in caricamento ...

DRAGHI: BENVENUTI NEL NUOVO DECENNIO PERDUTO!

Ieri Mario Draghi aveva una brutta cera, una pessima cera, non deve essere stato facile ammettere di aver fallito l’unico obiettivo che la BCE ha in questa immensa crisi, la stabilità dei prezzi.

Inoltre è stato costretto a deludere i suoi pargoli, niente taglio degli interessi e niente avvio immediato del QE infinity, bisogna attendere altri dati, si magari bisogna attendere che l’indice manifatturieri vada a 30 per poi scatenare l’inferno.

#Bce, #Draghi: tassi fermi o inferiori fino a prima metà del 2020 https://t.co/powDNGx7Go pic.twitter.com/el95kc21sv

— IlSole24ORE (@sole24ore) July 25, 2019

Vi aggiorno io, tassi fermi o inferiori fino almeno al 2022!

Nella sostanza Draghi ha confermato le nostre previsioni, l’Europa è ormai avviata sulla rotta del grande decennio perduto, benvenuti in Giappone!

Loro non possono fare nulla, loro non sono i nuovi super eroi, sono semplicemente gli IMPOTENTI…

Per anni abbiamo ascoltato, dotti, medici e sapienti raccontarci che non è possibile che Europa e America subiscano la stessa sorte del Giappone, perchè questa volta è diverso.

A Francoforte si studiando il progetto di una seconda edizione del quantitative easing, il programma di acquisto di titoli di Stato, anche se Draghi ha sottolineato che «non è avvenuta alcuna discussione sulla possibile entità del nuovo Qe

Draghi ha dichiarato che «l’outlook sta diventando sempre peggiore, specie nel manifatturiero» e che «non gli piace quello che sta vedendo sul fronte dell’inflazione».

La Bce potrebbe abbandonare ilsuo storico target di inflazione «intorno» al 2%, aprendo alla possibilità di spingersi anche oltre la barriera fissata finora. Un’ipotesi tenuta in considerazione anche dalla Federal Reserve, interessata all’opzione di un 2% «flessibile» nel medio termine.

Per uno come me che parla di deflazione da debiti, appare assai ridicola l’intenzione di alzare l’asticella dell’inflazione, in una deflazione da debiti una banca centrale non ha alcuna possibilità di influire sulle aspettattive di inflazione, anche perchè sta gonfiando una bolla da asset spaventosa e quando questa scoppierà l’effetto sarà essenzialmente deflattivo.

Noi non aggiungiamo altro in attesa del PIL USA che a meno di qualche naturale ritocco istituzionale non mancherà nel pomeriggio di deludere i mercati.

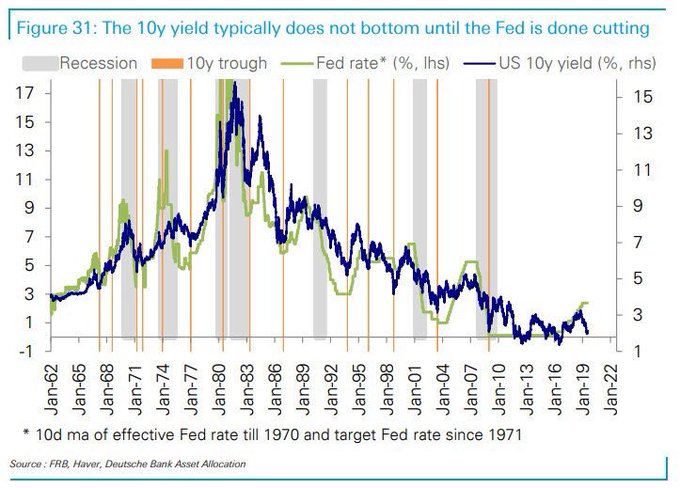

Vi lasciamo con l’ultima pennellata su quello che è il grande dipinto del nostro Machiavelli, la più spettacolare opportunità che la storia dei mercati obbligazionari americani sta offrendo a chi la sa cogliere…

TOUCHE' ONORE A MACHIAVELLI! Why US bond yields could be going the way of Germany and Japan https://t.co/kG8HDrwlKb di @financialtimes

— Andrea Mazzalai (@icebergfinanza) July 26, 2019

I rendimenti dei titoli del Tesoro USA a dieci anni potrebbero essere portati a zero. Questa non è una previsione. Questa non è una previsione audace. Questo non è qualcosa che speriamo accada.

Questa è un’osservazione di ciò che sta accadendo nei mercati proprio di fronte a noi. Il rendimento a 10 anni ha raggiunto il picco del 3,25% a novembre dello scorso anno ed è diminuito incessantemente, fino all’1,93% all’inizio di questo mese. Oggi, circa un terzo del mercato globale dei titoli di Stato e un quarto del mercato globale dei titoli aggregati hanno rendimenti negativi. Dovremmo considerarlo un avvertimento: questo è il percorso sul mercato americano a meno che non vi sia un’adeguata risposta politica.

Ascoltate bene quelli di JPMorgan sono sorpresi che tutto ciò sia accaduto in un contesto che avrebbe suggerito diversamente, probabilmente perchè nessuno di loro si è preso la briga di studiare una “debt deflation” e cosa racconta la storia della grande bolla giapponese…

Ciò che sorprende è che il drastico calo dei rendimenti sia avvenuto in un contesto che avrebbe suggerito diversamente. (…)

Quindi, cosa sta spingendo i flussi verso i titoli di stato statunitensi e da dove provengono i soldi? Ancora più importante, se tutti questi fattori si trasformano, dove vanno i rendimenti dai livelli attuali?

La risposta è la più semplice, quella che il nostro Machiavelli vi sta dando da mesi e mesi…

Molto semplicemente, il denaro si sta riversando nel mercato obbligazionario americano dall’estero. Poiché il volume del debito a rendimento negativo cresce in Europa e in Giappone, gli investitori stanno cercando un rifugio sicuro con un rendimento positivo. Gli investitori statunitensi non hanno abbracciato il declino né si sono spinti contro di esso. Mentre le tensioni commerciali aumentano, aumenta la probabilità di recessione. Esiste anche il rischio molto reale che le aspettative di inflazione non siano aumentate e le banche centrali stiano gradualmente diventando impotenti. Questo mese il presidente della Fed di New York John Williams ha colto bene questo rischio dicendo che “gli investitori vedono sempre più queste letture a bassa inflazione non come un’aberrazione, ma piuttosto come una nuova normalità”.

Mentre c’è già stato un drastico calo dei rendimenti statunitensi, una mossa accelerata verso il basso è potenzialmente in arrivo.

Mi fermo qui, vi lascio con un’ultima perla, la lasciamo anche per coloro che non conoscono il nostro Machiavelli, non conoscono le nostre analisi, non sanno che abbiamo previsto tutto in tempi non sospetti, noi siamo gli unici in Italia che da dieci anni suggeriscono che questa è una deflazione da debiti che non c’è alcuna possibilità per l’inflazione.

Affrettatevi il trend vero non è ancora partito, come scrive Bob Michele, global head of fixed-income at JPMorgan Asset Management, come scrive il nostro Machiavelli da tempo memorarbile, il più grande spettacolo obbligazionario del mondo è in scena.

Noi siamo a Vostra disposizione con il servizio di consulenza. Buon fine settimana. Andrea

Ok, quindi tutti i rendimenti dappertutto andranno a zero o sottozero.

Quello dovrebbe essere l’esatto momento in cui inizia la recessione globale, giusto?