in caricamento ...

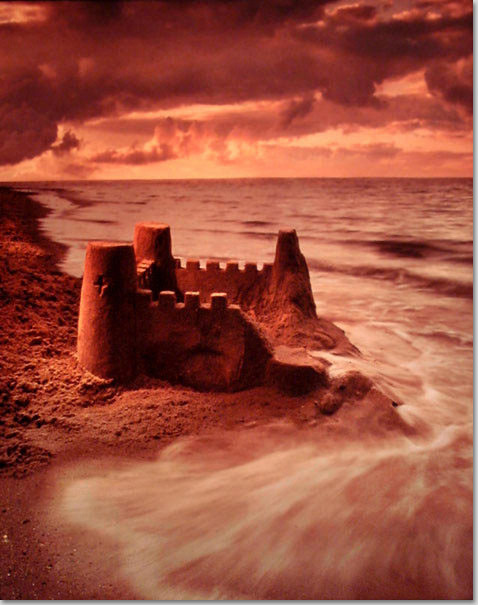

MONOLINES, CASTELLI DI SABBIA.

http://patrickcoughlin.co.uk/assets/images/gallery/lge/sand_castle.jpg

Tutto cambia, nulla è per sempre o meglio osservando il naturale susseguirsi di una crisi finanziaria dietro l’altra nella storia, nulla cambia, tutto è per sempre uguale!

In fondo era abbastanza prevedibile che prima o poi le condizioni di questa epoca irrazionale, di questa crescita economica basata sull’ indebitamento esponenziale, su un magico castello di carta dove al suo interno ingegneri e scienziati, druidi e maghi dell’alchimia finanziaria progettavano l’elisir di lunga crescita, della crescita infinita, sarebbero cambiate.

45.000.000.000.000 di dollari, l’ho scritto per esteso perche abbiate la possibilità di rendervi conto della massa sottostante di un iceberg di dimensioni epocali, un concetto naturale, quello dell’assicurazione di un rischio, un sistema di scommesse collaterali, basato su calcoli progettati e dichiarati da druidi e maghi della finanza mondiale, cresciuti nelle scuole e nelle università dei templi dell’alta finanza alle volte in grado di " nascondere " una voragine di 5_miliardi di euro, senza che nessuno si accorga di nulla.

"Non siamo mai sicuri, in una certa misura siamo sempre ignari!

Siamo fondamentalmente ignari di quanto può in futuro accadere, talmente ignari che oggi, in una recessione americana e stagnazione mondiale, alcune aziende continuano a confermare cieli blu infiniti, prospettive invariate, outlook confermati!

Nessuno conosce a fondo i motivi che hanno scatenato questo improvviso uragano sui mercati finanziari, mille sono le ipotesi, ma sicuramente il detonatore principale in un lunedi nel quale non vi era alcun dato macroeconomico era la decisione di FITCH agenzia di rating di ridurre la valutazione fondamentale di AMBAC una delle più grandi agenzie di assicurazioni di bond al mondo, le cosidette MONOLINES!

Per lo stesso motivo mercoledi sera, ieri abbiamo assistito ad un’accellerazione improvvisa del rimbalzo degli indici americani, notizia secondo la quale i New York State’s insurance regulator starebbero facendo pressione sulle banche per ottenere 5 miliardi di dollari di capitale da iniettare nelle Monolines impegnandosi per 15 miliardi in totale. FINANCIAL_TIMES.com

In sostanza dopo il fallimento del super SIV MLEC si torna a metter in atto un salvataggio del sistema assicurativo dei bond, un sistema assolutamente demenziale.

Giorno dopo giorno, mese dopo mesi mi accorgo che in fondo il fenomeno subprime e i fantasmi dei CONDUITS & SIV, sono un venticello freddo d’inverno in confronto allo tsunami che si potrebbe abbattere sul sistema finanziario e sull’economia in genere, proveniente dai default aziendali.

Cari Compagni di viaggio, questi sono dieci, cento, mille Long Term Capital Management messi insieme, la crisi dell’hedge fund LTCM è stata la crisi imponente e circoscritta di un solo soggetto finanziario ma prima o poi avremo una crisi sistemica a cascata, quando verrà alla luce la difficoltà di una grande banca d’investimento o di un grande hedge fund o private equity.

Sarà dura convincere alcune banche a ricapitalizzare le Monolines e se anche fosse possibile allora prevarebbe la " SOCIALIZZAZIONE DELLE PERDITE e LA PRIVATIZZAZIONE DEI PROFITTI " che in nome del rischio sistemico promuovono l’azzardo morale dimenticando che questi capitali immersi nei salvataggi, vengono tolti all’economia reale vengono prelevati dal circolo virtuoso del credito finalizzato al ciclo economico, alla crescita dell’economia! MortgageBondInsurers’_need_200bn_boost!

E Voi per ricapitalizzare le Vostre finanze di quanto avete bisogno una volta sbagliato un investimento? Scherzi a parte, mi raccomando seguite la nuova frontiera le settimane che verranno si preannunciano spettacolari sul fronte delle Monolines non appena le agenzie di rating ci comunicheranno le loro decisioni!

Vi lascio con alcuni link riferiti all’argomento in questione che diventa ora di fondamentale importanza:

http://www.bloomberg.com/apps/news?pid=20601087&sid=a6ssiI6UQT0I&refer=home

http://www.bloomberg.com/apps/news?pid=20601087&sid=ah63qchMgLJ8&refer=home

http://www.bloomberg.com/apps/news?pid=20601109&sid=aw1Oh4B0Wvv8&

http://www.ft.com/cms/s/0/7e0745ec-cab3-11dc-a960-000077b07658.html

http://www.ft.com/cms/s/2/53c78826-c943-11dc-9807-000077b07658.html

http://www.ft.com/cms/s/0/dd4035f6-c9fe-11dc-b5dc-000077b07658.html

Forse alcuni di Voi l’avranno notato, forse in questo oceano in tempesta, non vi è il tempo per badare ai particolari ma da alcune settimane i sussidi di disoccupazione, stanno calando, stanno scendendo vertiginosamente, in una recessione le aziende stanno innondando il mercato di lavoro, assumono esponenzialmente!

INITIAL CLAIMS, JOBLESS CLAIMS le richieste dei sussidi di disoccupazione sono dati molto che si distinguono in nuove richieste di sussidio, la media mobile a quattro settimane e i rinnovi ovvero le richieste continue che evidenziano e distinguono situazioni strutturali da quelle temporali. US_DEPARTMENT_OF_LABOR.

No i sussidi di disoccupazione, non scendono per questo motivo, vi sono ragioni di natura stagionale come ad esempio il periodo natalizio, temporale come la ricerca di un nuovo posto di lavoro prima di abbandonare ogni speranza, oppure di natura psicologica come ad esempio avviene per i cosidetti " lavoratori scoraggiati "!

Entrando nel dettaglio, amalizzando in profondità, come sempre si scopre che la superficilità di un dato nasconde infinite variabili che grazie ad Michele un amico del blog andremo a scoprire!

La settimana scorsa il dipartimento del Lavoro ha comunicato una riduzione di 20.000 richieste di sussidi seguite ieri da 1000 richieste in meno, ma secondo JOHN_MAULDIN non è affatto così, anzi le richieste sono salite di 26.000 unità.

The Bureau of Labor Statistics (BLS) reported that jobless claims dropped a significant 21,000 in the last week to 310,000 and down by 56,000 in the last four weeks. As a Bear Stearns analyst wrote: "Although claims are volatile early in the year, and in recent years have been prone to upward revision, the magnitude of the decline in initial jobless claims in the first two weeks of the year suggests that job creation did not deteriorate further in January."

Beata innocenza, chissà cosa avrà suggerito la recente crisi a questi analisti superficiali! Leggetevi le considerazioni di Mauldin, tenetele bene a mente anche se ormai chi naviga da tempo su questo blog conosce gli effetti del CES NET BIRTH/DEATH MODEL un modello che crea posti di lavoro virtuali e ricorda che a breve avremo l’ennesima revisione da parte del BLS.

Concludo ricordando per un istante solo un argomento che sembra ormai passato di moda, il mercato immobiliare ,che giorno dopo giorno, mese dopo mese, snocciola record su record negativi, dalle foreclosure alla fiducia dei costruttori, dalle vendite di abitazioni nuove o esistenti ai prezzi in declino ufficialmente per la prima volta dalla Grande Depressione del ’29.

Continuando con questi ritmi prima o poi vedremo gli inventari delle abitazioni invendute, superare le stesse vendite, crescendo esponenzialmente alimentati dai fallimenti personali, dai pignoramenti. La caduta degli inventari a dicembre è incoraggiante, hanno detto alla National Association of Realtors, l’associazione nazionale degli immobiliaristi americani, ma i compratori hanno un chiaro vantaggio sui venditori in alcune parti del paese!

In fondo è dalla primavera dello scorso anno che la NAR dispensa fiducia su una ripresa, in fondo questa è solo una correzione, i termini possono essere diversi, la pioggia può essere benefica o distruttiva a seconda di come uno la interpreta, ma la realtà è sotto gli occhi di tutti e la dinamica recessiva di un mercato immobiliare è lenta e lunga nel tempo.

Nessun essere umano fugge la necessità di concepire attorno a se qualcosa di buono verso cui il pensiero muta in un movimento di desiderio, supplica e speranza. (Simone Weil)

Strano però: il giorno 23 gennaio Carlo De Benedetti ha acquistato titoli Management&capitali e Cofide.

Di certi personaggi in pieno conflitto di interessi è meglio diffidare.

Mas

ciao a tutti,

in questi giorni presso le sale gestioni delle maggiori banche regna un nuovo parametro per valutare la convenienza del mkt azionario: utili 2007 meno 25 %. in base a questa valutazione, accompagnata dal taglio fed, tutti si stanno buttando a pesce.

cioè la lettura data in passato – in base agli utili attesi compero – è rimasta inalterata, dimenticandosi, a mio modesto avviso, che gli utili sono una risultante dell’economia reale e non ne sono la causa.

il mio yen è tornato a 158, è ripartito il mitico curry trade, ed io sono tornato un fesso, o meglio un mezzo fesso visto che comunque il midex, tanto per fare un es., ha perso il 62 % dai max nel frattempo.

buona giornata.

gian

messaggio per chi e’ in grado di fare proiezioni.

sta per partire la piu’ grossa speculazione di tutti i tempi sul mercato forex.

gli attori usd – yen – euro.

dimenticatevi i movmenti che aveto visto fino ad oggi.

la speculazione sulla lira e sulla gbp, fara’ sorridere in confronto.

questa sara’ l’armageddon.

non e’ assulutamente catastrofismo, non succede la fine del mondo e’ solo che i mega problemi si risolvono nel mega casino.

comunque per chi si sente pronto i dati sono questi:

i tassi in usa si abbasseranno molto velocemente 3% gia il 30/01, per poi spingersi anche al 2,5% e oltre.

bce ferma.

boj ferma.

dove vanno le valute?

e dopo il forte movimento…..

bce taglia chiaramente in ritardo

che inversione avremo sulle valute?

e la boj cosa puo’ fare?

personalmente non riesco ancora a formulare il movimento preciso se qualcuno mi aiuta.

grazie

più che un aiuto è una speranza personale.

in questo blog parliamo di tante cose ma mi pare sopra ogni cosa di ricerca di equilibrio, vs l’uomo, vs il profitto, vs le singole asset class, vs la lettura dei dati economi.

in base alla parità del potere d’acquisto l’euro yen dovrebbe valere 91 ….

può succedere di tutto, ma faccio fatica a non aspettarmelo almeno a 140. certo uno yen a 140 comporterebbe un bel costo incrementale per i carry traders e potrebbe portarli a doversi ulteriormente disfarsi delle attività finanziare acquistate con il debito contratto in yen.

in due anni e mezzo i debiti contratti in yen da banche estere è decuplicato (+1000%). mi pare che anche lì si sia delineato un grande disequilibrio che regge solo se l’impiego rende.

ma ripeto, questa è la mia speranza, visto che sono 18 mesi che accumulo monetario yen su ogni strappo oltre 160 :((

ciao.

gian

Una domanda semplice.Cosa rappresenta quel dato abnorme in Dollari?

Grazie Andrea e complimenti per la tenacia e indipendenza di pensiero dimostrata (non solo ventilata)

Stefano

hai centrato il bersaglio, ma secondo me e’ sul USD/ EUR E SUL DOLL/JEN CHE CI SARA’ L’AFFONDO.

perche’ un abbassamento del tasso sul usd, dovrebbe teoricamente scatenare i carry trade ad indebitarsi in dollari e ad investire dove????

Ciao Andrea, come volevasi dimostrare il nocciolo del problema e’ proprio qui.

le voci fatte circolare ad arte sui salvataggi delle monolines, servo solo a prendere tempo, nessun pazzo davvero investirebbe i propri soli nella certezza di perderli, ma qualche cosa magari dai fondi sovrani lo raccolgono.

il problema del debito e dei “possibili” default, con le ricadute a catena, ormai penso sia quasi mature, entro l’estate dovrebbe scoppiare, poi arrivera’ anche il tempo della tempesta valutaria, ma al momento accontentiamoci di questo.

Mariano

hai ragione Mariano, il salvataggio delle monolines è un fatto irrealizzabile. Sono esposte per centinaia di miliardi di dollari (qualcuno conosce i dati precisi?) sui subprime cosa potrebbero fare con 5 o 10 miliardi di dollari di ricapitalizzazione? E soprattutto chi sarebbe così fesso da buttare 5 o 10 miliardi di dollari nel cesso? Il loro default causerebbe un effetto a catena devastante poichè tutti i detentori di subprime si ritroveranno col culo scoperto e saranno costretti a svalutare veramente. Allora apriti cielo! Mi viene da ridere per il fatto che le monolines abbiano ancora una tripla A o poco meno, aziende che non meriterebbero neanche un rating essendo già praticamente fallite.

Boh misteri della finanza…….

ciao,

Marco

Monolines Made in Japan…

Un’ idea conosciuta con un tocco esotico ma che magari ha qualche piccolo problema…

Leggete qua:

http://www.japancorp.net/Article.Asp?Art_ID=16732

Saluti

Massimo

Dimenticavo, avete notato l’ assordante silenzio degli arresti Italease e dell’ affare Societe Gen. il buon Nick Leason della Bearing a Singapore appare un pivello….

Saluti

Massimo

Concordo pienamente con queste analisi. E alla tv, purtroppo, parlano di Mastella o mandano in onda Il Grande Fratello! E la gente crede a ciò che vienne detto in tv!!!!

Marco Calì, consulente finanziario indipendente.

http://sapienza-finanziaria.blogspot.com

nel caso di soc gen ho la sensazione che non sia andata come dicono.

Caro Eraldo, i tuoi sospetti credo siano fondati; l’interessato sarebbe rimasto in Francia!

Secondo me quelli di Soc. Gen. hanno trovato un capro che in qualche modo li tutela dalla figura e m….da dalle massicce perdite in operazioni Subprime. Venerdi a WS di nuovo timori per un grosso hedge found in grave difficoltà. Penso che situazioni simili si succederanno rapidamente nelle prossime settimane. Come la pensate sulla questione che la BCE ha lasciato i tassi invariati?

Sono un novizio della finanza, quindi, amico, prendi i miei pareri con beneficio d’inventario. Credo che la BCE abbia fatto benissimo a non abbassare i tassi di sconto; se i problemi nascono, in estrema e grossolana sintesi, con il credito facile, lo si finirebbe per alimentare con bassi tassi piuttosto che arginarlo, passando così da bolla in bolla, e la successiva sarebbe ancora più grossa. Se ricontratto un mutuo che non riesco a pagare, posticipo il problema amplificandolo, a meno che in futuro non abbia maggiori flussi di cassa. Ad ogni modo, quello che veramente mi disanima è sapere che tutto ciò (cioè la esecrabil fame d’aura di WS & C.) finirà per far morire di fame migliaglia di bambini nel mondo……e la gente pensa ai rincari e se andare long o short invece di andare nelle assemblee degli azionisti. Ca va san dir che l’opinione del Capitano è altra cosa!

Buona settimana a tutti, soprattutto ai banchieri, assicuratori, immobiliaristi ecc. pentiti!

Devi essere connesso per inviare un commento.

Secondo me De Benedetti legge il tuo blog (…e fa bene! 😀 )

http://www.repubblica.it/2008/01/sezioni/economia/borse-calo

-1/crisi-precedenti/crisi-precedenti.html

Ciao Andrea

Francesco

(mozzo semplice)