in caricamento ...

PONZI SCHEME DEFINITION!

Mentre passiamo le giornate a spiegare per quale motivo le aspettative di inflazione sono un fake, veicolato ad arte per cercare disperatamente di rianimare un morto, nuovo record storico di emissioni di titoli spazzatura.

Oltre 16 miliardi di dollari la scorsa settimana, 485 miliardi da inizio anno, +137 % e qualche ingenuo parla di aumento tassi e inflazione!

Another $16B in US #leveragedloan issuance last week; only $4.8B was LBO/dividend, after recent PE-related deal surge (Medline, AOC, Mold-Rite). YTD: $485B of institutional volume, +137% YoY. Yields in the asset class are unchanged: The avg. single-B YTM (exc. B-minus) is 4.75% pic.twitter.com/mwTAGTStJt

— Leveraged Loans (@lcdnews) October 3, 2021

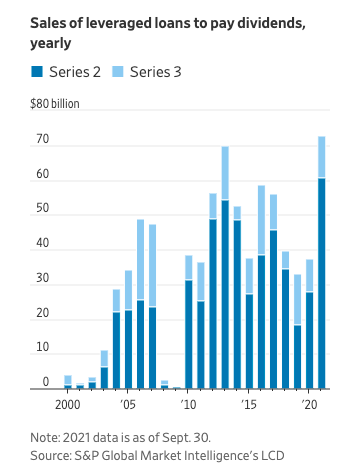

Il trucco è sempre lo stesso, per socializzare le perdite e privatizzare i dividendi. Stiamo parlando di oltre 70 miliardi di debito finalizzati quasi esclusivamente a finanziare un manipolo di grassi e avidi speculatori.

debito e ancora debito per foraggiare un manipolo di grassi e avidi speculatori per poi essere salvati dallo Stato… la socializzazione delle perdite

The issuance of speculative-grade loans to finance dividends hit a record $72 billion in 2021 https://t.co/sc9JdNIfBx via @WSJ— Andrea Mazzalai (@icebergfinanza) October 4, 2021

Anche le società statunitensi hanno emesso una quantità record di obbligazioni spazzatura quest’anno, mentre le vendite di prestiti con leva finanziaria sono in procinto di superare il record del 2017 di 503 miliardi di dollari. Dopo che la Federal Reserve ha ridotto i tassi di interesse quasi a zero e ha iniziato ad acquistare obbligazioni per miliardi di dollari, molte aziende sono state in grado di abbassare i costi degli interessi e aumentare quantità record di liquidità vendendo debito spazzatura, grazie alla forte domanda da parte degli investitori in cerca di maggiori rendimenti.

Uno dei principali beneficiari del boom: il private equity. Le società di proprietà di società di private equity hanno venduto oltre 60 miliardi di dollari di prestiti con leva finanziaria per pagare i dividendi, un altro record a 21 anni.

La figata è che questi prestiti li infilano come ai bei tempi subprime nelle salciccie CLO…

I maggiori acquirenti di prestiti con rating spazzatura sono obbligazioni di prestito garantite, che impacchettano il debito in titoli. Le vendite di CLO hanno stabilito un record quest’anno a oltre $ 124 miliardi, con gli analisti che si aspettano che rimangano elevate fino alla fine dell’anno, fornendo una domanda costante di nuovi prestiti.

Scusate, ma godo come un riccio a pensare a cosa accadrà al prossimo giro, mentre gli altri sono tutti li con il nasino all’insù ad aspettare l’inflazione, l’ultima grande occasione sarà raccontata nei secoli dei secoli!

Ma si può essere così ignoranti da non capire che finirà male con tutto questo debito, molto male, altro che inflazione.

Non solo consiglio vivamente di dare un’occhiata ai Vostri portafogli imbottiti doi questa spazzatura che qua e la viene messa per amplificare le performance.

Solo un ignorante oggi spera che fondi obbligazionari o monetari in genere, non tutti abbiano una resa, lo schema è semplice, si pagano i rendimenti con i soldini che si raccolgono da altri ignari investitori.

Poi all’improvviso, quando tutto crolla, era imprevedibile… ihihihihi!

Nel frattempo, inizia a scricciolare la leggenda metropolitana sui colli di bottiglia e la speculazione sui noli marittimi…

… il costo di spedizione di un container dalla Cina alla costa occidentale degli Stati Uniti è sceso di quasi la metà negli ultimi quattro giorni , passando da circa $ 15.000 a poco più di $ 8.000.

La festa sta per finire!https://t.co/Un4AD7m4eH— Andrea Mazzalai (@icebergfinanza) October 3, 2021

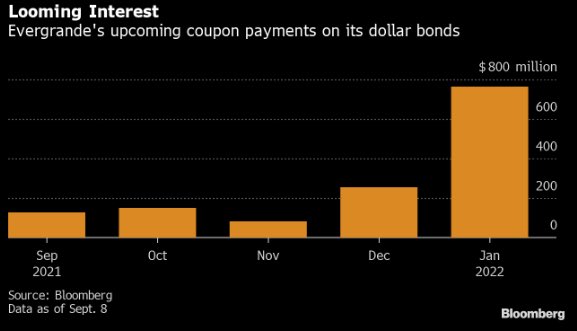

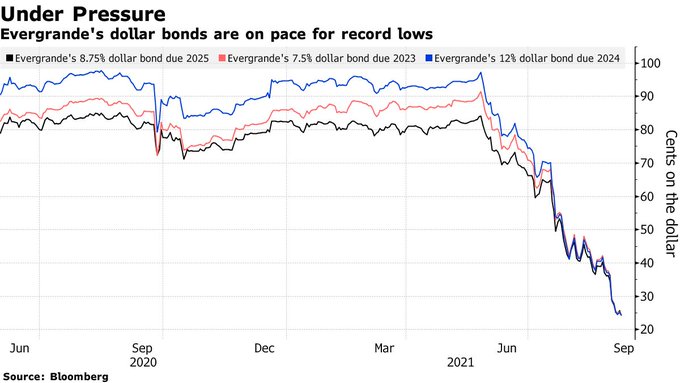

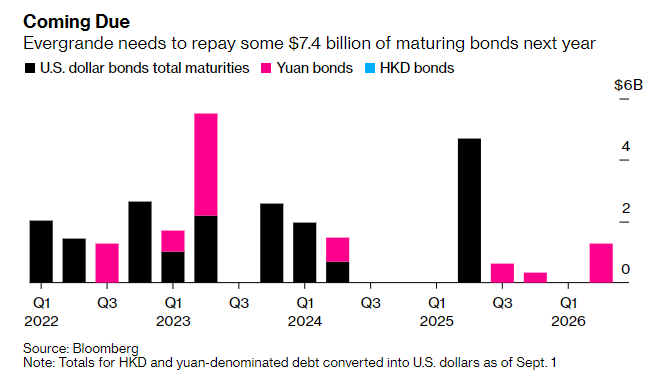

Inoltre questa mattina qualcuno si è svegliato e si è accorto che Evergrande non ha onorato un secondo prestito in dollari, mentre il bello arriverà a gennaio con 800 milioni in scadenza…

Più o meno come una società qualunque coreana o Barclays in lizza per la Lehman…

Evergrande sospesa a HK, Hopson Development in lizza per il 51% @sole24ore https://t.co/glLVWlamrN

— Andrea Mazzalai (@icebergfinanza) October 4, 2021

Non resta che attendere, “ottobre rosso” è solo all’inizio!

I manoscritti da inizio anno sono più che sufficienti per comprendere come coglierla, l’ultima grande occasione, la più colossale della storia, perché oggi sono tutti sul lato sbagliato di una barca che sta di nuovo per affondare.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Chiunque volesse sostenere il nostro viaggio riceverà in OMAGGIO le analisi di Machiavelli. Per contribuire al nostro viaggio basta cliccare SUL BANNER a fianco dei post sul lato destro della pagina o andare alla sezione DONAZIONI…

SEMPLICEMENTE GRAZIE!

Al di là di opzioni “fantascientifiche” come quelle illustrate da Sole24, esiste un solo soggetto abbastanza forte (economicamente) in Cina per “parare” il “buco” di Evergrande, e questi non è altri che la Pboc ovvero il direttivo centrale stesso dello Stato a cui non frega niente di eventuali esposizioni di soc. estere su Evergrande, ma il malcontento interno SI, e a quanto pare molti, moltissimi cinesi (molti milioni di soggetti) della classe media hanno investito i propri soldini nel settore immobiliare locale…

Devi essere connesso per inviare un commento.

Interessante l’articolo del sole24ore.

Si apprende che i costi del salvataggio di Evergrande verrebbero “scaricati” su Hopson Development, che ovviamente non è vero a meno che la Hopson non sia rincretinita. I costi verranno scaricati su altri (ma di loro non si parla).

Inoltre salta fuori che la Hopson Development è a conduzione famigliare e che l’erede della società è la figlia (unica). Cose di questo genere qui in Italia verrebbero additate come inefficienza e nepotismo…