in caricamento ...

DEBITO E MARGIN CALL!

Continuiamo il nostro viaggio legati come Ulisse in attesa dell’arrivo a Itaca condividendo con voi analisi che vanno oltre la frenesia e la speculazione di breve termine.

Lunedì vi abbiamo spiegato per quale motivo la grande illusione continua, il crollo dei prestiti, la mancanza di domanda reale, quella sana che rilancia l’economia è un potente sedativo per la ripresa economica.

Vi abbiamo più volte raccontato come la storia è maestra nell’economia e nella finanza, la storia della crisi giapponese soprattutto, ma anche quella della Grande Depressione, periodo nel quale…

Dopo aver raggiunto negli anni ottanta la più alta percentuale di riserva obbligatoria ( 22,5 %), ovvero quella riserva che le banche sono tenute ad operare per tutelare coloro che hanno effettuato depositi , obbligando queste ultime ad investire una quota della loro raccolta in attività liquide ed a rischio nullo, tale percentuale è progressivamente discesa, per arrivare alla quota del 2% comprendente i depositi a vista e overnight, e quelli con scadenza a due anni.

Oggi quindi tutto ciò che concerne i prestiti commerciali, al consumo non ha nulla a che vedere con le riserve obbligatorie, seppur esigue, alle quali sono sottoposte le banche.

Come si legge su Wikipedia le riserve bancarie coprono solo una frazione dei depositi dei clienti (si parla di riserve frazionali), così che nessuna banca può trasformare in contanti tutti i depositi dei clienti contemporaneamente. Se i clienti chiedessero tutti insieme la restituzione dei loro depositi, la banca sarebbe costretta a dichiarare bancarotta. Non avviene perché i clienti hanno fiducia nel fatto che ciò non accadrà e che se dovesse eventualmente accadere interverrebbero le autorità pubbliche, e tra queste la banca centrale che potrebbe stampare moneta per far fronte alle necessità di liquidità della banca. Inoltre i clienti sanno che forme di assicurazione dei depositi garantiscono loro la restituzione del denaro depositato, almeno per un certo ammontare. Tuttavia la funzione principale delle riserve obbligatorie non è quella di rendere sicuri i depositi, ma di consentire alle autorità monetarie di controllare l’ammontare dei depositi a vista che le banche possono creare, limitando la crescita dei depositi bancari.

Nel ’29, lo stesso sistema bancario non avendo particolari controlli, poté sviluppare con facilità una politica di credito facile e di speculazioni legate alla borsa, attraverso acquisti diretti o acquisizioni, favorendo operazioni allo scoperto attraverso il margine di debito consistente in affidamenti atti a speculare in borsa.

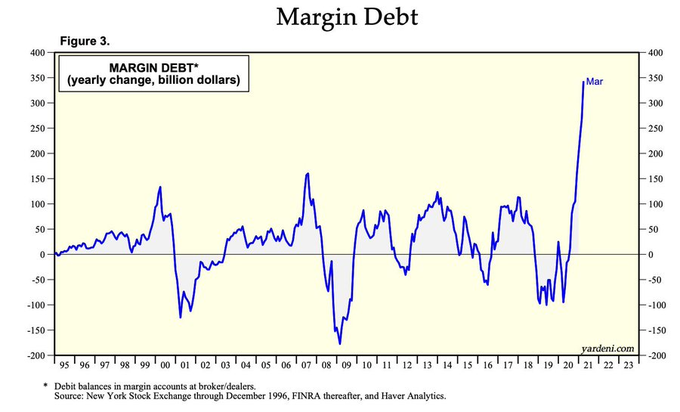

Il debito a margine è il debito che un cliente di intermediazione assume negoziando titoli a margine. Quando acquistano titoli tramite un broker, gli investitori hanno la possibilità di utilizzare un conto un conto a margine, nel senso che prendono in prestito parte del capitale iniziale dal proprio broker. La parte che gli investitori prendono in prestito è nota come debito a margine, mentre la parte che finanziano è il margine, o capitale proprio.

Oggi siamo messi così…

Ovviamente oggi è diverso, ci sono le banche centrali, c’è il bitcoin, c’è la liquiità, non può accadere nulla e via dicendo. Nulla vieta che continui a salire all’infinito ma il ricorso eccessivo al debito può avere effetti devastanti sui mercati finanziari. Le azioni in caso di caduta potrebbero raggiungere il valore limite stabilito dalle banche, innescando una serie automatica di vendite che a loro volta potrebbero diffondere panico.

Ma non era di questo che volevamo parlarvi.

The four largest U.S. banks gathered $919 billion in additional deposits last year https://t.co/Fzfg2Krthx via @markets

— Andrea Mazzalai (@icebergfinanza) April 21, 2021

La recente esplosione dell’offerta di moneta M1 ovvero moneta fisica e depositi bancari, a sua volta ha prodotto altre leggende metropolitane sul rischio inflazione.

Perché i depositi sono aumentati se il denaro oggi rende ZERO?

La prima spiegazione è di carattere normativo, altra spiegazione riguarda la politica monetaria, il bilancio della FED, altre ancora gli switch tra depositi che formano M1 e M2, ma la sostanza è che la crescita dell’indicatore M1 è fortemente correlata alla crescita delle riserve generate dagli acquisti di asset della FED.

Le riserve detenute dalle banche presso la FED sono attività. Più la Fed espande le riserve, più le banche devono vendere altre attività, mantenendo invariato il saldo e le banche hanno finanziato queste nuove attività aumentando le passività, ovvero i depositi che appunto rappresentano la massa M1. Come abbiamo spesso ricordato, i risparmiatori di fronte a tassi zero sui conti hanno preferito collocare i propri risparmi in conti di risparmio fruttiferi aumentando quindi M1 e di conseguenza l’aumento delle passività ha fatto salire l’indicatore M1, nessun mistero anzi la dimostrazione in più che il risparmio aumenta e non i consumi.

Ovviamente il gregge preferisce farsi affascinare dal clamore che suscitano articoli che richiamano quotidianamente il rischio inflazione, ma le cose in realtà sono più semplici e noi continuiamo a raccontarvele, in attesa della prossima spettacolare grande occasione.

In sintesi le banche prestano solo se hanno garanzie sufficienti a coprire le eventuali perdite.

La recente vicenda del fondo speculativo Archegos Capital Management dovrebbe insegnare qualcosa, le banche avide senza controlli come Nomura e Credit Suisse sono all’ordine del giorno. Le banche preferiscono i soldi facili, prestare alla speculazione, poi se va male amen, nella peggiore delle ipotesi intervengono le banche centrali.

Durante la crisi subprime, si regalava denaro per comprare casa a chiunque, poi sappiamo come è andata a finire, i contribuenti hanno dovuto salvare le banche.

Ormai anche un bambino ha capito che maggiore liquidità non serve a nulla, solo i cretini sostengono il contrario. Con la scusa dell’indipendenza le banche centrali fanno il loro lavoro, salvano solo i loro azionisti ovvero le banche.

Questo è un potentissimo sedativo deflattivo che continuerà a produrre solo inflazione da asset ovvero inflazione effimera, transitoria, illusoria.

Lo stesso bambino si chiederebbe per quale motivo con tassi ai minimi storici non c’è domanda di prestiti a livello di economia reale.

Non c’è visibilità futura, tranne le illusioni di coloro che ogni anno, mese, giorno e minuti vedono riprese mirabolanti.

"My main concern is that this monster deficit and debt program has been set as the minimum for the next crisis. No one has analysed if the spending plans have been effective."

via @dlacalle_IA https://t.co/sGHl3t5zxd

— Hedgeye (@Hedgeye) April 19, 2021

C’è una visione di consenso eccessivamente ottimista sulla velocità e la forza della ripresa degli Stati Uniti che è contraddetta dai fatti. È vero che la ripresa degli Stati Uniti è più forte di quella europea o giapponese, ma i dati macro mostrano che i messaggi euforici sulla crescita del PIL aggregato sono selvaggiamente esagerati.

Selvaggiamente esagerati, un’illusione sfrenata!

Ovviamente, il prodotto interno lordo aumenterà rapidamente, con stime del 6% per il 2021. Sarebbe allarmante se non lo facesse dopo una massiccia catena di stimoli di oltre il 12% del PIL nella spesa fiscale e 7 trilioni di dollari nella Federal Reserve. bilanciare espansione foglio. Secondo McKinsey, si tratta di uno stimolo combinato quasi tre volte maggiore di quello della crisi del 2008. La domanda è: qual è la qualità di questa ripresa?

La risposta è: estremamente povera. La crescita reale degli Stati Uniti, escluso l’aumento del debito, continuerà ad essere estremamente contenuta. Nessuno può parlare di una forte ripresa quando l’utilizzo della capacità del settore è al 74%, massicciamente al di sotto del livello dell’80% a cui era prima della pandemia. Inoltre, il tasso di partecipazione alla forza lavoro si attesta al 61,5%, significativamente al di sotto del livello pre-covid e in stallo dopo essere rimbalzato al 62% a settembre. La disoccupazione può essere al 6%, ma è ancora quasi il doppio rispetto a prima della pandemia. Le richieste di sussidi senza lavoro continuano ad essere superiori a 3,7 milioni in aprile. Le richieste settimanali di disoccupazione rimangono superiori a 500.000 e il numero totale di persone che chiedono sussidi in tutti i programmi – statali e federali insieme – per la settimana terminata il 27 marzo è diminuito di 1,2 milioni a 16,9 milioni.

Ma si sa i concetti semplici sono difficili a assimilare, soprattutto a qualche imbecille che ogni tanto si affaccia nel forum per decantare le meraviglie dei mercati finanziari.

La mia principale preoccupazione è che questo mostruoso programma di deficit e debito sia stato fissato come il minimo per la prossima crisi. Nessuno ha analizzato se i piani di spesa sono stati efficaci. In effetti, nella zona euro nessuno sembra preoccuparsi del fatto che i paesi che hanno speso tra il 20 e il 30% del PIL in piani di stimolo siano ora in stagnazione. Il messaggio principale sembra essere che se i piani di spesa non hanno funzionato è perché non erano abbastanza grandi. Pochissimi sembrano discutere dello spreco nei finanziamenti pubblici quando i principali motori della ripresa sono il lancio del vaccino e la riapertura del settore dei servizi.

Basterebbe pensare ai vari bonus e ai banchi a rotelle semplificando, noi ve lo abbiamo semplicemente raccontato attraverso il nostro Machiavelli, spendere e spandere non significa ripresa o crescita, se …

il MOLTIPLICATORE FISCALE è NEGATIVO

Sembra che i governi vogliano convincerci di aver salvato il mondo quando la realtà è che le serrate sbagliate sono state la causa della debacle economica e la loro revoca è la causa principale della ripresa.

Lo so che molti sono affascinanti dal nuovo salvatore della patria, Mario Draghi, ma in fondo non è altro che un banchiere che sa solo come stampare denaro. Vai tu a spiegarglielo che i lockdown, le chiusure sono devastanti per la salute mentale delle imprese e delle famiglie, per la salute dell’economia e che l’elemosina che stanno regalano a nulla serve.

Come fai a spiegare a questa gente che non puoi chiudere ogni volta che il virus si trasforma, ma che devi convivere con il virus. Sento in questi giorni che le regioni sono contrarie alle riaperture complete delle scuole, perché i trasporti non sono pronti.

Ma delinquenti cosa aspettate, un’altra estate invano ad attendere il recovery fund fantasma prima di ampliare i posti in rianimazione o raddoppiare i trasporti, progettare forme di convivenza con il virus, che il prossimo autunno tornerà a farsi vivo facendosi beffa dell’illusione dei vaccini?

Stagionale invernale zero quest’anno, il prossimi stessa cosa o iniziamo a progettare un sistema di prenotazioni e gestione efficace e sostenibile per convivere con il virus.

Ma inutile, la madre degli imbecilli è sempre incinta e l’unica cosa è continuare a prorogare lo STATO di EMERGENZA.

Concludo con una metafora che riguarda la verità figlia del tempo, la BREXIT!

Dedicato ai terroristi di professione, politici, economisti e giornalisti che in questi anni hanno manipolato l'informazione consapevolmente! #sapevatelo

La Brexit è stata un non-evento macroeconomico. https://t.co/Li50EaNbng— Andrea Mazzalai (@icebergfinanza) April 20, 2021

La Brexit è stata un non-evento macroeconomico.

Per mesi e anni, i grandi giornaloni a raccontarvi che arrivava la fine del mondo, collassi di pil e occupazione, peste, carestie e disperazione, mentre un blogger qualunque vi raccontava perché non era così, come ve lo racconta da oltre 14 anni, perché qui su Icebergfinanza la verità è davvero figlia del tempo e libera da conflitti di interesse, che editori e elite vogliono imporre alla massa.

E così sul MES, sull’uscita dall’euro e altre amenità che la stampa zerbino preferisce sempre disinformare.

Non solo chiacchiere ma anche risultati per chi non ha fretta, per chi non si fa prendere dalla frenesia, serenità e performance importanti, studiando la storia e come suggerisce il nostro Machiavelli nei suoi ultimi manoscritti, l’ennesima spettacolare grande occasione in arrivo.

Grazie a tutti coloro che in questi anni hanno sostenuto il nostro viaggio, siete una risorsa importantissima, sempre e solo controcorrente, la verità è figlia del tempo!

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea