in caricamento ...

THE BIG SHORT 2.0 IL GRANDE CROLLO!

Prima di entrare nel vivo dell’ennesima truffa legata al recovery fund di marca franco-tedesca e di un argomento che le banche centrali hanno soltanto procastinato, uno dei soliti problemi legati alla leva finanziaria e alla finanza strutturata di questi anni, come dimenticare una delle scene clou del grande “Tne big short” che racconta la leggendaria crisi subprime…

Nel 2005 l’eccentrico manager di un hedge fund Michael Burry scopre che il mercato immobiliare statunitense è estremamente instabile, essendo basato su mutui subprime ad alto rischio. Giungendo alla conclusione che il mercato crollerà e identificando il probabile punto di inizio della crisi nel secondo trimestre del 2007, si rende conto che si possono trarre profitti da questa situazione con la creazione di un mercato di credit default swap, che gli permette di scommettere contro il mercato immobiliare; egli visita numerose banche con questa idea, e le banche, nella convinzione che il mercato immobiliare sia incrollabile, accettano la sua proposta. Questo comportamento, al tempo illogico e apparentemente privo di buon senso, attira le ire degli investitori di Burry, che credono che egli stia sprecando il loro denaro, e gli chiedono di sospendere la sua attività, ma lui rifiuta. Man mano che il momento del collasso si avvicina, i suoi investitori perdono la loro fiducia e considerano la possibilità di ritirare i propri investimenti, ma Burry impone una moratoria per i ritiri, con grande rabbia dei suoi investitori. Tuttavia, alla fine il mercato crolla come previsto ed egli consegue un profitto del 489%. La grande scommessa – Wikipedia

recovery fund

recovery fund

Nessuno credeva a Mike, un pazzo visionario, nessuno, pochi o quasi nessuno credevano a Mazzalai, pochi o quasi nessuno! Noi a differenza di Michael Burry non abbiamo mai scommesso contro mutuatari, aziende o l’economia reale, abbiamo solo suggerito di fare molta attenzione a tutto, tassi, petrolio, euro, rendimenti e vi abbiamo suggerito il posto migliore per difendere i Vostri risparmi, nessuna scommessa contro, solo un posizionamento strategico che si è rivelato fondamentale e che darà ancora grandissime soddisfazioni.

«Mike ha esaminato migliaia e migliaia di singoli mutui in modo da poter creare un modello. Nessun altro possedeva l’energia necessaria per farlo. Tutti si godevano il buon momento e facevano un sacco di soldi. Nessuno pensava di gridare “fermate l’autobus, voglio scendere”, ma Michael lo ha fatto. Ha scoperto che era uno schifo totale»

” Andrea ha esaminato la storia, ha compreso, unico in Italia, che questa era una deflazione da debiti, ha esaminato migliaia di episodi e migliaia di articoli, ricerche, analisi e grazie anche al suo amico Puntosella ha potuto creare un modello. Nessun altro possedeva la passione e l’energia per farlo, per restare coerente per ben 12 anni con la sua visione, la deflazione da debiti. Tutti si godevano il buon momento, pochi facevano un sacco di soldi, molti perdevano i loro risparmi, venivano massacrati dalla crisi subprime, dalla crisi dell’euro, dalla Brexit, dal bail-in, dal crollo del 2018. Nessuno pensava di gridare “fermate l’autobus, voglio scendere”. ma Andrea lo ha fatto. Ha scoperto che era uno schifo totale e lo ha condiviso con tutti quelli che volevano essere consapevoli.

Se date un’occhiata ai vincenti e perdenti di questo inizio di anni 2020 vi troverete solo le nostre proposte in primis i nostri tesorucci e il cash, l’oro non è evidenziato ma è un’altro dei grandi vincenti di questo inizio 2020.

Quindi abbiamo avuto ragione su tutto, ma questo non significa che avremo sempre ragione e per questo che nell’ultimo manoscritto dedicato a chi sostiene il nostro lavoro abbiamo umilmente amplificato le nostre analisi per trovare conferme per i prossimi mesi.

Da anni Andrea vi sta dicendo che il castello di carte non sta in piedi, non può stare in piedi, lo suggerisce la Storia, una debt deflation è come un cancro, non puoi uscirne se non attraverso una lunga malattia.

Prima di proseguire un doveroso omaggio agli psicopatici di Wall Street!

“Io non creo niente. Io posseggo. E noi facciamo regole notizie, guerre, la pace, carestie, sommosse il prezzo di uno spillo. Tiriamo fuori conigli dal cilindro mentre gli altri chiedono come abbiamo fatto. Non sarai tanto ingenuo da credere che viviamo in una democrazia. Gekko

Ieri sul finale di giornata, dopo che ormai solo un povero fesso non ha capito come il gioco dei mercati finanziari è completamente manipolato, ieri è uscita la notizia che con magnanimità Francia e Germania hanno concesso agli altri Paesi la loro idea di recovery fund, l’ennesima truffa rivolta ai Paesi che ne faranno richiesta, quella che subito la carta straccia del nostro Paese ha definito una “regalia” un trasferimento senza alcun obbligo di restituzione…

Partiamo subito con il dire che è un’idea SOLO di Francia e Germania e come ha detto Macron bisognerà mettere d’accordo 27 Paesi, non solo loro due o qualcun altro.

Come dice il titolo, per finanziarlo la Commissione EU dovrà emettere dei titoli e indovinate un po chi garantirà questi titoli, chi ci metterà non le garanzie ma i soldini pro quota!

Come scrive l’euroinomane Fubini sul Corriere della Sera…

#Merkel, con #Macron, propone 500 mld di emissioni di debito della Commissione per trasferire finanziamenti diretti (non rimborsabili) ai Paesi e settori colpiti da Covid. I rendimenti dei titoli italiani a 10 anni calano di 20 punti. Gli anti-europei italiani con la labirintite

— Federico Fubini (@federicofubini) May 18, 2020

… per lui sarebbero finanziamenti diretti NON RIMBORSABILI ovvero regalie per 500 miliardi, il che significa che quei soldini qualcuno ce li deve mettere.

La Germania ha già detto che ci metterà il 27 % considerando i dati di consuntivo 2017, l’Italia risulta essere il terzo contributore al bilancio UE, partecipando al relativo finanziamento nella misura di circa il 12%.

La Francia era la seconda con 15,5 poi c’era il Regno Unito con quasi il 12 ma come ben sappiamo è uccel di bosco e infine Spagna con 8,3 % e Paesi Bassi con il 5 %.

Probabilmente si sono messi d’accordo con Conte per fare credere al popolo italiano che qualcuno ci regala soldi, una partita di giro che il gioco delle tre carte sembra un gioco da dilettanti.

La prima cosa vera e giusta l’ha detta l’ex vice governatore della BCE, Constancio…

The French/German proposal for a €500 bn Recovery Fund to be integrated in the multi-year budget, is a great proposal. The Funds will be distributed as budget transfers, not grants, prioritising the more affected countries and not according to GDP (or GNI) /1

— Vitor Constâncio (@VMRConstancio) May 18, 2020

NOT GRANTS BUT BUDGET TRANSFERS…

Io non capisco davvero come i giornalisti possano essere così faziosi, capisco che tengono famiglia, ma almeno evitare di fare figure da fessi eroinomani sarebbe opportuno, certo che loro sanno che altrettanti fessi li leggono e tutto si bevono!

Se poi ci aggiungiamo pure che si tratta di ” BIDING RECOVERY PLAN” detto all’inglese, il testo della proposta, in inglese, si può leggere qui.

Esisterà un piano di rimborso vincolante ripartito su più bilanci dell’UE. Il fondo fornirà uno stimolo fiscale diretto attraverso sovvenzioni e fondi destinati alle industrie e alle regioni dell’UE che sono state maggiormente colpite dalla crisi.

Quindi mi spiace per Conte e per Gualtieri ma di gratis a fondo perduto non c’è nulla, quindi muti e rassegnati e pedalare!

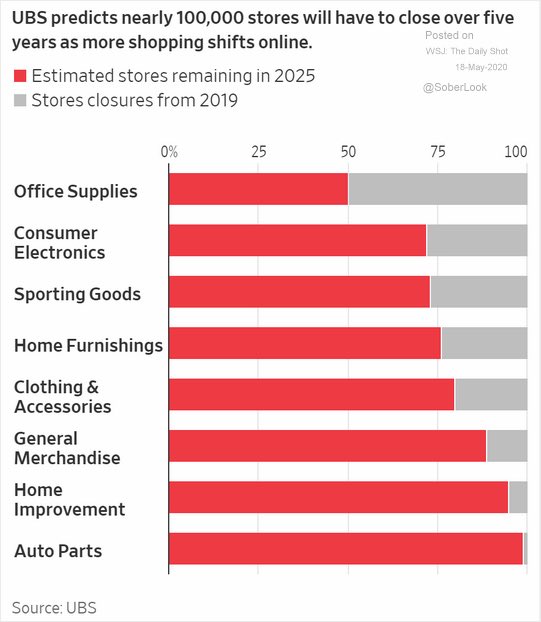

Ma torniamo alle cose serie,, sembra che secondo UBS, oltre 100,000 negozi potrebbero chiudere nei prossimi 5 anni, se la crisi continua, se la pandemia ritorna, saranno molti di più e qualcuno non riceverà l’affitto e non saprà più a chi vendere interi centri commerciali o negozi.

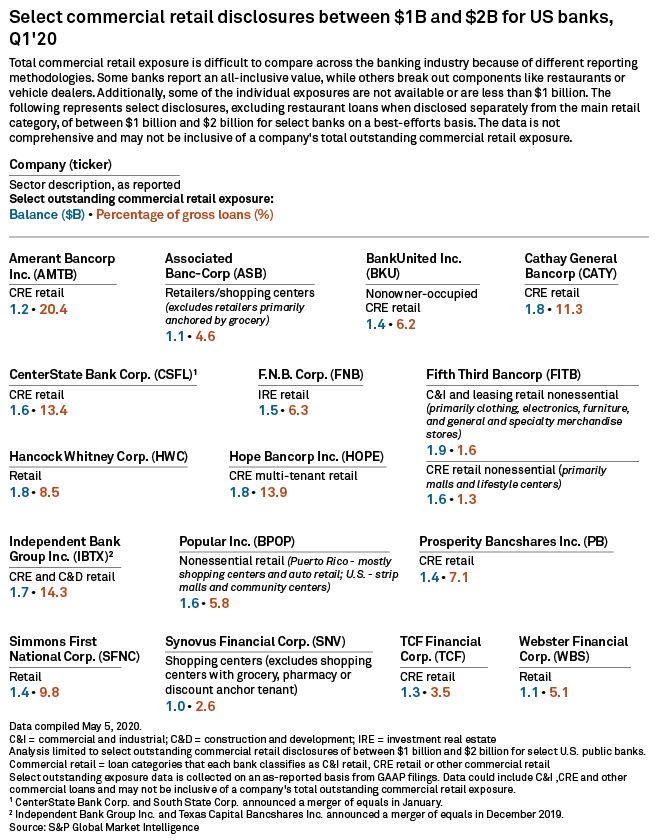

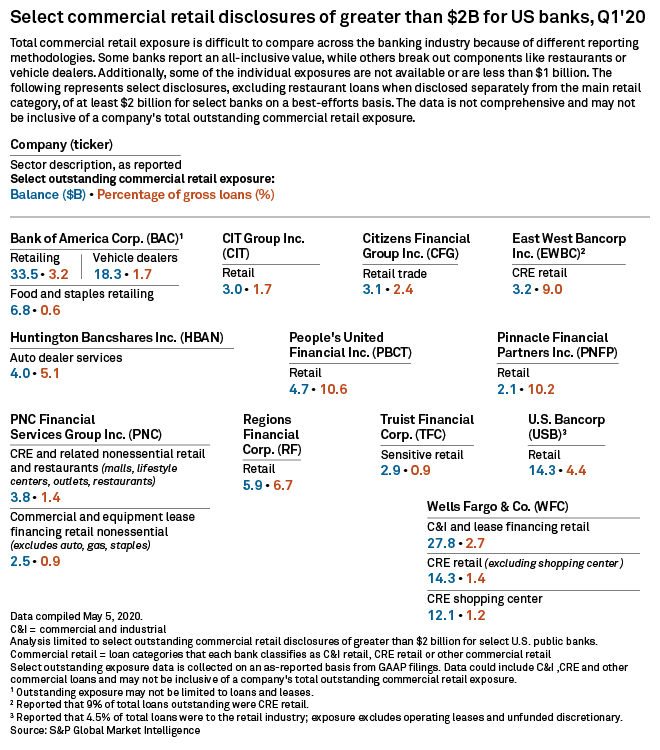

Lo abbiamo scritto in tutte le salse negli anni scorsi il settore CRE Commercial rea estate sarebbe stata la prossima bomba ad esplodere.

CMBS Loan, mutui legati al settore commerciale, impachettati come le salciccie subprime e finiti nei portafogli dei risparmiatori di mezzo mondo, un suggerimento fate pulizia prima che sia troppo tardi.

Investiresti su banche con una forte esposizione ai prestiti CRE e una insolvenza che sta esplodendo del 50 +% da parte delle aziende senza alcuna speranza di redditività futura?

Per non spaventarvi troppo non vi racconto di come hanno funzionato in questi anni questi mutui, soprattutto da parte di chi sono stati concessi.

La storiella è semplice o la moratoria si prolunga per qualche anno almeno, bloccando le rate per anni o qualcuno deve fallire o le banche o i clienti.

Non la voglio fare troppo lunga perché su questo blog i non addetti ai lavori sono tanti, sappiate solo che i Collatetalize Loan Obligation è un’obbligazione garantita da collaterale nella forma di crediti originati da prestiti.

Nel 2019 queste emissioni hanno raggiunto il loro record storico assoluto. Recentemente Commerzbank, tanto per non smentire il nomignolo di IDIOTI affibbiato ai tedeschi da parte di Wall Street si è vista costretta a girare al TERZO LIVELLO ovvero quello dove gli asset vengono valutati MARK TO FANTASY, con fantasia illiquida, circa 5,2 miliardi di dollari.

In sintesi siccome non esistono più quotazioni reali si liquida la questione inventandosi le quotazioni, questo per chi non sa di cosa sto parlando anche se la questione è più complessa.

L'ESMA avverte dei rischi sui CLO a seguito del Covid-19 https://t.co/MSvmPxXkkx

— Andrea Mazzalai (@icebergfinanza) May 19, 2020

Secondo l’Autorità europea degli strumenti finanziari e dei mercati (ESMA) la diffusione del Covid-19 potrebbe avere un impatto sul rating dei CLO (Collateralized Loan Obligations). L’organismo ha pubblicato un’analisi dei rating per le obbligazioni che hanno come garanzia collaterale un prestito nell’Unione Europea, evidenziando alcune preoccupazioni di vigilanza e i rischi associati all’asset class. “La pandemia presenta rischi significativi per gli strumenti CLO, che metteranno alla prova il rigore delle metodologie di rating in risposta alle mutate circostanze”, afferma Steven Maijoor dell’ESMA.

Lawrence Fields : La tua grande scommessa sui mutui ci riguarda. Non abbiamo fiducia nella tua capacità di identificare le tendenze macroeconomiche.

Michael Burry : sei volato qui per dirmelo? Perché? Voglio dire, chiunque può vedere che c’è una bolla immobiliare.

Lawrence : In realtà, nessuno può vedere una bolla. Questo è ciò che lo rende una bolla.

Michael Burry : Questo è stupido, Lawrence. la frode ipotecaria è quadruplicata dal 2000. La paga media è piatta ma i prezzi delle case sono in aumento. Ciò significa che le case sono debiti non beni.

Martin Blaine : [ sarcasticamente ] Quindi Michael Burry di San Jose, un ragazzo che si fa tagliare i capelli dal giardiniere e non indossa le scarpe, ne sa più di Alan Greenspan e Hank Paulson?

Michael Burry : E sì … lo sa.

«Sono il Dottor Burry. Pare che il crollo del settore finanziario sia imminente. Iniziamo a vendere la mia posizione. Sì, resto in linea».

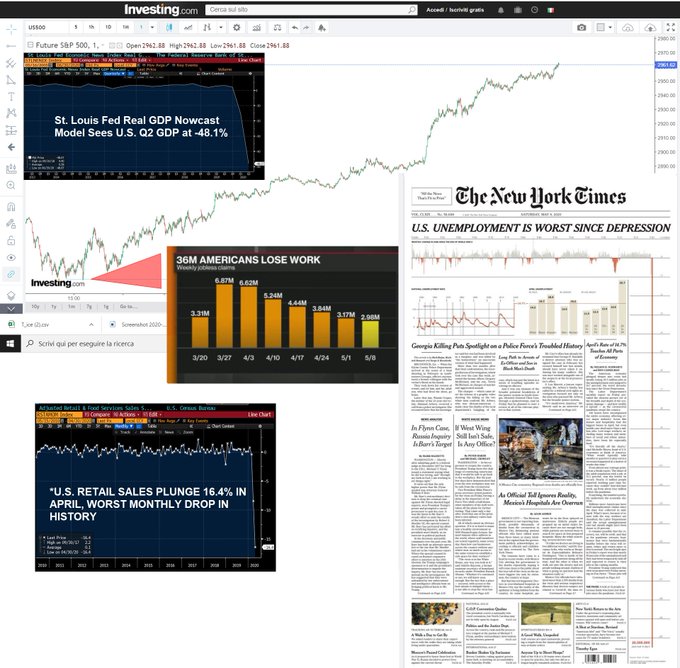

I dati ve li darà il mercato quando il castello di carte inizierà a crollare, anche se sappiamo che la Fed farà di tutto per nascondere il marcio, anzi ho il sospetto che la recente richiesta di Powell di avere più soldi dal Congresso, sia proprio per salvare il mercato dei CDO e dei CLO, soprattutto quello dei mutui commerciali a Powell non gliene frega un piffero dei contribuenti americani, socializzare le perdite, privatizzare i profitti.

Sembra che nella recente intervista alla CBS abbiano nascosto le sue dichiarazioni su un’esplosione ad oltre il 30 % della disoccupazione in America, peggio della Grande Depressione del ’29.

Tornando a noi, ci sono 4 milioni di americani che hanno già chiesto di sospendere le rate dei mutui, questa volta RESIDENZIALI, circa il 7,5 % secondo alcune proiezioni questa crisi è destinata a spazzare via la crisi subprime per ben altri motivi, a superare ben oltre il picco del 10 %

Secondo un rapporto della società di previsioni Oxford Economics, il 15 % non pagherà più le rate dei mutui in una “ondata di maree” di insolvenze.

La legislazione sugli stimoli fiscali firmata dal presidente Donald Trump consente a qualsiasi mutuatario con un’ipoteca sostenuta dalla Confederazione di richiedere l’indennità fino a 12 mesi , il che significa che il proprietario della casa può saltare o effettuare pagamenti ridotti durante tale periodo.

Dati i rischi che le società di mutui stanno affrontando in questo momento, molti istituti di credito hanno imposto requisiti più rigorosi per i richiedenti prestito. “L’incertezza nel mercato dei mutui ha contribuito a un inasprimento significativo degli standard di prestito che può persistere anche quando è in atto una ripresa”, ha scritto Oxford Economics. – MarketWatch

Sembra che il 30% degli americani con mutui per la casa o circa 15 milioni di famiglie, può smettere di pagare il proprio mutuo se l’economia americana rimane chiusa durante l’estate o oltre, figurarsi se arriva una seconda ondata della pandemia.

Mentre loro festeggiano io consiglio prudenza, insieme a Machiavelli nell’ultimo manoscritto abbiamo tracciato la rotta per la Terra Promessa, come Michael Burry continuamo a documentare la realtà, mentre gli psicopatici dipingono scenari meravigliosi di riprese spettacolari.

” Andrea ha esaminato la storia, ha compreso, unico in Italia, che questa era una deflazione da debiti, ha esaminato migliaia di episodi e migliaia di articoli, ricerche, analisi e grazie anche al suo amico Puntosella ha potuto creare un modello. Nessun altro possedeva la passione e l’energia per farlo, per restare coerente per ben 12 anni con la sua visione, la deflazione da debiti. Tutti si godevano il buon momento, pochi facevano un sacco di soldi, molti perdevano i loro risparmi, venivano massacrati dalla crisi subprime, dalla crisi dell’euro, dalla Brexit, dal bail-in, dal crollo del 2018. Nessuno pensava di gridare “fermate l’autobus, voglio scendere”. ma Andrea lo ha fatto. Ha scoperto che era uno schifo totale e lo ha condiviso con tutti quelli che volevano essere consapevoli.

Abbiamo salvato molti risparmi, solo diffondendo consapevolezza, semplicemente raccontando la realtà, mentre altri vi vendevano illusioni come stanno facendo ora.Certo la speranza è che mi possa sbagliare, soprattutto sulla pandemia, ma non sul castello di carta della finanza, su quello sono certo che crollerà insieme a tutte le illusioni di questi anni, macerie dalle quali ricostruiremo un mondo migliore.

Non possono darti ragione, non lo faranno mai. Ammetterebbero che sono dei Somari.

Te li immagini mentre fanno un think-tank o un brainstorming in qualche stalla e si guardano reciprocamente le orecchie, è una questione di immagine, di ego e identitaria.

Somari in malafede, brutta faccenda.