in caricamento ...

LA BOMBA ATOMICA DEL DEBITO PRIVATO!

Prima di iniziare il post di oggi partiamo da qui, dall’ennesima smentita di tutte le fesserie che girano in rete sull’inflazione, perché nella finanza è pieno di ignoranti in fatto di dinamiche macroeconomiche o micro, in attesa dei dati sui prezzi al consumo odierni e la relazione sulle vendite al dettaglio che riserveranno più di una sorpresa…

Vediamo cosa ci racconta di bello Econoday….

|

||||||||||||||||||||||||||||||||||||||

Highlights

|

||||||||||||||||||||||||||||||||||||||

Il consenso degli ignoranti è uno spettacolo a cielo aperto, prevedevano tutto in positivo ed esce tutto in negativo, nonostante i recenti rialzi del petrolio!

Ad oggi il prezzo del greggio è superiore di quasi 11 punti rispetto ad un anno fa, i prezzi alla produzione un irrilevante 2,6 %.

Aspettatevi nelle prossime trimestrali un balletto tutto incentrato su profitti usciti meglio delle aspettative ridotte all’osso all’ultimo momento per giustificare ogni follia, in attesa di Madame VOLATILITE’!

La sorpresa per la debolezza di ieri dei prezzi delle importazioni e delle esportazioni ha messo in evidenza un’ampia debolezza di base nell’odierna relazione sui prezzi alla produzione, dove il dato effettivo uscito a MENO ZERO VIRGOLA UNO a dicembre, è ben TRE DECIMI sotto il consenso di Econoday e si tratta del il primo calo da agosto 2016.

Non male per una tendenza inarrestabile!

I prezzi dei servizi che sono meno sensibili al cambiamento rispetto ai prezzi delle materie prime a dicembre mostrano un’ampia debolezza con la componente dei servizi commerciali in calo di uno 0,6% molto marcato il secondo calo consecutivo e il terzo negli ultimi quattro mesi.

E qui torniamo a noi!

Abbiamo appena scritto qualche giorno fa che la balla atomica o bomba come la volete chiamare del debito pubblico è la nuova arma della pultocrazia e delle elites per nascondere la realtà, ovvero che questa crisi è essenzialmente stata ed lo è tuttora una crisi di DEBITO PRIVATO…

Come riporta Zero Hedge il debito globale ha colpito il nuovo massimo storico a 233 miliardi di dollari al termine del terzo trimestre del 2017 composto da $ 63 trilioni in debito governativo governo, $ 58 trilioni in debito finanziario, $ 68 trilioni in settori non finanziari e $ 44 trilioni in debito delle famiglie, un aumento totale di $ 16 trilioni in soli 9 mesi.

Visto che la fuori c’è un gregge di analisti ed economisti che decanta questa spettacolare crescita economica, fatta di balle e di bolle, vi facciamo vedere come fa il povero consumatore americano a continuare a consumare quel poco che consuma, visto il crollo degli ultimi anni…

Credito al consumo Usa: a novembre balzo maggiore da 16 anniNel novembre 2017 gli americani si sono indebitati a un passo che non si vedeva da 16 anni. Il credito al consumo – riflesso del debito al netto dei mutui – è salito a un tasso annualizzato di 27,95 miliardi di dollari sul mese precedente. Lo ha annunciato la Federal Reserve. Si tratta di una performance migliore delle stime, ferme a un +18 miliardi di dollari. Il dato di ottobre è stato rivisto al rialzo a 20,53 miliardi di dollari.

Il debito associato alle carte di credito è salito a un passo annualizzato del 13,3%. I debiti legati a prestiti studenteschi o per l’acquisto di un’auto, il cosiddetto credito non-revolving, sono aumentati al tasso annualizzato del 7,2%. Il debito associato al real estate è cresciuto al tasso annualizzato dell’8,83%, il più veloce da oltre due anni.

Le spese al consumo rappresentano oltre due terzi della domanda nell’economia Usa. Il debito dei consumatori Usa nel terzo trimestre del 2017 ha raggiunto un record di 12.955 miliardi di dollari, in rialzo dello 0,9% rispetto alla primavera.America 24

Fin qui tutto bene peccato che il minimo denominatore comune di tutte le grandi crisi del passato è sempre stato debito, debito e ancora DEBITO PRIVATO e la famigerata deflazione da debiti in atto non è altro che la conseguenza di queste dinamiche che hanno distrutto la velocità di circolazione della moneta che non da segnali di ripresa a morire.

Certo di queste cose a chi guarda solo ai record di Wall Street non interessa a nessuno, noi invece preferiamo fare culturale finanziaria e raccontarvi che prima o poi tutti i nodi vengono al pettine. Per carità non fermatevi, continuate a comprare azioni, stiamo solo suggerendo quello che racconta la storia, mi raccomando non lasciatevi influenzare continuare a seguire il gregge.

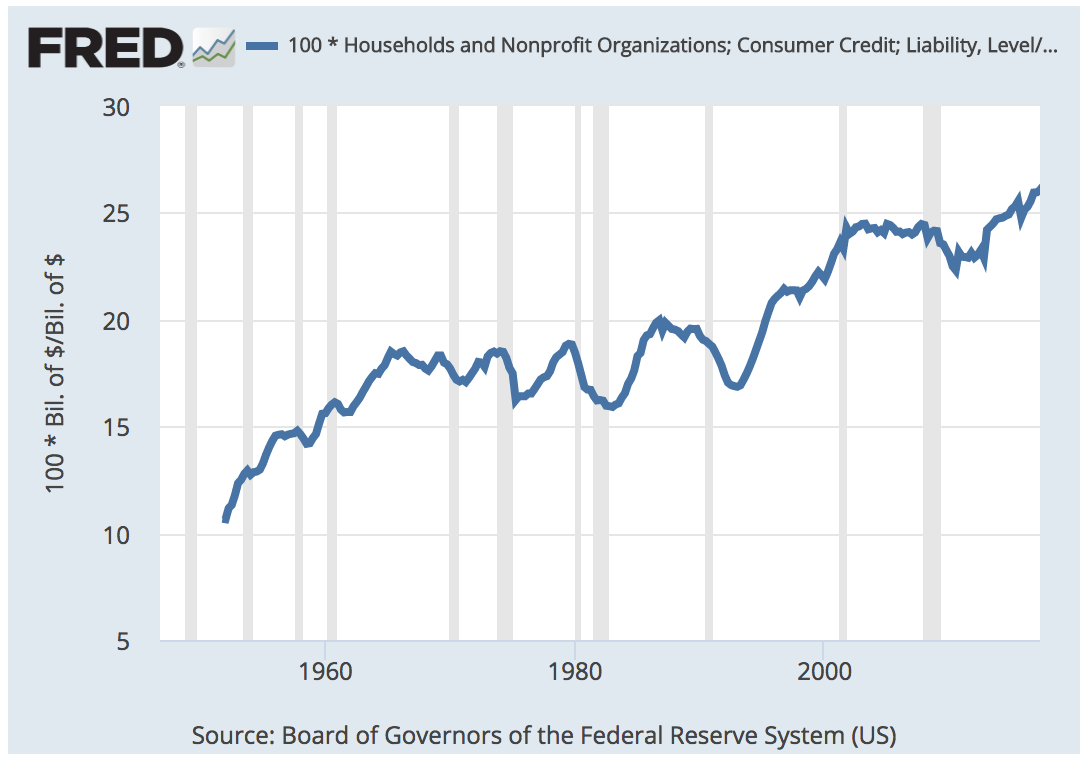

Come riporta Barry Ritholtz via FRED Blog, nel bel mezzo di molti titoli accattivanti negli ultimi mesi, uno potrebbe aver perso la notizia che il debito dei consumatori ha raggiunto il massimo storico del 26 percento del reddito disponibile, come si vede nella tabella qui sotto.

Negli ultimi cinque anni, il debito dei consumatori (tutti i debiti delle famiglie, esclusi i mutui e i prestiti per la casa) è cresciuto a circa il doppio del reddito delle famiglie. Ciò è stato in gran parte determinato da una forte crescita sia del credito auto che di quello studentesco.

Ma cosa dice questo sull’economia? È un segno di ottimismo o di preoccupazione?Aumento dei livelli di debito

L’aumento dei livelli del debito delle famiglie potrebbe significare che:

- Più americani sono ottimisti sull’economia degli Stati Uniti.

- Più persone stanno facendo investimenti in attività che generano generalmente ricchezza, come l’istruzione superiore e gli immobili

- I consumatori hanno rimborsato i loro prestiti per qualificarsi per nuovi.

Allo stesso tempo, livelli di debito più elevati potrebbero rivelare uno stress finanziario in quanto le famiglie utilizzano il debito per finanziare il consumo di beni di prima necessità. Potrebbe far presagire nuove ondate di delinquenze e, alla fine, inadempienze che spostano questo tipo di investimenti. E l’aumento del debito familiare potrebbe rallentare la crescita economica e, naturalmente, anche portare a una recessione.

Per carità, non prendete sul serio queste fesserie aggiungo io…non fatevi condizionare da queste cosucce, ironia inclusa!

L’articolo prosegue con il riferimento di un simposio organizzato dal Centro per la stabilità finanziaria delle famiglie. Guardando tutti i documenti e le discussioni sul simposio sono emersi alcuni temi chiave.

N. 1: Debito a breve termine vs a lungo termine

Nonostante una comprensione incompleta dei driver e del meccanismo del debito delle famiglie, abbiamo appreso che l’aumento dei debiti delle famiglie può aumentare il consumo e la crescita del PIL nel breve termine (entro un anno o due), ma sopprimerli oltre.

E qui una piccola parentesi. Se vi ricordate, cari amici di Machiavelli da tempo vi suggerisco che il debito è un’ipoteca sulla crescita futura, il principale macigno della…

DEFLAZIONE DA DEBITI: COSA POTREBBE ACCADERE …

Questo è l’articolo più letto della storia di Icebergfinanza, letto da migliaia di manager e imprenditori, grazie all’amico Claudio e alla sua rivista BusinessCommunity.it , e non potrebbe essere altrimenti visto che è una buona mappa per comprendere cosa accadrà nei prossimi anni.

Se e in che modo il debito delle famiglie incide sulla crescita economica nel lungo periodo dipende da tre fattori:

- Se i debiti familiari migliorano la produttività del lavoro o aumentano la domanda locale di beni e servizi

- L’entità della leva finanziaria concomitante nel settore bancario, che è molto meno evidente oggi rispetto a un decennio fa

- La stabilità dei beni, come la casa, è stata acquistata con quei debiti

N. 2: grandezza del rischio

Anche con livelli record di debiti al consumo, la maggior parte dei partecipanti al simposio non pensa che i debiti delle famiglie presentano un rischio sistemico per l’economia al momento, anche se le tendenze nei prestiti agli studenti, i prestiti auto e (forse) i debiti con carta di credito sono preoccupanti per quei mutuatari e in quei settori.

Fa sorridere questa affermazione, è come dire non pensiamo che ci siano rischi, ma siamo preoccupati comunque, dire tutto e dire nulla, in molti stanno sottovalutando le tendenze di alcuni nuovi proprietari di casa che non riescono a pagare le rate del mutuo e soprattutto quello che sta accadendo nel mercato immobiliare commerciale dove come abbiamo visto ieri continuano a chiudere negozi e centri commerciali.

Inoltre, l’aumento del debito può essere un ostacolo alla crescita economica, anche se non un rischio sistemico, e la dipendenza a lungo termine dal debito per sostenere i consumi rimane altamente preoccupante.

Anche qui è un’affermazione ridicola, può essere un ostacolo alla crescita ma non è un rischio sistemico, ma rimane molto preoccupante…

Rileggetevi questo post e poi ne parliamo tra qualche anno…

SUBPRIME IS BACK!

Per carità ripeto non preoccupatevi, continuate a seguire il gregge, nel 2007 tutti negavano il rischio sistemico, l’economia era forte e il sistema finanziario resistente.

N. 3: Politica pubblica

Dovrebbero anche essere prese in considerazione le risposte di politica pubblica. I fattori che potrebbero ulteriormente appesantire le famiglie indebitate e impedire la crescita economica includono:

- Bassa crescita della produttività

- Più alti tassi di interesse

- Nuovi regolamenti bancari e finanziari

- Aumento dei costi dell’istruzione superiore

In effetti, i livelli di debito delle famiglie sono spesso serviti come riflesso di forze politiche, strutturali, demografiche e di dimensioni maggiori che aiutano o danneggiano i consumatori. Ha senso, quindi, che le misure politiche e istituzionali debbano essere considerate per migliorare i livelli del debito e il loro impatto sulle famiglie e sull’economia.

Dopo tutto, ciò che è buono per le famiglie è positivo per l’economia e viceversa.

FREDblog, 19 dicembre 2017

Di Ray Boshara, consigliere e direttore senior, Centro per la stabilità finanziaria delle famiglie

Peccato che la produttività anche in America sta andando su per il camino, il risparmio come abbiamo visto recentemente e vedremo insieme a Machiavelli è tornato vicino ai minimi storici, la Fed continuerà ad aumentare i tassi e …tutti vissero felici e contenti.

Noi non abbiamo nessuna fretta, crediamo alla Storia, all’analisi empirica e fondamentale, nel fine settimana insieme a tutti gli amici di Machiavelli, oltre 100 pagine di analisi macro e tecnica, ciclica e il moto di un corpo materiale esclusivamente dal punto di vista puramente geometrico, senza cercare dare un senso matematico alle cause che hanno prodotto quel tipo particolare di moto.

Un manuale che produce una sintesi che sarà una mappa che ci accompagnerà per i prossimi quattro anno. Buona Consapevolezza!

Non è una grande notizia per noi credo.

Se pubblicizzano la cosa è sempre andata che nel mentre facevano il contrario .

Continua la svalutazione del dollaro nel mentre ci si attende altri rialzi dei tassi di interesse.

La forza del euro potrebbe annidarsi sul fatto che i partiti anti euro si stanno dissolvendo o sono alla resa dei fatti, finti partiti anti euro e europa.

Nel panorama mondiale non vi è un partito che difenda gli interessi dei lavoratori.

Il capitale non può che festeggiare, fino a quando non arriverà la resa dei conti.

Sia chiaro che sempre noi subiremo le conseguenze.

Il dovere di essere nella catena alimentare a livelli infimi.

Cavolo ,mi sa tu abbia ragione ci provai e ci sto provando ad andare contro euro e mercati in quanto sono convinto delle tesi del capitano ma oggi ho proprio la sensazione che sia un buco nero,forse non ho sufficentemente controllo e palle per farcela,vedremo,in gioco mi ci metto.

Saluti

signor pomata@finanzaonline,

Una riflessione tra noi e con il capitano: stanno accadendo le cose più abominevoli sui mercati, e si attende la prossima crisi per ripulire tutto e, come dice il capitano, sfruttare la crisi per sperare in nuove e migliori opportunità di cambiamento. Ma se coloro che hanno creato questo obbrobrio ne erano consapevoli, come facciamo a sapere che la prossima tempesta colpirà anche e soprattutto loro e non spazzi via solo noi comuni mortali?

Mentre loro, i fautori, consci di quello che stanno scatenando, si saranno accaparrati tutte le scialuppe di salvataggio e una volta attraccati in un porto sicuro ricreeranno una nuova schifezza? Dobbiamo essere davvero speranzosi che il cataclisma porterà miglioramenti o sarà solo una ripetizione del degrado?

Germania e francia si sono gia’ messe d’accordo per resistere alle pressioni (economiche) Usa: hanno una tigre nel motore, le colonie del sud europa, che saranno sempre piu’ sfruttate, vessate. Ecco il senso dwgli accordi merkel-schultz e germania-francia http://www.ilsussidiario.net/News/Economia-e-Finanza/2018/1/13/GROSSE-KOALITION-Qual-e-la-buona-notizia-per-l-Italia-nell-accordo-Merkel-Schulz-/801521/

leggere soprattutto le ultime 10 righe.

apprendista@finanza,

Non è una questione di palle secondo me.

Più ci ragiono e più comprendo che questo periodo ha molti punti di vista che non collimano ma anzi contrastano tra di loro.

Per esempio quante parole sprecate per spiegare la fine del dollaro e poi ti scarichi la lisca delle 60 società più capitalizzate del mondo e vedi:

E vedi che una cinquantina sono americane.

Vedi che le prime 4 superano il pil italiano e le prime 10 di gran lunga il pil tedesco.

E qui tocca fare ancora altri ragionamenti e domande.

Per esempio è possibile che mentre tutti comprano azioni americane e quindi scambiano la propria moneta in dollari e quindi vi è una forte domanda di dollari il dollaro si deprezzi?

Da studi economici lo escluderei eppure non è quello che è accaduto per euro, svalutato mentre cresceva il surplus della zona euro, ergo, molti domandavano euro?

Ieri il due anni americano ha superato il 2per cento di rendimento ossia ha superato quando intaschi di dividendo comprando azioni americane.

Uno studio fuori dagli schemi di una banca di affari americana segnalava che il rapporto ore di lavoro di un salariato medio statunitense per acquistare una quota media dello sp500 nel 2008 e a oggi è passata da 40 a 120 ore.

Ossia una cosa che noi conosciamo bene, il capitale ha umiliato e deriso il lavoro schiacciandolo in maniera abominevole.

Poi caro amico ci sarebbe la questione delle banche centrali.

La mia umile idea è che una persona normale non comprende appieno la questione, non la comprende perche tende a credere che le banche centrali siano dello stato, che siano enti che vigilano , siano arbitri di una sfida e non giocatori.

Immagina se tutti capissero che su ogni partita di serie A arbitro può scommettere soldi su eventi di quella partita e anzi, lo può fare con soldi non suoi.

La prenderebbero bene le persone?

Invece oggi funziona cosi.

Ti vuoi ribellare?

Come potremmo, abbiamo appena finito di dire che le banche centrali sono private e non parte del nostro stato, che alcune azioni valgono come il pil di italia e germania messe insieme, come pensiamo di contrastare il volere di questo potere smisurato di creare denaro dal denaro o dal nulla?

La questione è che anche se gente preparata come lo è andrea tenta di capire le dinamiche, tenta di capire le evoluzioni future, lo farà sempre dando una logica al sistema attuale.

Nonostante ci si renda conto della mafiosità del sistema, della degenerazione del sistema, della fraudolenza del sistema, si tenta di salvare un pezzetto del sistema.

Ossia ci si rende conto che è una merda ma si ha la speranza che quella merda possa avere ancora una coscienza di fare le cose giuste che infatti non farà mai proprio perche è una merda.

Sono tempi difficile, dove le notizie sono tantissime o troppe e spesso tutte false.

Spesso sono talmente faziose da essere quasi ridicole.

Sono sempre più sorpreso di come possa essere accaduto che un soggetto come l” essere umano sia riuscito a dominare le altre specie viventi, un essere cosi stupido e avido, sempre pronto al sacrificio altrui.

Tireranno la corda fino al massimo, sapendo che si spezzerà.

Poi accuseranno tutti tranne loro, come sempre.

Quoto tutto ciò che ha scritto signor pomata; davvero una grande lucentezza nel cogliere la situazione in tutti i suoi punti e risvolti.

Complimenti, bravo !signor pomata@finanzaonline:

apprendista@finanza,

Non è una questione di palle secondo me.

Più ci ragiono e più comprendo che questo periodo ha molti punti di vista che non collimano ma anzi contrastano tra di loro.

Per esempio quante parole sprecate per spiegare la fine del dollaro e poi ti scarichi la lisca delle 60 società più capitalizzate del mondo e vedi:E vedi che una cinquantina sono americane.

Vedi che le prime 4 superano il pil italiano e le prime 10 di gran lunga il pil tedesco.

E qui tocca fare ancora altri ragionamenti e domande.

Per esempio è possibile che mentre tutti comprano azioni americane e quindi scambiano la propria moneta in dollari e quindi vi è una forte domanda di dollari il dollaro si deprezzi?

Da studi economici lo escluderei eppure non è quello che è accaduto per euro, svalutato mentre cresceva il surplus della zona euro, ergo, molti domandavano euro?

Ieri il due anni americano ha superato il 2per cento di rendimento ossia ha superato quando intaschi di dividendo comprando azioni americane.

Uno studio fuori dagli schemi di una banca di affari americana segnalava che il rapporto ore di lavoro di un salariato medio statunitense per acquistare una quota media dello sp500 nel 2008 e a oggi è passata da 40 a 120 ore.

Ossia una cosa che noi conosciamo bene, il capitale ha umiliato e deriso il lavoro schiacciandolo in maniera abominevole.

Poi caro amico ci sarebbe la questione delle banche centrali.

La mia umile idea è che una persona normale non comprende appieno la questione, non la comprende perche tende a credere che le banche centrali siano dello stato, che siano enti che vigilano , siano arbitri di una sfida e non giocatori.

Immagina se tutti capissero che su ogni partita di serie A arbitro può scommettere soldi su eventi di quella partita e anzi, lo può fare con soldi non suoi.

La prenderebbero bene le persone?

Invece oggi funziona cosi.

Ti vuoi ribellare?

Come potremmo, abbiamo appena finito di dire che le banche centrali sono private e non parte del nostro stato, che alcune azioni valgono come il pil di italia e germania messe insieme, come pensiamo di contrastare il volere di questo potere smisurato di creare denaro dal denaro o dal nulla?

La questione è che anche se gente preparata come lo è andrea tenta di capire le dinamiche, tenta di capire le evoluzioni future, lo farà sempre dando una logica al sistema attuale.

Nonostante ci si renda conto della mafiosità del sistema, della degenerazione del sistema, della fraudolenza del sistema, si tenta di salvare un pezzetto del sistema.

Ossia ci si rende conto che è una merda ma si ha la speranza che quella merda possa avere ancora una coscienza di fare le cose giuste che infatti non farà mai proprio perche è una merda.

Sono tempi difficile, dove le notizie sono tantissime o troppe e spesso tutte false.

Spesso sono talmente faziose da essere quasi ridicole.

Sono sempre più sorpreso di come possa essere accaduto che un soggetto come l” essere umano sia riuscito a dominare le altre specie viventi, un essere cosi stupido e avido, sempre pronto al sacrificio altrui.

Tireranno la corda fino al massimo, sapendo che si spezzerà.

Poi accuseranno tutti tranne loro, come sempre.

signor pomata@finanzaonline,

Ottimo commento Signor Pomata però bisognerebbe anche valutare se tali valori abbiano un fondamento reale oppure che non siano “pompati” dalla Fiat Money illimitata.

Facebook e sicuramente una grande azienda……..ma cos’è in realtà, voi ci andate spesso su FB? cosa avrebbe di tanto speciale, a parte salutare qualche amico/conoscente. E piena di inutile pubblicità (a meno che non seguiate i “consigli per gli acquisti”) e ancora più inutili collegamenti a quanto avete cercato su internet ………qualche giorno prima, vendono fumo (o aria fritta, se preferite) è un ottimo gioco per gli adolescenti e basta. Secondo voi vale più FB o la Saudi Aramco oppure la Rosneft. Io mi tengo le ultime due e FB lo lascio a chi fà trading.

SD

Reale, cosa vuol dire reale oggi?

Fb ha di buono anche altro.

Tipo che conosce chi sei, cosa fai, quando lo fai, come la pensi, chi sono i tuoi amici…..

Con google sanno dove stai, cosa leggi , cosa ti interessa.

Con amazon cosa compri.

Le banche sanno quanto hai di risparmi, in cosa investi, quanto spendi mensilmente……

Quanto vale tutto questo moltiplicato per miliardi di persone?

Cosa è reale?

Quello che scelgono che lo sia.

Devi essere connesso per inviare un commento.

E’ il mercato bellezza… 😉

Morgan Stanley non crede che sia iniziata la fase orso dei Treasury bond e, da contrarian, nel suo Cross-Asset playbook consiglia di andare lunghi sul Tbond trentennale, vendendo invece il Bund sulla stessa scadenza.

https://www.milanofinanza.it/news/morgan-stanley-punta-sul-tbond-trentennale-201801110904224857