in caricamento ...

I titoli di stato americani sono contrastati: gli investitori sono alle prese con l’Ism servizi che a novembre ha deluso e con le implicazioni dei progressi sul fronte della riforma fiscale Usa. Una legislazione che aumenta il deficit federale generalmente mette sotto pressione i Treasury, in parte perché il governo sarà costretto a emettere più debito e ciò andrà a pesare sui prezzi dei titoli di stato già in circolazione.

… scrivono su America 24 aggiungendo subito …

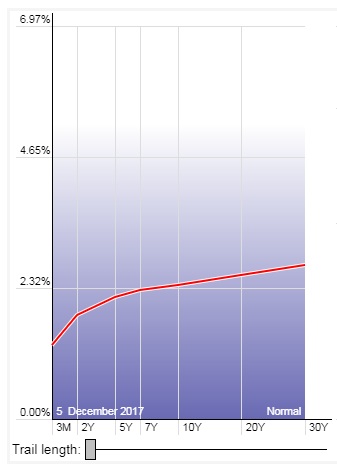

I rendimenti dei T-Bond a lunga scadenza tuttavia calano mentre quelli a breve salgono provocando il cosiddetto appiattimento della curva dei rendimenti. Un tale andamento potrebbe essere spiegato dal fatto che da un lato, alcuni investitori dubitano che la riforma fiscale spingerà più di tanto la crescita e l’inflazione; dall’altro, c’è attesa per un rialzo dei tassi da parte della Federal Reserve.

Uno spettacolo l’appiattimento della curva, soprattutto per noi che nonostante un anno di transizione, i rendimenti a lungo termine ci danno ragione in tutto e per tutto, non dimentichiamoci che siamo stati li unici ad andare controcorrente con le nostre analisi in mezzo all’euforia iniziale per la ” trump reflation.”

Ma come sempre non abbiamo fretta, dalle nostre parti la verità è figlia del tempo!

La scorsa settimana anche Bullard, governatore della Fed di S.Louis, la nostra banca dati preferita, ha avvertitto che ulteriori rialzi dei tassi potrebbero invertire la curva dei renimenti…

“C’è un rischio materiale di inversione della curva dei rendimenti rispetto all’orizzonte di previsione se il FOMC continua nel suo corso attuale di aumenti del tasso di riferimento”, ha dichiarato Bullard, che non vota il Federal Open Market Committee fino al 2019.“L’inversione della curva dei rendimenti è un segnale naturalmente ribassista per l’economia. Ciò merita attenzione da parte del mercato e dei decisori politici “.

Tanto per testimoniare quanto sia meravigliosa questa nemesi, la Mester, governatrice di un’altra Fed regionale, ovvero quella di Clevaland, suggerisce di non preoccuparsi, i tassi a lungo termine saliranno insieme all’economia, perfetto esempio di totale ignoranza di una deflazione da debiti. Per lei, le condizioni sono troppo accomodanti, ma si sa va tutto bene, lo spettacolo sta per iniziare.

Tralasciando il dato del settore dei servizi ISM pubblicato ieri dall’Istituto Luce dell’amministrazione Donald Trump, la realtà ce la racconta l’ IHS Markit US Composite PMI ™ suggerendo che torniamo ai minimi da cinque mesi e la fiducia delle imprese scivola indietro di ben nove mesi, tornando ai minimi di febbraio.

Loro sono preoccupati per l’aumento dei prezzi medi praticati per i servizi con un tasso di inflazione in accelerazione un aumento che sarebbe dovuto a maggiori costi di input che sono stati trasferiti ai clienti.

Giusto quello che serve per fare frenare ulteriormente i consumi in una deflazione da debiti. Ma questo è il passato visto che si sottolinea che l’ottimismo per il prossimo anno è peggiorato, le aziende sono sempre più caute sulle prospettive per il 2018, suggerendo che l’avversione al rischio potrebbe iniziare a salire, il che potrebbe colpire assunzioni e investimenti.

Direi che ci sono tutti gli ingredienti per il più spettacolare investimento degli ultimi anni, il collasso dei rendimenti a lungo termine, come dettaglieremo ulteriormente nel nostro prossimo “outlook 2018 EPIC MOMENT” dedicato a coloro che hanno sostenuto il nostro viaggio nell’ultimo anno.

E pensare che negli ultimi nove anni, la bolla obbligazionaria doveva esplodere almeno quindici volte, tante sono quelle che abbiamo contato!

Leggendo certi blog di approfondimento sembra che le lobby giudaico massoniche stiano facendo di tutto per scatenare la III guerra mondiale. Ci riusciranno. Non li invidio, preferisco morire piuttosto che passare il resto della mia vita in un bunker.

Fanno sempre i conti senza l’ Oste che che dividerà i capri dalle pecorelle. I capri saranno gettati nelle tenebre e là sara pianto e stridore di denti.