in caricamento ...

SUBPRIME IS BACK!

Subprime is back! Noi queste cose ve le raccontiamo, poi voi fate quello che volete, noi non abbiamo fretta, come nel 2007, la verità è figlia del tempo.

Abbiamo iniziato due anni fa raccontandovi che anche in Australia, dove è in corso la più spettacolare bolla immobiliare della storia, le pratiche predatorie di concessione di mutui ipotecari erano in corso. Poi abbiamo proseguito lo scorso anno, raccontandovi che i famigerati mutui NINJA erano tornati…

Ve li ricordate i famigerati mutui Ninja acronimo di No Income, No Job, no Assets ovvero “Nessun reddito, Nessun lavoro, Nessuna garanzia”.

I mutui Ninja erano concessi ugualmente a debitori palesemente non capaci di rimborsarli in quanto il creditore puntava unicamente sull’aumento del prezzo del bene immobile acquistato con il mutuo.

Se avete tempo vi consiglio di rileggervi tutto l’articolo sui NINJA LOANS…

THE NEXT BIG SHORT! NINJA MOMENT!

Lo sapete perché la crisi tornerà, semplicemente perché le banche centrali fanno finta di non vedere come prima della grande crisi, ignorano, negano, la vigilanza dorme e asseconda ovunque questa finanza predatoria.

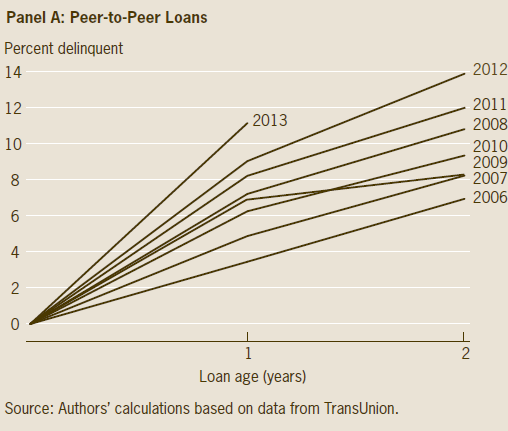

Secondo i loro ricercatori, questi mutui stanno mostrando tassi di morosità e insolvenza con caratteristiche simili a quelli subprime, un crescita a due cifre, quella dei prestiti predatori P2P

Sulla base dei nostri risultati, si può sostenere che i prestiti P2P assomigliano ai prestiti predatori nelsegmento del mercato dei consumatori e del loro effetto sulla stabilità finanziaria dei singoli mutuatari. La crisi finanziaria del 2007 ha illustrato l’importanza della finanza dei consumatori e la stabilità dei bilanci dei consumatori.

Il saldo dei prestiti in essere è salito del 84% in quattro anni, da 55 miliardi di dollari nel 2013 a 101 miliardi di dollari nel 2016, secondo lo studio.

Quasi 16 milioni di consumatori statunitensi avevano prestiti personali tramite finanziatori P2P alla fine del 2016.

Tenuto conto di questi tassi di crescita, “l’industria P2P ha il potenziale di destabilizzare i bilanci dei consumatori”, hanno scritto nel rapporto. “I consumatori della categoria a rischio – quelli con redditi inferiori, meno istruzione e più debito – possono essere i più vulnerabili”.

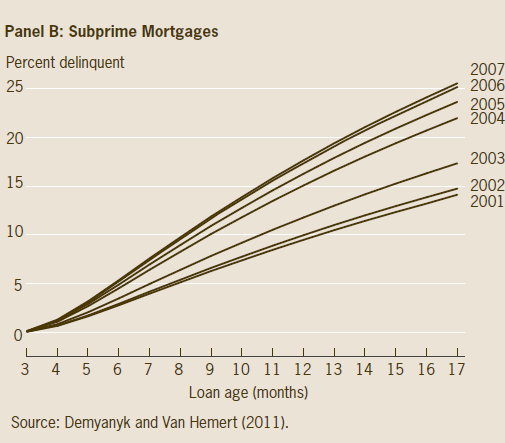

E le insolvenze sono aumentate “a un tasso allarmante, simile agli aumenti della crisi del 2007 dei mutui ipotecari subprime…

La tabella che segue mostra le insolvenze da poteche subprime pre-Financial-Crisis:

Stiamo parlando di Peer-to-Peer Lending (P2P Lending) ovvero prestiti erogati da indivui privati via internet senza passare attraverso i canali tradizionali banche o altre società finanziarie.

Per carità non stiamo demonizzando lo strumento, ma il suo eccessivo e disinvolto uso.

Come funziona? P2P Lending

- Il richiedente (individuo o azienda) inoltra la domanda per un finanziamento. Se possiede l’affidabilità economico-finanziaria richiesta dalla piattaforma (”merito creditizio”),gli viene proposto un tasso d’interesse che varia secondo il suo rating. Se il richiedente accetta la proposta la sua domanda di prestito viene inserita sul Marketplace;

- Il prestatore, attraverso la piattaforma, allocando quote ai singoli richiedenti, investe il suo capitale scegliendo profilo di rischio e rendimento atteso;

- Nel momento in cui la domanda del richiedente avrà ricevuto un numero di quote sufficienti a coprire l’intera somma, quest’ultimo riceverà il denaro tramite bonifico bancario direttamente sul suo conto;

- Il richiedente rimborserà tramite addebito diretto (normalmente con rate mensili) il finanziamento ricevuto, restituendo e remunerando le quote di ognuno dei prestatori;

- La piattaforma (o Marketplace) svolge un’importante funzione di intermediario: accreditando il conto del richiedente per la somma richiesta e addebitando i vari conti dei prestatori, ognuno per la propria quota parte.

Durante la vita del prestito, la piattaforma si occupa anche di gestire il buon esito dei flussi inversi (rimborsi) dai richiedenti ai prestatori, nonché di fornire ad entrambi la reportistica necessaria. In caso di ritardi o interruzioni nei rimborsi da parte del richiedente, la piattaforma svolge anche la funzione di assistenza ai prestatori nella gestione di quelli che in banca si chiamerebbero “incagli e sofferenze”.

Poi si sa, nulla cambia tutto è per sempre uguale nella storia economico/finanziaria, in America si spende e si spande ciò che non si ha, il debito esplode ovunque, milioni di zombies consumatori a debito vegetano nei centri commerciali in via di decadenza con una carta di credito piantata nel cervello.

Le ultime novità in arrivo dalla Fed di New York, ci dicono che la festa continua con il nuovo record storico di debito, questa volta nel settore del credito al consumo e automobilistico, tralasciando il dettaglio di milioni di studenti ormai ostaggi della finanza americana…

Appare soltanto in tempi di pace e prosperità, e scompare nei tempi bui…

>> Le ultime novità in arrivo dalla Fed di New York, ci dicono che la festa continua con il nuovo record storico di debito, questa volta nel settore del credito al consumo e automobilistico, tralasciando il dettaglio di milioni di studenti ormai ostaggi della finanza americana…

Ma anche qui vedi solo l’aspetto negativo. Guarda invece il lato positivo: si danno da fare, molti si son messi in proprio ed hanno aperto una attività commerciale:

“Millions Of Millennials Could Be Trading Sex For Their Next Debt Payment – Here’s How”

http://www.zerohedge.com/news/2017-11-14/millions-millennials-could-be-trading-sex-their-next-debt-payment-heres-how

Ottimismo ci vuole, per Giove! E’ un mono fantastico quello di cui vediamo l’alba.

Ma sarà mica un tramonto? Ma no, allegria e champagne per tutti. Pagano nonna Ellen e zio Mario..

Quindi se non ho capito male, sta per scoppiare una crisi di “margin calls” piu’ violenta di quella di dieci anni fa. Per inciso, di quando le borse hanno perso piu’ del 50% in pochissimo tempo.

Ma non dovevano aver migliorato la tracciabilita’ dei crediti? Non mi dire che hanno di nuovo spezzettato e insalsicciato tutto in strumenti finanziari del tutto opachi…

faccio forse una domanda stupida, ma se i tassi dovranno scendere per via della prossima crisi, e già partono da zero in europa, le bolle immobiliari che si vedono in nord europa e in svizzera non sono destinate a continuare ?

Se oggi in CH prendi un mutuo a 10 anni hai tassi dell’1.5 % massimo, il che ha reso l’acquisto più economico dell’affitto. Pertanto in futuro dove i tassi dovrebbero scendere ancora o quantomeno rimanere negativi, le case non dovrebbero perdere valore, salvo una crisi finanziaria che porti disoccupazione (ma alcuni paesi godono delle crisi altrui…)

@ Phitio

“Ma non dovevano aver migliorato la tracciabilita’ dei crediti? Non mi dire che hanno di nuovo spezzettato e insalsicciato tutto in strumenti finanziari del tutto opachi…”

… … … … … … … … … … … … … … … … …

Secondo un recente rapporto prodotto da ESMA (European Security and Markets Authority) il solo mercato dei derivati “europei” vale, al 2017, qualcosa come 453 trilioni di €, cioé 453mila miliardi. Il calcolo è stato effettuato sulle transazioni effettivamente avvenute in base ai sistemi dell’EMIR (European Market Infrastructure Regulation).

ESMA e EMIR sono due istituzioni ufficiali create recentemente dalla stessa UE per cercare di mettere trasparenza nell’opacità dei prodotti derivati e relativo mondo parallelo in cui sguazzano, in considerazione del livello di potenziale pericolo che questi prodotti potrebbero apportare all’intero sistema, in base alla certezza consolidata che essi furono i principali responsabili di quanto accadde a partire dal 2007, prima nella finanza USA poi nel resto del mondo.

Se tale stima corrisponde ai prodotti finanziari “derivati” riconducibili al solo mercato europeo, è perlomeno lecito chiedersi a quanto corrisponda il volume totale di prodotti derivati A LIVELLO MONDIALE,

al che uno si è già dato la risposta : NO, non hanno imparato la lezione. Evidentemente.

– continua da intervento precedente :

CHI ATTUALMENTE CONTROLLA e GESTISCE il POTERE del mercato dei prodotti derivati (a cui mi sento di aggiungere anche CHI ATTUALMENTE CONTROLLA e GESTISCE la capacità di CREARE DENARO, sia esso € o $) domina e governa il mondo intero.

al che possono venire in mente interrogativi su CHI è lecito sia legittimato ad avere POTERE DECISIONALE esecutivo, nella garanzia e nell’interesse dei POPOLI e delle PERSONE che fanno parte di una comunità, una volta intesa come STATO,

il problema era già presente e percepito in passato :

il discorso che Franklin Delano Roosevelt fece al Congresso degli Stati Uniti il 29 aprile 1938: “La verità è che la libertà di una Democrazia non è salda se il popolo tollera la crescita di un potere privato parallelo al punto che esso diventa più forte dello stesso stato Democratico. Questo, in essenza, è fascismo – un governo posseduto da un individuo, un gruppo, o qualsiasi altro potere privato capace di controllarlo“.

erano altri tempi;

per come si è e si stà trasformando l’intero sistema negli anni post 2000, dopo che la presa di POTERE da parte della FINANZA sugli Stati sovrani è ormai ben più di una semplice percezione,

è lecito affermare che la Democrazia è messa in serio pericolo. Forse abbiamo già superato anche quello stesso livello di pre-allarme.

Faccio fatica a soppesare nella sua ENORME portata ,le motivazioni di questa DEVASTANTE(?!? ) scelta della BCE!!

Idee?

http://www.wallstreetitalia.com/bce-conti-banca-non-saranno-piu-protetti-si-rischia-corsa-sportelli/

La motivazione é la stessa che ha spinto LORO ad impossessarsi degli strumenti di comunicazione: radio, tv, giornali, parte di Internet. E’ solo il 2° passo: il controllo dei risparmi. Credo seguirà o é già in atto il controllo del cibo e della sua produzione.

L’obiettivo finale temo sia, anche se difficile da accettare anche solo come mera possibilità: la Schiavitù.

@ Alessandro e Cristina

Idee ?

…

personalmente stò mettendo in pratica -ormai da mesi- quanto consigliato nello stesso articolo che hai linkato,

destinando parte delle mie entrate mensili ad acquisto di ORO – non certificati ma FISICO –

in particolare monete UK Sovereign POUNDS 22K (916,6666/1000)

Finalmente qualcuno che scrive chiaro un “sua”soluzione

aorlansky60:

@ Alessandro e CristinaIdee ?

…

personalmente stò mettendo in pratica -ormai da mesi- quanto consigliato nello stesso articolo che hai linkato,

destinando parte delle mie entrate mensili ad acquisto di ORO – non certificati ma FISICO –

in particolare monete UK Sovereign POUNDS 22K (916,6666/1000)

Allora c’è speranza, pensavo si discutesse sul nulla fino all’ultimo tipo orchestra sul Titanic

Gianluca,

non trovi strano che diano la bastonata e poi ti dicano come evitarla???

Non intendo creare illusioni: quella che ho descritto è semplicemente una strategia alternativa che potrebbe sopperire temporaneamente, MA di certo NON riuscire a SALVARE chi l’ha adottata, nel caso gli eventi dovessero precipitare improvvisamente;

il fatto è che sia consapevoli che sprovveduti sono (siamo) tutti quanti sulla stessa barca,

o per usare un altra metafora,

ci ritroviamo tutti sullo stesso binario : all’arrivo del treno potresti pensare di spostarti dal binario per evitare l’impatto, ma pur essendo riuscito a spostarti o anche credendo di essere riuscito a farlo, alla fine ti ritrovi ancora e sempre irrimediabilmnente SU QUEL MEDESIMO DANNATO BINARIO…

a questo punto non so nemmeno bene quanto siano davvero AL SICURO tutti quei grossi volumi di denaro che il dossier sui “paradise papers” sta mettendo in luce : voglio dire che se fossi in uno di questi fortunati “paperoni” non so fino a quanto potrei sentirmi tranquillo, nel caso una nuova [e presumibilmente più acuta] tempesta dovesse arrivare…

peraltro noi italiani ci ritroviamo ulteriormente gravati da dinamiche estranee alla ns volontà, che non possiamo nemmeno più controllare da quando siamo entrati a far parte di un sistema di cui NON abbiamo alcuna capacità di controllo [ma che anzi ci vede controllati e governati DA ALTRI] :

per es. avete fatto caso a quanto ha dichiarato ieri un simpatico esponente della Com. UE (J.Katainen) a proposito dei “problemi italiani” e che “è giusto che gli italiani siano consapevoli dei problemi che dovranno affrontare ?…”

Certo e ti ringrazio per quello che scrivi

Io continuo a pensare che dobbiamo focalizzarci MAGGiormente sulle difese… almeno tra noi del blog…

Certe cose ripetiamole pure tutti i giorni ma scriviamo anche cosa faremmo noi quando ci sarà il PROblemino

Tbond, cc svizzero, oro, etcetc

aorlansky60:

Non intendo creare illusioni: quella che ho descritto è semplicemente una strategia alternativa che potrebbe sopperire temporaneamente, MA di certo NON riuscire a SALVARE chi l’ha adottata, nel caso gli eventi dovessero precipitare improvvisamente;il fatto è che sia consapevoli che sprovveduti sono (siamo) tutti quanti sulla stessa barca,

o per usare un altra metafora,

ci ritroviamo tutti sullo stesso binario : all’arrivo del treno potresti pensare di spostarti dal binario per evitare l’impatto, ma pur essendo riuscito a spostarti o anche credendo di essere riuscito a farlo, alla fine ti ritrovi ancora e sempre irrimediabilmnente SU QUEL MEDESIMO DANNATO BINARIO…

a questo punto non so nemmeno bene quanto siano davvero AL SICURO tutti quei grossi volumi di denaro che il dossier sui “paradise papers” sta mettendo in luce : voglio dire che se fossi in uno di questi fortunati “paperoni” non so fino a quanto potrei sentirmi tranquillo, nel caso una nuova [e presumibilmente più acuta] tempesta dovesse arrivare…

peraltro noi italiani ci ritroviamo ulteriormente gravati da dinamiche estranee alla ns volontà, che non possiamo nemmeno più controllare da quando siamo entrati a far parte di un sistema di cui NON abbiamo alcuna capacità di controllo [ma che anzi ci vede controllati e governati DA ALTRI] :

per es. avete fatto caso a quanto ha dichiarato ieri un simpatico esponente della Com. UE (J.Katainen) a proposito dei “problemi italiani” e che “è giusto che gli italiani siano consapevoli dei problemi che dovranno affrontare ?…”

Sarebbe saggio,caro Gianluca qui c’è gente molto preparata e hanno già provveduto ma non si condivide del resto non è obbligatorio.

Gianluca,

Sarebbe saggio,ma non

http://www.wallstreetitalia.com/bce-conti-banca-non-saranno-piu-protetti-si-rischia-corsa-sportelli/

caso mai l’aveste perso ma sono sicuro di no,cari compagni di viaggio

eppure lo scambiare informazioni NON SAREBBE UNA FORMA DI COOPERAZIONE tanto caro al padrone del blog e a suo tempo saggiamente consigliata da Ludd.

Sara’ sub prime, sub prime alla grande, visto che non puo’ essere parato dalle banche centrali.

@apprendista-non tutti hanno disponibilita’ per parlare di oro. Comunque le poche volte che se ne parla , almeno io, normalmente si prende una risciacquata da qualcuno. Mi sembra una volta anche da te, ma non ne sono sicuro. O forse era Pomata, o da tutti e 2, sono passati anni. Comunque se lo hai forse trovano la maniera di sequestrartelo o di non fartelo vendere, ma almeno uno ci ha provato.

Anche da John Ludd qualche risciacquata. Quando uno te la fa vuole dire che ne ha molto…funziona cosi’, ovvio. eh eh..

stanziale@finanza,

Io più che ina risciaquata….ho detto quello chei è capitato con i diamanti.

Comprato uno per investimento nel 1999 dopo decenni e prezzo aumentato fortemente lo stesso gioielliere se lo ricompra per la stessa cifra che lo pagai anni fa.

Ti prende i prezzi correnti poi prendere o lasciare.

Da quel episodio ho capito che o sei un mega riccone col cavo pieno o prendi solo calci in bocca e con oro è uguale.

Paghi il prezzo corrente e poi tenta di rivendere tra un anno e poi ne riparliamo.

Tiene più il prezzo un vasetto di tonno.

Come fatto notare la cosa è inquietante se non fosse di per se ridicola e grottesca.

La mia banca centrale mi fa sapere che detenere liquidità sul conto è rischioso.

Meglio investire.

In cosa te lo dice lei…..oro fisico.

Ossia la banca centrale ci dice di non avere tanta fiducia in lei e sulla nostra moneta e sulla nostra banca.

Lei che è il supervisore…..associata o meglio posseduta dalla stessa banca che ritiene pericolosa.

Ma che cazzo di gente è questa?

A che pagina e’ il riferimento all’oro, dato dalla bce? Ero stanco e non ho avuto tempo di leggere.

Figurarsi io…..la cosa puzza di morto.

Mi sono fidato dello scritto di articoli e poi sto col cellulare e non riesco a aprire il file della bce. Se articolo mente allora ho mentito anche io….

John ludd parlava anche di conto in Svizzera.. uno in euro è uno in franchi.. cari ragazzi

signor pomata@finanzaonline,

In questo concordo, ma anche altri beni reali subiscono lo stesso deprezzamento. Provate a comprare una casa e poi rivendetela tra un anno.

L’oro non è una “moneta” non ci puoi comprare il pane.

L’oro è un bene reale che in caso di difficoltà si può rivendere monetizzando molto più facilmente di altri beni reali. Troverete sempre qualcuno che vi darà della moneta cartacea in cambio di esso.

Se poi dovete fare i conti di quanto ci avete perso o guadagnato…….lasciate perdere. Avete mai calcolato quanto ci avete perso convertendo le LIRE con EURO ? se per VOI è stato un buon affare meglio cosi, tutti felici e contenti.

Forse meglio dell’oro (come bene reale da monetizzare) sono i rottami di rame e ottone/bronzo, ed infatti mica per niente e super controllato ed i privati non lo possono più vendere ai recupero metalli (forse….ma forse regalarlo….per liberarsene) hehe.

SD

In che senso una risciaquata? Mi pare che John tenga in debita considerazione la cosiddetta “reliquia barbarica”. Questo è ciò che ha scritto alcuni mesi fa in un suo commento:

“[…] uno schock può essere talmente veloce che la possibilità di acquistare oro fisico in quantità direttamente in un momento di crisi è zero assoluto come il passato dimostra. Io sono nato grazie alle previdenza di mio nonno vecchio contadino saggio che aveva messo da parte delle sovrane per i momenti difficili. Nell’estate del 1945 mia nonna e mia madre si ammalarono di tifo e stavano morendo. I pochi antibiotici li avevano gli americani e dato che c’erano epidemie ovunque non bastavano e li usano prima di tutto per se stessi. Mio nonno allungò un manciata di sovrane a un ufficiale americano e dopo un pò di tempo sono nato io. Non me ne frega una sega di quanto vale l’oro, non ne compro e non ne vendo ma lo possiedo e questo è quel che conta.”

Sei longobardo ma ti quoto… john ludd numero ..2

Longobardo:

stanziale@finanza,In che senso una risciaquata? Mi pare che John tenga in debita considerazione la cosiddetta “reliquia barbarica”. Questo è ciò che ha scritto alcuni mesi fa in un suo commento:

“[…] uno schock può essere talmente veloce che la possibilità di acquistare oro fisico in quantità direttamente in un momento di crisi è zero assoluto come il passato dimostra. Io sono nato grazie alle previdenza di mio nonno vecchio contadino saggio che aveva messo da parte delle sovrane per i momenti difficili. Nell’estate del 1945 mia nonna e mia madre si ammalarono di tifo e stavano morendo. I pochi antibiotici li avevano gli americani e dato che c’erano epidemie ovunque non bastavano e li usano prima di tutto per se stessi. Mio nonno allungò un manciata di sovrane a un ufficiale americano e dopo un pò di tempo sono nato io. Non me ne frega una sega di quanto vale l’oro, non ne compro e non ne vendo ma lo possiedo e questo è quel che conta.”

LO ricordo, ma il marpione sull’oro in 5-6 anni ha scritto tutto ed il suo contrario, 2-3 volte ho proposto un link e lui lo ha criticato, l”ultimo (non parla solo dell’oro) non molto tempo fa, il link era questo http://blog.ilgiornale.it/angelini/2017/04/19/oro-e-argento-aggiornamento-trimestrale-aprile-2017-derivati-a-1500-trilioni/

per questo ho scritto -tra il serio ed il faceto- che chi ne parla male spesso lo ha….ergo anche io credo che John lo tenga in considerazione.

Semplice vogliono spingere ad investire, così la finanza continua a ingrassare.

@ SD

“Forse meglio dell’oro (come bene reale da monetizzare) sono i rottami di rame e ottone/bronzo…”

oltre a SD anche per tutti quelli che dopo il mio intervento [sul GOLD] hanno disquisito dell’argomento,

alcune personali considerazioni che mi fanno propendere per investire parte (insisto su “parte”) dei miei introiti :

1) l’ORO è ufficialmente quotato nelle piazze riconosciute (la city di Londra dove ha sede quella società di consorzio composta da 5 grandi banche di livello internazionale che giornalmente ne fissano il prezzo); e su questo NON si discute.

2) quando si pensa alla riconvertibilità -in caso di bisogno di dover liquidare- bisogna precisare che in tutto il mondo l’ORO fisico gode di alta reputazione e viene normalmente accettato, parlo naturalmente di piccoli tagli esigibili al momento della necessità, non di lingotti da 1/2 o 1 Kg che sono di riferimento per Stati sovrani, non per privati utenti;

3) nella fattispecie per quanto riguarda le UK Sovereign Pounds, anch’esse sono ufficialmente quotate dai soliti canali noti, e sia nel vecchio che nel nuovo conio sono caratterizzate dagli stessi dati = 7.9881 gr totali

essendo a 22K ovvero 916,6666/1000mi contengono 7,3224 gr di ORO PURO (quello normalmente definito a 24K ovvero 1000/1000 che poi è quello oggetto di riferimento della quotazione ufficiale)

4) caratteristiche delle monete d’ORO di conio ufficiale quale la UK Sovereign pound :

a) NON REGISTRATO (e di difficile registrazione): sarebbe assai difficile che uno Stato qualsiasi, per qualsiasi ragione, riesca ad applicare un aliquota o un sequestro dell’ oro posseduto da un privato nella propria abitazione privata (che può essere anche una cassetta di sicurezza).

b) PICCOLO E TRASPORTABILE: In una scatolina facilmente occultabile stanno comodamente dentro una decina di once di oro (un oncia troy = 31,1035 gr) per un valore di oltre 10.000 $ al fix attuale (circa 1280 $ ad oncia);

c) RICONOSCIUTE E LIQUIDABILI a prezzi equivalenti in tutto il mondo, come dicevo prima.

d) NON INFLAZIONABILE DA NESSUNA BANCA CENTRALE: l’Oro non si stampa, si estrae dalle miniere e si converte in lingotti (micro piccoli o grandi) ed in altri orientamenti di uso tipico (settore lusso per es. gioielli e orologi di pregio)

e) particolare della UK Sovereign pound : La sterlina ufficiale in tale conio è riconosciuta e accettata ovunque nel mondo (non solo in italia e questo non è un dettaglio), garantita da uno Stato sovrano quale l’UK che, alla fine, non è “micio micio bau bau” tahiti o burkina faso, pur con tutto il rispetto per quest’ultimi.

In ottica di diversificazione della propria liquidità quale regola empirica valida e consigliata da molto tempo, su cui perfino la BCE sembra proprendere come consiglio verso i privati(da ridere a pensarci), ribadisco che ritagliare una piccola fetta che si ritiene opportuna in base alle proprie possibilità in ORO fisico, non è cosa sbagliata, considerando i tempi che si prefigurano…

Devi essere connesso per inviare un commento.

>> Poi si sa, nulla cambia tutto è per sempre uguale nella storia economico/finanziaria, in America si spende e si spande ciò che non si ha, il debito esplode ovunque,….

Ma perchè non sono catastrofisti come me o profeti di sventura come te.

Nella vita ottimismo ci vuole, per la madonna!