Il Canada non è l’America, l’Australian non è il Canda e via dicendo! Come ben sapete noi non abbiamo mai fretta, quello che leggete su Icebergfinanza, prima o poi diventa realtà.

Sale il rischio della bolla immobiliare in Canada. Lo riferisce Business Insider citando, tra gli altri, i dati sulle nuove costruzioni salite a marzo a quota 253.70 unità abitative, il livello più alto, nota la Canada Mortgage & Housing Corp., dal settembre 2007. “L’attività di costruzione è alimentata dall’aspettativa di una crescita continua dei prezzi delle case con annessi grandi guadagni per costruttori, agenzie di credito, agenti immobiliari e il settore nel suo insieme” scrive Business Insider. Ma i dubbi ovviamente restano.Secondo Stéfane Marion, Chief Economist della divisione Economics and Strategy presso National Bank of Canada, quello dei prezzi inflazionati sarebbe diventato ormai l’argomento caldo per antonomasia nel Paese. Originariamente confinati alle realtà metropolitane di Toronto e Vancouver, i prezzi gonfiati sono ormai realtà in molte aree del Paese. Ad oggi, nota ancora Marion, il 55% dei mercati regionali canadesi evidenzia prezzi gonfiati per lo meno del 10%. Si tratta, nota di Business Insider, di cifre molto simili a quelle osservate negli Usa nel 2005, l’anno del picco di mercato. A preoccupare non sono solo i sintomi classici della bolla in sé quanto le previsioni sui rischi connessi al suo eventuale scoppio in termini di effetti diretti per l’economia reale. Attualmente, secondo i dati di Statistics Canada, il settore immobiliare nel suo complesso (costruzioni comprese) contribuisce da solo al 15,5% del Pil nazionale, contro il 14,7% del 2011.Canada: si gonfia la bolla immobiliare

Non bisogna mai avere fretta, le dinamiche del mercato immobiliare sono ben descritte nella sequenza della deflazione da debiti, ogni cosa a suo tempo sotto il cielo dell’immobiliare, nel frattempo un assaggio…

Lo scorso anno in alcuni manoscritti vi abbiamo raccontato quello che sta accadendo nel mercato immobiliare australiano ma soprattutto quello che ancora oggi accade nel mercato immobiliare americano.

Ve le ricordate le “jusen” giapponesi, prestatori mutuatari che operavano al di fuori del perimetro di controllo delle banche centrali, istituzioni ombra pompate dalle principali banche commerciali che favorirono l’esplosione della più colossale bolla immobiliare della storia?

Quasi sicuramente vi siete dimenticati di quello che vi avevamo raccontato il ottobre, uno dei sintomi di tutte le più grandi crisi immobiliari della storia, uno dei segni premonitori infallibili che hanno caratterizzato la Grande Depressione del ’29, la crisi giapponese ( Jusen ) e l’ultima americana ( Subprime )

Visto la regolamentazione stringente con la quale si è messo il bavaglio alle grandi banche in fatto di concessione mutui, si è pensato bene di ricorrere al solito trucco, ovvero girare i capitali necessari a istituzioni non bancarie in maniera da elargire allegramente mutui a gogo.

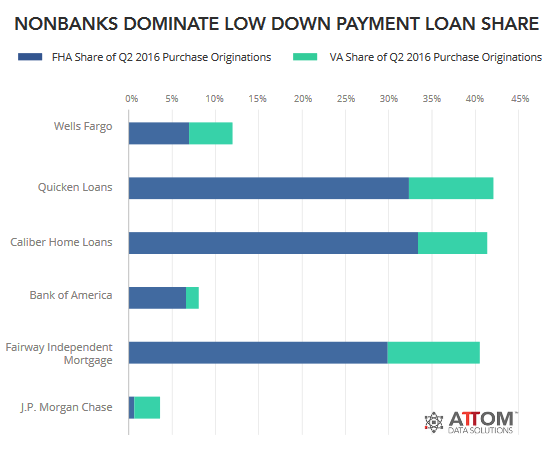

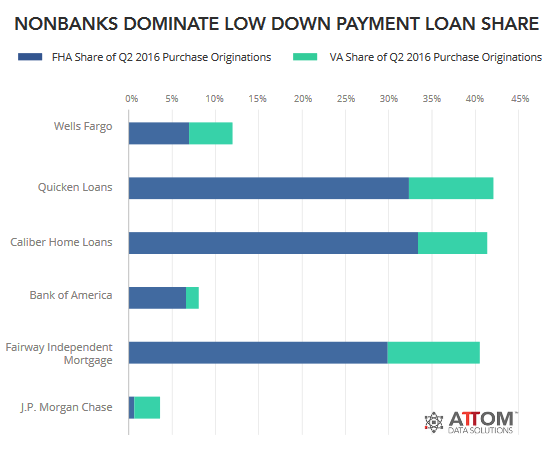

Lady & Gentleman ho l’onore di presentarvi i nipotini di nonna Countrywide una delle principali responsabili dell’ultima grande crisi subprime, dove i mutui venivano venduti porta porta da pronto pizza assoldati all’ultimo minuto.

I loro nomi? Teneteveli bene a mente perchè al momento opportuno diventeranno loro i protagonisti della prossima grande crisi finanziaria…

QUICHEN LOANS

CALIBER HOME LOANS

FAIRWAY INDEPENDENT MORTGAGE

MOVEMENT MORTGAGE

PRIME LENDING

GUARANTEED RATE

GUILD MORTGAGE

Alcuni degli stessi personaggi che hanno giocato ruoli di primo piano nel corso dell’ultimo boom del mercato immobiliare e il successivo crollo sono riapparsi. Ricordate la leggenda Countrywide?

In California, alcuni dei più grandi istituti di credito non bancari includono PennyMac, AmeriHome Loans, e Stearns. Tutti e tre hanno sede nel sud della California, l’epicentro del boom nel settore prestiti ipotecari subprime dello scorso decennio. E tutte e tre le società sono gestite da dirigenti che in precedenza lavoravano a Countrywide Financial, l’ormai defunta prestatrice subprime fondata da Angelo Mozilo (Bank of America ha acquistato Countrywide a 4 miliardi nel luglio 2008).

PennyMac, rapida crescita per un prestatore non bancario, è gestito da Stanford Kurland, un ex dirigente di Countrywide Home Loans e direttore IndyMac. Stearns, un prestatore non bancario basato a Santa Ana, California, è gestito da Brian Hale, ex presidente della divisione Countrywide. E Joshua Adler, che è amministratore delegato di AmeriHome ha ricoperto ruoli simili in Countrywide e Bank of America.

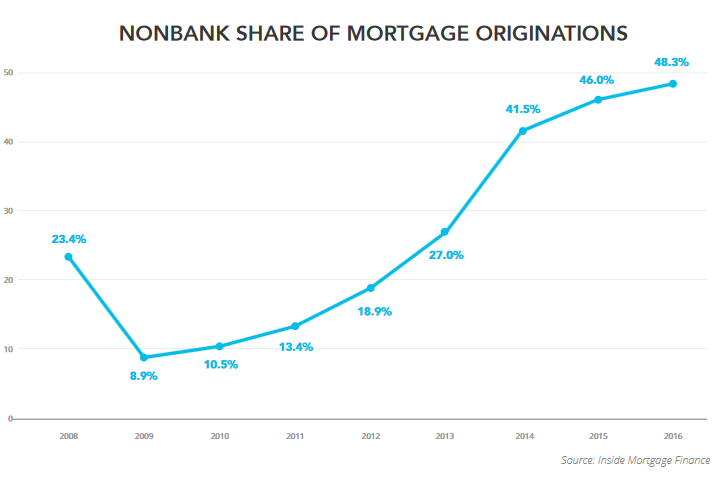

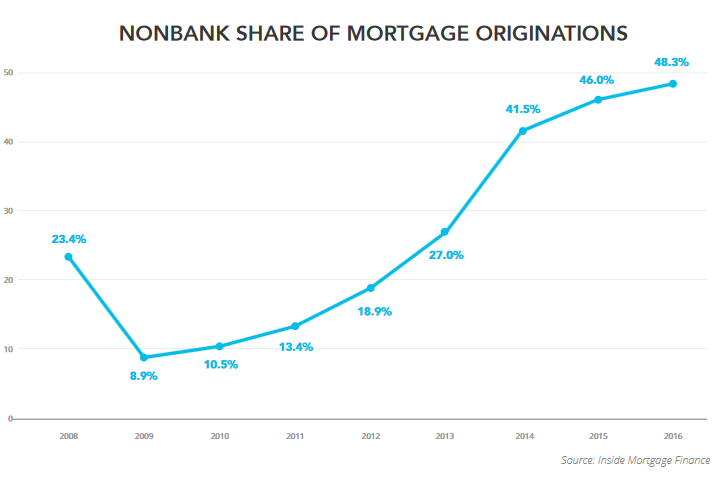

La maggior parte delle erogazioni di mutui provengono ancora dalle banche a malapena! La loro quota è scesa dal 91% nel 2009 dopo che molte delle banche ombra erano crollate nell’ultima crisi al 51,7% nel 2016. La quota di banche ombra (linea blu) è salito al 48,3% (grafico da ATTOM):

E infine …

Ora torniamo in Canada e vediamo che è successo nelle ultime settimane ad uno di questi prestatori fantasma, o meglio al più grande.

Il modello di business della Home Capital Group è sempre il solito, prestiti prime regalati a mutuatari suprime, manipolazione dei redditi, mutui poi confezionati ed imballati, in qualche prodotto strutturato. in maniera da permettere il finanziamento sino al 90/100 % del capitale.

Ora la HCG è stata costretta a prendere in prestito 2 miliardi di dollari da un creditore misterioso a un tasso di interesse implicito del 22,5 per cento per il primo miliardo e un tasso del 15 per cento. HCG ha perso circa il 25% della sua liquidità in poco più di un mese.

Il fallimento di HCG non è altro che il “Minsky Moment” del mercato immobiliare canadese, una valanga che non potrà che aumentare il livello dei tassi ipotecari per i mutuatari meno credibili se le preoccupazioni sul settore aumenteranno i costi di finanziamento per altri finanziatori subprime.

La solita storiella di truffa e manipolazione, non resta che attendere l’effetto domin, il principale concorrente è Equitable Group Inc. di Toronto.

“Quello che è accaduto con Home Capital Group ha sicuramente ridotto l’entusiasmo degli investitori per il sostegno ai titoli non garantiti da mutui ipotecari. Ma una volta tutto si placa, credo che vedremo una ripresa della liquidità Nel mercato non-prime, le persone hanno la memoria corta ”

Per dovere di cronaca, le banche principali del Canada, che sono sfuggite in parte alla grande crisi finanziaria, sono generalmente ritenute ben gestite e capitalizzate, ma è molto difficile pensare che prima o poi verranno contagiate dalle implicazioni di quello che sta accadendo, lo suggerisce la storia.

Ovviamente stanno tutti cercando di rassicurare, dalla Banca centrale canadese agli esperti di mercato, eppure in molti hanno la memoria corta, ma non la storia.

Contribuisci anche tu LIBERAMENTE a tenere in vita un’isola di condivisione quotidiana nell’oceano infinito di questa tempesta perfetta, l’informazione indipendente…

capitano, ma cosa ci possiamo fare? E’ come aver a che fare con i drogati, giocatori d’azzardo e gli alcoolisti, loro lo sanno che sbagliano, ma non riescono a farne a meno e noi non abbiamo possibilità d’intervenire. Certo, il guaio è che questi usano i nostri soldi, che è come su un’alcolista usasse il nostro fegato, ma se non con mezzi violenti cosa possiamo fare? Possiamo fondare una banca noi? Tutti coloro che non vogliono speculare traslochino i loro averi in una banca che per statuto non possa operare a livello finanziario speculativo ma solo come merchant bank? Tu dici sempre che non capisci come si sopporti tutto ciò, ma noi (io almeno) non lo sopporto, ma se quasi tutti gli altri lo fanno cosa posso fare? Tu parli di consapevolezza, ma non è una questione di poter essere consapevoli, ma di voglia di esserlo, e mi sembra che questa scarseggi assai.