in caricamento ...

FEDERAL RESERVE: COUNTDOWN!

Credo che questo sarà il post più povero di parole ma ricco di immagini della storia di Icebergfinanza.

A beneficio di chi si affaccia per la prima volta in questo blog e crede ancora nella magia delle banche centrali, come amava ricordare con la sua sottile ironia, il grande J.K.Galbraith, …la perniciosa inutilità della politica monetaria e i rischi che derivano dal fare affidamento su di essa sono oggi una realtà.

Dell ‘inutilità delle banche centrali, della loro incapacità abbiamo già parlato ma anche Milton Friedman non scherzava in questo senso…” La Fed ha avuto molti pochi periodi di relativa buona performance…per la maggior parte della sua storia è stata una mina vagante e non un fattore di stabilità.”

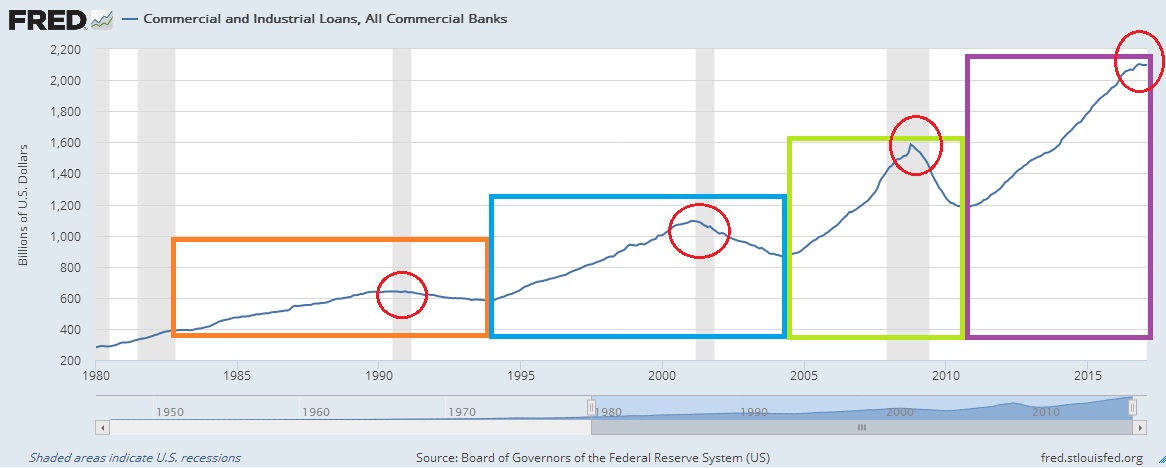

Se qualcuno se lo è dimenticato il buon Greenspan con l’appoggio di Bernanke, prima dello scoppio della crisi subprime ha rialzato velocemente i tassi fino a farla esplodere…

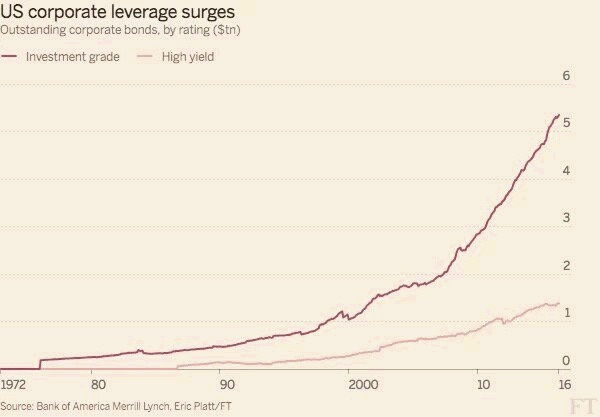

Bene solo un idiota può pensare di poter alzare i tassi in mezzo ad una deflazione da debiti, è come cercare di accendere un cerino in una camera piena di gas sperando di non fare danni a meno che abbiano un disperato bisogno di far esplodere tutto per ridimensionare il mostro che loro stessi hanno creato.

Loro credono di aver sconfitto la deflazione da debiti, poveri illusi!

Solo un immenso ignorante può pensare di alzare impunemente i tassi in mezzo ad una epocale esplosione del debito.

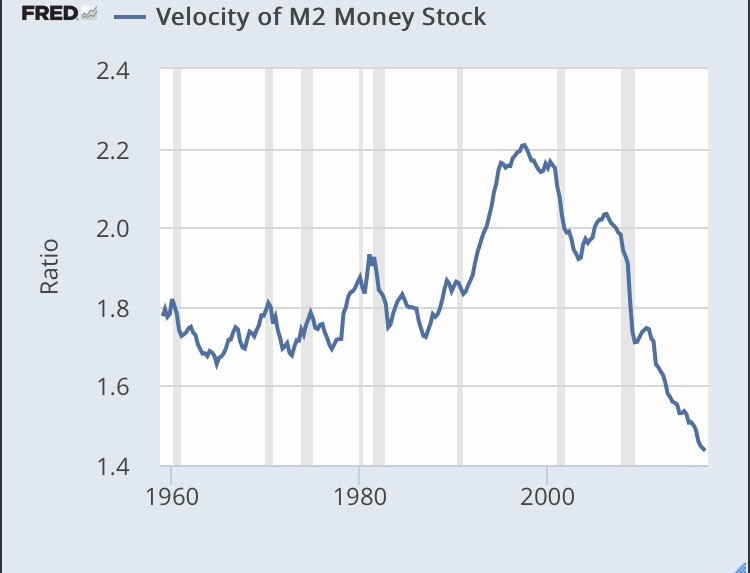

Chissà, forse un giorno alla Fed, incominceranno ad interessarsi della velocità di circolazione della moneta, che con le loro demenziali politiche monetarie, hanno contribuito ad abbattere.

https://www.bloomberg.com/news/videos/2017-01-31/why-the-velocity-of-money-still-matters

mirrortrader@finanza,

http://thesoundingline.com/the-velocity-of-money-a-cautionary-tale/

mirrortrader@finanza,

Monetary Conditions

Monetary policy continues to be a negative for growth. Three academic papers presented at the Jackson Hole conference last August determined that the present approach of quantitative easing by the Federal Reserve has actually slowed economic activity. Four considerations show that monetary policy is working against economic growth.

First, monetary policy works primarily through price effects. The level of real interest rates determines the price of credit. In 2013, long-term Treasury bond yields rose 100 basis points, or 1.0%. The inflation rate, measured by the year-over-year change in the Fed’s targeted core personal consumption expenditure deflator, dropped 50 basis points. This pushed the real yield on the 30-year bond to nearly 3% at the close of 2013. Thus, real yields currently carry a significant premium to the long-term average.

The effects of this rising price of credit are visible in the high-frequency housing data. Recently, pending and existing home sales fell below year-ago levels. Mortgage applications for home purchases in December were at their lowest level in more than a decade.

Second, the money multiplier that reflects the conversion of bank reserves into deposits (money) by the banking system fell to a new 100-year low of less than 3 in late December 2013. This indicates that the Fed’s large-scale asset purchases (LSAP) are not currently producing real, tangible economic effects and are not likely to in the future.

Since 1913, $1 of high-powered money has, on average, resulted in an increase of $8.20 of M2. The current multiplier constitutes an unprecedented historical gap. To accelerate economic growth from a monetary perspective, an increase in the multiplier would be necessary. The best indicator of whether this acceleration process is working would be the expansion of bank credit, which includes bank investments and bank loans. Unfortunately, for the past 12 months the expansion of total bank credit is only 2.0% higher than one year ago, and bank loans have expanded by only 1.9%.

Third, in spite of the Fed’s LSAP, which was larger in 2013 than 2012, M2 expanded at a considerably slower pace of 5.3% in the 12 months ending December 2013, down from 8.2% a year ago. The reduced money growth is an indication that LSAP is becoming more counterproductive.

Fourth, the velocity of money (V) continues to reject the argument that monetary policies are gaining traction. Velocity, or the speed at which money turns over, links M2 to the level of nominal economic activity. With the money supply expanding at 5.3% in the latest year, it would be reasonable to expect the same growth rate in nominal GDP if V were stable. Unfortunately, since 1997 velocity has been falling—and in the last 12 months it has dropped by 3.0% to 1.57, the lowest level in six decades.

While a myriad of factors influence velocity, the rate of change of financial innovation and lending for productive purposes affect its direction. If debt generates an income stream that repays principal and interest and creates other activities, it will tend to expand economic activity and cause V to rise. Student, auto, and other loans for consumption (which represent the bulk of the increase in consumer credit in 2013) do not meet that criterion—those forms of debt are merely an acceleration of future consumption and tend to inhibit the borrower’s ability to increase consumption down the road. Further, new regulations on our financial industries are discouraging financial innovation, and this could bring further downward pressure on velocity.

In 2014, if velocity erodes at a generously low (and unlikely) 2% pace and money supply continues to grow at its current rate, nominal GDP will expand at about a 3% growth rate. If 2013 growth rates in velocity and money persist in 2014, then nominal growth would be even less. (Lacy Hunt)

mirrortrader@finanza,

possiam portare il cavallo alla fonte ma non costringerlo a bere …

Vedere il t bond al 3% e quella a 10 anni al 2,60%… beh, può essere il momento di iniziare a comprare. Le prospettive non sono assai splendenti come vogliono mostrare (grazie Capitano per i tuoi spunti quotidiani), sembra proprio di essere indietro di 10 anni, pari passu… lezione non imparata, con però piedi ben più ampi ma non solidi.

Problemi in vista!

Come vedete i tassi li hanno alzati.

Il dollaro perde forza, perche il movimento è sempre opposto a dove si pensava che dovesse andare.

Le borse festeggiano perche alzano i tassi mentre prima festeggiavano perche li tenevano bassi.

Insomma festeggiano a prescindere.

A prescindere di tutto se il mercato finanziario è una bisca.

Andrea per quanto bravo, per quanto scriva di continuo che è una bisca dentro non ne è convinto.

Sotto sotto ancora ci crede che ci sia del buono.

Che guardando i dati e ragionando si possa venire a capo di un gioco truccato.

Se ti ricordi andrea nel film la grande scommessa lo dicono chiaramente che operano in un contesto fraudolento.

Se è fraudolento non ci si può aspettare che i conti tornano seguendo i dati e il ragionamento logico.

Io sono un fesso, anche io credo che qualcosa conti vedere i dati e pensare che faranno la cosa più giusta.

La cosa giusta è quella in cui guadagnano, non gli frega nulla di altro.

Grazie al Capitano per le Fonti da cui studiare, e che userò contro chi obietta certi grafici.

Cordialissimi saluti.

Ciao Pomata,

….si ma sono tutti mordi e fuggi..c’è il coraggio di chi ha la coda di paglia e lo sa come noi..Il sogno degli dei ha convinto tutti e perfino qui dall autunno scorso abbiamo tolto gli ormeggi sulle ” borse “…fin che la barca va…l’importante è non farlo col c..o degl altri.

Splende il sole Buona giornata

signor pomata@finanzaonline,

A proposito di lezioni non imparate: qualche giorno fa ho acquistato dei T-Bond 30Y tramite Fineco, che dà la possibilità di vedere quanti clienti detengono un determinato asset in portafoglio. Ebbene quelle obbligazioni solo presenti solo nello 0.1% dei portafogli!! Lezione non imparata!!

Devi essere connesso per inviare un commento.

Domanda sulla Velocita della M2 (money stock).

Alcuni di altri blog dicono che il grafico deve essere riadattato tenendo conto agli ultimi QE.

Ho provato a chiedere a piu persone ma nessuno è riuscito ad essere preciso.

Si potrebbe spiegare una volta per tutte in modo chiaro se il grafico è giusto prenderlo come e ora?

Perche se si, è di importanza enorme, in quanto siamo sotto i livelli dellE DUE GUERRE MONDIALI, e probabilmente non sono ancora scoppiate perche stanno comprando tempo con i vari QE.