in caricamento ...

ESPLOSIONE DEFLATTIVA …CONTINUA!

Ve lo ricordate questo post e questi grafici condivisi alcuni mesi fa…

Ve lo ricordate questo post e questi grafici condivisi alcuni mesi fa…

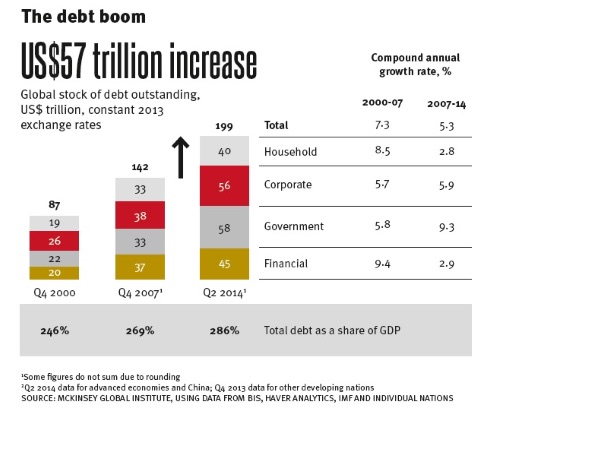

AMERICA: DELEVERAGING? WHAT DELEVERAGING!

Ebbene se facciamo un passo indietro e andiamo a tirare fuori la nostra “bibbia” ovvero il manuale della “debt deflation” ovvero deflazione da debiti, ci accorgiamo che due dinamiche esemplari sono in azione, ovvero la quarta opzione default e ristrutturazioni di massa e la tesaurizzazione.

Ebbene se facciamo un passo indietro e andiamo a tirare fuori la nostra “bibbia” ovvero il manuale della “debt deflation” ovvero deflazione da debiti, ci accorgiamo che due dinamiche esemplari sono in azione, ovvero la quarta opzione default e ristrutturazioni di massa e la tesaurizzazione.

A questo proposito vi rinnovo l’invito a sostenerci nel post pubblicato in cima al blog, anche votando il nostro articolo sulla deflazione da debiti, il più letto nella ormai decennale storia di Icebergfinanza

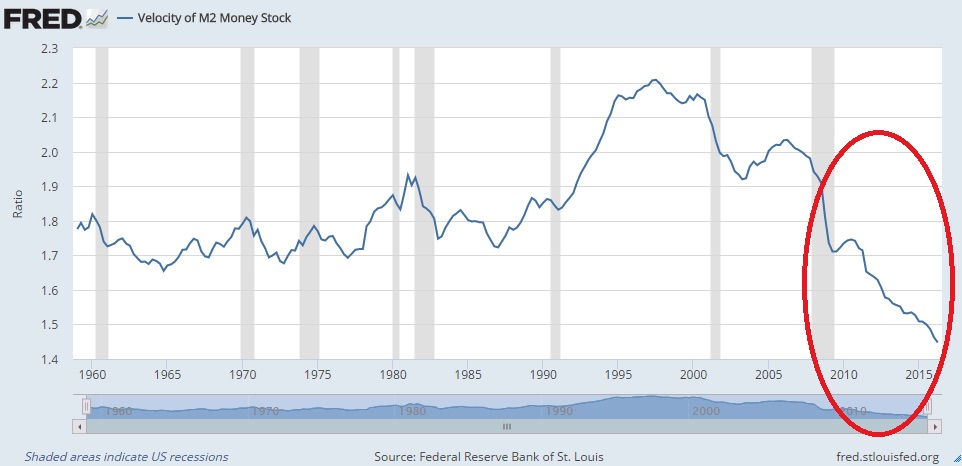

Per tesaurizzazione secondo il dizionario Treccani , i si indica sia la sterile accumulazione di moneta e di metalli preziosi da parte dei privati, sia l’aumento delle riserve bancarie, sia la costituzione di riserve per emergenze da parte degli Stati. La nozione di tesaurizzazione acquista un senso preciso e rigoroso solo quando la si collega all’idea di velocità di circolazione della moneta: dire che la tesaurizzazione aumenta equivale infatti a dire che la velocità di circolazione diminuisce.

Ve la ricordate la velocità di circolazione della moneta altro spettacolare nostro indicatore e cavallo di battaglia che ci ha permesso di essere gli unici in Italia ad aver compreso per primi l’arrivo della deflazione da debiti…

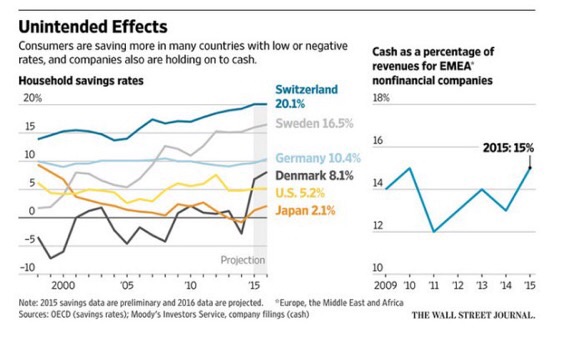

Ieri il Wall Street Journal ha cominciato a chiedersi se l’idea dei tassi negativi sia buona nel favorire una ripresa dei consumi e degli investimenti.

Ieri il Wall Street Journal ha cominciato a chiedersi se l’idea dei tassi negativi sia buona nel favorire una ripresa dei consumi e degli investimenti.

I dati come al solito hanno smentito anche le ultime teorie economiche demenona…

I dati come al solito hanno smentito anche le ultime teorie economiche demenona…

Il risparmio privato è salito ovunque in questi anni e continuerà a salire sempre di più, per non parlare della tesaurizzazione in ORO ma per quella c’è ancora tempo e ne riparleremo il prossimo anno insieme al nostro sempre attento Machiavelli.

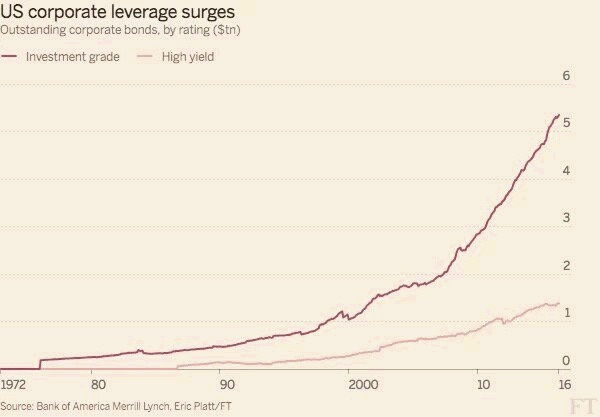

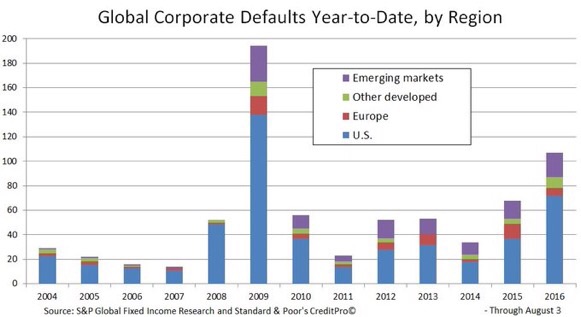

L’altra sorpresina arriva direttamente dalla solita America dove le aziende statunitensi hanno raggiunto un livello di assunzione di debito da renderle vulnerabili alle inadempienze e ai declassamenti come non si vedeva dalla crisi finanziaria del 2008, secondo un rapporto S & P Global

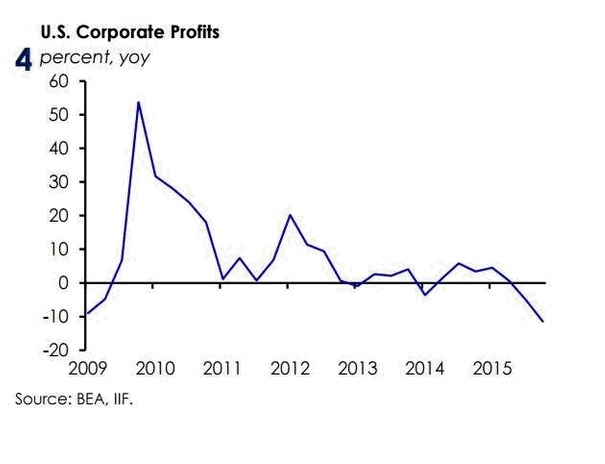

La leva finanziaria delle aziende corporate è a livelli più alti degli ultimi DIECI ANNI spinta da una combinazione di tassi di interesse ai minimi storici e profitti in deciso ridimensionamento.

Particolarmente a rischio ma non è una novità questa le aziende spazzaturo, JUNK per gli amici, in quanto il ciclo del credito potrebbe aver raggiunto il picco e un futuro inasprimento dei tassi di interesse potrebbe far chiudere il rubinetto su nuovi prestiti quando queste società dovranno rifinanziare il loro debito.

“Non è una questione di se, è una questione di quando.”

E per quanto riguarda il quando ecco questa è la situazione attuale…

Nel frattempo, gli obbligazionisti che sono alla ricerca di rendimento sono sempre più disposti ad accettare maggiori rischi rispetto che in passato lasciandoli più vulnerabili alle perdite in una potenziale recessione.

Mettetevi il cuore in pace più debito circola nell’economia è più la crescita resta stagnante o diminuisce, è una realtà empirica bellezza e tu non ci puoi fare nulla, perché loro continueranno ad alimentare il debito e la leva finanziaria.

Chi ha orecchie e occhio per osservare la realtà intenda gli altri tutti a sognare!

Contribuisci anche tu LIBERAMENTE a tenere in vita un’isola di condivisione quotidiana nell’oceano infinito di questa tempesta perfetta, l’informazione indipendente…

Chiunque volesse ricevere le ultime analisi di Machiavelli può liberamente contribuire al nostro viaggio CLICCANDO SUL BANNER a fianco dei post sul lato destro della pagina…

SEMPLICEMENTE GRAZIE!

TUTTO è POSSIBILE ma un ipotesi del genere scatenerebbe guerre a gogo….

uno stornetto del SP 500 potrebbe essere salutare anche una svalutazione delle due monete più forti….

capitan_harlok@finanzaonline,

Capitano,

che sia una questione di “quando” e non di “se”

lo si può capire facilmente, oltre dai dati e dai graph che hai illustrato dettagliatamente qui,

dall’aumento vertiginoso del fattore chiave verificatosi nel corso degli ultimi anni cui si sono attaccate le maggiori compagnie USA per continuare a crescere ed erogare dividendi a se stessi e ai propri azionisti,

grazie alla ZIRP policy voluta dalla FED che sembra quasi un regalo concesso alle società americane,

che si traduce con un nome preciso : buyback Corporate

che spiega adeguatamente il perchè l’indice SP500 sia ai massimi storici di sempre ad oggi, senza che si sia prodotto VALORE EFFETTIVO -produzione, vendita prodotto, aumento costante degli stessi e quindi richiesta di aumento posti di lavoro-

oltre lo sterile trucchetto descritto sopra, che non può reggersi all’infinito.

C’è da essere certi che anche “nella stanza dei bottoni” (Fed, principali banche USA e maggiori compagnie manifatturiere statunitensi) ne siano consapevoli, l’unico dubbio rimasto da sciogliere è quando questi soggetti decideranno che il gioco non è più sostenibile, e allora a quel punto verrà giù tutta l’impalcatura di carta, a meno che un qualcosa di completamente imprevisto per loro accada nel frattempo a determinare il nuovo crollo.

@ Capitan Harlok

mi fà un certo piacere constatare che quello che dice un asino come il sottoscritto -a proposito di una delle cause che ha portato il boom di W.S. attuale- collimi con i pensieri di questo tal M.Faber (che non conosco ma che si può immaginare non essere uno sprovveduto in materia di finanza ed economia)…

Marc Faber è tutt’altro che uno sprovveduto, ma il Capitano è un’altra cosa, soprattutto perchè molto più coerente.

aorlansky60,

…anche perché Andrea non si sogna nemmeno di scrivere previsioni di breve su un indice azionario. Fa il paio con paolo Fox e le stelline sul segno. Ora il sole splende e il vento soffia a poppa proprio come sul cigli dei baratro. Godiamoci la sagra ma con barche robuste e non distanti dalla riva.

Buonaserata.

Visto che ora ho tempo e non perche sono in ferie, ho ragionato in questo modo:

Andrea dice da tempo che i dati americani sono falsi, le società non fanno utili ma strani giochetti di riacquisto azioni proprie per creare valore fittizio.

Chiaramente traggono anche valore dalla merda che hanno creato da noi ossia ricevono investimenti ingenti in dollari visto che rendono anche più di molti altri paesi occidentali.

Seguendo bagnai ho anche capito il giochetto sporco fatto da draghi con il QE e la sua insostenibilità di lunga ossia in presenza di un surplus extra ue lui ha svalutato sul dollaro di un buon 30%.

Quanto ancora gli americani accetteranno una germania che svaluta in quel modo in presenza di 300 miliardi di surplus??

E se si iniziasse lentamente e con calma a prendere un prodotto che guadagna se sp500 scende e dollaro si svaluta?

Capisco che andrea dice da sempre che il dollaro è in fase toro ……ma capisco anche che se sei in surplus di codeste cifre alla lunga il gioco non regge.

Un prodotti tipo questo

FR0010791194

piccoli pacchetti senza stare li a vedere giornalmente cosa accade……senza patemi visto che se andrea per azionario e bagnai per cambio hanno ragione la strada è solo quella nel medio termine.

Aspetto considerazioni,in particolare da silvio66 perche mi ha detto svariate volte che lui fa il trader di professione.

Capisco anche che ho spesso smerdato l” investimento finanziario e che mi fa schifo comunque ma se è come sembra mi sembra come la scena di big short in cui il tutto è talmente logico da sembrare quasi impossibile ma tutti credono il contrario.

Sogni di mezza estate?

Ciao Pomata,

hai capito male sono un promotore ossia lontanissimo dal trader. Quel etf non dovrebbe nemmeno essere proposto o dato da scegliere ad un risparmiatore privato a mio personale parere. Inoltre bisogna vedere nero su bianco come funziona. Se si parametra sull indice o sul future dell indice per cominciare e vedere quando scattano e quanto ammontano le spese mensili. Sono strumenti che nulla hanno a vedere col risparmio della gente e dai quali ti consiglio di stare ben lontano.

Buonaserata

signor pomata@finanzaonline,

silvio66@finanza,

Scusami ma quando scrivevi che vivevi di quello pensavo che facevi il trader e non promotore.

Che quel prodotto non è risparmio è palese….è monezza e ne sono cosciente.

Il mio argomentare è che se bagnai ha ragione e andrea anche questo prodotto fa confluire le due idee ossia guadagni se sp500 scende e guadagni se dollaro si svaluta su euro.

La mia idea era che se la strada è quella mettere piccoli pac di investimento potrebbe essere una buona soluzione….parlo di cifre piccole e poi le commissioni sono 0,35 annue nulla di eccessivo.

Poi magari gli ammerrigani fanno il massimo del massimo e euro scoppia e mi la prendo in quel posto……..e me la sono cercata.

Magri investire in qualcosa che gli creasse noia a sti bastardi…….ma il mondo lo controllano loro e altre soluzioni non ne vedo o almeno non ne sono a conoscenza.

Ciao Pomata,

Non hai niente da scusarti. Sul “prodotto ” forse non mi sono spiegato bene. Quel genere strumenti hanno dei costi di rinnovo mensili non annuali che vanno ad inficiare pesantemente il conto economico finale. Se no saremmo tutti ricchi ti pare. Il piano di accumulo che da buoni risultati sull azionario è assolutamente sconsigliabile su quel tipo di strumento.

Stanne lontano.

Buonaserata

signor pomata@finanzaonline,

Brexit: ecco, vediamo che le cose cominciano a prendere forma e, come avevo modestamente scritto dal giorno dopo, In uk hanno vinto i sovranisti capeggiati dalla vecchia Regina, e la prima cosa che vogliono fare e’ rilanciare la propria industria, tutto il contrario della Tatcher http://www.rischiocalcolato.it/2016/08/londra-la-nuova-thatcher-sta-seppellendo-la-vecchia-cambia-il-paradigma.html

Tanto per dire http://www.ilsole24ore.com/art/finanza-e-mercati/2016-08-10/le-borse-europee-aprono-sotto-tono-milano-vendite-petroliferi-085531_PRV.shtml?uuid=ADdTKE4 alla faccia di chi vede UK nero all’orizzonte …

PG,

Uk e Trump, cavalli di battaglia del sole! Nel senso che ci dedicano 2-3 articoli al giorno a parlarne male… viceversa, le loro lodi per l’a.p.e. in via di approvazione: facendo finta , come tutti i media, che il provvedimento “costi”….quindi sottointeso e’ per il popolo….gia ‘ gia’…invitare le aziende a licenziare i 63 enni con magari 40 e passa anni di contributi versati netti, costringerli ad andare in banca a chiedere in prestito i loro stessi soldi versati all’inps, pagando quindi anche gli interessi bancari ed una bella polizza sulla vita che per un sessantenne non puo’ essere inferiore a 10000 euro, per restituire poi i propri soldi in comode rate ventennali ed avere una pensione ormai retributiva pero’ lorda, cioe’ c’e’ da pagarci l’irpef….e cosi’ (lo stato) risparmiare pure la naspi per i sessantenni….un provvedimento per il popolo, INDUBBIAMENTE…

come direbbe Bagnai: e’ strano come l’a.p.e., vista dal basso, assomigli cosi’ tanto ad una pensione minima di vecchiaia. Buona pensione minima sociale a tutti: il vero, e finale, dividendo dell’euro.

si­gnor po­ma­ta@fi­nan­zaon­li­ne,

Mi pare esagerato prendere con una fava due piccioni,se ti vuoi sbizzarrire ci sono etf in Euro che potresti lavorare ,senza fare piani di accumulo ,ottimo il suggerimento di Silvio.Io tratto Etf ma come copertura sull’azionario anche con leva,non è facile meglio stare alla larga se non si conosce il prodotto .ciao buona serata

…dimenticavo, da quello che ho capito chi cade nelle grinfie dell’ a.p.e. cioe’ d’ora in poi proprio tanti perche’ e’ un invito a licenziare, anche una bella aggiuntiva diminuzione della pensione che puo’ arrivare anche ad un ulteriore 30%. da qui la non lontananza alla fine dalla pensione minima sociale. Dopo 40 e passa anni di contributi versati ed a 66-67 anni Quindi riassumendo: chi meno lavora e meno ha versato alle casse inps:baby pensionati , sindacalisti, politici , nonche ‘ gente che e’ andata in pensione a 40-50 anni fino a pochissimo tempo fa, piu’ riceve, perche’ c’era il retributivo. Ora con il contributivo e la deflazione, piu’ anni lavori, piu’ tardi di eta’ vai in pensione, piu’ hai versato all’inps, e meno prendi. Perche’ fanno il calcolo sugli ultimi 10 anni (e siamo in deflazione), anziche’ come sarebbe logico, sui contributi versati e l’eta’ di accesso alla pensione e quindi sulle residue aspettative di vita. Mi chiedo quanto possa reggere questa logica piddiota.

Analisi corretta, ma rimane una questione: che si fa? Il fatto è che i precedenti governi, e non parlo degli ultimi tre, ma ben prima, hanno creato una grande quantità di previlegiati; stiamo parlano di almeno 8/10 MILIONI di persone che incassano mensilmente una pensione decisamente maggiore di quella che gli spetterebbe con le ovvie conseguenze per i conti dell’Inps. Quanti di questi conoscete, o addirittura sono vostri parenti?

La cosa giusta, sarebbe di ridimensionarle tutte, sia tagliandole che togliendole personalmente ad esempio non capisco perchè io debba versare una pensione a chi non ne ha assolutamente bisogno, sia di vecchiaia sia di assistenza. A mio parere se uno è ricco, io la pensione non gliela dò punto e basta, se poi la sua situazione cambia, allora provvederei magari in maniera più sostanziosa ma noi paghiamo pensioni a calciatori e artisti che hanno preso, e spesso sprecato miliardi. Ma ad esempio con un baby pensionato che ha “lavorato” 20 anni e da trenta percepisce una pensione,come fai? Ti fai restituire il “maltolto”? Lo rimetti a lavorare (dove?) a 60 anni? In realtà siamo tutti bravi a chiaccherare, ma governare un paese poco serio come il nostro ( e non siamo certo il solo paese pagliaccio) è assai difficile e ingrato, e non capisco come mai qualcuno dovrebbe volerlo fare se non per guadagnarci proprio tanto.

Personalmente io governerei solo con l’appoggio dell’esercito e con la legge marziale, ma provateci con la democrazia, il “popolo” spesso è il peggior nemico di se stesso, e qualcuno questo lo sa benissimo, e ci stà puntando.

Sarà un caso, ma è curioso che ultimamente si faccia la guerra ai dittatori, Saddam, Gheddafi, Assad i più vicini a noi, ma solo quelli di un certo colore e laici, mentre ad esempio non si fa nulla contro certi regni assolutisti e religiosi.

La teoricamente potentissima classe media viene distrutta sistematicamente dal suo interno, utilizzando la sua stessa avidità Prepariamoci al ritorno dei padroni, ma quelli veri.

Devi essere connesso per inviare un commento.

http://www.finanzaonline.com/notizie/sp-500-%C3%A8-destinato-crollare-anche-del-50-tesla-pu%C3%B2-andare-zero-m-faber-640677