in caricamento ...

BAD NEWS, GOOD NEWS: SPETTACOLI PIROTECNICI IN ARRIVO!

Behavioral Finance, ecco il settore della psicologia che tenta di dare una spiegazione al modo in cui gli individui utilizzano le informazioni in loro possesso per operare nei mercati finanziari.

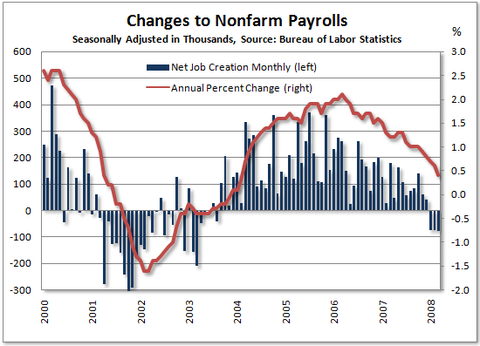

Ecco per quale motivo spesso si cerca di dare invano una spiegazione ad un particolare movimento di mercato, come ad esempio la reazione dei mercati internazionali di fronte all’ulteriore conferma arrivata dal mercato occupazionale, una conferma della recessione in atto in America.

Qui sotto avete una rappresentazione della reazione dei mercati in seguito all’uscita dei dati della disoccupazione dal maggio 2007, dati che troverete su BESPOKEINVEST un sito che consiglio a tutti coloro che operano sul mercato americano per recepire dati ed informazioni aggiornatissimi.

I dati pubblicati venerdì non riflettono assolutamente la realtà occupazionale americana che è attenuata dal CES/NET/BIRTH DEATH model che imperterrito continua ad aggiungere posti di lavoro virtuali, sulla base di un modello che lo stesso Bureau Of Labor Statistics ritiene non in grado di intuire le svolte economiche.

Ebbene le precedenti revisioni portano il totale delle perdite a 232.000 con gennaio e febbraio rivisti al ribasso a meno 76.000 posti. Entro la fine dell’anno secondo un mia previsione arriveremo a passare quota 6 % nel tasso di disoccupazione, sempre che qualcuno non creda che le aziende riprendano ad assumere non appena ricevono gli incentivi statali.

thanks to SEEKINGALPHA

Le revisioni complessive del BLS sono di complessivi 67.000 posti in meno, ripeto 67.000 in due mesi ciò significa che nel mese di aprile vedremo rivisto abbondantemente al ribasso il dato di meno 80.000 unità. Credo che per aprile dobbiamo prepararci ad un numero vicino a 90.000/100.000 posti in meno.

Il modello CES ha aggiunto ben 28.000 posti nel settore delle costruzioni e 6000 nel settore finanziario, per continuare con i 7.000 del settore manifatturiero che subisce un’emorragia continua da mesi e mesi oltre ad averne prodotto 142.000 nel totale, quindi i dati nei prossimi mesi verranno rivisti pesantemente al ribasso, sempre che qualcuno non sia disposto a credere che qualcuno stia assumendo nei settori sopra menzionati. CES_NET_BIRTH_DEATH_MODEL

Si tratta ora di stabilire quanto profonda e lunga sarà questa recessione.

Ebbene sento parlare di settori non financial con bilanci sani, settori che dovrebbero assorbire le onde della crisi finanziaria e scopro che potrebbero assorbire anche questa pallida recessione! E si, tra soft landing e mini recessione, l’ottimismo abbonda, ormai anche nella finanza e nell’economia ci si affida alla speranza.

Questa non sarà un recessione superficiale, l’economia americana è fondata irresponsabilmente sui consumi, quasi tre quarti dell’intera economia sostenuta dall’impero del debito e qualcuno parla di esportazioni e scorte e sogna un decoupling impossibile.

Il crollo del valore degli immobili, la contrazione del credito e l’onerosità del suo costo, indebitamento e ambiente insolvente, limitate risorse finanziarie, accompagnate da un aumento delle disoccupazione spengono qualsiasi velleità di consumo e quindi di ripresa economica.

Se poi a questi fattori ci aggiungiamo che i mercati non stanno scontando ancora nessun effetto recessivo in relazione agli utili attesi, limitandosi a incorporare questa crisi finanziaria, credo che i principali propulsori della crescita economica stiano entrando in una fase di stallo prolungata.

Anche se la recessione sarà di breve durata, la ripresa sarà altrettanto breve!

Elisabeth Kubler Ross, svizzera, è stata medico psichiatra docente di medicina comportamentale che mise a punto un modello a cinque fasi che rappresenta uno strumento che permette di capire le dinamiche psicologiche più frequenti della persona a cui è stata diagnosticata una malattia grave, grave come la grande depressione finanziaria. ( WIKIPEDIA )

a) Fase della Negazione o del rifiuto: Nessun pericolo di contagio all’economia, il sistema è fondamentalmente solido!

b) Fase della rabbia: Rappresenta un momento critico che può essere sia il momento di massima richiesta di aiuto. Credo che nessuno di Voi abbia dimenticato alcune espressioni usate da alcuni attori finanziari nella richiesta di aiuto alle Banche Centrali la stessa richiesta che oggi Bernanke rivolge incessante al Congresso. Senza l’aiuto e la socializzazione delle perdite il fallimento è assicurato! Ebbene non ci vuole chissà quale background per comprendere che la prossima mossa indispensabile sarà quella di istituire un SUPER SIV GOVERNATIVO che stivi ogni tipologia di assets tossici o presunti tali, con l’intervento del contribuente americano che ha ancora nel cuore il ricordo del contributo una tantum per risanare la crisi delle SAVINGS & LOAN. Credo non esista alcuna soluzione al ripetersi inesorabile della storia, in quanto qualunque soluzione troverà il genio o druido di turno che inventerà il sistema per aggirare i regolamenti con la complicità del paradigma del " laissez faire "

c) Fase del patteggiamento: Si mettono in atto progetti o manovre che riportino speranza nei mercati. Si incominciano a comunicare svalutazioni imponenti, si offrono bond convertibili e si richiede l’aiuto del mercato o di fondi sovrani, cercando di riparare il riparabile. In sostanza si acquista tempo, si mettono in atto manovre che consentan o alle banche di ricapitalizzarsi ed evitare il fallimento.

d) Fase della depressione: rappresenta un momento nel quale il paziente inizia a prendere consapevolezza delle perdite che sta subendo o che sta per subire e di solito si manifesta quando la malattia progredisce ed il livello di sofferenza aumenta. Questa fase viene distinta in due tipi di depressione: una reattiva ed una preparatoria. La depressione reattiva è conseguente alla presa di coscienza di quanti aspetti della propria identità, della propria immagine corporea, del proprio potere decisionale e delle proprie relazioni sociali, sono andati persi.

Questa fase per molti attori del mercato deve ancora arrivare almeno sino a quando gli assets del terzo livello e la flessibile interpretazione delle regole contabili resterà un obbligo soggettivo.

La depressione preparatoria ha un aspetto anticipatorio rispetto alle perdite che si stanno per subire. In questa fase della malattia la persona non può più negare la sua condizione di salute, e inizia a prendere coscienza che la ribellione non è possibile, per cui la negazione e la rabbia vengono sostituite da un forte senso di sconfitta. Quanto maggiore è la sensazione dell’imminenza della morte, tanto più probabile è che la persona viva fasi di depressione.

e ) Fase dell’accettazione: quando il paziente ha avuto modo di elaborare quanto sta succedendo intorno a lui, arriva ad un’accettazione della propria condizione ed a una consapevolezza di quanto sta per accadere……qui dobbiamo ancora arrivarci basta pensare a quanti ancora stanno dichiarando che questo è un soft landing, che la recessione è solo nella fantasia del mercato.

THE_FIVE_STAGES_OF_THE_CREDIT_CRUNCH!

Courtesy of rainycityguide.com

Le percezioni del rischio e le strategie cognitive che guidano gli esseri umani nell’investimento o nella speculazione, lo studio del comportamento collettivo, quasi da branco nasce dal bisogno di dimostrare che ogni comportamento assunto nei mercati finanziari non ha nulla a che vedere con i canoni tradizionali della razionalità. Abbiamo già visto insieme il fallimento del pensiero razionale, il fallimento del concetto mercatista, della capacità di autoregolamentazione dei mercati, del shareholder value ovvero la creazione di valore come concetto guida di un’impresa sopra ogni cosa, dell’utilizzo di modelli quantistici, quell’attenzione quasi ossessiva al conto economico piuttosto che patrimoniale.

Ebbene BAD NEWS corrispondono sempre più in questo momento a GOOD NEWS, quel pensiero dicotomico dei mercati dove o tutto è un successo o tutto è un fallimento. Si vede il bicchiere mezzo vuoto o mezzo pieno, una sorta di astrazione selettiva, si fà spesso riferimento al destino, si reagisce come se le aspettative negative sul futuro siano già ampiamente prezzate.

Sia attualizza una sorte di inferenza arbitraria , una distorsione cognitiva che consiste nel trarre una conclusione specifica senza prove a sostegno o senza alcuna consapevolezza, si arriva a catastrofizzare o a minimizzare a seconda della convenienza, ragionamenti emotivi interessati, ci si sente sfiduciati ed allora si arriva alla conclusione che non vi è alcuna speranza, si dovrebbe, bisognerebbe, chissà.

Date un’occhiata a questo video su YOUTUBE che il nostro caro ZioBarbero ci ha inviato, riflettiamo anche solo per un attimo sull’economia reale e la finanza creativa!

Ottima la soluzione di dare ampi poteri alla Federal Reserve, è come dare la patente di guida di un camion ad un conducente che si è spesso addormentato guidando un’utilitaria che viaggiava con tempo ideale, conducente che in nome del rischio sistemico autorizza qualsiasi comportamento guidando contromano.

In fondo non ci vuole poi tanto per guidare in mezzo ad un’oceano di azzardo morale, visto che tre esponenti dell’ European Financial Reporting Advisory Group ( EFRAG ) invoca a gran voce una moratoria alla regola del " mark to market " chiedendo " disinteressatamente " misure adeguate allo IASB e all’ Unione Europea. Nessuna novità aspettiamo le richieste del Financial Stability Forum di Draghi che considera il Fondo Monetario Internazionale un pò troppo pessimista nelle sue analisi e prepariamoci a dormire sogni tranquilli, oggi ogni BAD REGULATION is GOOD REGULATION!

Concordo con l’analisi di Michele Boldrin e Alex Citanna che definiscono il " rischio morale " un argomento niente affatto teorico.

" Deve esistere un punto nel tempo in cui decidere di pagare il prezzo e lasciare che le aziende gestite da persone compiacenti, o semplicemente fraudolente, falliscano al fine di stabilire un minimo di reputazione ed evitare comportamenti fraudolenti futuri.

Questo tempo è qui tra noi, è già in atto, il sogno americano trasformato in incubo, un milione e mezzo di americani stanno già pagando il loro errore, sempre che si possa considerare tale per tutti. Secondo Nouriel Roubini, già nove milioni di abitazioni valgono meno del valore iniziale e forse dello stesso mutuo, Nouriel l’unico in grado di comprendere sino in fondo quanto stava accadendo, accusato di eccessivo pessimismo da una moltitudine di background di infimo livello.

Un sogno infranto che oggi il sito youwalkaway.com aiuta a non trasformare in incubo!

Proseguendo tra le notizie di questo fine settimana osito interessa a qualcuno la notizia relativa al downgrade di MBIA ad opera di FITCH_RATINGS …

Fitch Ratings cut MBIA Inc.‘s insurance unit to AA from AAA, saying the bond insurer no longer has enough capital to warrant the top ranking.

MBIA, the world’s largest financial guarantor, would need as much as $3.8 billion more in capital to deserve an AAA, New York-based Fitch said today in a report. The outlook is negative, Fitch said.

In fondo FITCH è come Pierino, un terribile monello, visto che Moody’s e Standard & Poor’s rispettano l’anzianità e l’importanza delle monolines e l’intrinseca correlazione sistemica di un eventuale fallimento dei big insurer, indipendentemente dalla presenza di un sistema decotto.

until the company can more effectively limit the downside risk” from collateralized debt obligations, Fitch said.

Chissà perchè anche SOROS ritiene che i famigerati CREDIT DEFAULT SWAPS…..

CREDIT_DEFAULT_SWAPS_ARE_THE_NEXT_DAMOCLE_SWORD

"This is a totally unregulated market hanging like a Damocles sword over the financial system," Soros told reporters on a conference call hosted by the New America Foundation Friday. "You don’t know whether your counterparty is good for its payment or not."

Un piccolo ed insignificante iceberg che vaga nell’oceano finanziario sotto un sole di potenziali ed esponenziali default in arrivo, un nozionale di 45.000 miliardi di dollari che chiederanno un rimborso che come sempre la psicologia del mercato imputerà al contribuente inventando un magico " SOVEREIGN BOND INSURER "

Se volete dare un’occhiata qui avete una dimostrazione di come ……….

" For the first time since the 2005 changes to the bankruptcy law (BAPCPA), the U.S. bankruptcy filing rate went above 4,000 per day in March 2008. There were 90,288 total bankruptcy filings spread over twenty-one business days in March for an average daily filing rate of 4,299 bankruptcy filings. " CREDITSLIPS.org

Per la prima volta dal 2005 gli US bankruptcy filing superano la cifra di 4000 al giorno……

As I update the monthly filing figures each month, I always sound a cautionary note not to put too much emphasis on monthly fluctuations in bankruptcy filing data. It’s the long-term trend that should concern us, and that longer view is showing an that bankruptcy filings appear to be climbing steadily.

E’ la tendenza che noi dobbiamo guardare la tendenza di medio o lungo termine e non perderci a scrutare i cambiamenti mensili con la stessa enfasi che mettono media o analisti interessati sui dati mensili.

Anche BLOOMBERG.com segnala che …..

The jump in March bankruptcy filings is another indication the U.S. economy is in recession, led by states where the housing boom turned to bust.

The more than 90,000 bankruptcy filings in March were the highest since insolvency laws became more restrictive in October 2005, according to statistics compiled from court records by Jupiter eSources LLC. At a daily rate, filings in March were 30 percent above the pace in 2007.

Più di 90.000 bankruptcy filings effettuati nel mese di marzo il 30 % sopra la media del 2007. La California guida la classifica con un incremento del 42 % e gli stati più colpiti sono quelli dove la recessione immobiliare è più profonda, California, Nevada e Florida.

In Italia si discute del possibile fallimento di Alitalia ma intanto in America saltano ben tre compagnie aeree in una sola settimana, ATA_SKYBUS_&_ALOHA.

Inoltre credo che a breve avranno parecchi problemi anche gli Stati americani i quali dovranno far fronte ad un crollo delle entrate fiscali, un’ onda quella dei fallimenti che si stà avvicinando inesorabile, propagandosi nell’economia reale.

However, according to Willem Sels, strategist at Dresdner Kleinwort, the market would soon turn as worries about economic problems returned to the fore.

“The sharp improvement of sentiment in CDS markets in the past week does not match the further deterioration of fundamentals,” he said. “We think the positive tone is temporary, but [in a week light on data] it could take another week before we sell off again.” FTALPHAVILLE

Dite la verità nessuno vi aveva fatto mai notare come in questo blog l’importanza delle revisioni o la relatività di un dato mensile! Qui non troverete mai una mia visione o un concetto che non sia supportato da dati, link o riferimenti oggettivi, un lavoro enorme che paga sempre non dimenticatelo, non fidatevi delle apparenze approfondite, come quando si conosce una persona mai giudicare dalle apparenze.

JP Morgan è il THE BIGGEST PLAYER, uh, oh, e pensare che la FED garantisce tutto questo ben di Dio o quasi…..

The biggest player, Soros points out, is J.P. Morgan Chase & Co., which has roughly $16 trillion to $18 trillion in CDSs while Bear Stearns Cos. has $2.5 trillion CDSs. But Soros notes that a large chunk of these financial instruments are held by individual hedge funds. Hedge funds holding CDS obligations both as parties and counterparties and observers are concerned that the inability of highly leveraged counterparties to meet their obligations on such instruments could lead to a "cascade" failure through the system.

A proposito di Lehman visto che per alcuni commentatori il peggio è alle spalle, perchè non comprare un bel bond convertibile, rendimento 7,5 %, convertibile in azioni Lehman ad un prezzo che " regala " un premio di oltre il 30 % al sottoscrittore?

Nessuna luce in fondo al tunnel, non almeno sino a quando le banche americane in difficoltà verranno nazionalizzate e se pensate davvero che la soluzione di questa crisi sia dietro l’angolo date un’occhiata a quanto durò la crisi delle SAVINGS&LOAN!

Questi_sono_invece i costi della " socializzazione delle perdite " di quella crisi, dieci anni di fallimenti, dieci anni in cui fallirono la metà delle banche regionali, 1043 istituti per un totale di 519 miliardi di dollari.

Interessante inoltre è questa analisi proveniente dal FINANCIALTIMES dove si sostiene vi siano molte ragioni per essere cauti rispetto alla luce in fondo al tunnel per il settore finanziario:

a) a chi parla di p/e di valore limitato basta ricordare che non vi è alcuna visibilità dei futuri profitti, profitti molto sensibili al costo del finanziamento.

b) nessuna visibilità sui bad debt che dovrebbero aumentare in maniera drastica insieme ai default in un ambiente recessivo, nessuna visibilità sulle cartolarizzazioni di questo o quel debito e noi sappiamo quanto le cartolarizzazioni abbiano sostenuto gli utili insieme al " commercio " dei prodotti strutturati.

c) ulteriori perdite nei portafogli immobiliari in seguito al continuo arretramento dei valori immobiliari…….e altre buone motivazioni che vi consiglio di leggervi.

Graham Secker of Morgan Stanley says the banking sector is caught in a bear market rally, that has already run half its course.

He says investors should note the events of the early 1980s – the last time UK banks performed as badly as they have in the past year. After bottoming in November 1982, the sector outpaced the market by 18 per cent in the next four months, then underperformed for six years.

“We believe that the banks are going to struggle to generate any meaningful earnings growth over the next few years and, more likely, will suffer contraction” he says.

Dalle prossimi settimane incominceranno ad uscire i dati relativi agli utili societari, possiamo stare a discutere per mesi sulle previsioni degli analisti, peccato che queste previsioni non contemplino da tempo immemorabile un ambiente recessivo ed esprimano ampia fiducia sul decoupling mondiale.

In questo post dal titolo Mark_to_Market troverete maggiori informazioni rispetto agli utili registrati nel corso del 2007.

Qui sotto avete le previsioni BOTTOM UPS sullo S&P500 previsioni sostanzialmente ottimistiche che non tengono conto della situazione macro come da esempio invece fa l’analisi TOP DOWN

THANKS TO BESPOKEINVEST

Chissà, comunque sia BAD NEWS, GOOD NEWS!

Se volete avere un’ulteriore analisi che vi faccia comprendere come il 2007 portasse con se il seme del cambiamento in senso negativo leggetevi questa analisi apparsa su SEEKINGALPHA.com tutto un programma. EARNINGS TRENDS!

Un lettore nei suoi commenti mi ha chiesto cosa ne penso della cosidetta DOW THEORY in riferimento alla differente performance tra il DOW e il DJ TRANSPORTATIONS. Ebbene qui sotto vi lascio un link per vedere l’andamento storico di questi due indici aggiungendo solo il mio scetticismo, in quanto faccio fatica a comprendere come possa salire questo indice con i prezzi del gasolio alle stelle e in un ambiente recessivo come quello americano anche considerando l’aiuto del dollaro debole alle esportazioni. Su BESPOKEINVEST! troverete maggiori informazioni.

Ormai oggi tutti sapevano quello che stava accadendo, tutto conoscono la soluzione, tutti vedono la luce in fondo al tunnel, tutti avevano previsto tutto e il contrario di tutto, chissà forse lo spettacolo deve ancora incominciare, non sarà un grande spettacolo ma chissà che non aiuti a ritrovare l’essenzialità dell’esistenza, forse è solo un’utopia anche se ……nessun essere umano fugge la necessità di concepire attorno a se qualcosa di buono verso cui il pensiero muta in un movimento di desiderio, supplica e speranza ( Simone Weil )

Mi piace molto leggerti andrea.

Grazie del tuo operato.

Manuel

perchè con tutto qullo che stà accadeno la borsa di Wall Street è ancora in piedi ?

valdo

olà

si fa di tutto x tenere su i mercati ,e con i volumi scarsi si puo.

ma a lungo termine ,anche se non augurabile, dovranno inevitabilmente scendere………..ormai si stanno accorgendo tutti che non è + possibile continuare come prima

maat

grazie matt

ma cosa vuo dire con i volumi scarsi si può?

scusa se ti disturbo !

Valdo

Il mercato non si prevede ma si segue con adatte strategie.

O almeno io la penso cosi.

Manuel

avevo bisogno di chiederti un favore.. che in effetti ho già in parte realizzato… grazie a te…

se puoi contattami i’am sabbonzo@libero.it grazie tante anticipatamente

stupendo … !!! l’idea di collegare l’economia e la borsa alla psicologia con le 5 fasi è a dir poco geniale!!! Grazie mille!!!!

Ciao Sabbonzo la mia mail è icebergfinanza@yahoo.it se vuoi sai dove trovarmi.

Andrea

Ciao a tutti, vi ricordate di me. Mi sembra che gli unici che a suo tempo pronosticammo un aripresa dopo fine febbraio/metà marzo fummo io e Teo. Eccoci qui, oramai si risale e dopo la pausa di consolidamento che avremo fino a metà sett prossima, 16 aprile, il rialzo continuerà. Io sono rientrato per metà dell’inv azionario al primo storno del 21/22 gennaio, mentre a metà marzo sono rientrato al 100% e mi sembra che sia andata molto ma molto bene. Fino a giugno si salirà come predetto a suo tempo….poi pausa estiva e quindi risalita da ottobre/novembre fino a tutto agosto 2009 (bolla sul nasdaq) quindi uscita dalle borse e ci mettiamo short (tuttavia vi aggiornerò)

Ciao a tutti

Giulio

non so in base a che cosa formuli le tue previsioni……io cmq sono short da ieri, vedremo.

ULTRAVOX

ma si che c’è la ripresa !

gli Usa non crolleranno mai ne sanno una più del diavolo

BULL BULL BULL !

gianni

per 12.

Da come parli non ne capisci molto di borsa.

Buona fortuna

Giulio è un noto frequentatore di forum, una vecchia conoscenza…..tempo fa pronosticava un vigoroso rally da marzo a giugno, i titoli “giusti” da seguire; ora ha gia corretto il tiro…dal 16 aprile! Il bello che fornisce anche le date precise, forse più in qua anche gli orari! Meno male che ci sono persone come te Giulio, una bussola nell’oceano della finanza! MA VA A’MORI’ AMMAZZATO!

mi piace quando si fanno ipotesi di andamento delle borse addirittura indicando i mesi in cui si sale o si scende..ma chi ve le dice queste cose,il mago othelma?? 😀

si fa per scherzare,non ve la prendete

ecco come si risale Giulio!

WALL ST: RIPRENDONO I SELL, PREOCCUPAZIONE SU UTILI

di WSI

Delusione dalla blue chip Alcoa che riporta un forte calo (-53%) dei profitti, alert nel comparto hi-tech dalla societa’ di semiconduttori Advanced Micro. Ritracciano le commodities, recuperano i bond. $7 miliardi per Washington Mutual

——

ma va la va!

stefano

Giulio guarda che risalita !

FMI: CRISI MUTUI KOLOSSAL, PERDITE SUI $1000 MILIARDI

di WSI-ANSA

Peggiorano le previsioni ufficiali. Immaginiamo quelle ufficiose. L’istituto calcola che la caduta dei prezzi immobiliari negli Usa e l’ammontare dei mutui non pagati potrebbe portare a perdite globali kolossal.

———

ma va la va!

stefano

DUnque premesso ch sono stato a suo tempo l’unico insieme a Teo a sbilanciarsi e ad esporsi, dicendo da fine febbraio/metà marzo ripresa, e c’è stata da metà marzo, adesso non volnedo rispondere a chi offende solo e senza nememno firmarsi….ripeto che io scrivo la mia operatività su titoli usa, ita etf in diretta e chi mi conosce lo sa, e quindi non tempo questo tipo di confronti….In ogni caso la borsa non sale e non scende mai di filato ma sempre per gradini….quindi avendo imparato a salire su quelli giusti abbiamo guadagnato in long, anche quando il mercato scendeva, comprando sui ribassi evendendo sui rimbalzi. Buona notte

UN ultima notazione. la borsa anticipa sempre il dato economico e oramai non c’è più nulla che non abbia scontato

Giulio

Caro Giulio non te la prendere ma credimi questi mercati non hanno ancora scontato nulla delle recessione che verrà….forse e non tutto solo la crisi finanziaria, ma quella visibile non certo il terzo livello e le svalutazioni che verranno!

Ciao Andrea

Carisimo Andrea leggo sempre con piacere tutto quello che fai, e con quanta passione…che trasuda dalle tue pagine…io non me la prendo affatto…quando uno dice come la pensa e poi su un argomento come i mercati finanziari…..tuttavia mi sento di dire che ytante cose ho imparato qui e altrove…e le sto mettendo a frutto….

Un ultimo appunto per quell’utente che si è messo SHORT , va benissimo e tieni la posizione se puoi fino al 16 prossimo, perchè dopo la prima salita dal 26 marzo fino a l’altro ieri, adesso si corregge fino a quella data e poi si risale)

Ciao a tutti

Giulio

Giulio mi mandi l’estratto conto del tuo trading?

Cosi per curiosita’.

ciao andrea ,come sempre ti seguo e comprendo fino in fondo i tuoi post , se posso dare il mio piccolo contributo ,voglio dire a tutti i naviganti di guardare i doppi minimi fatti dal dj ,giugnio 2006 luglio 2006 :10700 :doppio minimo luglio 2004 :10000 . per mè questi livelli sono quelli dove si andrà a finire , quando non lo so ,però ne sono covinto un ciao a tutti (minghin)

Caro Utente anonimo ci avevo pensato anche io e li manderò ad Andrea…almeno lui si firma

Giulio

Devi essere connesso per inviare un commento.

Ancora una volta grazie. Domenico