in caricamento ...

UN MESSAGGIO DALLA STORIA!

www.euristi.it/immagini/sestante.jpg

In seguito all’uscita dei dati sulle vendite delle nuove abitazioni avete una panoramica chiara del perchè lo scorso mese vi misi in guardia dall’ottimismo di un dato estremamente relativo:

a) vendite in calo del 4,7 % in riferimento al mese di novembre e sotto di un 26,4 % dal mese di dicembre 2007, un crollo che spazza via, in proporzione, il ricordo della grande crisi immobiliare degli anni 80.

b) revisione continua e progressiva del dato di novembre sceso da 647.000 a 634.000 contestualmente al mese di ottobre.

c) minor ritmo di vendita dal 1994 in dicembre e prezzi di vendita in generale declino che non tengono conto degli incentivi dei costruttori, 219.200 dollari in media nel mese di dicembre contro una media stagionale di 267.300 che corrisponde ad una caduta del 10 % rispetto allo stesso dato di dicembre 2006.

d) inventari che non tengono conto degli annullamenti che presuppongono 9,6 mesi necessari allo smaltimento delle scorte, quindi si dovrebbe smettere di costruire per 10 mesi circa per far ripartire il mercato a questo ritmo di vendite.

Nel frattempo il S&P’s_CASE_SHILLER_HOME_PRICES_INDICES fà registrare l’ennesima regressione nei prezzi delle abitazioni con una discesa dell’8,4 % nel paniere di dieci città rilevate e del 7,7 % in quello relativo a 20 città.

A proposito ora vorrei farvi conoscere una chicca che ho scoperto casualmente, una perla che proviene dalla California una delle terre più martoriate dalla recessione immobiliare, relativa alla " convenienza " di dichiarare il fallimento da parte dei possessori delle abitazioni:

NEW_TREND_IN_SACRAMENTO:_"INTENTIONAL_FORECLOSURE"

"Can you imagine if you had a same or similar home and your mortgage was half the price?" asks Linda.

This is how it works. Bob paid $420,000 for his home. Then he notices the house across the street, with more upgrades, and is selling for $315,000.

So Bob, who has pretty good credit, decides to buy the cheaper house. He can’t afford both, so then he walks away from his original home, letting it fall into foreclosure. That will hurt his credit, but he’s willing to take the hit for a more affordable home.

"Is it wrong to steal when you’re hungry? That’s an issue that a lot of people are trying to figure out right now," says Linda.

In sintesi se avete una buona reputazione patrimoniale ed economica, ed avete acquistato un’abitazione a 420.000 dollari, con la possibilità di acquistare quella della porta accanto ad un prezzo di 315.000 non vi resta altro che trasferirvi dichiarando il fallimento!

Geniale o demenziale quanto volete, un caso limite ovviamente, ma la facilità con cui si ricorre al fallimento, secondo le parole del CEO di Bank of America, presuppone un cambiamento di atteggiamento sociale nei confronti del default, con una pressione che proviene da più parti congiuntamente, carte di credito, crollo dei valori azionari, perdita di valore delle abitazioni e in ultima sintesi spesso perdita dell’occupazione.

American Express, continua ad accantonare capitali per far fronte alle insolvenze nelle carte di credito e il suo CEO comunica al mercato segnali di ……

"… we saw clear signs of a weakening economy and business environment in December,”

COUNTRYWIDE la perla acquisita da Bank of America dopo aver riportato una perdita doppia rispetto alle previsioni del mercato, comunica che 1 su 3 mutuatari subprime, risulta insolvente.

Quindi inevitabilmente il mercato torna a scommettere sulla polvere magica della politica monetaria, un taglio di 50 punti base che l’ultimo dato sul mercato immobiliare e un probabile anticipo di crescita recessiva nel PIL di mercoledi confermano nelle attese al cento per cento. Se un riduzione di 100 0 125 punti base, in una settimana non significano panico dopo aver agitato per mesi lo spauracchio delle prospettive inflazionistiche, poco ci manca.

L’economia cresce moderatamente con pressioni al ribasso in maniera particolare dovute alle turbolenze sui mercati finanziari, in tensione tra aspettative inflazionistiche e rischi al ribasso per la crescita, ecco cosa diranno! Siamo pronti ad attuare tutte le misure a nostra disposizione per venire incontro alle Vostre esigenze, ecco cosà dirà il comunicato!

" Don’t try to fight the Fed," e il dollaro decolla verso nuovi orizzonti, all’appuntamento con un possibile triplo massimo o verso il superamento di quella quota psicologica che corrisponde ad 1,50, sino al giorno in cui la recessione americana non contaminerà l’Europa e i paesi emergenti, come ad esempio il Giappone che con un crollo delle esportazioni sembra già avviato verso una nuova recessione. Solo allora vedremo un’inniversione nella moneta americana sempre che la recessione non si protragga per più di un anno!

Per coloro invece che abbinano alla politica monetaria espansiva, un stimolo fiscale efficace come quello messo in cantiere dall’amministrazione americana, torno a ricordare che la STORIA insegna che anche nella Grande Depressione tale stimolo non produsse effetto. THE_GREAT_FISCAL_STIMULUS_PACKAGE_OF….1929!

La Grande Depressione non è altro che un lontano insegnamento originato da una gestione perlomeno allegra del credito, che porta con sè una lezione dalla quale trarre stimoli per confrontare le vicende odierne alla luce di un’epoca in cui molti analisti e commentatori si sforzano di ricordare che in fondo oggi il mondo è diverso!

Ora se volete aggiungere al vocabolario economico una nuova espressione che farà inorridire i puristi accedemici, date un’occhiata al columnist di Bloomberg sulla nuova teoria di una " STAGDEFLATION " teoria che ripercorre le tracce del Giappone degli anni trascorsi.

La scorsa settimana doveva essere la settimana della verità, ovvero quella in cui le agenzie di rating avrebbero rilasciato il loro parere in seguito ad una possibile revisione dei rating del sistema delle Monolines ma come spesso accadde nel libero mercato la situazione presuppone una moratoria che và di moda in questa epoca irripetibile.

BLOOMBERG_PUBBLICA un post che ricorda la dichiarazione delle agenzie di rating, agenzie che dovrebbero essere un punto di riferimento e che in fondo non sono altro che un soggetto finanziario con un immenso conflitto di interesse.

Come pure i CreditDefaultSwaps sono uno strumento che presuppone un conflitto di interesse come troviamo scritto sul FINANCIAL TIMES:

DERIVATIVES_BOOM_RAISES_RISK_OF_BANKRUPTCY

Nel frattempo la strana attesa irreale relativa al giudizio delle agenzie di rating sulle principali MONOLINES, sembra essere arrivata alla conclusione anche se non è possibile farsi facili illusioni, sempre e comunque ricordando che ormai è TROPPO_TARDI!

La vicina Svizzera, con UBS, vede allontanarsi progressivamente il titolo di banche più efficienti del sistema riportando un writedown di ben 14 miliardi di dollari. Credo in sostanza che il rischio finanziario non sia più esclusivamente allocato in America, ma dopo le vicende di Societè Gènèrale, e le perdite del sistema tedesco e svizzero, manca ancora all’appuntamento il sistema inglese, con la speranza che il nostro sia relativamente indenne da questo tsunami.

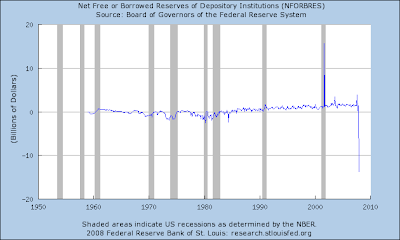

Per quanto riguarda invece questa " Grande Depressione Finanziaria " date un’occhiata a questo post di MIKE_SHEDLOCK dal titolo BANK RESERVE GO NEGATIVE, che mette in evidenza come le banche americane stiano attingendo fondi in maniera impressionante, evidenziato dal grafico qui sotto attraverso gli ultimi 57 anni.

The NFORBES Chart above is courtesy of St. Louis Fed.

Il rischio sistemico, sottovalutato stà contribuendo a qualsiasi azzardo morale, congiuntamente con una politica monetaria accomodante.

Il Bernanke accademico nei suoi studi ha sempre sostenuto che le banche centrali nulla debbono fare per inseguire le aspettative dei mercati, il valore dei beni patrimoniali, mobiliari ed immobiliari, ma si sà il pragmatismo alle volte gioca brutti scherzi, in fondo si tratta di un’applicazione accademica, come molte di questa era.

Fonti interne alla FED ci tengono a ricordare che la decisione di abbassare i tassi all’improvviso di 75 punti base non è la conseguenza della vicenda Societè Gènèrale ma l’impressione è che il sistema sia in mano ad un mondo virtualmente fallito come quello delle banche di affari, che con le loro ricapitalizzazioni stanno sottraendo linfa al circolo virtuoso del credito, all’economia stessa supportati dai fondi sovrani che investono al buio!

In un articolo su FINANZA & MERCATI di sabato il professor Colombatto ricorda che non siamo affatto di fronte alla crisi del ’29 anche se oggi come allora, abbiamo alle spalle un periodo di gestione monetaria allegra.

Colombatto ricorda che il problema non fù il crollo del cosidetto "BLACK TUESDAY" recuperato nell’arco di tre mesi ma la reazione di politica economica che ne segui:

a) blocco dei salari reali per legge e moral suasion del presidente nei confronti dei grandi gruppi

b) limitazione degli orari di lavoro e tetto ai profitti

c) salvataggi delle imprese in difficoltà a spese di quelle sane

d) programmi di sussidi e di rilancio della domanda pubblica

e) prezzi amministrati

f) protezionismo

g) penalizzazione delle operazioni di borsa considerate speculative.

Quando in questi mesi vi ho parlato della Grande Depressione del ’29 cercando di rapportarla al nostro tempo, non era affatto per prevedere una catastrofe di tali dimensioni, ma per cercare di individuare le similitudini che spesso portano a ricordare che in fondo una gestione allegra del credito allontana dalla realtà.

Per quanto riguarda invece la sicurezza di alcuni riguardo alla impossibilità che si rappresenti un situazione tale, andrei con i piedi di piombo in quanto nessuno è in grado di prevedere la reazione o le variabili impazzite di una crisi.

Il salvataggio di aziende in difficoltà a spese di quelle sane, il protezionismo strisciante, la politica di favorire moratorie o salvataggi, introdurre sussidi o prezzi amministrati circola nell’attuale immaginario collettivo, quindi non siamo poi così molto lontani da quelli anni.

In fondo ogni crisi scrive un capitolo a se stante e non è mai la stessa, ma se ci fermiamo a riflettere su quanto stà accadendo nel settore del credito, credo che una riflessione profonda sia dovuta.

Il professor Colombatto scrive inoltre che vi sono coloro che regalano "banalità" del tipo " chi non vuole rischiare rimanga liquido e che i mesi futuri saranno caratterizzati da grande incertezza ", mentre conclude ricordando che chi nei mesi scorsi ha creduto agli estrapolatori ha finito per sopravvalutare il potenziale di crescita di alcune o forse molte imprese ed ora viene riportato con i piedi a terra. Se così è stato chi ha investito su imprese solide e ha ben valutato il loro potenziale di crescita può dormire tranquillo.

Ovviamente non sono d’accordo con la banalità, visto che il mio consiglio in questi mesi ha evitato uno scempio nei portafogli di spero molti lettori, inoltre la vicenda Societè Gènèrale, insegna che nessuna azienda possa essere veramente considerata al riparo di questa epoca irrazionale, capitalizzazione o liquidità contano relativamente nel lungo periodo ma se basta un qualsiasi druido finanziario che specula sui derivati EUROSTOXX50 e DAX con l’appoggio del sistema allora la lezione è evidente.

Ciò che causò la Grande Depressione, secondo i monetaristi e pure secondo un conoscitore della materia come Bernanke, fù la politica monetaria della Federal Reserve che alzo i tassi in nome di un azzardo morale da reprimere, ma questa secondo la mia modesta opinione è una spiegazione che non tiene conto di numerose variabili che Galbraith sintetizza nel suo libro " THE GREAT CRASH "in libro che consiglio di leggere a tutti:

a) Cattiva distribuzione del reddito, sembra che il 5 % della popolazione ricevesse in quell’anno circa un terzo dell’intero reddito personale della nazione! Vi dice qualcosa in riferimento alla nostra epoca e ai bonus del sistema finanziario che ti gratifica anche quando distruggi un’azienda!

b) Cattiva struttura societaria, una debolezza che a quei tempi risiedeva nella struttura delle holding e degli investment trust dove era costantemente presente il pericolo di una devastazione ad opera del principio della leva alla rovescia. Vi dice niente l’utilizzo della leva finanziaria o dei derivati di questa epoca!

c) Cattiva struttura bancaria, credito espansivo che sarebbe stato di buona qualità se non fosse stato per il crollo della capacità di produrre reddito dei mutuatari e del valore delle garanzie da esso prestate. Secondo Galbraith i banchieri cedettero all’umore gaio, ottimistico ed immorale dell’epoca, ma forse non più di tanto. Vi dice qualcosa la vicenda delle banche d’affari americane che ricapitalizzano con costanza le perdite o l’esempio di Societè Gènèrale, che nasconde perdite miliardarie imputandole ad un trader interno!

f) lo stato dubbio della bilancia dei pagamenti in eccedenza che portò ad aumentare le tariffe doganali per bloccare le esportazioni dei paesi debitori con conseguente crollo delle esportazioni americane.

e) Il misero stato dell’informazione economica. Scrive Galbraith, che sembra certo che gli economisti e i fornitori di consulenza economica a quell’epoca fossero eccezionalmente fuori strada. Nel novembre del 1929 Hoover presidente degli Stati Uniti, annunciò gravi fiscali e chiese alle aziende di continuare gli investimenti in beni capitali e di mantenere inalterati i salari. Entrambe le misure erano dirette ad accrescere il reddito disponibile per la spesa, ma purtroppo rimasero in gran parte senza effetto. Vi dice niente questo in riferimento al piano di aiuti governativi? A Voi ogni considerazione.

Concludo questo lungo post, ricordando a tutti che forse alle volte è meglio ampliare i propri orizzonti integrando visioni tecniche di grafici e tendenze, che vanno iaccompagnate da una maggiore consapevolezza rispetto alle dinamiche che si possono creare in una crisi, con un’apertura e flessibilità mentale aperta a qualsiasi soluzione.

tutto questo che ci racconti e da quello che si evince dalle notizie e dati sull’immobiliare,monolines,situazione banche,

dovrebbe portare ad un’inasprimento della disoccupazione

e invece niente , tutto fermo e tutto come prima

c’è un controsenso ,se non si fanno case la gente non lavora;

e allora dove sta il trucco,

chi la dice giusta.

ci sono tanti che si affidano proprio a questi dati sull’occupazione per dire che è tutto un bluff e che non ci sarà ne recessione ne rallentamento

Se c’è un dato corrotto fino al midollo è proprio quello dell’occupazione…ed Andrea lo ha dimostrato fin troppo bene svelando le dinamiche del CES NET D/B MODEL

Se le statistiche dicono una cosa, ma te la dicono falsata, e in ritardo, allora ci vorrà un po’ di tempo per fare chiarezza.

Secondo me, ci vorrà buona parte del 2008 per scoprire che diavolo di casino d’inferno si stà scatenando

Saluti

Pierluigi

3) ma xkè il dato corrotto è quello dell’occupazione e non x es. tutti gli altri?

stando al tuo ragionamento, xkè allora non taroccano anche il dato sulla vendita e costruzione case?

un taglio di 1.25 in 10 giorni , ce poco da ridere ,mi sembra che l,aereo non stia solo rallentado , ma siamo vicini al crollo ,ciao minghin

in cima alla vetta c’è l’abisso e dopo il tramonto l’alba…..

Vorrei rispondere all’anonimo al quale le sue certezze sono state demolite, ricordando che in fondo il cammino continua, si tratta solo di una tappa, lunga o breve che sia, una tappa che porterà mi auguro ad una seria riflessione anche se credo che con tassi in caduta la speculazione tornerà a colpire e forse tutto ciò insegnerà ben poco!

Le mie sono visioni soggettive frutto di riflessione ma quello che conta è la tua visione, le tue certezze che nascono dalla riflessione.

Chiedo a tutti un piacere, anche solo con un nome di fantasia se è possibile firmare i vostri pensieri per aver un’idea con chi ci si confronta.

Caro MaaMatithiak i dati non sono taroccati, il CES NET B/D MODEL è un modello che crea lavoro virtualmente sulla base di ipotesi non in grado di segnalare le svolte lo dicono quelli del BLS non io, ma comunque sia, da un’amministrazione che si è inventata un dossier sulle armi chimiche per scatenare una guerra tutto è possibile!

Ora cari compagni di viaggio per un pò il veliero rientra alla base, il mio fisico ha preso una bella mazzata chissà forse per le notti passate in bianco a scrutare dati e individuare tendenze, forse per altri motivi ma ho bisogno di un pò di riposo!

La settimana prossima faremo un riassunto di quanto stà accadendo nell’oceano finanziario!

Buona navigazione, Andrea

Caro Andrea, cari compagni di viaggio, le notizie che avete aggiunto giorno per giorno a questo blog non fanno che confermare un quadro già preconizzato in tempi non sospetti.

Lo spettro di una crisi simile a quella del ’29, o forse peggio, si fa sempre più concreta, a mano a mano che i dati affluiscono nella nostra stiva, grazie all’opera incessante e perfetta di Andrea.

Quando, negli anni ’80, leggevo RAVI BATRA (La Grande depressione del ’90), mi restava impresso il concetto che i figli non facevano gli errori dei padri, ma i nipoti facevano quelli dei nonni, perché, più o meno, una depressione si era manifestata ogni 2 generazioni. Se si fosse saltata, la successiva sarebbe stata ancora più grave. Ora, forse, sono passate 3 generazioni… …

Avete notato che, nonostante questo rimbalzo, questa volta non si è più presentato nessun anonimo, nel blog, a spargere giudizi inappropriati sul lavoro di Andrea?

Mi viene in mente quello che diceva William James, psicologo e filosofo statunitense:

Ogni nuova teoria passa per tre fasi:

1. Viene attaccata e dichiarata assurda

2. Poi si ammette che è vera ed evidente, ma irrilevante

3. Alla fine viene riconosciuta la reale importanza ed i suoi detrattori reclamano l’onore di averla scoperta

Mi sembra che siamo alla fase 2.

Alla TV (Bloomberg) si sente ancora parlare di “rischi di recessione”…

Il mio caro maestro di tennis, Mario di Torino, quando facevamo ripetutamente lo stesso errore ci diceva: “T’ampareras mai. Campaise cent’ani, t’ampareras mai”

Be’ 80 sono passati, da quel lontano 1929, ma l’uomo sta ripetendo gli stessi errori.

Non imparerà mai….

Bill

andrea ,rilassati , tranquillo ,curati,

fai un po di joga , riposa,

e torna + pimpante di prima ,

che ormai ci hai abituato troppo bene e abbiamo bisogno di te come il pane

maat

dedico tante ore di lettura su tantissimi blog di finanza iceberg e tappa fissa,se avete buon memoria

tutti dicevano che era tutto a posto….e senon sara 29 sara qualcosa del genere e ora che arrivi un po di fame cosi la piantano di volerci fare indebitare a 40 anni

qualcuno sa nulla di michele spallino

leggevo molto volentieri i suoi aticoli ciauzz

wall street poco mossa dopo un taglio di tassi del 1,25% nel giro di una settimana……..

Bernanke mi sembra un medico impazzito che cerca di rianimare un cadavere con il defribillatore e qualche iniezione!!

Andrea, vai un pò sottocoperta a riposarti. Il mare è calmo per ora, pensiamo noi alla nave. Quando arriverà la burrasca avremo bisogno di te al timone!!!

ciao Marco

C’è una certa puzza di pesce, qua sotto in coperta……..

Comunque per coloro che si stanno chiedendo del perchè della reazione finale di Wall Street e odierna delle borse europee ricordo solo……….

S&P Lowers or May Cut $534 Billion of Subprime Debt (Update2)

By Jody Shenn

Jan. 30 (Bloomberg) — Standard & Poor’s said it cut or may reduce ratings of $534 billion of subprime-mortgage securities and collateralized debt obligations, as home loan defaults rise.

The downgrades may extend losses at the world’s banks to more than $265 billion and have a “ripple impact” on the broader financial markets, S&P said.

The securities represent $270.1 billion, or 47 percent, of subprime mortgage bonds rated between January 2006 and June 2007, S&P said today in a statement. The New York-based ratings company also said it may cut 572 CDOs valued at $263.9 billion.

The downgrades may increase losses at European, Asian and U.S. regional banks, credit unions and the 12 Federal Home Loan Banks, S&P said. Many of those institutions haven’t written down their subprime holdings to reflect their market values and these downgrades may force their hands, S&P said.

“It is difficult to predict the magnitude of any such effect, but we believe it will have implications for trading revenues, general business activity, and liquidity for the banks,” S&P said. The ratings company will start reviewing its rankings for some banks, especially those that “are thinly capitalized.”

S&P downgraded $50.1 billion of subprime-mortgage securities, none rated higher than A+. More than 69 percent of the AAA rated subprime securities from 2006 and 46 percent from the first half of 2007 were placed on review.

Didn’t See It

“This one, I didn’t see coming,” said Mark Adelson a consultant at Adelson & Jacob Consulting LLC in New York, and a former asset-backed bond analyst at Nomura Securities.

Some of the largest global banks have already taken “significant” losses and they aren’t likely to have more writedowns, S&P said.

Under accounting rules, many smaller banks haven’t been required to write down their holdings until the credit ratings fell, enabling them to avoid the losses that have crippled Citigroup Inc., Merrill Lynch & Co. and UBS AG. The world’s largest banks have reported losses exceeding $133 billion related to mortgages, CDOs and leveraged loans.

“If you’re holding a AAA piece and it’s now downgraded to AA, you might have to write it down, even if you’re holding it for an investment,” Gary Gordon, a bank stock analyst at Portales Partners LLC in New York, said. “The longer it goes on and the higher the credit rating of the instrument downgraded, the wider the pain.”

To contact the reporter on this story: Emma Moody at emoody@bloomberg.net

Last Updated: January 30, 2008 17:40 EST

e ancora…………..

MBIA, Ambac May Each Lose $11.6 Billion, Ackman Says (Update4)

By Christine Richard and Mark Pittman

Jan. 30 (Bloomberg) — MBIA Inc. and Ambac Financial Group Inc., the two largest bond insurers, may each lose $11.6 billion on guarantees of mortgage-linked debt and other securities, according to hedge fund manager William Ackman.

The losses were calculated using a model supplied by an unnamed investment bank, and the findings were sent in a letter to the Securities and Exchange Commission and New York Insurance Superintendent Eric Dinallo. Ackman, a managing partner of Pershing Square Capital Management LP, began questioning MBIA’s AAA rating in 2002. He has trades set up that would profit from a decline in the price of the shares and bonds of MBIA and Ambac.

Ackman, 41, stepped up his attack by posting on the Internet a list of asset-backed collateralized debt obligations and other securities guaranteed by MBIA and Ambac that allows others to craft their own loss predictions. Ackman said the unnamed bank provided details on many of the securities, not all of which have been disclosed by the companies.

“Up until this point in time, the market and the regulators have had to rely on the bond insurers and the rating agencies to calculate their own losses in what we deem a self-graded exam,” Ackman said in a statement preceding release of the letter. “Now the market will have the opportunity to do its own analysis.”

MBIA closed down $2.02, or 13 percent, at $13.96 in New York Stock Exchange trading. Ambac dropped $2.08, or 16 percent, to $10.85. Both companies have lost more than 80 percent of their market value in the past year.

Peter Poillon, a spokesman for New York-based Ambac, and Michael Sitrick, a spokesman for Armonk, New York-based MBIA, didn’t immediately return telephone messages seeking comment.

Other Estimates

Bond insurer credit ratings are being reassessed on concern by Fitch Ratings, Moody’s Investors Service and Standard & Poor’s that the companies don’t have enough capital to cover losses stemming from downgrades on securities they guarantee. The extent of those losses hasn’t been determined partly because of the difficulty in valuing the complex debt instruments involved.

To determine whether the companies will retain their top AAA rankings, stamped on $2.4 trillion of securities they guarantee, analysts have tried to estimate likely losses on bonds and CDOs.

In a report last week, New York-based JPMorgan Chase & Co. analysts forecast pretax losses related to residential mortgage securities of $11.4 billion for Ambac and $8 billion for MBIA. S&P said earlier this month that Ambac could lose $1.9 billion after taxes, and MBIA $3.2 billion.

“If we had the same level of data on every deal, we wouldn’t have a problem,” said Christopher Whalen, managing director of Institutional Risk Analytics, which makes software for banks. “The data would be ground up, the losses would be known and we’d have a functioning market again.”

Downgrades and Bailout

Ambac said Jan. 22 it expects to pay claims on CDOs of $1.1 billion. MBIA said Jan. 9 it will likely report a $737 million expense for the fourth quarter to cover losses related to deteriorating subprime-mortgage securities it guarantees. MBIA is scheduled today to report its fourth-quarter results after the close of regular U.S. equity trading.

Fitch today downgraded Financial Guaranty Insurance Co., the world’s fourth-largest bond insurer, two levels to AA from AAA, after the company failed to raise capital. Earlier this month, Fitch also cut Ambac Assurance Corp. to AA from AAA, and Hamilton, Bermuda-based Security Capital Assurance Ltd.’s XL Capital Assurance and XL Financial Assurance five steps to A.

Industrywide downgrades may force sales by investors who are required to hold only the highest-rated securities and cut profit for banks that have already posted $133 billion of writedowns and credit losses tied to the falling value of mortgage securities.

2002 Report

New York State insurance regulators met Jan. 23 with U.S. banks to discuss raising new capital for bond insurers. Talks in New York with the unnamed banks are part of Dinallo’s effort to stabilize the bond guarantors and bolster the market’s finances.

The New York State Insurance Department wouldn’t comment on Ackman’s letter, David Neustadt, a spokesman for the agency said.

Bond insurers are paying a price for expanding beyond their traditional business of backing municipal bonds to guaranteeing debt linked to riskier subprime mortgages as well as CDOs, which repackage assets such as mortgage bonds and buyout loans into new securities.

Ackman, who co-founded Gotham Partners LP in 1993, has been critical of MBIA’s AAA ratings since 2002, when he wrote a report “Is MBIA Triple-A?’

‘ New York-based Pershing Square stands to profit if MBIA’s and Ambac’s holding companies go bankrupt.

In a Jan. 18 letter addressed to the top executives of each ratings company, Ackman said they are underestimating potential losses at MBIA and Ambac by relying on after-tax results, failing to update ratings on reinsurers of bond insurance and ignoring the slide in the commercial mortgage-backed securities market.

In addition to MBIA, Ambac and Security Capital, the other AAA bond insurers are those owned or operated by Assured Guaranty Ltd., CIFG Assurance North America, FGIC Corp. and Financial Security Assurance Inc.

To contact the reporter on this story: Christine Richard in New York at crichard5@bloomberg.net ; Mark Pittman in New York at mpittman@bloomberg.net .

Last Updated: January 30, 2008 17:22 EST

Non è finita, non è affatto finita e nessuno nemmeno il sottoscritto è in grado di delineare un orizzonte, tantomeno economisti ed analisti iscritti alla scuola dell’ Ottimismo di Maniera!

Domani chissà forse una sorpresa dai dati sull’occupazione ma vedremo in seguito nei dettagli!

Ciao Andrea

Quella lettera dei tassi swap(IRS) al 4,18 non fa presagire nulla di buono(+ ovviamente tutte le vicende legate alle assicurazioni e al rating ecc…)

….tenetevi forte compagni di viaggio !

By Fabio

Un saluto al capitano !

Sdraiato su un soffice letto assisto finalmente alla rivelazione dell’enigma dei sussidi di disoccupazione che settimana dopo settimana scendevano per la gioia di coloro che non scendono nelle profondità dei dati!

U.S. jobless claims jump 69,000 to 375,000

By Greg Robb

Last update: 8:30 a.m. EST Jan. 31, 2008

PrintPrint Email Subscribe to RSSRSS DisableDisable Live Quotes

WASHINGTON (MarketWatch) – First-time claims for state unemployment benefits rocketed higher in the latest week, the Labor Department reported Thursday. The number of initial claims in the week ending Jan. 26 rose 69,000 to 375,000. It’s the highest level since early October and the largest increase since September 2005. The jump was much larger than expected. The consensus forecast of Wall Street economists was for claims to rise to 320,000. Claims in the previous week were revised to an increase of 6,000 to 306,000 compared with the initial estimate of a fall of 1,000 to 301,000. Economists had been puzzled by the low level of claims given the sharp slowdown in growth in the fourth quarter. A Labor Department official attributed the sharp increase to difficulty adjusting to the Martin Luther King federal holiday.

The Martin Luther King federal holiday, nel bene e nel male ecco il capo espiatorio!

Se non bastasse arriva la notizia che…..

MBIA Posts Biggest Loss, Considers New Capital Plans (Update4)

By Christine Richard

Enlarge Image/Details

Jan. 31 (Bloomberg) — MBIA Inc., the world’s largest bond insurer, posted its biggest-ever quarterly loss and is considering new ways to raise capital after a slump in the value of subprime-mortgage securities.

The fourth-quarter net loss was $2.3 billion, or $18.61 a share, raising concern that the Armonk, New York-based company will lose its top credit ratings. The loss came a day after FGIC Corp.’s insurance unit became the third company to be stripped of its AAA grade.

MBIA is seeking to convince Moody’s Investors Service to retain the highest ranking for its insurance unit as Chief Executive Officer Gary Dunton tries to shore up capital through stock and bond sales. Without the Aaa stamp, MBIA’s business would be crippled and throw ratings on $652 billion of securities into doubt. The threat of losses prompted the New York State Insurance Department to call a meeting of banks last week to discuss a rescue.

“In the absence of a credible bailout plan, I think investors and issuers need to assume that MBIA, along with all of the other companies, will face continuing, worsening downgrade pressure all year,” said Matt Fabian, a managing director at Concord, Massachusetts-based consulting firm Municipal Market Advisors.

Excluding writedowns and some other items, the operating loss was $407.8 million, or $3.30 a share, MBIA said today in a statement. The average analyst estimate from a Bloomberg survey was for a loss of $2.98.

Shares Drop

“We are disappointed in our operating results,” Dunton, 52, said in the statement.

MBIA fell $1.11, or about 8 percent, to $12.85 in early New York Stock Exchange trading today, after dropping 13 percent yesterday, down more than 80 percent in a year.

Bond insurers guarantee $2.4 trillion of debt combined and are sitting on losses of as much as $41 billion, according to JPMorgan Chase & Co. analysts. Their downgrades could force banks to write down $70 billion, Oppenheimer & Co. analyst Meredith Whitney said yesterday in a report.

MBIA is reeling from an expansion out of municipal securities into guaranteeing collateralized debt obligations, which repackage assets such as mortgage bonds and buyout loans into new securities with varying risk. As the value of some CDOs plummet, ratings companies are pressing the insurers to add more capital.

Hedge Fund Pressure

Hedge fund manager William Ackman has also stepped up pressure on the companies. Ackman, a managing partner of Pershing Square Capital Management LP, released a letter to regulators yesterday estimating MBIA’s CDO losses would reach $11.6 billion. Ackman has trades set up that would profit from a decline in the price of the shares and bonds of MBIA and Ambac Financial Group Inc., the second largest insurer.

MBIA posted $3.4 billion of losses from marking down the value of residential and commercial mortgages as well as CDOs that it guarantees, according to the statement. MBIA also wrote off its $85.7 million investment in Channel Reinsurance Ltd., which reinsures securities guaranteed by MBIA. Moody’s said Jan. 23 it may cut Channel Re’s Aaa rating.

Adjusted direct premiums, a measure of new business written that doesn’t adhere to generally accepted accounting principles, fell 38 percent to $262.4 million during the fourth quarter, MBIA said.

Surpassing Requirements

MBIA’s loss compared with profit of $181 million, or $1.48 a share, reported a year earlier. MBIA, started as the Municipal Bond Insurance Association in 1974, has reported a profit every year since at least 1991, buoyed by the regular premiums from insuring municipal debt.

MBIA yesterday said New York-based private-equity firm Warburg Pincus LLC completed its purchase of $500 million of new shares, sticking to an agreement reached last month to buy the stock at $31 a share. MBIA sliced its dividend 62 percent and later sold $1 billion of notes.

Warburg Pincus’ agreed to backstop a future share sale to help MBIA restore capital. MBIA said today it is considering this and other stock raising plans.

“We believe that these steps, along with reduced capital requirements resulting from slower business growth, will result in our capital position surpassing rating agency Triple-A requirements,” the company said in the statement.

Rescue Plan

MBIA needs between $1 billion and $2 billion to cover growing losses on mortgage-linked securities, according to Andrea Cicione, a credit strategist at BNP Paribas SA in London.

“Today’s announcement is hardly good news,” Cicione said. “MBIA said it’s pursuing plans to raise capital, which will be supportive for its ratings but it may not be enough.”

Ambac reported a fourth-quarter net loss of $3.26 billion, or $31.85 a share, on Jan. 22, after writing down the value of credit-derivatives tied to subprime loans by $5.21 billion. Fitch cut the New York-based company’s AAA rating to AA this month, and Ackman yesterday predicted Ambac may see $11.6 billion in losses.

As well as Ambac and FGIC’s Financial Guaranty Insurance Co., Fitch earlier this month downgraded Hamilton, Bermuda-based Security Capital Assurance Ltd.’s XL Capital Assurance and XL Financial Assurance five steps to A.

New York’s insurance regulator said this week it hired investment bank Perella Weinberg Partners for advice on the financial stability of bond insurers and how to protect their customers. Any rescue plan will “take some time” to complete, New York Insurance Superintendent Eric Dinallo has said.

“MBIA can raise more capital, but will probably need to sell the attractive parts of its business to do so,” said Toby Nangle, who helps oversee $37 billion as head of global aggregate business at Baring Asset Management in London. “They’re a long way from being out of the woods. A downgrade is still a real possibility.”

To contact the reporter on this story: Christine Richard in New York at crichard5@bloomberg.net

Last Updated: January 31, 2008 08:46 EST

e ancora ……

FGIC Loses AAA Rating at Fitch After Missing Deadline (Update2)

By Christine Richard

Jan. 30 (Bloomberg) — Financial Guaranty Insurance Co., the world’s fourth-largest bond insurer, lost its AAA credit

rating at Fitch Ratings after missing a deadline to raise capital.

Financial Guaranty, a unit of New York-based FGIC Corp., was cut two levels to AA, New York-based Fitch said today in a statement. The company had been AAA since at least 1991. Moody’s Investors Service and Standard & Poor’s are also reevaluating their ratings.

The loss of the AAA stamp jeopardizes ratings on bonds Financial Guaranty insured and limits the company’s ability to generate new business. FGIC, along with MBIA Inc. and Ambac Financial Group Inc., are paying a price for expanding beyond their traditional business of backing municipal bonds to guaranteeing debt linked to riskier subprime mortgages and home- equity loans, as well as collateralized debt obligations.

“This announcement is based on FGIC’s not yet raising new capital, or having executed other risk mitigation measures, to meet Fitch’s AAA capital guidelines within a timeframe consistent with Fitch’s expectations,” the ratings company said today.

FGIC is controlled by Walnut Creek, California-based PMI Group Inc., Blackstone Group LP, and Cypress Group. PMI dropped 32 cents, or 3.4 percent, to $9.11 in New York Stock Exchange composite trading. Blackstone fell 34 cents to $18.65.

“We’re examining our options,” Blackstone spokesman Peter Rose said.

Subprime CDOs

The insurance unit’s top rating was placed under review by Fitch, Moody’s and S&P in December after downgrades of securities backed by subprime mortgages. Fitch gave the company until this week to boost capital by $1 billion.

About 71 percent of FGIC’s guarantees are on municipal bonds, 23 percent are structured finance and 6 percent are international transactions, according to the company’s Web site….

Ho appena finito di leggere l’ultimo post di Fugnoli di Abaxbank, quello che ci definiva sino a poco tempo fà ” blog telebani ” e sorrido per come il tempo fà cambiare anche le opinioni più ottimistiche, quelle che forgiate dal sistema seguono un’impronta accademica.

In fondo c’è sempre una speranza, ma questa viene da un cambiamento profondo di questo sistema, un sistema che riparta dall’interesse comune, un’economia che renda la finanza uno strumento e non una forza egemone!

Il sorriso di coloro che credono che nulla mai cambierà, quanto lo sento nell’aria, quella generazione di persone che soffoca ogni impeto, ogni speranza di cambiamento in nome di privilegio duro a morire!

Un giorno anche loro verranno spazzati via da un vento che proviene da molto lontano……o forse così vicino!

Andrea

mala tempora currunt…

Ciao Andrea, l’ho letto anch’io il post di Fugnoli, assomigliano a un tramonto i suoi ultimi post.

e’ un eterno ottimista anche se stavolta, ha cambiato parecchio idea, in mare si dice strambare.

mah…..

Ti auguro di riprenderti, il capitano non puo’ dare segni di debolezza.

Mariano

p.s. per il gran finale mi sa che ci fara’ aspettare ancora un pochino, manca ancora qualche fuoco d’artificio, ma piu’ aspettiamo piu’ sara’ tremendo.

Cari tutti,

in fin dei conti, i nodi che stanno venendo al pettine sono la diretta conseguenza del fatto che gli USA ormai da anni vivono al di sopra delle loro possibilità, ovvero consumano più di quello che producono, grazie a tutti quelli che si comprano i Bonds a stelle e strisce. Ovviamente, questo è vero anche della nostra navicella italiana, che ormai emette titoli di stato non per rimborsare il debito ma per pagare gli interessi. La domanda logica che si pone adesso è, supponendo che gli USA accettino di ridimensionare i loro consumi (che in particolare per quanto riguarda l’energia farebbe un gran bene al pianeta) chi prenderà il loro posto come “buyer of last resort” di tutto il superfluo che il nostro sistema produttivo tira fuori dalle proprie efficientissime fabbriche? La risposta più logica sarebbero i Paesi in via di sviluppo, ma mentre per i BRIC questo sarà possibile, visto il forte attivo del loro interscambio, per i veri poveri, che più avrebbero bisogno di consumare (in particolare cibo) questo sarà probabilmente impossibile, almeno per quelli tra loro che non dispongono di materie prime da vendere.

Conclusione, un’economia fondata sui debiti che si è mangiata l’uovo dentro alla gallina, in particolare per pagare i costi stratosferici delle varie guerre, come cavolo farà a ripartire? Le cure propinate dalla FED sembrano andare in direzione di ancora più debiti, e di un aumento dell’inflazione che impoverirà ancor più chi è già povero a vantaggio di chi detiene beni reali: ha ragione Andrea, qui ci vorrebbe una buone dose di umanità, della quale si nota una estrema carenza, altrimenti la crisi, che è ormai di fiducia e non di liquidità, potrebbe travolgere tutto.

Guido

caro Andrea, mi fa piacere osservare quanto sia divenuto esperto il tuo equipaggio: anche i mozzi, ora, sono in grado di portare la nave fuori della burrasca!! Complimenti a voi tutti!!!

pinio

Carissimo Andrea

sono l’utente anonimo del primo commento (mi sono dimenticato la firma), prometto che d’ora in poi me ne ricorderò.

Chiarisco subito che capisco poco di economia (eccetto quello che serviva per passare l’esame di economia aziendale all’università), capisco quello che ho letto e assimilato negli ultimi mesi e anni, leggendo da più fonti e il più possibile varie e facendo mie quelle che ritenevo le informazioni migliori e più intelligenti.

Vorrei fare una domanda a chi legge.

Abbiamo tutti chiaro che l’America è uno Stato in bancarotta, dotato di un apparato militare efficientissimo (l’unica cosa che ancora le dia una certa rilevanza di fronte agli altri Stati) e di una intelligence impressionante. Che però assomigliano ad una festa sul Titanic, tenuta in piedi mentre la nave sta affondando, e quindi di durata limitata.

Ora, i paesi ‘emergenti’ con i fondi sovrani hanno già iniziato a fare spesa con gli istituti bancari americani, hanno acquistato il know-how dalle aziende americane avanzate, sono nella fase crescente di sviluppo della loro società. Saranno quelli che ora hanno i soldi e le materie prime a governare nei prossimi decenni? Il ruolo che dagli anni ’50 ad oggi è appartenuto all’America sarà di Cina, India, Russia e Brasile?

Io, nella mia ignoranza, credo di sì.

Permetteranno a questa crisi di espandersi ancora per il tempo sufficiente per fare spesa dell’Occidente ‘a saldo’.

Attenzione, non lo ritengo un fatto per forza negativo, chi lo sa.

Però vorrei sapere la vostra.

Grazie e ciao a tutti i marinai.

Fabio F.

vi va uno scambio link.

http://www.petsalvatore.blogspot.com

sito: finanza

Mail. psa-@libero.it

Non è che non conosca l’inglese, ma tutte notizie in tale lingua rendono la lettura più pesante, perchè non date la notizia breve ed in italiano?

Qualche altra nazione dovrà assumersi il ruolo di locomotiva dell’economia mondiale come lo fu la Germania anni or sono. Gli USA stanno rallentando, forse andranno in recessione ma non è detto che siano destinati all’oblio. Ci vorrà forse un nuovo presidente poi ripartiranno con nuovo slancio. La ricerca in questo paese non si è mai fermata e nuove tecnologie sono pronte ad invadere i mercati di tutto il mondo. Noi in Europa in confronto siamo in confronto come nanetti sia in politica che in economia.

#23-

sì ma gli enormi debiti li pagherà il nuovo presidente americano?

a me sembra che l’unica cosa che gli americano possano invadere sono gli altri paesi e le loro popolazioni..

vedremo

#20-

apparato militare efficiente?non direi,visto che in iraq secondo la loro intelligence sarebbe dovuta essere una passeggiata di salute

non vorrei essere presuntuoso nell’interpretare i pensieri di Andrea,ma quando Lui parla di moralità e alti valori,non credo si riferisca all’america.Non credo sia un esempio da seguire,sotto questo punto di vista,anzi..

mi scuso se ho mal interpretato

impressionante la mole di dati, notizie, tabelle, etc, filtrate da Andrea…immagino sia un lavorio intellettuale gravoso e affaticante…il lettore non insensibile lo intuisce tra le righe…

Mi ha lasciato esterrefatto il grafico NFORBRES

http://research.stlouisfed.org/fred2/series/NFORBRES?rid=19

ma attenzione, non solo o non tanto per la “voragine” negativa di fine dicembre scorso, quanto piuttosto per quello spike gigantesco (in positivo) osservabile in corrispondenza di settembre 2001 ( un pò coperto, nel grafico, dalla banda grigia rappresentante il periodo recessivo) : cliccando su “view data”, nel link indicato, compare un dettagliato elenco, mese per mese, degli importi NFORBRES dal 1 gennaio 1959 ad oggi: come chiunque può osservare, in circa un quarantennio NON C’ERA MAI STATO UN VALORE POSITIVO SUPERIORE A 2 MILIARDI DI DOLLARI…ma ecco che, il 1 settembre 2001, si nota un valore abnorme, addirittura 15,630 mld…pochi giorni prima dell’attacco alle torri gemelle…

per carità, sgombriamo subito il campo da equivoci, nessuna dietrologia di alcun tipo…immagino una semplice coincidenza, sorprendente, strana, forse bizzarra, ma sempre coincidenza…

qualcuno sa proporre una ragionevole motivazione a questa stranezza statistica?

ad maiora

Gabriel

Ci tengo a precisare per l’ennesima volta che pur con tutte le sue miserie, il nostro Paese non ha nulla da invidiare dalle altre Nazioni!

Ciò significa quindi che noi possiamo imparare molto dagli altri, da coloro che vivono la quotidianità accanto a noi, ma non per questo credere che gli altri siano sempre migliori di noi, essere sempre in discussione, confrontarsi, disponibili a cambiare idea ma con una propria identità, dei valori e delle coerenze di cui abbisogna questo mondo di Grandi Fratelli o Reality Show o politica balneare!

Per quanto riguarda invece l’inglese, carissimi compagni di viaggio, questo non è un lavoro, non è una professione, è un’avventura, faccio il possibile ma su questo veliero è tutto AGRATIS!!!! quindi un attimo di comprensione, usate i traduttori se proprio non riuscite a comprendere sino in fondo i post in inglese!

Per quanto riguarda la tua osservazione caro Pinio è vero questo veliero è colmo di persone competenti che possono aiutarci nella navigazione e questo è un qualcosa in più che ci distingue, Grazie a tutti per le vostre riflessioni!

Per quanto riguarda l’acuta osservazione di Gabriel credo che il poter verificare quell’anomalia significhi entrare in territori inesplorati, orizzonti immaginari!

Oggi avremo il dato sull’occupazione americana ma cosa ancor più importante avremo la revisione del BLS quella revisione che metterà a nudo l’inadeguatezza del CES NET B/D MODEL!

Buona giornata!

in effetti Gabriel il grafico è molto interessante. Non saprei spiegare ciò che è evidenziato nel settembre del 2001, l’unica spiegazione logica che mi viene è che non si tratti della situazione al 1 settembre 2001 ma la media del mese di settembre 2001. Questo spiegherebbe l’anomalia.

L’altro fattore però sconvolgente è che sotto ai nostri occhi si sta svolgendo oggi un mutamento epocale che non ha precedenti negli ultimi 50 anni e questo non lascia per nulla tranquilli.

un saluto

Marco

Ho ricevuto un paio di mail in riferimento alla mia visione ” CASH IS KING “, mail che dimenticando che alle volte la prima regola è non prenderle, mail che mi ricordano che l’inflazione erode il capitale!

Vorrei ricordare a tutti che CASH IS KING non presuppone il nascondere il capitale sotto il cuscino ma esistono varie forme di investimento a medio-breve termine che se qualcuno leggesse con un pò di maggiore attenzione i post individuerebbe facilmente!

Se poi vogliamo entrare nei dettagli che mi dite della rivalutazione dell’oro, che dite di tutti coloro che diffidavano di questo strumento privo di valore e significato, senza cedola e senza più storia, da quanto ne parliamo insieme?

Cerchiamo di non essere superficiali, come lo sono coloro che arrivano e leggendo due righe conoscono l’Universo!

Non ho mai consigliato alcun investimento specifico, nessun titolo o fondo od altro in quanto la coerenza deve essere un valore, ma nell’oro ho sempre avuto fiducia e la settimana prossima vedremo il perchè!

Andrea

……..Non ho mai consigliato alcun investimento specifico, nessun titolo o fondo od altro in quanto la coerenza deve essere un valore..”ma nell’oro ho sempre avuto fiducia e la settimana prossima vedremo il perchè!”…

leggendo tra le righe questo sembra un super strong buy..o no?? 🙂

e del Chf che ci dici?

grazie!!

Andrea, forse qualcuno ha pensato che puntare sul cash significasse prelevare i bigliettoni dal bancomat e tenerseli in saccoccia!!

Avviso per i naviganti: strong sell di Goldman su Credit Suisse e Barclays…… e si sa Goldman la sa lunga…….

saluti,

Marco

Chiariamo un concetto….se ho fiducia nell’oro da quando era a 350 dollari ed oggi è a 935 non significa che mi aspetti che arrivi a 5000!!

Quando abbiamo incominciato a parlarne la scorsa primavera eravamo a 550 ed oggi vicini al 100 % di rivalutazione è evidente che prima o poi vi sarà una correzione profonda!

In una regata è importante essere sempre pronti a strambare all’improvviso, ciò significa che il mio sentiment è sul long term ma oggi esistono chiari e possibili salti di vento!

Per questo motivo ribadisco che per rispetto del lettore non darò mai indicazioni specifiche su traguardi a breve medio o lungo termine, in quanto ognuno ha una sua storia e un suo profilo di rischio e non è professionale dare indicazioni su due righe!

Andrea

Buongiorno a tutti,

confermo il contenuto del mio post di qualche giorno fa sul primo non prenderle, e come già detto concordo assolutamente con il “cash is king”. Andrea saggiamente non dà consigli per gli acquisti (non è mica Mike Bongiorno :-))) e nemmeno io intendo offrire perle di saggezza. Pero’ visto che siamo tra noi :-))) in questo Blog, vi devo dire che alla luce delle riflessioni e previsioni fatte negli ultimi mesi ho fin da ottobre:

1. venduto un immobile

2. venduto tutte le azioni che avevo

3. venduto tutti i $ che avevo

4. Ripartito l’attivo risultante tra BOT (e tra quattro mesi reinvestiro’ in obbligazioni sovranazionali vista la situazione Italiana) e cash;

Attualmente non mi diverto a fare “l’investitore” (leggi: il parco buoi), non colgo i rimbalzi, non partecipo della euforia delle Borse al taglio dei tassi USA e alla loro depressione quando Soc Gen perde 5 miliardi, Citicorp 10 e UBS 14. Le Monolines perdono? Non me ne frega un c..

Guardo il mare, leggo i classici e vado a spasso e aspetto che passi la buriana per investire in un mondo che avrà (forse) ritrovato un equilibrio mentale, ma ci credo poco.

Guido

p.s. In Iraq sono morti (secondo uno studio GB) 1 milione di persone dal 2004 (di cui 3000 Americani). Le previsioni del costo(sic!) della guerra per gli USA fatte dal GBO sono volate da 100 miliardi di $ (dico: 100.000.000.000 di $) a 500 miliardi di $ (dico: 500.000.000.000 di $), mentre gli aiuti allo sviluppo sono fermi a 60 miliardi all’anno.

Meditate gente………..

“” Domani chissà forse una sorpresa dai dati sull’occupazione ma vedremo in seguito nei dettagli…….”

In fondo una sorpresa per il mercato ma non certo per noi navigatori di vecchia data!

– 17.000 !!!!!!!!!

Un taglio dei tassi di 125 punti base doveva essere giustificato in qualche maniera e pensare che l’ADP ne prevedeva 150.000 compreso il settore governativo!!!

La revisione per il 2007 cancella la bellezza di 376.000 posti di lavoro ma ormai questo fà parte del passato……..

Andrea

Grazie Andrea il tuo discorso è molto chiaro.Meglio perdere una eventuale buona occasione(tanto ce ne saranno sempre altre)che perdere i propri sudati risparmi.Ci sono tante trappole in giro,messe su ad arte,di questi tempi.Meglio stare tranquilli in questo momento.

Buona serata

interessante anche quello che ha scritto Guido.Fare sempre attenzione,soprattutto di questi tempi

Devi essere connesso per inviare un commento.

Carissimo Andrea

persone come te mi hanno demolito le certezze, mi hanon insegnato nuovi punti di vista, mi hanno portato a riflettere… e più di prima ho iniziato a vivere un po’ di più nell’ansia e nell’incertezza.

Di questo, paradossalmente, ti sono grato.

Dopo maggiori riflessioni sugli eventi di cui vengo a conoscenza, ho raggiunto la conclusione che essere o no in ansia per il futuro non cambierà le cose.

Forse la crisi avverrà, forse sistemeranno le cose, chi lo sa.

L’unica certezza che ho è che il mondo e i suoi abitanti, in qualche misura, continueranno ad andare avanti, come hanno fatto in tempi antichi, nei secoli bui medievali, nelle guerre del secolo scorso… andremo comunque avanti.

Anche se continuo ad avere un certo ottimismo di fondo sull’uomo e sulla sua capacità di sistemare le cose, anche se, come al solito, lo si fa quando è tardi.

Ce la caveremo! In un modo o nell’altro.

Grazie per il tuo lavoro.