in caricamento ...

La PILa di dati macroeconomici che verrà!

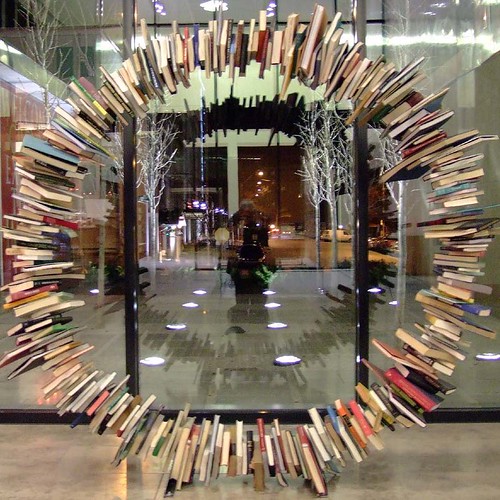

http://www.flickr.com/photos/76479985@N00/102849108/

E’ radicata la credenza nei mercati finanziari che non sempre la borsa rispetti quella che è la tendenza generale del ciclo economico!

Si dice che solitamente i mercati scontino in anticipo quelle che sono le prospettive economiche prossime venture!

D’ora in poi credo che l’attenzione farebbe meglio a spostarsi, tralasciando temporaneamente la visione di grafici ed analisi tecnica anche se il siderografo di Bradley, le onde di Elliot, e i cicli di Rinehart non promettono niente di buono, su tutta una serie di dati ed indici anticipatori che da qui sino alla fine di aprile, daranno una svolta alla tendenza generale!

Il Bureau of Economic Analysis, BEA ( http://www.bea.gov/) è un’agenzia del ministero del commercio americano che elabora alcune statistiche economiche ed una serie di dati per avere una visione complessiva dell’economia americana il più vicino possibile alla realtà, per permettere di accedere ad informazioni che potenzialmente influenzano le decisioni prese dalle autorità monetarie, dal mondo degli affari, dalle famiglie e da ogni singolo individuo.

Le statistiche economiche del BEA, forniscono un’immagine completa e aggiornata dell’economia degli Stati Uniti, e costituiscono gli ingredienti chiave nelle decisioni che interessano la politica monetaria, le proiezioni di spesa e di imposta e gli investimenti.

La pietra angolare delle statistiche del BEA è costituita dal reddito nazionale e dal prodotto interno lordo. Il P.I.L. è stato riconosciuto dal ministero del commercio come il più grande successo del ventesimo secolo ed è stato allineato come una delle tre misure più influenti che interessano i mercati finanziari degli Stati Uniti.

Secondo l’ultimo comunicato ufficiale emesso dalla BEA il PIL reale è aumentato del 2,5 % contro il 3,5 % della precedente e anticipata previsione e il 2,2 % della revisione intermedia. Le valutazioni del PIL rilasciate e quindi basate su dati più completi hanno riflesso i contributi positivi della spesa per consumi delle famiglie, le esportazioni e la spesa pubblica degli enti territoriali e del governo federale, compensati parzialmente da un calo degli investimenti e dalla spesa per l’acquisto di abitazioni nel caso della valutazione intermedia.

Nel dato finale relativo al PIL dell’ultimo trimestre dello scorso anno il mercato ha accennato ad una reazione euforica in quanto come sempre accadde l’entusiasmo nel paese dei balocchi, non conosce confini.

Ora scusate la sottile punta di ironia, ma mi travesto da Grillo Parlante e vado a cercare il mio amico Pinocchio!

Considerando come l’evidente aumento della spesa per consumi rispetto al terzo trimestre ha sostenuto il dato relativo al 2,5 % del Pil e gli investimenti sono diminuiti, non vedo come possa essere preso in considerazione un dato che si dimostrerà molto probabilmente l’ultimo dato relativamente buono di un ciclo che giunge al termine, in quanto gli investimenti continuano a latitare e la spesa per consumi risentirà dell’effetto immobiliare!

Analizziamo in profondità l’ultima revisione definitiva evidenziando una dinamica d.e.c.i.s.i.v.a per il futuro del ciclo ovvero l’ulteriore revisione al ribasso della dinamica degli investimenti fissi residenziali e investimenti produttivi.

Dopo che l’ultima amministrazione americana ha utilizzato in maniera massiccia il cosiddetto “ deficit spending”, ovvero il ricorso al deficit di bilancio di keynesiana memoria per combattere o moderare l’ultima recessione e di conseguenza la caduta del PIL, nell’ultimo discorso al Congresso, Bernanke ha citato il “ business spending” come un fattore di rischio potenziale per la crescita economica futura.

I fattori che hanno contribuito ad un miglioramento del dato finale sono essenzialmente due: la variazione nelle scorte e le esportazioni. Nel frattempo sono peggiorati ulteriormente gli investimenti nel settore residenziale e si sapeva e gli investimenti aziendali con un calo del 3,1 rispetto al 2,4 %.

Aggiungiamoci pure il continuo e costante calo degli ordinativi di beni durevoli, ricordando che i profitti corporativi sono scesi per la prima volta in circa 5 quadrimestri e giungiamo alla conclusione che se gli investimenti sono il barometro dell’economia in parallelo alla spese per consumi, il tempo volge inevitabilmente al peggio.

Ora tralasciamo definitivamente un dato che è già vecchio e superato dalla realtà degli ultimi dati e torniamo indietro di qualche giorno e precisamente al rilascio del Leading Indicator uscito molto negativo con meno 0,5 % rispetto alle attese di mercato che erano principalmente rivolte ad un moderato 0,3 %.

Il LEADING INDICATOR è un indice emesso da Conference Board (http://www.conference-board.org/) composto dalla media ponderata di dieci indicatori dello stato di salute dell’economia americana. I sottoindicatori principali fanno principalmente riferimento ai nuovi ordini manifatturieri, alla quotazione dello S&P 500 l’indice di borsa più rappresentativo in America, la media delle richieste settimanali di disoccupazione, l’indice NAPM manifatturiero e non, la spesa dei consumatori, le autorizzazione di nuove costruzioni, l’offerta di moneta M2 e lo spread tra i titoli del Governo decennali e il tasso di finanziamento delle banche. L’indice viene di regola comunicato verso metà mese ed è relativo alla situazione di due mesi prima.

Forse ed a torto, per questo motivo è un dato sottovalutato dai mercati finanziari in quanto considerato in ritardo ed conosciuto in anticipo in quanto le varie componenti vengono regolarmente comunicate in anticipo.

La mia sorpresa riguarda il fatto che il dato comunicato dal Conference Board ha predetto inequivocabilmente tutte le precedenti recessioni che si sono verificate nella storia economica americana dal 1950. Un dato negativo per tre mesi consecutivi sancisce la recessione in atto!

Nel precedente rilascio del dato in questione veniva evidenziato che quattro dei dieci indicatori erano al rialzo e particolarmente le aspettative dei consumatori e le richieste di disoccupazione in discesa, mentre decisamente negativi erano i dati relativi i permessi di costruzione, i nuovi ordine delle manifattura non compresi gli ordini governativi, ordini per il commercio al dettaglio ed altri ancora.

Esistono inoltre secondo quanto letto nel sito anche altri due tipi di indicatori denominati coincident e lagging indicators. Il primo consiste in alcuni dati relativi alla produzione industriale e all’occupazione secondo il quale sono aumentati tre dei quattro sotto indicatori con in primis l’aumento dei redditi da lavoro( segnale inflativo ) l’occupazione e le vendite al dettaglio con la sola produzione industriale negativa. Il secondo invece segnala il cambiamento nel costo del lavoro, nel settore manifatturiero, commerciale ed industriale e il giro di affari con una salita di tutti i principali sottoindicatori ed in particolare le vendite al dettaglio.

A prima vista questi ulteriori indicatori servono a fotografare in profondità la situazione economica del paese. Ora ricordando che la fiducia dei consumatori, le vendite al dettaglio, alcuni indicatori manifatturieri, la spese per costruzioni hanno emesso un chiaro segnale di inversione e ricordando il detto che dice che non c’è due senza tre il prossimo segnale probabilmente potrà essere un segnale negativo, che sancirà secondo la storia, l’avvio della recessione americana!

Certamente alla luce di alcuni dati macroeconomici appare perlomeno ambigua la reazione del mercato il quale sembra peraltro reagire più per effetto di un pressione psicologica che per una oggettiva valutazione della situazione.

I consumi continuano a stupire gli analisti con una crescita del 0,6 % ma contemporaneamente cala la percentuale di risparmio delle famiglie stabilmente in territorio negativo dove l’aumento fittizio di ricchezza originato dall’aumento dei patrimoni e delle quotazioni azionarie ha concesso un supplemento di spesa. Se si analizza attentamente la situazione non potrà durerà in eterno come le ultime vicende del mercato immobiliare insegnano con le valutazioni dei patrimoni che stanno velocemente cambiando e la stessa considerazione vale per la percentuale di ricchezza finanziaria.

Ci si esalta per l’indice che rileva un miglioramento dell’attività manifatturiera nella regione di Chicago che in passato insieme con l’indice di Philadelpia era costantemente sceso mentre l’indice generale stranamente saliva, ci si compiace per un aumento della spesa nelle costruzioni perlomeno ambiguo che testimonierebbe la fine della correzione immobiliare, ma si dimentica facilmente che le pressioni sui prezzi della tanto odiata inflazione salgono ben oltre il livello di guardia deciso dalla Fed specialmente nell’indicatore core cioè depurato dalle componenti alimentari ed energetiche.

Secondo Global Insight si moltiplicano le previsioni di frenata del PIL nella crescita nel primo trimestre, con revisioni che variano dall’ 1,6% al 1,4 % in media.

Comunque vada, è ormai chiaro che l’enorme liquidità, la grande e misteriosa massa monetaria M3 che stà drogando i mercati mondiali, sostiene un corsa senza fine, il tempo di riprendersi dallo spavento e via verso nuovi traguardi…..a meno che non Vi venga in mente l’entusiasmo di Willy il Coyote, il quale alla fine di ogni storia è immancabilmente destinato alla realtà del baratro che lo aspetta!