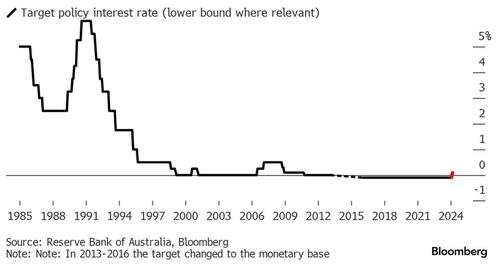

Questa mattina è successo un fatto incredibile, un avvenimento annunciato in tutte le lingue, nei giorni e settimane scorse, in Giappone, hanno spostato le virgole, la Boj per la prima volta in 17 anni, ha aumentato i tassi, cancellando l’ultimo tasso negativo al mondo.

Ovviamente la mia è ironia, ci sarebbe da ridere almeno per altri 17 anni, ma facciamo finta di prendere la cosa seriamente, per non morire dal ridere.

Dotti, medici e sapienti, hanno celebrato la fine di un’era.

Ma facciamo un piccolo passo indietro, 24 anni appena.

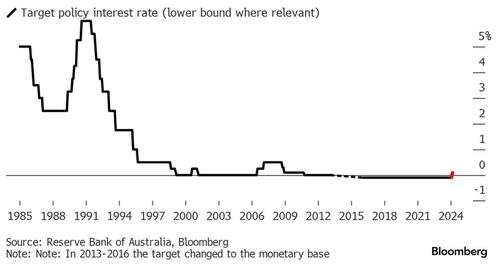

Agosto 2000, la Banca centrale giapponese dopo 10 anni di tagli, prova ad alzare i tassi, dallo 0 allo 0,25%.

Passano 6 mesi e sono di nuovo a zero!

Giugno 2006, i nostri eroi ci riprovano, cancellano di nuovo lo zero, ma bastano meno di 4 anni e sono di nuovo negli abissi.

Riusciranno i nostri eroi a tenere saldo il timone sullo ZERO, Zenit o Nadir, questo è il problema.

Noi siamo stati gli unici, il blog lo documenta, ad aver previsto la crisi subprime, grazie allo studio della Grande Bolla giapponese, quindi non abbiamo alcun dubbio su cosa accadrà in futuro nel Paese, culla della deflazione da debito.

DEFLAZIONE DA DEBITI: COSA POTREBBE ACCADERE.

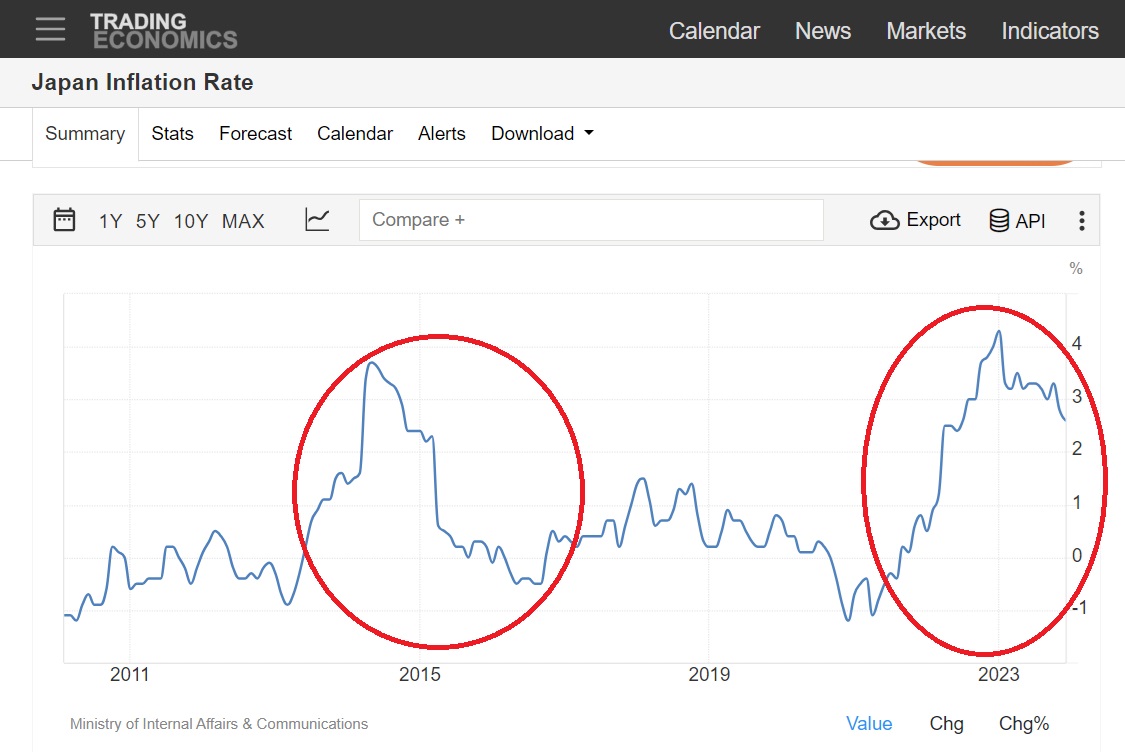

Il tutto, mentre dotti, medici e sapienti, vi raccontano dell’inflazione dell’ultimo miglio, della stagflazione senza sapere cosa significhi veramente o addirittura, qualche burlono dell’inflazione in stile Weimar che verrà.

Il tutto, grazie ad una criminale pandemia, progettata dall’uomo e a due guerre, architettate, per continuare a seminare la SHOCK ECONOMY.

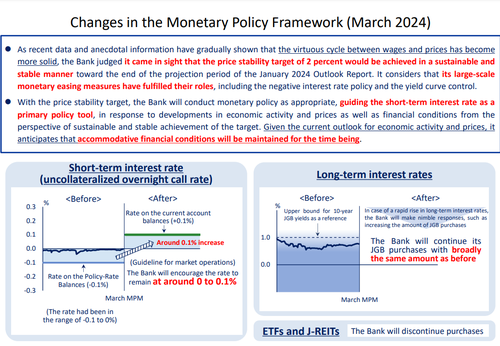

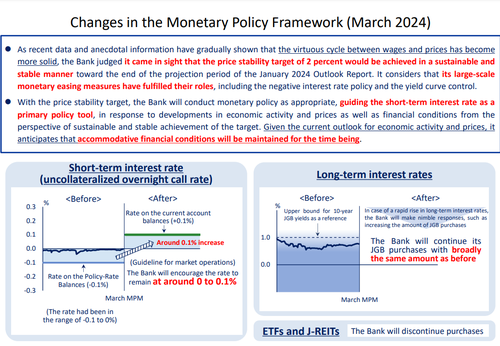

Sette a due, il voto del comitato, per abolire il tasso negativo, i giapponesi, come sempre gli ultimi su un’isola deserta, ignari che la guerra all’inflazione è finita.

Hanno annunciato che faranno finta di abbandonare la loro politica di controllo della curva dei rendimenti.

Cosa significherà questo per gli enormi investimenti del Giappone in obbligazioni estere?

Sostanzialmente nulla o poco più.

Come spiega il nostro sempre puntuale Brad,la grande riduzione degli acquisti di obbligazioni estere giapponesi è avvenuta in realtà nel 2022, ben prima che la Banca del Giappone iniziasse ad adeguare il controllo della curva dei rendimenti. È stato guidato dall’inasprimento della Fed, non dalla BoJ…

Semplice, basta studiare le dinamiche del commercio estero, per comprendere meglio.

E’ un po la stessa storia dei cinesi che non comprano più bond o dollari, l’altra barzelletta del secolo, una favola per ignoranti.

La domanda estera di dollari e titoli di Stato americani nel 2023 è stata davvero forte.

Comunque, voi continuate a pensare diversamente, a preoccuparvi, la fine del mondo è vicina.

Però, udite, udite, in Giappone, nonostante la virgola spostata, continueranno ad acquistare JGB, allo stesso ritmo di prima, mentre per il momento l’acquisto di ETF o altre cosuccie è concluso.

Fonte: BoJ

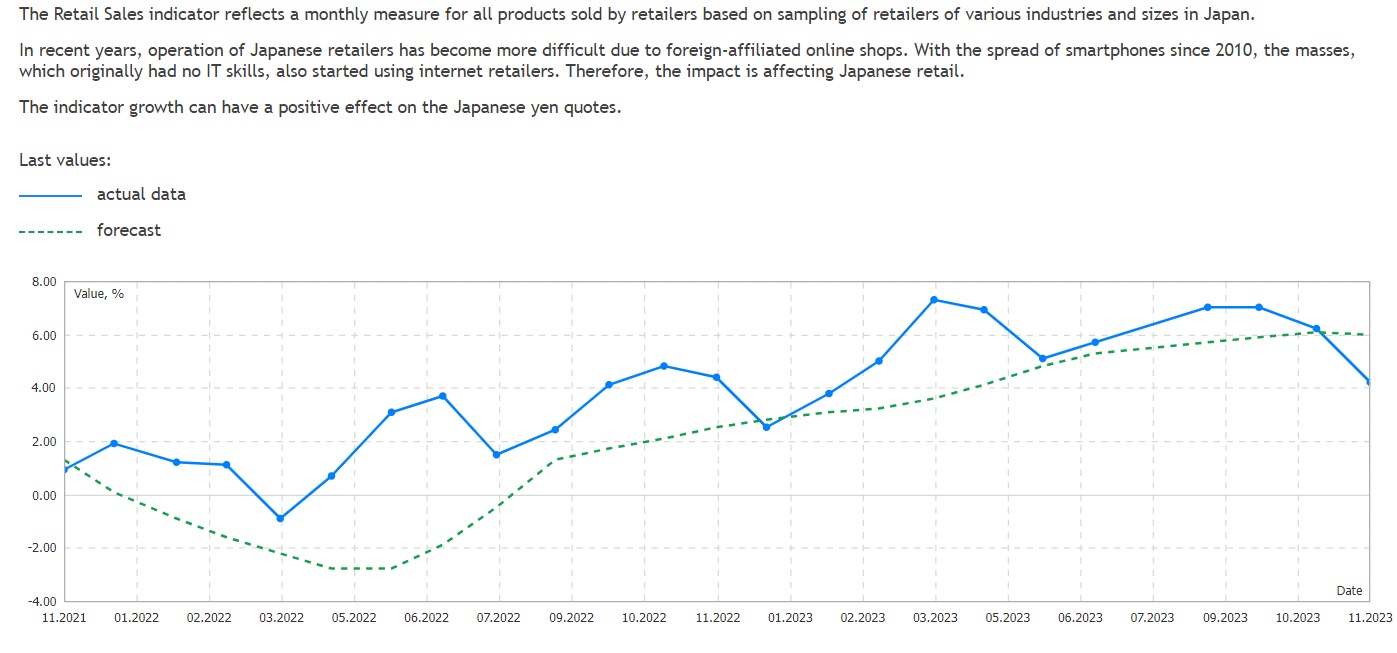

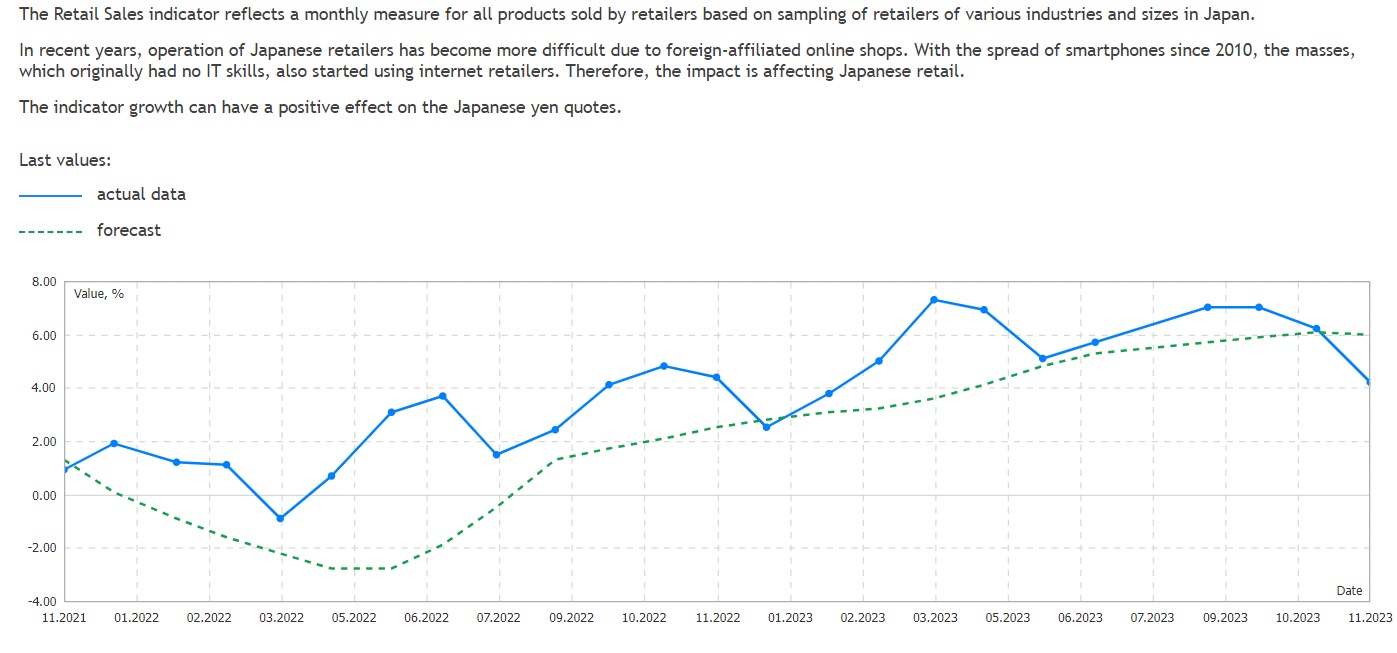

Peccato che i banchieri giapponesi abbiamo ridotto le stime dei consumi e sulla produzione.

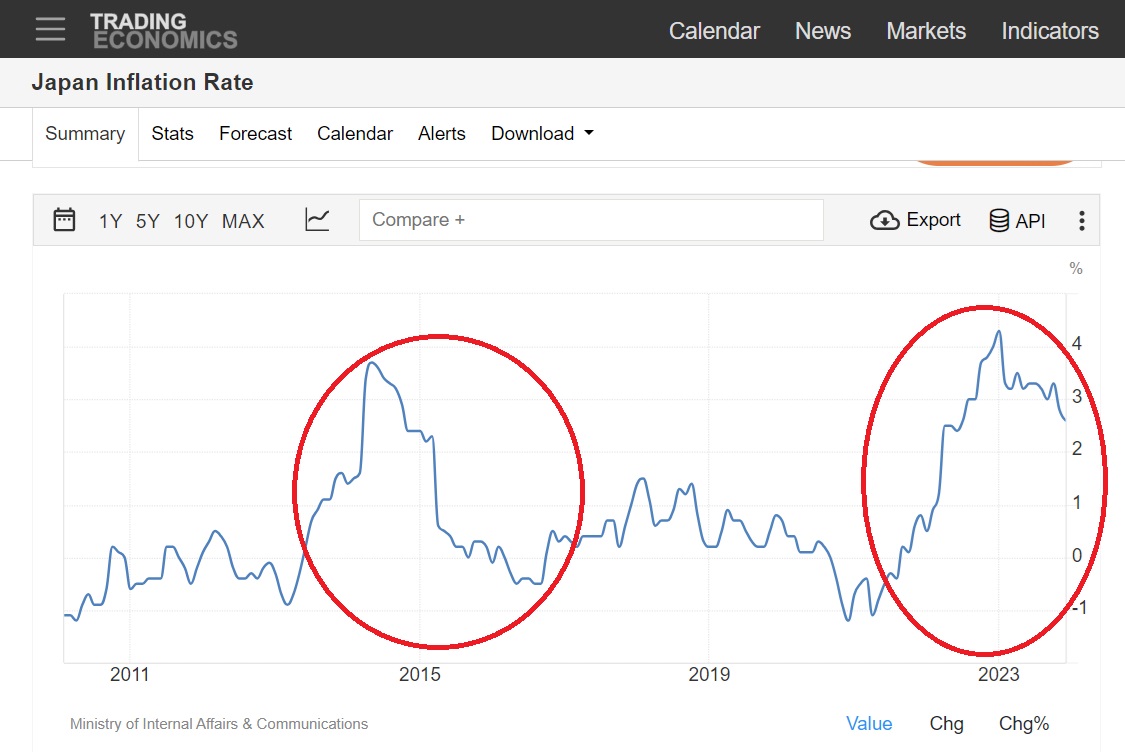

Credere che il Giappone, con la più alta percentuale al mondo di debito pubblico in rapporto al pil, possa sconfiggere la deflazione è come credere che un giorno, potremo far posare una navicella sul Sole.

Ci hanno provato già una decina di anni fa i nostri eroi giapponesi a far incendiare l’inflazione, ma sono tornati negli abissi della deflazione.

Avevano cercato di far salire l’inflazione, aumentando l’iva a dismisura, credendo che la gente avrebbe continuato a spendere e spandere.

Poveri illusi!

Credere che non succederà di nuovo, significa non capire nulla del debito.

In fondo lo sappiamo, la fuori nessuno sa cosa sia una deflazione da debiti, nella finanza l’ignoranza abbonda, nelle sedi accademiche invece, soldi e potere, annebbiano la conoscenza.

Ora tocca alla Cina, sperimentare la grande bolla giapponese, anni e anni di deflazione assicurata.

Ma lasciamoli sognare e torniamo ad occuparci del mercato del lavoro americano.

Non ci credevo, ma alcuni amici mi hanno mandato, alcuni articoli che girano in America, che giorno, dopo giorno, mettono in dubbi i dati sull’occupazione.

Roba da non credere.

In questi articoli, ovviamente nelle ultime pagine, lontane dagli occhi di nonno Biden, si parla delle sistematiche revisioni al ribasso dei payroll.

Pensate che ora li associano in modo automatico alle recessioni.

Chi l’avrebbe mai detto!

Addirittura alcuni giornali mainstream, parlano dell’anomalia tra l’indagine “dell’establishment” condotta dai datori di lavoro e l’indagine presso le “famiglie” condotta dai lavoratori che tra crescendo in modi inspiegabili.

Si hanno scritto in modo inspiegabile.

Mi sono commosso, non ci credevo!

Non solo, hanno scritto quello che noi scriviamo da mesi, ovvero che mai nella storia si è evitata una recessione con l’America che da un anno non produce occupazione a tempo pieno, ma solo lavoretti da baraccone.

Si parla pure del sondaggio NFIB, si quello delle piccole e medie imprese americane, l’ossatura dell’economia USA, dove le aziende parlano di tirare i remi in barca nei prossimi mesi.

“Le opportunità di lavoro tra le piccole imprese sono diminuite a febbraio ai livelli pre-pandemici”, ha affermato in un comunicato il capo economista della NFIB Bill Dunkelberg.

I piani dei proprietari di coprire le posizioni aperte continuano a rallentare, con un tasso netto destagionalizzato del 12% che prevede di creare nuovi posti di lavoro nei prossimi tre mesi, in calo di due punti rispetto a gennaio e al livello più basso da maggio 2020.

Fantastico!

Mentre si attende la riunione della Fed di domani, il solito teatrino inutile, oggi usciranno i flussi netti totali di gennaio i famigerati TIC, si quelli che ci mostrano ogni anno che nessuno compra più i titoli di Stato USA.

Interessante il costo del lavoro in Europa atteso oggi e l’uscita dello ZEW.

Domani, parlano quasi tutti i pezzi grossi della BCE, esco i prezzi alla produzione in germania e la fiducia dei consumatori europei, che deve restare ai massimi livelli, prima delle elezioni, un aggiustamento è sempre dovuto.

Gioved’ poi, i PMI di marzo di Stati Uniti, Regno Unito, Giappone, Germania, Francia ed Eurozona, prospettive economiche della Fed di Filadelfia , vendite di case esistenti.

Venerdì invece, sondaggio Ifo in Germania a marzo, indice dei prezzi all’importazione di gennaio, insomma abbastanza per divertirci.

Nel frattempo hanno messo una signora tedesca a controllare i buchi delle loro banche

Le banche europee devono prepararsi all’aumento delle insolvenze, ai maggiori rischi geopolitici e agli sconvolgimenti nelle industrie ad alta intensità energetica, ha avvertito il nuovo supervisore bancario dell’Eurozona. Claudia Buch, che a gennaio è diventata presidente del braccio di vigilanza della Banca centrale europea , ha dichiarato in un’intervista al Financial Times che le banche “non sono ancora fuori pericolo” nonostante siano emerse in quella che ha definito una “buona posizione” dopo la pandemia di Covid-19 e l’invasione su vasta scala dell’Ucraina da parte della Russia.

Ovviamente parla di banche europee, non può dire che si tratta quasi esclusivamente di banche tedesche e francesi, sull’orlo di un collasso.

Ma ovviamente non accadrà nulla di particolare, basta qualche regola cambiata o un ritocco ai bilanci.

Un recente sondaggio di Bloomberg ha rivelato che la Germania è entrata in recessione, con proiezioni che indicano una crescita economica minima per il prossimo anno.

Nel fine settimana è uscito l’ultimo manoscritto “Governare è far credere” La primavera è alle porte, ora inizia il bello.

Non dimenticare che il Tuo supporto, al nostro lavoro è fondamentale!

Se vuoi salire a bordo e contribuire al nostro viaggio, clicca qui sotto.

SOSTIENI IL NOSTRO VIAGGIO!

Abbiamo appena Inviato come OMAGGIO a chi sostiene generosamente e con costanza il nostro lavoro OUTLOOK 2024 “Euro Crisi 2.0” e EURO BREAK UP “Rischi e opportunità”

Abbiamo bisogno del Vostro importante sostegno, abbiamo bisogno di Voi, non si resiste sul web, con costanza, qualità e professionalità, in mezzo a un mondo manipolato per 18 anni, se non si racconta la realtà, si cerca di trovare la verità.

Grazie di cuore per il Vostro sostegno!

Ribadisco per l’ennesima volta che se ci sono problemi di ricezione, firewall, spam, comunicazione tra i diversi provider dovuti a invii multipli, basta inviare una mail e il nostro STAFF provvederà a risolvere il problema.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com, è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti.

ICEBERGFINANZA: Consulenza economico/finanziaria.

SEMPLICEMENTE GRAZIE!

Comunque in realtà è facile indurre una pressione inflazionistica in un paese che non ha materie prime.

Basta far svalutare la moneta.

Certo, sono pressioni inflazionistiche del tutto inutili alla crescita, anzi nemiche del benessere, ma mica si può pensare che i banchieri centrali siano amici del popolo.

Ad ogni modo il cambio USD/JPY si trova ai minimi storici (per lo Yen), quotazioni che non si vedevano dal 1990.

https://invst.ly/141kwx