in caricamento ...

DOLLARO: COME SI CAMBIA…

Eccoci di nuovo qui al punto di partenza, come direbbe la nostra Fiorella Mannoia in un altro contesto, come si cambia, … “Tornare indietro un anno, un giorno, per vedere se per caso c’era… Come si cambia per non morire… ome si cambia per non soffrire.”

Ieri all’improvviso…

Wall Street firms are capitulating on their near-consensus call of a weakening dollar at the end of last year. https://t.co/3wjMSsBBUR

— Lisa Abramowicz (@lisaabramowicz1) April 5, 2021

E si…

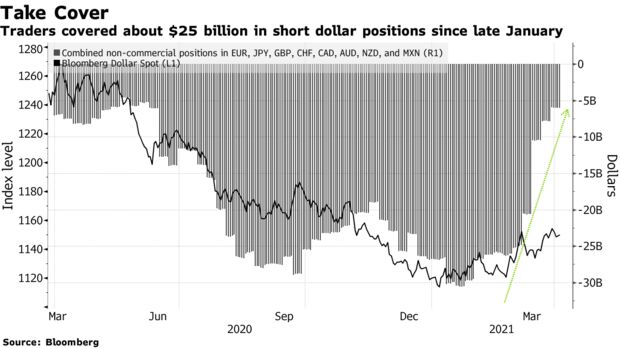

Quasi sei mesi dopo che Goldman Sachs Group Inc. ha raccomandato di vendere allo scoperto il dollaro, ha deciso di chiudere il trade.

In una nota intitolata “ritiro tattico”, il team valutario di Goldman ha chiuso la sua posizione al ribasso sul biglietto verde … L’azienda si unisce agli hedge fund e ad altri investitori che capitolano sulle scommesse ribassiste sul dollaro dopo che l’aumento dei rendimenti del Tesoro ha innescato un rimbalzo nella valuta statunitense, capovolgendo una delle operazioni macro più affollate al mondo.

Già finita a fine del dollaro?

Hedge Funds Capitulate on Dollar Short Bets as Losses Mount https://t.co/uhcvdGb4nB via @markets

— Andrea Mazzalai (@icebergfinanza) April 6, 2021

It turns out the roaring reflation trade of 2021 is lifting one boat in particular in the foreign-exchange market—the almighty dollar https://t.co/OtRrRBSx5l via @markets

— Andrea Mazzalai (@icebergfinanza) April 6, 2021

Ma tu pensa dopo soli 6 mesi hanno già tutti cambiato idea sul dollaro, non c’è più nessuno che vede l’euro a 1,26 o 1,30 o addirittura a 1,40.

E’ chiaro il motivo per cui non cambio mai idea se sono convinto delle mie visioni, supportate da studi e dati?

Dell ‘inflazione abbiamo già parlato…

Alcuni mi hanno scritto per quale motivo non abbiamo cambiato strategia portandoci in autunno sui titoli legati all’inflazione.

Bene diamo un’occhiata ai dati.

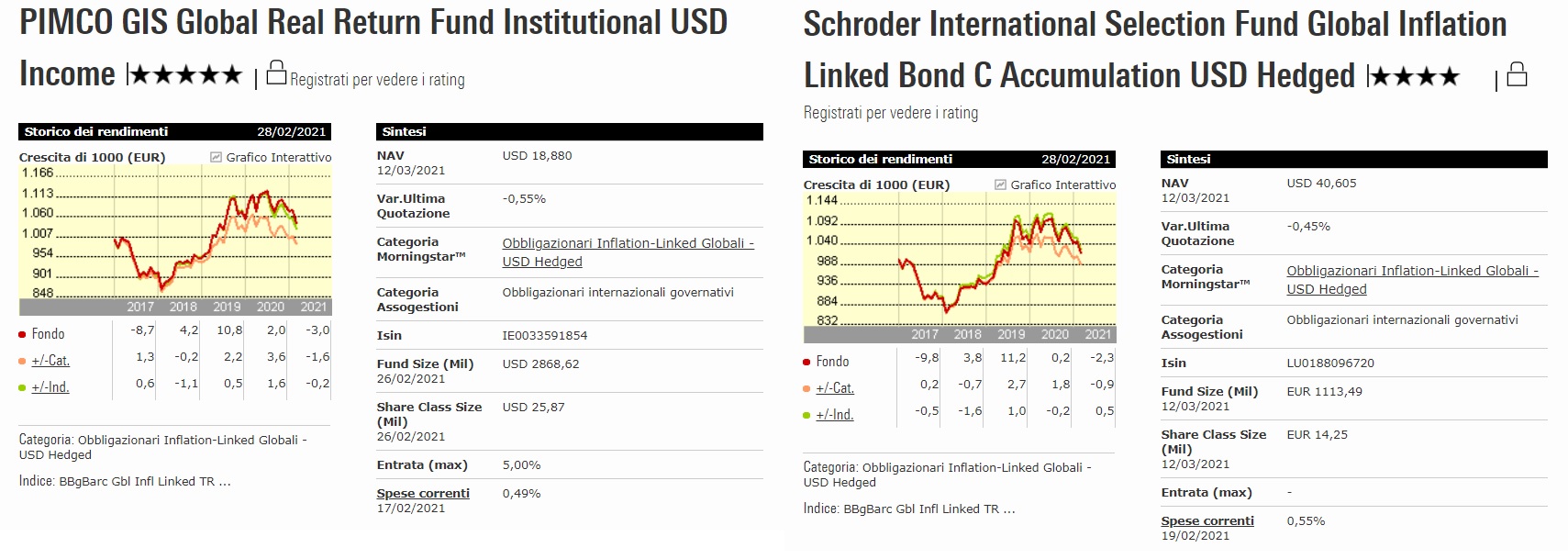

Ne prendiamo solo un paio suggeriti recentemente dal Corriere della Sera tutta roba da quattro o cinque stelle Morningstar, ma vi posso assicurare che potete cercare a lungo a meno che non siate tra quelli che comprano sempre sui minimi e vendono sempre sui massimi.

Partiamo dal PIMCO Global Real Return e dal SCHRODER Global Inflation Linked Bond

Clicca sull’immagine per ingrandire.

Sorpresa! Sorpresa o realtà, o paradosso come meglio preferite, le performance sono negative.

Nella fase di esplosione delle aspettative questi strumenti stanno perdendo, il motivo è semplice, la duration di questi titoli che guarda al lungo termine, difficilmente influenzabile dalle aspettative di breve.

Figurarsi se poi cambio idea solo perché tutti corrono dietro a un’illusione, quando ogni semestre incasso cedole e sono al sicuro nella principale moneta mondiale, valuta di riserva, il cui emittente ha le stesse probabilità di fallire di colui che prova ad accendere un cerino sotto acqua.

Venerdì sono usciti i dati sul mercato del lavoro USA, belli per carità, ma il diavolo è nascosto nei dettagli. Un grande aumento delle assunzioni governative per la riapertura della scuola è stata una delle ragioni principali di questo aumento.

Produzione, edilizia e tempo libero, ovvero i settori depressi dal tempo e dalla pandemia i migliori contributori, ma guarda caso la retribuzione oraria è addirittura diminuita, i salari sono diminuiti.

Nessuna pressione salariale, nulla di nulla, ovvero quella che conta, il resto è la solita truffa giornaliera con la quale l’economia e la finanza fottono la classe media.

Bassa partecipazione al lavoro e salari anemici, oltre 8 milioni di americani restano senza lavoro dall’inizio della pandemia.

Nulla di entusiasmante se si pensa che è dovuto in gran parte all’entusiasmo sull’efficacia dei vaccini e grazie ai massicci stimoli governativi.

Questa economia non sarà in alcuna maniera in grado di riprendersi e reggersi da sola.

A breve cambierà l’aria anche sui rendimenti, entro l’estate sarà tutto finito e si tornerà a parlare di disinflazione o deflazione come è giusto che sia, ma da debiti.

People are worried about debt sustainability as rates rise. In the EU for example, where there's about 11 trillion euro of government debt outstanding, every 0.1 percentage point increase in yields would translate into 11 billion euros of annual interest https://t.co/dlkcvjSy9O

— Lisa Abramowicz (@lisaabramowicz1) April 5, 2021

Tutti preoccupati perché il costo del debito aumenta, il costo dei mutui aumenta, ma l’inflazione non cancellava tutto?

Infatti tutto era già scontato dai bond che questa mattina sono sotto il livello precedente all’uscita del dato, inoltre negli ultimi 15 giorni un’ondata imponente di aste ed emissioni di titoli del Tesoro americani andata benissimo senza tanti problemi.

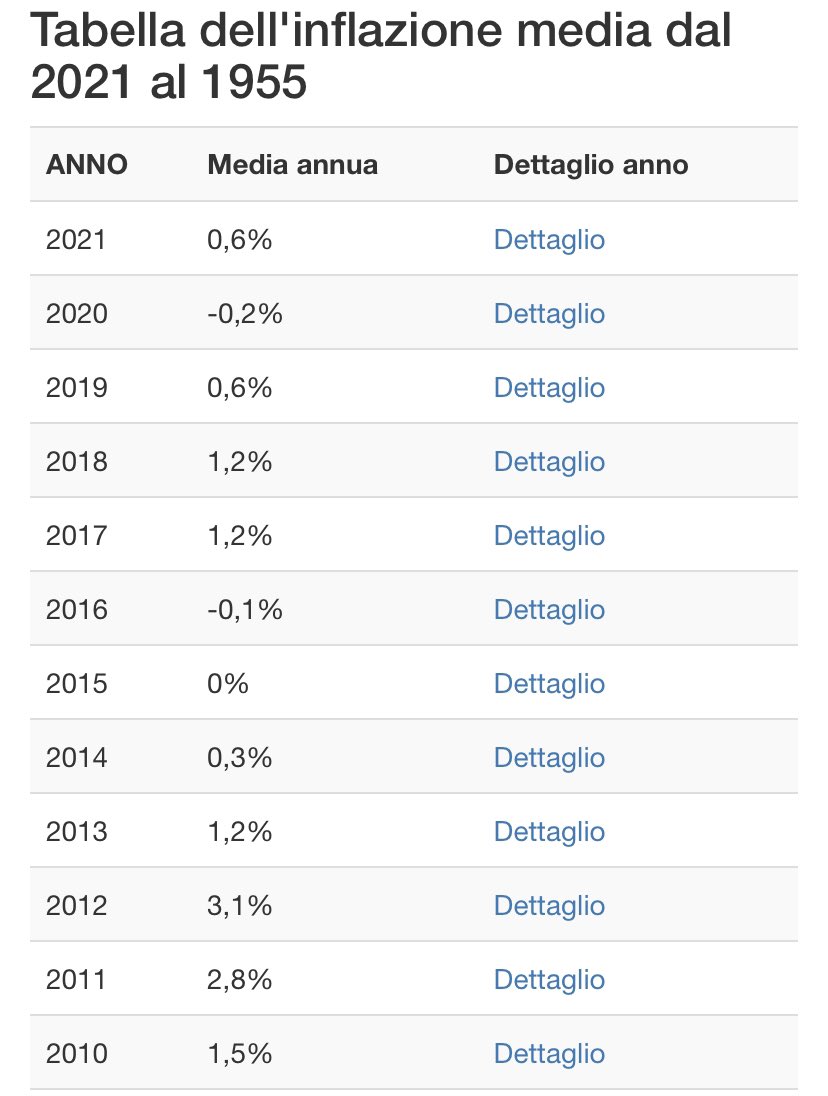

Nella stessa zona euro l’inflazione è stata sostenuta quasi esclusivamente dai prezzi energetici mentre servizi e prodotti industriali sono rimasti stabili o addirittura sono calati drasticamente.

Guarda caso l’inflazione CORE è diminuita!

E’ tutto così effimero, ora usciranno i dati di marzo e aprile e qualche furbetto urlerà all’inflazione confrontandoli con quelli depressi e negativi dello scorso anno, ma dietro le quinte nulla cambierà, la fiammata è già finita.

Certo la realtà oggi è questa…

… ma non è altro che la stessa realtà del 2008 e 2011/2012 salirono per un po’ poi arrivo un’implosione deflattiva!

Concludendo, ieri è morto Mundell, quello che il Corriere della Sera chiamava padre dell’euro, una fesseria di prima notizia, uno che in realtà aveva spiegato che le aree valutarie possono anche non essere ottimali come l’Europa appunto, ma si sa la propaganda politica fa questo e altro.

Per il resto è il padre della deflazione salariale, uno che l’adorava, licenziare, licenziare e ancora licenziare.

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Detto questo,è assurdo vedere il cambio euro/dollaro a quota 1.19,mentre dovrebbe essere si e no intorno a 1.10.

Devi essere connesso per inviare un commento.

@ IcebergFinanza

…ogni semestre incasso cedole e sono al sicuro nella principale moneta mondiale, valuta di riserva, il cui emittente ha le stesse probabilità di fallire di colui che prova ad accendere un cerino sotto acqua…

Andrea Mazzalai, con poche parole, non avrebbe potuto descrivere meglio quel dato di fatto “proprio” del US $ , la valuta emessa dallo Stato sovrano più forte, più potente e più influente di ogni altro attualmente sulla faccia della Terra. E da molto tempo che è così e [personalmente] credo che lo sarà ancora per molto.

Se mai dovessero “cadere” gli USA economicamente parlando, sarebbe “notte fonda” perdurante per tutti gli altri Stati. (*)

È accaduto qualcosa di molto simile a questa [remota] possibilità nel 2008, quando Freddy mac e Funny mae (due società “presta denaro facile” al mercato di consumi interno statunitense) stracariche di mutui insoluti, furono sul punto di saltare per aria, con AIG -società big in campo assicurativo, ancora più grande delle prime due messe insieme- immediatamente dietro, pronta a seguirne il destino; dal punto di vista dei numeri sarebbe stata una tragedia, ma sappiamo tutti com’è andata a finire quella storia (l’amministrazione USA avviò la “stampatrice” e nazionalizzò Freddy mac e Funny mae, turandosi momentaneamente il naso perchè questa scelta andava decisamente contro la loro filosofia liberista; non solo, iniziarono ad inondare il mondo intero, non solo gli USA, di valuta propria; di fatto gli USA riuscirono ad “esportare” la loro crisi interna agli altri Stati dell’OCSE, facendoli partecipi nel dover “remare” per sostenere non solo loro stessi ma anche gli USA… a pensarci, questo è il POTERE che solo lo Stato sovrano num.1 al mondo può riuscire a detenere… e a mettere in atto, in caso di necessità…)

(*) : forse solo la Cina potrebbe reggere l’onda d’urto grazie alla sua economia e alla sua industria, ma non saprei per quanto; se la domanda dell’occidente verso i prodotti “made in china” venisse improvvisamente a mancare collassando di colpo, anche la Cina ne subirebbe inevitabilmente le gravi conseguenze; non credo che il suo miliardo di consumatori interni sarebbe in grado di sopperire alla mancanza di domanda mondiale, per mantenerli a livello di crescita di PIL costante anno dopo anno con cui ci hanno abituati da oltre 20anni).