in caricamento ...

TREASURIES… ASTA STELLARE!

Tenerezza, non esiste altra parola per descrivere il sentimento che provo nei confronti di coloro che nonostante tutto ancora oggi scommettono sulla reflazione, sull’inflazione, tenerezza…

Basterebbe questo per far riflettere un bambino su cosa sia una deflazione da debiti, ma probabilmente non ci arrivano, per questo provo tenerezza.

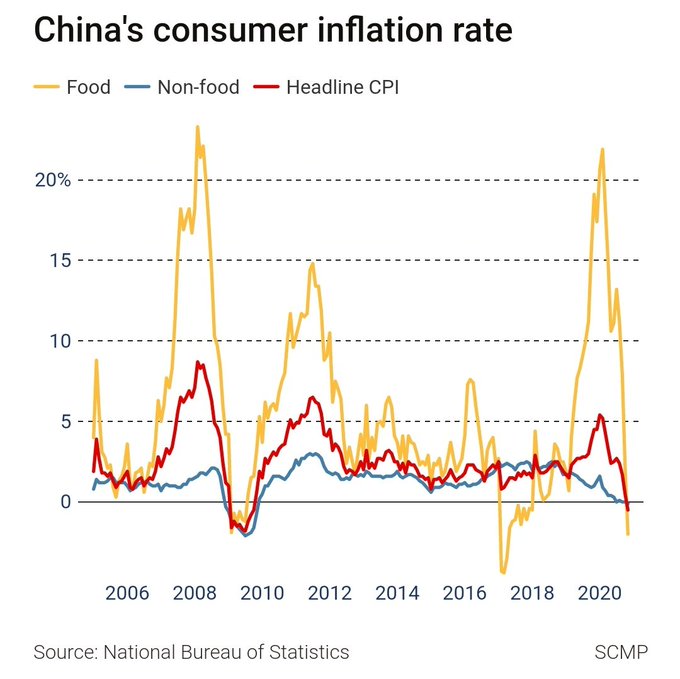

Una simile dinamica in CINA, ripeto in CINA, ribadisco in CINA, dovrebbe far riflettere, ma inutile non ci arrivano!

Sette anni dopo la nostra previsione, gli amici di Machiavelli, ricordano il manoscritto su Forrest Gump, per la prima volta nella sua storia l’Australia ha emesso un bond a rendimento negativo…

Australia issues negative-yielding debt for first time https://t.co/ugGsblBjz5 via @financialtimes

— Andrea Mazzalai (@icebergfinanza) December 11, 2020

L’Australia ha venduto buoni del tesoro a breve termine con un rendimento negativo per la prima volta nella sua storia, unendosi al Giappone e a una serie di nazioni europee che vengono pagate per prendere in prestito denaro dagli investitori. Giovedì, gli investitori hanno guadagnato 1,5 miliardi di dollari australiani (1,1 miliardi di dollari) di note di tre mesi con un rendimento medio dello 0,01%, con alcuni acquirenti all’asta che hanno ricevuto un rendimento di meno 0,1%.

E si qualche illusionista oggi scommette sull’inflazione, scommette su un vaccino, come se i vaccini potessero risolvere una pandemia nel giro di qualche mese.

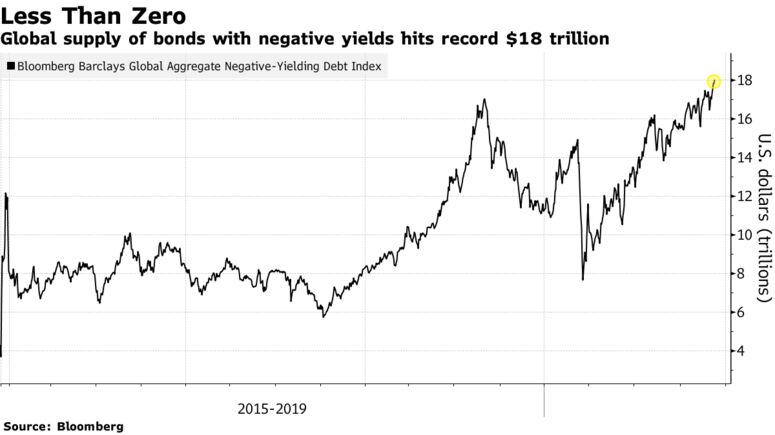

I titoli globali di debito a rendimento negativo hanno raggiunto un nuovo record, segno che la domanda di sicurezza è tanto intensa quanto quella di attività più rischiose.

Giovedì il valore di mercato dell’indice Bloomberg Barclays Global Negative Yielding Debt è salito a $ 18,04 trilioni, il livello più alto mai registrato.

Circa 1.000 miliardi di dollari di obbligazioni hanno visto i loro rendimenti diventare negativi questa settimana, il che significa che il 27% del debito mondiale di qualità per gli investimenti è ora sotto zero. Grazie alla gran quantità di emissioni globali nel 2020, mentre governi e aziende lottano con l’impatto del coronavirus, che rimane al di sotto del picco del 30% raggiunto lo scorso anno.

Nonostante l’ottimismo su una ripresa economica globale il prossimo anno che scatena una corsa verso attività più rischiose come azioni e debito societario, il continuo supporto monetario da parte delle banche centrali e la preoccupazione per l’inesorabile diffusione del coronavirus ha mantenuto l’interesse degli investitori per le obbligazioni sovrane.

Probabilmente serve ripartire da zero, un ripasso sarebbe necessario per tanti di coloro che lavorano nel mondo finanziario, acquistare l’abecedario della finanza non farebbe loro male!

In mezzo ad un oceano di debito con famiglie e imprese indebitate all’inverosimile, c’è qualche giullare che scommette su un’esplosione dei fatturati e degli utili nel 2021, tenerezza, non c’è parola migliore, tenerezza.

Questo accade quando lasci libere le banche centrali di fare quello che vogliono, alimentare un manipolo di psicopatici .

Bene così, avanti sino alla fine!

Prezzi del cibo, la speculazione sta affamando i più poveri https://t.co/QBwXxRVtyM

— Andrea Mazzalai (@icebergfinanza) December 10, 2020

La speculazione più becera, quella suoi cereali e sul cibo, sofferenza per milioni e miliardi di esseri umani, grazie alle criminali politiche monetarie che offrono denaro gratuito alla speculazione più becera.

L’unica inflazione che le banche centrali sono in grado di scatenare è quella da asset, la più becera, la più sporca, la più pericolosa, una bolla che quando scoppierà amplierà ancora di più questa immensa deflazione da debiti…

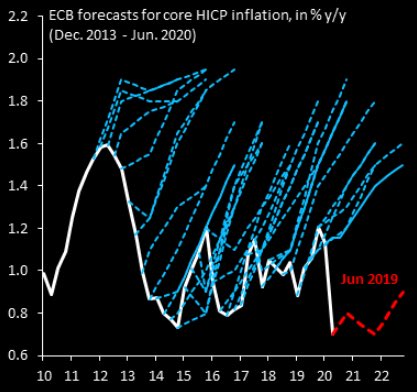

Ieri la Lagarde faceva tenerezza, 500 miliardi di euro in più, liquidità all’infinito, sostegno incondizionato alle banche, solo alle banche, niente altro che alle banche, inflazione molto debole ha detto Cristina, terremo d’occhio il cambio perché ha implicazioni negative sull’inflazione.

Lagarde: nell'Eurozona inflazione all'1% e pil in crescita del 3,9% nel 2021 https://t.co/9Mg1w5LwGE

— MilanoFinanza (@MilanoFinanza) December 10, 2020

Perché continuare a coprirsi di ridicolo, 1 % non lo raggiungeranno nemmeno nei prossimi 3 anni, ecco perché fanno tenerezza!

Guardate qui sotto quanti fallimenti gli economisti della Banca centrale europea, uffici studi pagati milioni e milioni di euro per indovinare il nulla, infinita tenerezza!

Perchè vi ostinate a non ascoltare la storia, a non studiare la storia, un semplice blogger di provincia nel 2009 ha semplicemente studiato la storia, ha letto quanto accadde nel 1929, raccontato da un certo Fisher, che perse tutto il patrimonio nel crollo di Wall Street, ha studiato quanto accade in Giappone, ha vivisezionato 800 anni di storia e ha semplicemente concluso che non c’è alcuna possibilità a medio termine di una ripresa dell’inflazione ZERO, la storia suggerisce che ci voglio da un massimo di 43 anni ad un minimo di 30, quelli attuali del Giappone.

Occupiamoci di cose serie, mentre il circo finanziario aspetta l’inflazione!

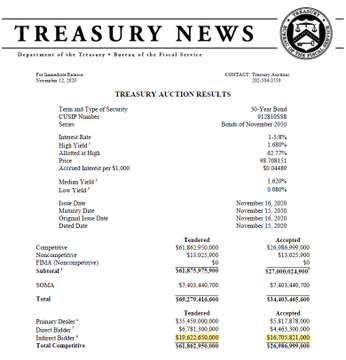

Ieri asta stellare dei nostri tesorucci, si quelli che nessuno vuole, addirittura, le banche americane si sono riempite i portafogli, dopo che Dimon di JPMorgan girava per i talkshow finanziari a suggerire a tutti che è una follia comprarli.

Non un’asta qualunque ma quella a 30 anni, TRENTA non uno o due anni, un’asta spettacolare che ieri ha preso di sorpresa il mercato facendo cadere i rendimenti.

Domanda in forte aumento, nonostante tassi vicini ai massimi da agosto, la più alta copertura da luglio, con vendite stellari ai residenti USA, ma anche enormi richieste dall’estero, con i dealer che alla fine dell’esta detenevano solo il 17 % circa, la seconda percentuale minima mai registrata nella storia.

E meno male che nessuno li vuole. L’ultima occasione è ormai partita, non lo dico io, ma lo dice il mercato che si prende beffe delle parole di Dimon, un troll come mai nella storia.

Della Brexit parleremo in OUTLOOK 2021 ” LO STALLO ”

Ricordo a tutti coloro che avessero bisogno, che ICEBERGFINANZA è anche consulenza a 360 gradi, in mezzo a questa tempesta perfetta.

Cliccando sul link qui sotto e mandando una mail a icebergfinanza@gmail.com è possibile avere una consulenza strategica sui possibili sviluppi macroeconomici e finanziari dei prossimi mesi, oltre a ricevere i nostri manoscritti. Buona giornata Andrea

Sull’inflazione, semplicemente, sono ignoranti e presuntuosi: i fenomeni al potere non sono riusciti a creare un barlume di inflazione con tonnellate di miliardi immesse da anni nel sistema da tutte le banche centrali, con tassi sotto lo zero, con debiti pubblici esplosi per sostenere i redditi, con gli attivi finanziari globali che hanno raggiunto prezzi che non dobbiamo nemmeno commentare, con la piena occupazione pre-Covid…. loro aspettano. Secondo me hanno un’arroganza innata che gli impedisce pure di ripassare le tabelline. Ne conosco personalmente molti, e vi assicuro che sono in buona fede. Per loro non esiste nessuna bolla azionaria e delle obbligazioni immondizia, mentre sono angosciati dal Bund e dal Treasury che devono crollare….

Personalmente non ho mai pensato che l’obbiettivo reale fosse quello di ‘aumentare l’inflazione’ ma, oltre a salvargli il c., favorire la concentrazione finanziaria del capitale, svalutando contemporaneamente gli altri asset reali produtittivi e di copertura pubblici e privati, oltre a comprimere i redditi da lavoro e da ‘risparmio’ accumulato come garanzia sul futuro etc. Un modo molto pratico, insieme a ‘riforme’ mirate, per andare di gratta sull’intero sistema socioeconomico globalmente e localmente parlando. La cosa è stata possibile in quanto i rapporti di forza sociali complessivi sono stati demoliti temporaneamente dalla ‘globalizzazione’. Facendolo hanno ulteriormente destabilizzato il sistema dando soldi gratis alla parte sbagliata e gonfiando i meccanismi parassitari.

Di solito quello che dicono non è proprio quello che fanno.

Caro Andrea, nel caso voglia vedere qualche raffronto storico riguardo elezioni USA contestate, si guardi il caso Nixon vs. Kennedy del 1960.

Che abbiano votato Biden il 14, con i rappresentanti democratici degli stati contestati, non conta nulla. Nessuno qui da noi lo ha riportato, ma nello stesso giorno hanno votato anche i rappresentativi repubblicani, visto che comunque erano leggittimati a farlo.

A questo punto, abbiamo dei rappresentativi doppi per quegli stati. il 6 gennaio, un deputato e un senatore alzerannno la manina, e faranno una constestazione di legittimita’ dell’elezione, e ne hanno la facolta’. A quel punto dovranno decidere quali voti scartare, di quale parte, oppure se rimandare l’elezione ad una votazione della CAMERA FEDERALE.

IN quel caso abbiamo UN voto per gni stato.

Indovina un po’, Trump ha 30 stati, Biden 20.

Nel caso Nixon vs. Kennedy, in uno stato si ebbe una doppia votazione, e furono scartati i voti di Nixon.

Questo per dire che, per quanto insolito, non e’ un fatto unico quello che succede ora in USA. Di unico, c’e’ solo l’esagerata estensione e profondita’ della frode. Senza schersi, c’e’ gente che rischiera’ la sedia elettrica per quello che hanno combinato. Il Tradimento della Repubblica e’ un reato da pena di morte.

Devi essere connesso per inviare un commento.

Ciao Andrea, forse non è un caso che nei giorni precedenti hanno fatto salire i tassi, se devi fare incetta di un titolo a così lunga scadenza meglio assicurarsi il massimo possibile non credi.?