in caricamento ...

KILL THE QUANTS BEFORE THEY KILL YOU

Nel fine settimana ho suggerito a questa gente di tornare a lavorare la terra…

Nella bolla dorata dei broker di Milano: “Basta ostacoli da chi governa .

Si trovano «all’antico ristorante Boeucc», oppure nelle salette riservate dell’albergo Park Hayatt Milano, con vista sulle guglie del Duomo: oggi 737 euro per una stanza. Vivono la rinascita milanese con gli occhi rivolti al futuro. «Sono tornato ad abitare qui perché abbiamo le scuole migliori del mondo», dice Massimiliano Cagliero, ex Goldman Sachs, amministratore delegato di Banor, una società che gestisce 8 miliardi di capitali. «Sono tornato per l’educazione dei miei figli»

Non solo abbiamo ascoltato il governatore di una Banca d’talia ormai completamente screditata, incapace o connivente in fatto di regolamentazione o sorveglianza, suggerire…

Visco (Banca d’Italia): nuovo governo non lasci dubbi a mercato su …

Il prossimo governo non dovrà «lasciare dubbi agli investitori sulla determinazione a mantenere l’equilibrio dei conti pubblici e senza deviare dal percorso di riforma avviata in questi anni».

I mercati, gli investitori, i quants…mi fermo qui perché non so dove potrei arrivare!

Oltre 6.000.000.000.000 (seimilamiliardi ) di dollari bruciati in sette giorni dicono loro!

Venerdì l’ultima zampata soprattutto attraverso l’indice della paura prima di una pausa nel ribasso, d’altronde l’indice DAX e l’EUROSTOXX non possono permettersi altri passi falsi, in quanto vicini a livelli importantissimi di supporto, anche se come direbbe il nostro Machiavelli, il loro destino è già segnato….

Quello che mi interessa riprendere grazie ad un posti apparso sul sito di John Mauldin e su quello di Lance Roberts, è l’urgenza di fermare un manipolo di psicopatici che ha messo in mano la finanza e l’economia ad algoritmi killer…uccidi i quants o loro uccideranno te!

Kill The Quants, Before They Kill Our Markets

E’ chiaro che ormai la politica non ha più il controllo del mercato, le banche centrali non hanno più il controllo della situazione, sono in balia degli eventi, eventi che hanno contribuito a determinare, lasciando il via libera alla speculazione.

Abbiamo ascoltato ogni sorta di fesseria in questi giorni per giustificare quanto è accaduto, per giustificare il crollo dei mercati. Doug Kass invece vi racconta la verità in mezzo ad un oceano di disinformazione alimentata da media e giornalisti ignoranti…

Credo che il calo precipitoso del mercato nell’ultima settimana abbia poco a che fare con il previsto andamento dei tassi di interesse o, se del caso, i fondamentali. Probabilmente era una funzione del mondo distorto e pericoloso dei nuovi prodotti e delle strategie di investimento …. La proliferazione delle strategie di short volatility, trend di volatilità e parità di rischio se combinata con un’esplosione di ETF e ETN con leva finanziaria – molti dei quali erano derivati di derivati e non avevano attività esistenti se non per compiacere i giocatori – aveva alterato la struttura del mercato …

Siamo davvero felici di aver centrato il problema nel nostro ultimo manoscritto, anticipato più volte durante l’anno, ma sviscerato grazie all’aiuto di Roberto e altri professionisti nell’ultimo outlook EPIC MOMENT 2018.

Mauldin poi mette in evidenza una delle caratteristiche fondamentali di questi prodotti, ovvero che nonostante l’implosione, sono garantiti da una banca come nel caso del Credit Suisse, se inserisci la richiesta di vendita quando ancora c’è un prezzo, ci sono buone possibilità che quel prezzo ti deve essere riconosciuto.

L’esplosione di volatilità degli ultimi giorni miete vittime importanti: Credit Suisse inizierà a chiudere il fondo XIV ETN. E’ lo stesso prospetto a stabilire la procedura per iniziare a liquidare un prodotto short sul VIX nel caso in cui la perdita, a livello intraday, superi l’80%. Nella seduta di lunedì la perdita è stata superiore al 90%. Le partecipazioni di questo fondo verranno praticamente azzerate: la mossa polverizza in un istante 1,5 miliardi di dollari.

E, naturalmente, il fondo ETN non ha soldi prosegue John, ma la banca che ha garantito l’ETN è obbligata ad onorare il contratto.Il Credit Suisse ha fannunciato che aveva coperto il 100% delle proprie passività sul mercato. Naturalmente, non hanno detto da chi è stato coperto, e questo fa parte del rischio di controparte; ma non avremo risposte su questo per molto tempo e, sebbene sia coinvolta una notevole quantità di denaro, non è una minaccia per la vita di una banca delle dimensioni del Credit Suisse conclude Mauldin.

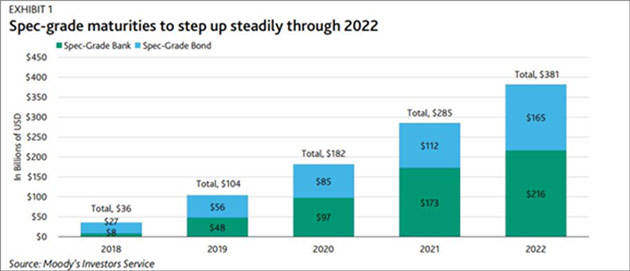

John nel suo preambolo, mette in guarda da quello che potrebbe accadere anche alle obbligazioni ad alto rischio, “high yield” il loro collasso sarà il BIG ONE, di fronte a quello che accadrà in questo mercato, quello che è accaduto in questi giorni sarà nulla, accadrà quando meno tutti se lo aspettano, durante la notte,

La Fed sta aumentando inavvertitamente il rischio di questi fondi aumentando i tassi. Ora, francamente, non penso che la Fed dovrebbe prestare attenzione a quanto dolore causano al mercato delle obbligazioni ad alto rendimento quando prendono decisioni sui tassi di interesse. (…) Tranne il fatto che ci sono molti fondi comuni ed ETF che …

Il cosa fanno ve lo racconterò un’altra volta, sono questioni tecniche che non interessano ai comuni mortali, forse qualche solone di Harvard sarà in grado di raccontare qualcosa di più, ovvero come fanno giocare i bambini di un asilo con candelotti di dinamite accesi, più o meno come è successo con il fondo garantito da Credit Suisse.

Forse qualcuno di Voi se lo ricorderà, ma i soloni delle banche centrali stanno semplicemente a guardare, sostenendo che questi giocattolini assicurano liquidità ai mercati, peccato che quando collassano questi angeli custodi scompaiono nel nulla.

La sintesi è tutta qua, visto che in giro c’è già qualche sapiente che suggerisce che è stata solo una tempesta in un bicchiere d’acqua…

* Il venerdì è stato probabilmente il giorno in cui è morto il commercio al ribasso sulla volatilità.

* È necessaria una massiccia revisione normativa per contrastare l’influenza destabilizzante delle strategie e il commercio dei prodotti che hanno travolto i nostri mercati.

Per anni ho avvertito dell’esplosione della popolarità, aggiunge Kass, (e degli elenchi) degli ETF (che ora superano il numero delle società quotate in borsa) e degli ETN – in una rubrica intitolata … “Uccidi i Quants prima che uccidano i nostri mercati”. Sottolineando i rischi delle “nuove” strategie che pretendono di essere in grado di controllare il rischio, la mia era una voce in mezzo alla natura selvaggia, ignorata dalla maggior parte dei partecipanti al mercato che si stavano godendo fiduciosi i frutti dell’impatto di queste nuove strategie. In effetti ci sono voluti poco più di sei anni per il prodotto imploso per salire da 10 a 144 dollari, ma solo un giorno per implodere a ZERO!

Sei anni di salita spazzati via in un giorno, ovvero quanti di questi prodotti spariranno nello spazio di un istante nella prossima crisi?

La fuori nel mondo della finanza è pieno di inutili idioti che non hanno la più pallida idea dell’esplosione che sta per arrivare, la dimensione degli esperimenti fatti nei laboratori della finanza creativa, cdo, clo e cartolarizzazioni, sono nulla rispetto a quello che hanno creato questi psicopatici, seguiti da un gregge di ignoranti, alimentati da ignari risparmiatori a sua volta incitati da promotori illuminati dall’avidità.

Sto calcando troppo la mano? Credetemi non è nulla rispetto a quello che potrei dire, ma lasciamo perdere che tanto avete capito tutti.

C’è un’altra buona notizia, visto che tra le tante fesserie ascoltate in questi giorni c’è anche quella che le buone notizie hanno fatto crollare i mercati, ovvero che…

Subprime US car lenders fall on bad debts

Le azioni in due dei più grandi istituti di credito subprime statunitensi sono crollate mercoledì dopo aver messo da parte somme superiori alle attese per i crediti inesigibili, intensificando i nervosismi sulla salute finanziaria degli Stati Uniti. Credit Acceptance, una società di finanza automobilistica con sede in Michigan con una capitalizzazione di mercato di $ 6,4 miliardi, è diminuita del 9% dopo aver più che raddoppiato gli accantonamenti per perdite su prestiti nel quarto trimestre di un anno fa. Santander Consumer, l’affiliata della banca spagnola quotata a New York, era in calo di quasi il 7% dopo che le sue previsioni ( sempre in fatto di accantonamenti per perdite su prestiti) erano uscite quasi del 15% in più di quanto previsto da alcuni analisti. Gli aggiornamenti, che seguono un balzo delle perdite delle carte di credito presso le grandi banche, sollevano la preoccupazione che alcuni consumatori stiano assumendo maggiori oneri del debito di quanto possano sopportare, nonostante i bassi costi di finanziamento e i livelli di disoccupazione.

Ma tu dimmi se bisogna preoccuparsi per queste fesserie, va tutto bene, avanti così, sembra davvero di essere tornati al ” Cassandra Moment ” del 2007.

Ciò che fa veramente ridere è la seguente notizia…

Fidelity bans retail investors from trading short volatility – Financial Times

…secondo la quale, Fidelity, uno dei maggiori maggiori intermediari al dettaglio negli Stati Uniti, ha temporaneamente sospeso per i clienti la possibilità di acquistare uno dei fondi che è rimasto vittima della disfatta del mercato di questa settimana. La decisione arriva dopo che l’ETF, gestito da ProShares, ha subito un calo del 90%

“Abbiamo bloccato le operazioni ha detto un portavoce di Fidelity. “Non puoi comprarli ma puoi venderli se li possiedi e abbiamo aumentato i requisiti di margine su altri ETF di volatilità per proteggere i clienti da rischi eccessivi in questo ambiente di mercato”.

Il portavoce di Fidelity ha dichiarato che prevede di consentire agli investitori al dettaglio di scambiare nuovamente questi prodotti nel “prevedibile futuro a condizione che il mercato cooperi”, aggiungendo che solo gli investitori con la più alta tolleranza al rischio che specificano di comprendere come funziona il prodotto sono autorizzati a scambiarlo.

A parte la battuta del chiudere la stalla dopo che sono scappati i buoi o forse sarebbe meglio dire dopo che i buoi sono stati scannati, direi che non c’è altro da aggiungere, geni si nasce!

Nel frattempo quello che a Davos prendeva in giro chi aveva deciso di non investire sui mercati azionari ha portato ad oltre 13 miliardi le scommesse al ribasso sull’intera Europa, e menomale che non è altro che il più grande hedge fund al mondo. Dopo aver portato a oltre 3 miliardi le scommesse al ribasso sul nostro paese, Dalio, ha preso di mira l’intera Europa, soprattutto Total oltre un miliardo su un solo titolo, la più grande scommessa singola al ribasso della storia. Che sappia già come finiranno le nostre elezioni? 😉

Ah, dimenticavo, non preoccupatevi è davvero una tempesta in un bicchiere d’acqua!

Cultura, e comune scopo, società, senso del dovere , sapere aristocratico, sono questi i valori. Non ul Mercato.

L’economia é scienza sociale, non matematica…

Declino Occidentale? Si, x la fine dell’industria. La finanziarizzazione dell’economia e della società

Devi essere connesso per inviare un commento.

https://m.youtube.com/watch?v=XFqzKtVCsWs

A cornice del bel post di Andrea Mazzalai consiglio agli uomini e donne di buona volontà di ascoltare prof. Giulio Sapelli