in caricamento ...

EUROPA: BANCHE L’ULTIMA TRAPPOLA!

Chiunque dimentica il passato è destinato a riviverlo, diceva Primo Levi facendo riferimento ad un’occasione ben più tragica di quella che andiamo a scovare grazie a Edward Chanchellor in mezzo alla storia.

Ecco solo alcuni passi tratti da suo libro, ” Un mondo di bolle ” studioso di storia a Cambridge ed Oxford, editorialista del Financial Times e dell’Economist, riferendosi alla grande crisi giapponese, alla ormai tripla lost decade giapponese, Chancellor scrive:

” Il giorno dopo il crollo di ottobre i rappresentanti delle più importanti società di brokeraggio del Giappone – Nomura, Daiwa, Yamaichi e Nikko, chiamate le “quattro grandi” – furono convocati al ministero delle Finanze. Ricevettero l’ordine di mantenere il mercato delle azioni NTT e di impedire all’indice Nikkei di scendere sotto quota 21.000. Ubbidendo a questa richiesta i broker offrirono ai loro clienti più importanti garanzie contro le perdite per incoraggiarli a rientrare nel mercato. Nel giro di pochi mesi l’indice Nikkei aveva recuperato le perdite e stava puntando verso nuovi picchi. In forma ufficiosa i funzionari del ministero delle Finanze si vantarono che la manipolazione del mercato azionario erà più facile del controllo del mercato valutario.”

Credo che non vi sia bisogno di aggiungere nulla, ma proseguiamo:

” Nel complesso i “quattro grandi” pesavano per più di metà degli scambi del mercato azionario di Tokyo.(…) In un rapporto intitolato “Theme Chasing: The Engine of the Tokyo Stock Market” una banca d’investimento americana avvisava i suoi clienti: “L’istinto del gregge è un solido istinto di sopravvivenza in un ambiente di eccessiva liquidità”.Grazie alle loro ampie partecipazioni azionarie nella stampa i “quattro grandi” broker riuscirono a manipolare l’informazione che raggiungeva i loro clienti.

Più o meno quello che sta accadendo oggi, con la differenza che ormai è tutto in mano alla fisica, a Big Data…

Nonostante l’inesorabile crescita del mercato, il cliente medio privato non guadagnava molto. Rimase un estraneo foraggio per i broker e i loro clienti preferiti […]. L’unico modo sicuro per fare soldi durante la bolla era essere all’interno del meccanismo. I clienti privilegiati – banchieri, burocrati, politici, singoli ricchi e anche yakuza (malavitosi) – erano informati in anticipo su quali titoli i broker intendevano puntare».

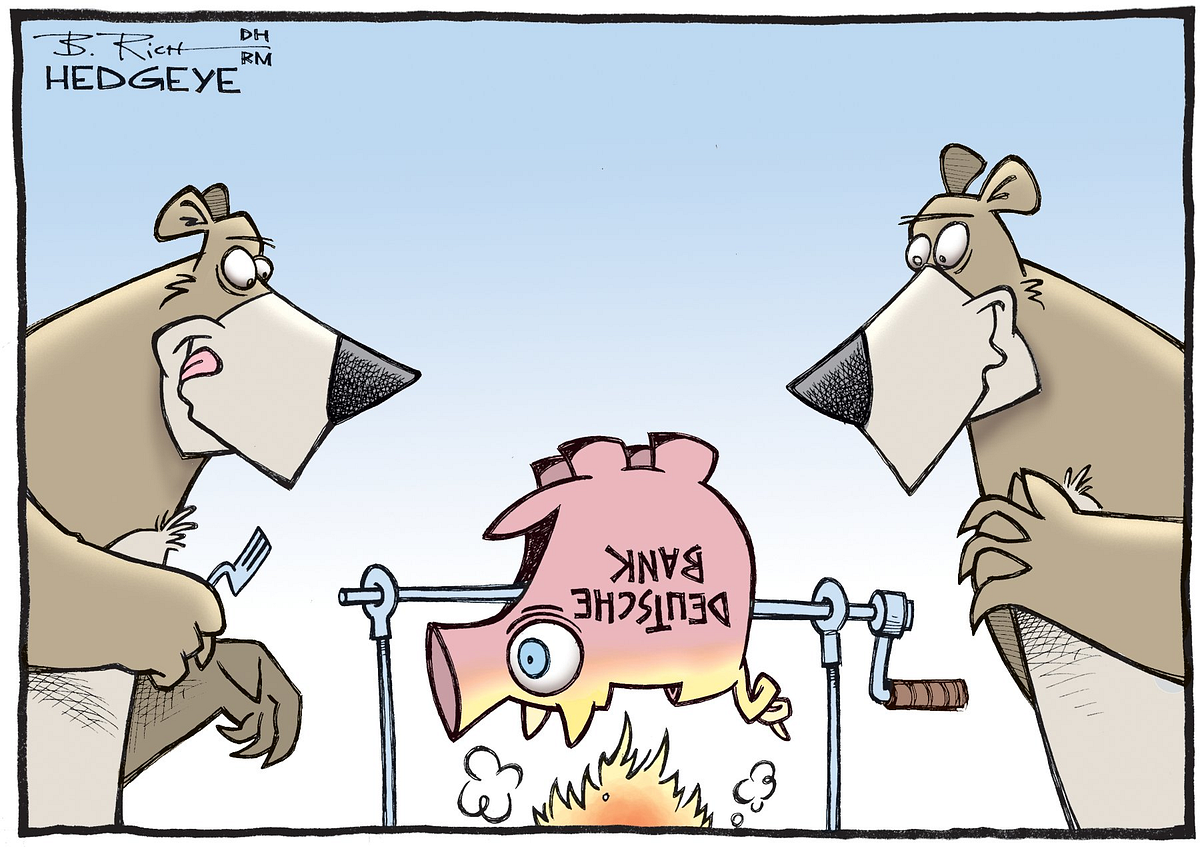

La recente notizia è che gli squali di Goldman Sachs sembra stia suggerendo ai loro clienti migliori come scommettere sulla prossima crisi finanziaria, dopo i famigerati CDO e CLO, che come abbiamo visto recentemente sono stati riesumati, il giocattolino sarebbero le banche europee in crisi, insolventi, fallite.

Come accadde nel 2011 con l’attacco al nostro Paese, all’inizio del 2016 con l’introduzione del bail-in, in molti si stanno preparando ad un inizio 2018 davvero interessante, vista la criminale impostazione burocratica della Banca centrale europea, e il recente obbligo di coprire interamente i crediti NPL… BCE: ATTACCO ALL’ITALIA!

Nei paesi nordici, cosiddetti core, sta giusto bene che l’attenzione continui ad essere rivolta alle nostre banche e a quelle dei Paesi costretti all’austerity dalla dittatura dei burocrati europei e soprattutto dal burattinaio tedesco, ci sono tutti gli ingredienti a partire dai suggerimenti di Goldman Sachs e JP Morgan…

Goldman Has a New Way for You to Bet on the Next Banking Crisis

Ve lo ricordate il sorrisino sarcastico, del governatore della Banca centrale tedesca, Weidmann, davvero volete che usiamo i risparmi degli italiani per coprire la prossima crisi finanziaria?

Sto pensando alla trappola mortale messa in piedi con la promessa di un risparmio fiscale che non servirà a nulla, nei prossimi cinque anni.

Schauble, che fa finta di ritirarsi in convento, per dedicarsi meglio all’obiettivo finale, ha appena lasciato il suo testamento…

L’eredità di Schäuble: «Nell’euro default pilotati per chi è in crisi»

Leggetevelo è il suo cavallo di Troia, non so se riusciranno a farcelo digerire, dipenderà tutto da chi voteranno gli italiani alle prossime elezioni, ovvero se saranno così fessi da riproporre le stesse caricature che hanno consegnato il Paese in mano alla speculazione o riusciranno a dire no qualche volta.

Quello che fa sorridere è che il Sole 24 Ore, si proprio il Sole, parla di trappola…

L’ultima trappola di Schäuble in Europa

Tuttavia il “Non-paper for paving the way toward a Stability Union” attribuito a Schäuble e pubblicato su vari quotidiani è un diktat. Richiamiamone solo due punti.

Il primo punto, creativo, vede la trasformazione dello Esm in Fmi per prevenire le crisi con poteri per monitorare i rischi dei Paesi Uem. A tal fine lo Esm deve avere il compito di controllare il rispetto del Fiscal compact e come conseguenza di sanzionare chi lo viola. Deve anche essergli attribuito il potere di attivare meccanismi di ristrutturazione dei debiti sovrani per ripartire l’onere tra Esm (è sottinteso in piccola misura) e creditori privati. Viene scartata seccamente inoltre l’ipotesi che lo Esm possa servire anche come supporto allo schema di assicurazione dei depositi.

Il secondo punto, “distruttivo”, esclude fondi di stabilizzazione macroeconomica con capacità fiscali e assicurazione di disoccupazione per la Uem. E, ancora più duramente, esclude mutualizzazione del debito perché si dice che di «European safe Bond o Sovereign Bond Backed Securities o di new Eurobonds» non ci sarebbe domanda sul mercato. Peculiare affermazione, visto il successo delle emissioni dello Esm garantite dagli Stati Uem tra cui quelli con debiti alti.

Siete pronti all’arrivo della Troika in Italia?

Come dicevo Goldman Sachs e JP Morgan stanno offrendo ai loro clienti gli strumenti adatti a scommettere contro la prossima crisi, noi invece da tempo, insieme a Machiavelli e i suoi manoscritti, cerchiamo di fornirvi gli strumenti adatti a proteggerVi dalla prossima crisi, non importa quando arriverà, l’importante è essere pronti.

Si tratta di derivati che consentono agli investitori di scommettere contro le obbligazioni bancarie ad alto rischio che i regolatori possono far fallire se un prestatore è in difficoltà.

Perché ora? Bloomberg spiega:

In un momento in cui i mercati finanziari corrono da un massimo all’altro e anche il nuovo Nobel in economia si interroga ad alta voce sul comportamento degli investitori…

A noi interessa poco o nulla raccontarvi di come funziona il giochetto, se Vi interessa leggetevi l’articolo di Bloomberg, a noi interessa, provare ad indicarvi da dove potrebbe arrivare la scintilla, poi si sa, ci sarà sempre qualcuno che gira con un secchio di acqua cercando di spegnere un lanciafiamme.

Ah… dimenticavo, per chi non conosce la storia, durante la Grande crisi giapponese, le banche erano più o meno nella stessa condizione, la politica monetaria era estremamente espansiva come oggi, ma non riusciva a contenere gli effetti deflattivi del credit crunch, sistema bancario che continuava a veder crescere i crediti inesigibili. Ci vollero quattro anni come oggi in Italia, per riconoscere la gravità della situazione, tutto venne tenuto nascosto negando la gravità del problema, le nostre banche sono fondamentalmente solide, poco esposte e via dicendo.

Dopo sette anni incominciarono i fallimenti delle grandi banche giapponesi e solo allora il governo decise si mettere a disposizione un ombrello governativo, nel frattempo fallirono molte delle piccole banche, soprattutto fallirono le famigerate jusen.

La storia per chi non la conosce non si ripete mai, ma ama fare la rima!

Appare soltanto in tempi di pace e prosperità, e scompare nei tempi bui…

“Sto pensando alla trappola mortale messa in piedi con la promessa di un risparmio fiscale che non servirà a nulla, nei prossimi cinque anni.”

Lo stesso schema giapponese… PIRla chi ha aderito o furbo chi ha proposto???

Ennesimo post importante, di avvertimento. Buone dichiarazioni di Tajani, Boccia, Patuelli, financo il fmi. Dei giornali italiani. Stavolta sara’ vera gloria o finiremo inchiappettati ancor piu’ ?

Devi essere connesso per inviare un commento.

@ IcebergFinanza

“…e il recente obbligo di coprire interamente i crediti NPL…”

se EBA -con il consenso dell’UE- intende veramente proseguire nel proposito recentemente annunciato, cioè ripulire VELOCEMENTE dai bilanci delle banche gli NPL che ancora figurano alla voce “avere”, significa obbligare la maggiorparte delle italiane a procedere a sensibili aumenti di capitale cautelativi (con tanti auguri) altrimenti alcune di loro “saltano” immediatamente dopo che la proposta sarà entrata a regime -e non solo in italia, anche nel resto d’EU specie Portogallo Irlanda e Spagna ci sarebbero assai sgradite sorprese-

quindi c’è da chiedersi se veramente l’UE intende muoversi in questo senso, senza offrire vie di mediazioni più morbide ai paesi interessati al problema. A meno che in EBA e in Com.UE stiano pensando a misure drastiche che noi non consideriamo (e che non intendo neppure menzionare, se non altro per pura scaramanzia…)