Se qualcuno conosce il produttore di “The big short” la grande scommessa, lo chiami e suggerisca di mettersi al lavoro, perché li fuori è uno spettacolo, bolle ovunque, altro che la crisi del 2008, c’è da farne almeno altri due film.

Chi da anni viaggia con noi sa che noi abbiamo una memoria di ferro e che la verità è figlia del tempo. Grazie alla segnalazione del nostro amico Paolo, via WSJournal abbiamo la conferma che la storia non si ripete mai ma ama fare la rima.

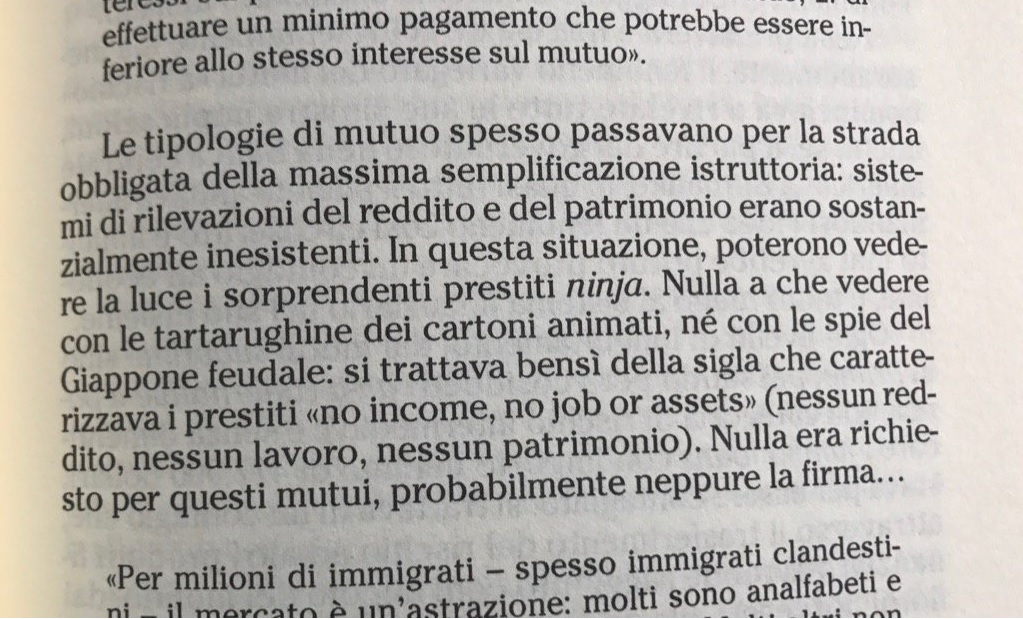

Da mesi vi raccontiamo quello che sta succedendo sempre la solita storia, i soliti errori, truffa e manipolazione, il governatore della Fed di New York che chiede di tornare a concedere agli americani mutui sulla base dell’incremento di valore degli immobili, HOUSING CRASH! COME PROGETTARE UNA BOLLA banche ombra che concedono prestiti a chiunque gonfiando redditi e patrimoni e ora anche a chi non ha reddito, lavoro, patrimoni.

Nel nostro libro vi abbiamo raccontato come durante la crisi subprime nei primi anni dell’attuale secolo andava di moda assumere ragazzi e ragazze che sino a ieri giravano l’America portando pizze a domicilio per trasformarli in venditori di mutui porta a porta.

I mutui Ninja erano concessi ugualmente a debitori palesemente non capaci di rimborsarli in quanto il creditore puntava unicamente sull’aumento del prezzo del bene immobile acquistato con il mutuo.

Bene giusto per lasciarvi un antipasto della prossima grande crisi in arrivo, insieme a questi altri che vi abbiamo già lasciato negli ultimi mesi…

Ma torniamo ai nostri famigerati NINJA LOANS quasi un decennio dopo la più spettacolare bolla immobiliare della storia, il Wall Street Journal suggerisce che Does Anyone Remember How to Make a Subprime Mortgage?

Qualcuno crede ancora che la normativa post crisi abbia impedito alle grandi banche di rientrare in questo particolare segmento di mercato, la realtà è un’altra e noi lo scorso anno ve l’abbiamo raccontata…

E ora tenetevi forte perchè in anteprima vi presentiamo uno dei sintomi di tutte le più grandi crisi immobiliari della storia, uno dei segni premonitori infallibili che hanno caratterizzato la Grande Depressione del ’29, la crisi giapponese ( Jusen ) e l’ultima americana ( Subprime )

Visto la regolamentazione stringente con la quale si è messo il bavaglio alle grandi banche in fatto di concessione mutui, si è pensato bene di ricorrere al solito trucco, ovvero girare i capitali necessari a istituzioni non bancarie in maniera da elargire allegramente mutui a gogo.

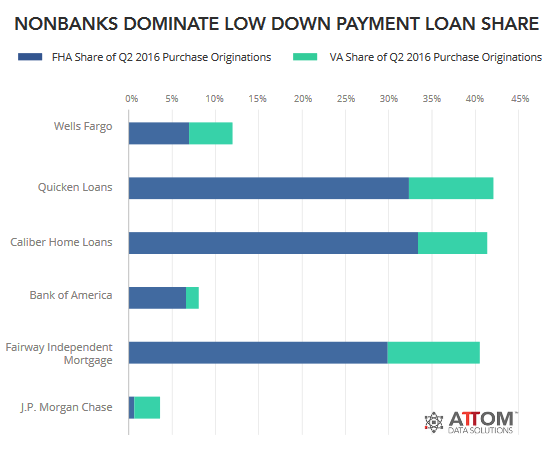

Lady & Gentleman ho l’onore di presentarvi i nipotini di nonna Countrywide una delle principali responsabili dell’ultima grande crisi subprime, dove i mutui venivano venduti porta porta da pronto pizza assoldati all’ultimo minuto.

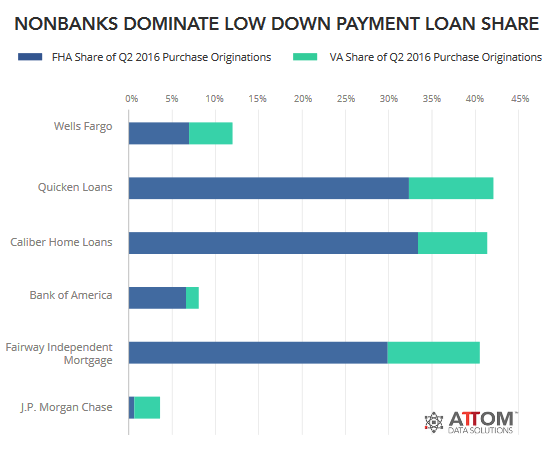

I loro nomi? Teneteveli bene a mente perchè al momento opportuno diventeranno loro i protagonisti della prossima grande crisi finanziaria…

QUICHEN LOANS

CALIBER HOME LOANS

FAIRWAY INDEPENDENT MORTGAGE

MOVEMENT MORTGAGE

PRIME LENDING

GUARANTEED RATE

GUILD MORTGAGE

Alcuni degli stessi personaggi che hanno giocato ruoli di primo piano nel corso dell’ultimo boom del mercato immobiliare e il successivo crollo sono riapparsi. Ricordate la leggenda Countrywide?

In California, alcuni dei più grandi istituti di credito non bancari includono PennyMac, AmeriHome Loans, e Stearns. Tutti e tre hanno sede nel sud della California, l’epicentro del boom nel settore prestiti ipotecari subprime dello scorso decennio. E tutte e tre le società sono gestite da dirigenti che in precedenza lavoravano a Countrywide Financial, l’ormai defunta prestatrice subprime fondata da Angelo Mozilo (Bank of America ha acquistato Countrywide a 4 miliardi nel luglio 2008).

PennyMac, rapida crescita per un prestatore non bancario, è gestito da Stanford Kurland, un ex dirigente di Countrywide Home Loans e direttore IndyMac. Stearns, un prestatore non bancario basato a Santa Ana, California, è gestito da Brian Hale, ex presidente della divisione Countrywide. E Joshua Adler, che è amministratore delegato di AmeriHome ha ricoperto ruoli simili in Countrywide e Bank of America.

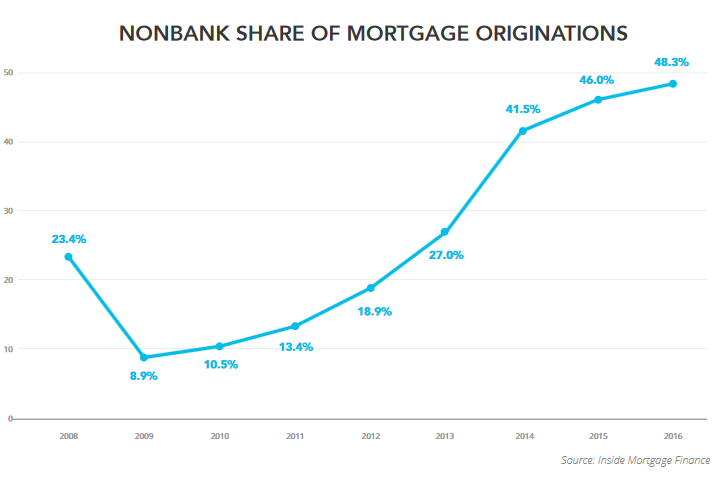

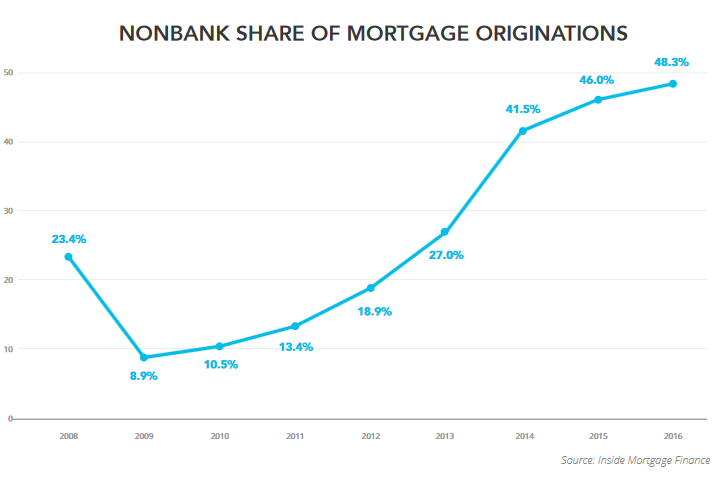

La maggior parte delle erogazioni di mutui provengono ancora dalle banche a malapena! La loro quota è scesa dal 91% nel 2009 dopo che molte delle banche ombra erano crollate nell’ultima crisi al 51,7% nel 2016. La quota di banche ombra (linea blu) è salito al 48,3% (grafico da ATTOM):

E infine …

Dicevo, mentre qualcuno crede che le grandi banche sono sparite dal business, i mediatori ipotecari più piccoli, il sistema ombra, il braccio destro, che lavorano per collegare i finanziatori non bancari con i mutuatari stanno sfruttando la loro esperienza nella scrittura di questi prestiti incredibilmente rischiosi il WSJ le descrive come qualcuno sta cercando di rilanciare la loro industria morente.

Fundloans, un broker ipotecario specializzato in prestiti subprime, sta costruendo una squadra di ventenni che studiavano alla scuola superiore quando la crisi ha colpito – una squadra che include Brandon Boyd, che ha lasciato il suo lavoro come venditore Calvin Klein per unirsi alla nuova società dopo che il suo fondatore, Jon Maddux, Ecco cosa scive il WSJ:

Brandon Boyd era un ragazzo durante la crisi finanziaria. Ora, l’ex commerciante di Calvin Klein sta insegnando ai broker ipotecari come fare prestiti subprime.

Boyd, un dirigente di 25 anni a FundLoans in una città marittima fuori di San Diego, sta sforzandosi per riportare in voga un esercito di venditori che una volta hanno alimentato l’industria dei mutui e, alcuni, hanno contribuito alla crisi immobiliare .

“Sapevo che un mutuo era un prestito per una casa”, ha detto Boyd, che è stato reclutato dal suo capo, Jon Maddux, dopo averli venduto un vestito di Calvin Klein in un centro commerciale locale.

Chiaro il concetto, sapeva che un mutuo serviva per comprare una casa, come i pronto pizza sapevano che una pizza era roba da mangiare.

I mediatori ipotecari sono stati colpiti durante la crisi per le loro pessime pratiche di prestito , che includevano la falsificazione delle domande di prestito. Oggi, la maggior parte delle banche non lavora con gli intermediari perché sono troppo difficili da monitorare o almeno questa è la versione che raccontano i media mainstream.

Invece delle banche, sono piccoli e medi creditori indipendenti che stanno aiutando a rilanciare l’industria dei mediatori ipotecari una volta moribonda. I creditori non bancari che in genere soddisfano i mutuatari più rischiosi dicono che hanno bisogno di intermediari per avventurarsi in tutto il paese e offrire mutui a persone con punteggi di credito più bassi, o che non riescono a dimostrare il loro reddito .

Questi prestatori, una corte che comprende tantop per cambiare fondi hedge e private equity che sono leggermente regolamentati, contribuiscono a colmare un vuoto lasciato dalle banche tradizionali che solo prestano ai mutuatari con un credito stellare.

Lo ripeto, le banche d’affari, le principali banche lavorano nell’ombra come accadde nella grande crisi e ora Trump sta per fare loro un grande regalo.

l Tesoro americano ha comunicato nei giorni scorsi di avere abbozzato la prima parte della riforma della Dodd-Frank Act, tesa ad allentare i vincoli sulle banche USA. In particolare, l’amministrazione guidata da Donald Trump punta ad eliminare la cosiddetta “Volcker rule”, quella approvata dal Congresso nel 2010 e che impone alle banche con assets per almeno 10 miliardi di dollari di agire nell’interesse dei clienti e non di quello proprio. La misura punta a tutt’oggi ad evitare investimenti troppo rischiosi, che metterebbero a rischio il capitale della clientela. Secondo le stime di Bank of America, la riforma sbloccherebbe per le prime cinque grandi banche liquidità per 2.000 miliardi, che andrebbe in favore di nuovi prestiti all’economia reale, ovvero famiglie e imprese.

Facciamo un piccolo ripasso!

I mutui subprime sono fatti di solito a mutuatari con un punteggio di credito di circa 660 punti o inferiore, a tassi di interesse che vanno dal 6% al 10%.

I prestiti con documentazione alternativa, o prestiti Alt-A, vengono fatti ai mutuatari con punteggi di credito più elevati, ma che utilizzano dichiarazioni bancarie o altri modi meno convenzionali per dimostrare il loro reddito, come il WSJ spiega

Ma il subprime non sono l’unico modo per favorire la crescita dei mutui ipotecari: i creditori non bancari rappresentano una quota crescente del mercato, si affidano ancora una volta ai broker per attività di tutti i tipi. Durante il primo trimestre, i finanziatori non bancari rappresentavano circa la metà delle ipoteche originarie negli Stati Uniti, secondo i dati della pubblicazione del settore Inside Mortgage Finance citata da WSJ.

Per stare tranquilli, il mercato dei subprime non è ancora vicino al picco del 2005, quando i finanziatori sottoscrivevano $ 1 trilione di dollari in mutui subprime. Nel corso del 2016 nel complesso, i broker ipotecari hanno generato “solo” 22 miliardi di dollari in prestiti subprime.

Peccato che morto un papa se ne fa subito un altro nella finanza speculativa…

Oggi, il prestito auto subprime ha eclissato il mercato dei mutui subprime in termini di dimensioni, in gran parte grazie alle tattiche di vendita aggressive dei prestatori. Questi prestiti, molti dei quali sono fatti per i consumatori con il credito subprime, sono stati contabilizzati per una percentuale sempre più elevata di auto negli Stati Uniti.

A partire da aprile, circa 200 miliardi di dollari sono stati prestati ai consumatori con credito subprime. Nel frattempo, Morgan Stanley sta valutando che i prezzi delle auto usate potrebbero scendere del 50% nei prossimi quattro o cinque anni.

E con più di un milione di americani già in difficoltà sui loro prestiti auto, è facile prevedere cosa accadrà alla prossima recessione. Il problema del debito subprime negli Stati Uniti sta nuovamente tornando a galla, la storia non si ripete mai, ma ama fare la rima, prima la casetta poi l’automobilina.

Tenetevi pronti, lo spettacolo sta per iniziare, senza fretta però, come racconta il nostro Machiavelli, estate e autunno, saranno solo antipasti, per la grande scommessa c’è ancora tempo, il prossimo anno sarà quello giusto.

credo sia differente dal 2009, non c’è una singola monumentale bolla a carico del sistema bancario tradizionale ma tante bolle più piccole distribuite tra finanziatori di diversa origine ad esclusione di quella sui centri commerciali, uffici etc… i quali essendo i singoli debiti molto ingenti è a libro dei grandi istituti. Poi c’è la grande bolla dei bond high yeld, specie nel settore oil&gas e tech, biotech. In sostanza sono convinto che le grandi banche che erano fallite nella precedente crisi siano oggi solide abbastanza x sopravvivere senza interventi estremi da parte della FED. Il costo dei default sarà soprattutto a carico dei finanziatori privati che subiranno i default di montagne di bond emessi dalle menzionate società non investment grade ma anche probabilmente da alcune società automobilistiche che sono ricorse in modo estremo a note pratiche per l’incentivazione delle vendite. Quindi stavolta l’intervento della FED potrebbe essere molto contenuto mentre la crisi finanziaria verrà sfruttata dalle poche grandi mega società per una ulteriore fase di concentrazione. Quale migliore occasione per rilevare a 1 euro società oil&gas gestite alla cazzo da parte delle major affamante di riserve, oppure promettenti società biotech che hanno finito i soldi e in default da parte di big pharma. Quest’ultimo settore è tra i più importanti del futuro ma le quotazioni sono talmente assurde da sfiorare il ridicolo e quindi in-comprabili, ma non in futuro. Sarà un’occasione da non perdere per aumentare la forza dei monopoli.