in caricamento ...

ILLUSIONI MONETARIE

All’interno del cosidetto ciclo economico, quell’alternanza continua di fasi che caratterizza le dinamiche macroeconomiche dell’attività economica di un paese, assisistiamo ormai da tempo ai cosidetti fenomeni monetari, siano essi deflazione o inflazione. Gli economisti della scuola "austriaca" sostengono che le banche centrali sono la causa principale dell’alternarsi dei cicli economici, in seguito al costante aumento dell’offerta di moneta, con politiche monetarie espansive che alterano il normale evolversi della dinamica dei mercati, ovvero la dinamica costituita dall’equilibrio tra domanda e offerta.

La storia del secolo scorso e quella del primo decennio del nuovo secolo, sembra sussurrare il fallimento della politica monetaria; come direbbe oggi Galbraith…

"la perniciosa inutilità della politica monetaria e i rischi che derivano dal fare affidamento su di essa,” sono un’evidenza empirica aggiungo io. “Dopo la prima guerra mondiale ha aggravato sia il boom sia la depressione. Negli anni Venti ha favorito le grandi speculazioni in borsa, durante la Grande Depressione è fallita come strumento di espansione economica. Quando invece, durante la seconda guerra mondiale e negli anni buoni ad essa seguiti, essa è stata relegata a un ruolo di secondario rilievo, l’economia a parere generale è andata molto meglio. L’averla riesumata come strumento importante della gestione economica alla fine degli anni Sessanta e all’inizio degli anni Settanta è servito solo ad affiancare a una pesante inflazione una grave recessione.

In un recente omaggio alla scoparsa del premio nobel Samuelson, Paul Krugman, ricorda come dal 1980 la stragrande parte degli economisti sia stata convinta delle teori di Milton Friedman, secondo la quali, un’espansione monetaria aggressiva potrebbe aver impedito la Grande Depressione. Alcun di noi, prosegue Krugman, hanno iniziato ad avere dubbi dopo aver contemplato i problemi del Giappone nel 1990, ma non più tardi del 2002, Bernanke ha dichiarato a nome della Federal Reserve:

«Avete ragione, fu colpa nostra. Ci dispiace molto, ma grazie a voi non lo faremo più» disse Bernanke, rivolgendosi a Fridman, parlando nel novembre 2002 alla celebrazione dei suoi 90 anni.

Inutile ricordare che per Friedman, la Grande Depressione fu originata dall’errore strategico di aspirare liquidità invece che immetterne nel mercato.

Basterebbero solo le parole dei genitori del monetarismo per stroncare definitivamente ogni veleità del monetarismo, ma si sa, quando un’ideologia impera è difficile osservarne il mutamento sino alla caduta dell’impero stesso.

In un post all’inizio dell’anno, dal titolo, E’ la deflazione bellezza…la deflazione! ho ricordato come nel giugno del 2006, il Financial Times, in una intervista con lo stesso Friedman, padre del monetarismo, evidenziò come lo stesso professore espresse dei dubbi sull’efficacia dello stesso monetarismo.: "The use of quantity of money as a target has not been a success," concedes the grand old man of conservative economics. "I’m not sure I would as of today push it as hard as I once did. … ovvero l’uso della quantità di moneta come obiettivo non è stato un successo…

La stessa Anna Schwartz verso al fine dello scorso anno, in un’intervista a WSJ sostenne che il problema non è quello della liquidità, ma come sostengo da mesi è un problema di fiducia, fiducia in queste istituzioni, incertezza nei bilanci, bilanci che siano credibili.

Questa incertezza dice Ms.Schwartz è il problema fondamentale del mercato del credito, quindi la liquidità è insufficiente, non è in grado di andare al di la dei problemi reali, che oggi sono la fiducia e la solvibilità.

Ma nonostante questo la Federal Reserve ieri ci racconta…

Il Comitato manterra’ il target sui fed funds nel range 0.00%-0.25% e continua ad anticipare che le condizioni economiche, inclusi i bassi tassi di utilizzazione delle risorse, i contenuti trend inflativi, e le aspettative di un’inflazione stabile, probabilmente contribuiranno a mantenere i tassi a livelli eccezionalmente bassi per un lungo periodo. ( Wall Street Italia )

Come scrive Krugman a proposito di alcune osservazioni fatte dal premio nobel Samuelson….recentemente scomparso in un suo testo del 1947 ‘Foundations of Economic Analysis’:

Oggi pochi economisti guardano alla politica monetaria della Federal reserve come una sorta di panacea per controllare il ciclo economico. Fattori puramente monetari sono considerati più sintomi che cause anche se i sintomi con effetti aggravati non dovrebbero essere completamente trascurati.

Nella sostanza la Federal Reserve può incoraggiare ma non obbligare le banche a favorire un aumento dell’offerta di moneta.

E qui Samuelson usa l’espressione " For in the middle of a deep depression …" nel mezzo di una profonda depressione le banche difficilmente favoriranno nuovi investimenti ed accesso al credito. Il motivo è chiaro, l’ambiente è potenzialmente insolvente e nella realtà le insolvenze aumentano con il passare del tempo, in un circolo vizioso che si autoalimenta.

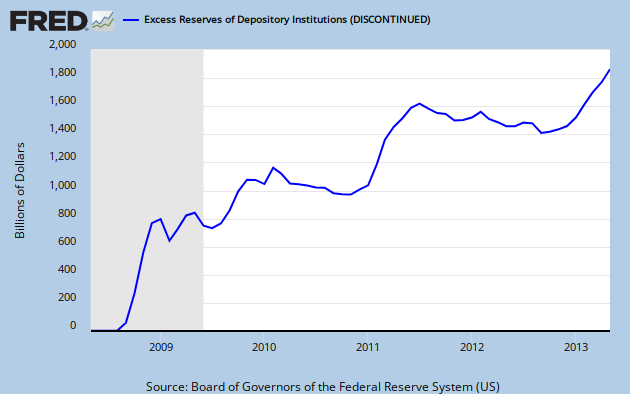

Come abbiamo più volte osservato se le banche con la liquidità comprano titoli di stato che destinano alle riserve l’effetto liquidità è nullo anche grazie al fatto che la Federal Reserve in via eccezionale remunera con un interesse per la prima volta queste riserve.

Date un’occhiata al grafico qui sotto proveniente dalla Fed di St.Louis:

Anche se le autorità monetarie riescono a manovrare i tassi a breve tenendoli schiacciati a zero, potrebbe risultare difficile far credere agli investitori che i tassi a lungo termine resteranno bassi prosegue Samuelson. Nella sostanza una politica espansiva più solo aiutare a rendere il mercato liquido. In termini di teoria quantitativa della moneta, si può dire che la velocità di circolazione della moneta non rimane costante. Come abbiamo osservato spesso si può portare il cavallo alla fonte ma diverso è riuscire a farlo bere. E’ possibile cercare di rendere economica la sottoscrizione di un mutuo a breve termine, aggiungo io, ma non si può obbligare nessuno ad aprire un prestito da destinare ad un investimento qualsiasi.

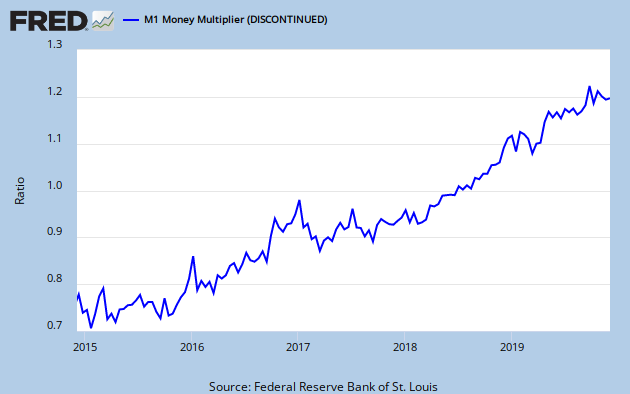

Date inoltre un’occhiata anche a questo grafico anch’esso proveniente dalla Fed di St. Louis.

Per moltiplicatore monetario, si intende, come scritto su Wikipedia, Il moltiplicatore monetario è il rapporto tra l’offerta di moneta e la base monetaria esistenti in un determinato momento nel sistema economico.

I dati al riguardo risalgono purtroppo solo sino a quelli successivi alla doppia recessione degli anni ’80 ma mai vi fu nelle due precedenti recessioni un crollo simile del moltiplicatore monetario, mai.

Recentemente su Wall Street Italia è apparso questo passaggio:

"Cio’ che e’ accaduto negli ultimi due anni, per colpa della Fed, fa da preliminare a un Grande Collasso, una Grande Depressione iper-inflazionistica" scrive John Williams di ShadowStats. Nulla sara’ come prima.

Grande Depressione, addirittura iperinflazionistica, meraviglioso!

Abbiamo avuto due grandi depressioni, una nel 1873 e una negli anni trenta e sono state seguite da violente fasi deflative, nel 1873 dalla cosidetta deflazione "buona" nel 1929 da una violenta deflazione. Il Giappone nel 1990 ha subito l’onta di una profonda deflazione tuttora persistente e oggi si guarda addirittura ad una depressione iperinflazionistica.

Probabilmente la memoria storica degli iperinflazionisti va sempre e solo alla repubblica di Weimar, dimenticando la realtà di due grandi depressioni e una simile evitata solo perchè nel frattempo il mondo continuava a crescere.

Solo il tempo ci dirà quale sarà il destino della storia economica mondiale, ma se siamo onesti oggi, l’inflazione è solo un ectoplasma, relegato ai ricordi di paure mai sopite, che probabilmente solo con il tempo, potrà riproporsi in un futuro probabilmente non certo vicino.

Aggiornamento

Dopo Obama, il leggendario Time Magazine, incorona uomo dell’anno Bernanke, governatore della Federal Reserve!

Inutile ricordare a tutti i lettori le mie impressioni sull’operato di Ben Bernanke e Alan Greenspan in questi anni, inutile ripetere considerazioni espresse più volte. Comunque sia siamo di fronte ad uomini la cui ideologia ha spesso nascosto il senso della realtà, la presunta neutralità delle banche centrali, rispetto alle dinamiche speculative dei mercati finanziari è solo una delle demenziali ideologie di alcune scuole di pensiero, le quali provocano le bolle con politiche monetarie espansive e poi stanno ad osservare considerando naturale l’evolversi della situazione.

Secondo il Time … «è stato protagonista nel guidare la più importante economia del mondo. La sua leadership creativa ha contributo a fare in modo che il 2009 sia stato un periodo di debole ripresa anzichè di depressione catastrofica e oggi continua a detenere un potere senza pari sul nostro denaro, i nostri posti di lavori, i nostri risparmi e il nostro futuro come nazione. Le decisioni da lui prese, e quelle che prenderà in futuro determineranno il nostro percorso verso la prosperità, la direzione della nostra politica e la nostra relazione con il mondo».

«Non solo ha imparato dalla storia, ma l’ha scritta lui stesso: senza di lui sarebbe stato peggio», ha scritto Time

Decisamente meraviglioso, sono senza parole!

È come attribuire a un medico responsabile di un errore nella diagnosi il merito di aver inventato una cura miracolosa ma preferirei un medico che abbia una migliore capacità di diagnosi, pur non avendo mai rinunciato a cercare una cura!

Comunque sia, queste furono le parole dell’eroe del giorno nella testimonianza davanti al Comitato Economico del Congresso:

"I prezzi delle abitazioni degli Stati Uniti, sono aumentati di quasi il 25 % negli ultimi due anni, ma questi aumenti " riflettono in larga misura la solidità dei fondamentali economici", come la forte crescita dei posti di lavoro, dei redditi e il numero di nuove famiglie.

Solo alcuni mesi prima il mercato immobiliare americano toccava i massimi della più imponente bolla speculativa immobiliare della storia e guarda caso il Time scriveva…

Un mirabolante esempio di segnale anticipatore contrario!

Inoltre sarebbe decisamente interessante cercare di comprendere perchè un uomo cosi esperto e professionista della Grande Depressione insieme al suo "maestro" non abbia preso in considerazione numerosi segnali di inversione del mercato immobiliare, in maniera particolare alcune segnalazioni di pratiche di concessione dei mutui che a definire selvagge è un complimento!

Per onore di cronaca ricordo a tutti che nel maggio del 2004, un funzionario della Federale Reserve, Edward M.Gramlich, morto recentemente di cancro, confidò più volte a Greenspan e Bernanke allora vice presidente che….

“Increased subprime lending has been associated with higher levels of delinquency, foreclosure and, in some cases, abusive lending practices.”

L’incremento delle pratiche subprime va associato ad un alto livello di delinquenza. pignoramento e in alcuni casi, di pratiche abusive e fraudolente.

Qualche mese fa lo Urban Institute ha pubblicato un saggio nel quale Edward Gramlich, fino al 2005 membro del Consiglio dei governatori della Fed, ha raccontato che fin dal 2000 aveva visto la tempesta dei mutui avvicinarsi e aveva scongiurato Greenspan di intervenire. Invano: il banchiere centrale non voleva togliere carburante dall’ economia con più tassi e più regole. Era convinto che i mercati potessero trovare da soli il giusto equilibrio e si sentiva ideologicamente impegnato a sostenere la «società dei proprietari» proposta da Bush. La voce di Gramlich ora si è spenta: l’ economista è morto a settembre per una leucemia fulminante. Corriere della Sera

Bernanke sapeva, come Greenspan, ma non solo Gramlich mise in guarda la Federal Reserve da quello che poteva accadere, anche Robert Shiller, creatore dello S&P Case/Shiller Home Indices, esperto di mercato immobiliare, in grado di prevedere la crisi della New Economy e di anticipare il crollo immobiliare.

Concludendo, alle volte ho come la sensazione di trovarmi di fronte ad alcuni medici, i quali ben difficilmente sono in grado di fare diagnosi accurate, ma si limitano a consigliare e proporre cure, consigliando medicinali, talvolta forniti da industrie farmaceutiche decisamente interessate alla loro diffusione, diffusione che spesso e volentieri resta associata a favolose settimane in un qualsiasi villaggio esotico in qualche meraviglioso, paradiso terrestre.

Icebergfinanza come un cantastorie che si esibisce nelle strade e nelle piazze delle città!

La "filosofia" di Icebergfinanza resta e resterà sempre gratuitamente a disposizione di tutti nella sua "forma artigianale", un momento di condivisione nella tempesta di questi tempi, lascio alla Vostra libertà, il compito di valutare se Icebergfinanza va sostenuto nella sua navigazione attraverso le onde di questo cambiamento epocale!

Non solo e sempre economia e finanza, ma anche alternative reali da scoprire e ricercare insieme cliccando qui sotto in ……….

Icebergfinanza come un cantastorie che si esibisce nelle strade e nelle piazze delle città!

La "filosofia" di Icebergfinanza resta e resterà sempre gratuitamente a disposizione di tutti nella sua "forma artigianale", un momento di condivisione nella tempesta di questi tempi, lascio alla Vostra libertà, il compito di valutare se Icebergfinanza va sostenuto nella sua navigazione attraverso le onde di questo cambiamento epocale!

Non solo e sempre economia e finanza, ma anche alternative reali da scoprire e ricercare insieme cliccando qui sotto in ……….

Per sostenere ICEBERGFINANZA clicca qui sotto

Sempre più interessanti i tuoi post. Egregio l’inserto di Galbraith.

La moneta e il relativo sistema finanziario che la creazione del concetto di moneta determinato, ha dato tanto all’umanità. La creazione del concetto di moneta e quindi della possibilità di "rappresentare" la transazione economica è in realtà la prima operazione di "leverage". La dinamicizzazione degli scambi si è potuta realizzare quando, invece di scambiare il prodotto, per esempio, i pomodori è stato possibile scambiare il valore che questi potevano rappresentare. La possibilità di incrementare gli scambi, di suddividere il lavoro e quindi di incrementare la produttività con poi la possibilità, o più o meno correttamente realizzata, di distribuire i frutti dei miglioramenti produttivi, ha consentito all’umanità di uscire dalla preistoria ed "incamminarsi" verso la storia. Non voglio dire che il cammino sia stato perfetto, ma chi si sarebbe potuto incaricare ad indicarne quello giusto? Qualcuno si è presentato dicendo che lui sapeva, ma, con il senno del poi, non si sono mai rivelati esperimenti felici, anzi quasi sempre sono stai esperimenti terminato con delle tragedie. Ma comunque questa è un’altra storia. L’immagine degli attuali economisti mi viene di associarla ai cerusici del tempo di Lorenzo il Magnifico che tentarono di curarne la gotta facendogli, dopo tanti altri tentativi andati a vuoto, addirittura bere un “beverone” dentro il quale erano sciolte pure delle perle. All’epoca le vere cause della comparsa delle gotta erano completamente sconosciuta ed i medici, anzi i cerusici, dell’epoca, oltreché occupare la mente del paziente dandogli la convinzione che qualcuno stava facendo qualcosa non avevano altre armi. Molte volte quello che mettevano in essere per combattere la malattia provocava danni ancora più gravi, ma aveva l’effetto di alleviare l’ansia e la solitudine che il malato aveva di fronte all’ineluttabile. Le discussioni però erano completamente prive di significato per un unico motivo: non si conosceva il meccanismo reale. L’analogia con quello che accade oggi, e che è accaduto nel passato, in concomitanza con le varie “crisi, mi sembra congruente.

L’umanità ha creato uno strumento molto potente per creare benessere ( qualcuno preferisce dire benavere), ma le nostre conoscenze attuali non ci consentono ancora di governare ciò che abbiamo creato. In certi momenti questo sistema a noi ignoto, ci prende la mano e … finiamo fuoristrada!!! Realizzando poi un certo numero di morti e di feriti! Ma nessuno vuol ammettere al propria ignoranza e arrivano le “cure” tipo perle sciolte che appunto possono fare più male che della stessa malattia.

Certo bisogna domandarci: “che fare?” Qui sinceramente al momento non ho risposta!

Fabio

Ma va la!! Ma va la!!!

C’è un macroscopico errore!!!!

L’Uomo dell’anno!? Facile!!! Facile!!!

Senza alcun dubbio….. M A Z Z A L A I !!!!! M A Z Z A L A I !!!!

Valentina

p.s Help!! questo post mi crea problemi di stampa, Help!!

Andrea, abito ad Atene.Il governo ha deciso di tagliare gli stipendi degli impiegati pubblici, -4%, su pressione dei mercati, UE, tasse su tutto, piu di 3 miliardi gli assegni scoperti a dicembre, disoccupazione che sta viaggiando allegramente al 12%, privatizzazioni, cosa aspetta la Grecia? Se questa non e una ricetta che alimenta la depressione, qualcuno mi provi il contrario…

la mia opinione e che lo sanno i magnati dell’economia, ma fanno finta di niente perche ci sono troppi interessi, troppi GUADAGNI!!!

Guardiamo l’esempio dell’Italia anni 70-80 che conosciamo bene: debito pubblico alle stelle, inflazione galoppante.

Perchè non potrebbe succedere anche adesso? Solo perchè in Giappone, in condizioni generali migliori, non si é manifestata?

L’alternativa di Andrea della depressione con deflazione che a sua volta comporta insolvenze, fallimenti, disoccupazione e povertà, è, a mio parere, molto più dolorosa e quindi da evitare.

E’ la lezione del 29.

In merito invece alla depressione iperinflazionistica bisogna ricordare che le condizioni di tale catastrofe sono date dalla compresenza di debito insostenibile e mancanza di beni (mercato nero) e quindi concordo che sia una boutade.

7+

Grande Depressione, addirittura iperinflazionistica, meraviglioso!Abbiamo avuto due grandi depressioni, una nel 1873 e una negli anni trenta e sono state seguite da violente fasi deflative, nel 1873 dalla cosidetta deflazione "buona" nel 1929 da una violenta deflazione. Il Giappone nel 1990 ha subito l’onta di una profonda deflazione tuttora persistente e oggi si guarda addirittura ad una depressione iperinflazionistica.

Sei fortissimo ANDREA.

Michele Spallino – e tu sai bene che propende per uno scenario iper-inflazionistico da tempo non sospetto , almeno 2 anni – non ha mai, mai mai unito i 2 scenari IPERINFLAZIONE A DEPRESSIONE-DEFLAZIONE!!!

questi articoli un po’ esagerati che compaiono da 2 mesi nei mezzi di informazione ufficiali , per me, sono fuorvianti, molto fuorvianti, dolosi, molto dolosi, cioè ingannevoli per il Parco Buoi.

Gridando all’inflazione un giorno si e uno si… qualcuno si muoverà preventivando un’imminente rialzo dei tassi di inflazione e quindi rincaro delle merci , delle case e delle materie prime, e delle azioni… COMPRATE COMPRATE …I LISTINI AZIONARI SON A BUON MERCATO.

GRAZIE, MILLE GRAZIE PER I TUOI OTTIMI POST.

RICCARDO I.

COMPRATE COMPRATE …I LISTINI AZIONARI SON A BUON MERCATO.

COMPRATE COMPRATE …I LISTINI AZIONARI SON A BUON MERCATO.

COMPRATE COMPRATE …I LISTINI AZIONARI SON A BUON MERCATO.

è questo il messaggio subdolo che il Potere vuol imprimere nelle menti della Gente Credulona , e Gente rispettosa del Potere Costituito.

Ciao

Riccardo I.

per 7+

se lascissero correre l’inflazione , metti al 9 %… secondo te i Tassi dei mutui immobiliari a quanto andrebbero??

e soprattutto i debito pubblico ?? che rendimento dovrebbe avere almeno del 15 % !!!! secondo te, le Banche centrali laserebbero i tassi al 1 attuale o al 2% ?? lasciando che i Bot/ Titoli di Stato vadano a prezzare a 40, 50 …stile bond Argentini??? chi li sottoscriverebbe ??? forse qualche Mano Forte perchè conosce in anticipo le mosse del Potere Costituito…

senza piu FIDUCIA… NON RESTA NULLA.

Riccardo I.

forse la domanda potrà sembrare ovvia : ma perchè se le aspettative di deflazione aumentano, oro e materie prime si comportano in modo opposto?

anonimo # 9

ma che aspettative deflattive???

solo Mazzalai e pochi altri economisti parlano di DEFLATIONE da debito…tutti e dico tutti parlano di Inflazione e di Iperinflazione….

io, di decade perduta , di decade Japan l’ho sentita solo sul blog del grande Mazzalai.. e di pochi altri…

svegliati anonimo #9 !!!!!!!!

riccardo i.

ANDREA MAZZALAI CI REGALA UN ALTRO MAGISTRALE POST, GRAZIE!!![..] GIOVEDÌ, 17 DICEMBRE 2009 ILLUSIONI MONETARIE All’interno del cosidetto ciclo economico, quell’alternanza continua di fasi che caratterizza le dinamiche macroeconomiche dell’attività economica di un paese, assisistiamo ormai da tempo [..]

ANDREA MAZZALAI CI REGALA UN ALTRO MAGISTRALE POST, GRAZIE!!![..] GIOVEDÌ, 17 DICEMBRE 2009 ILLUSIONI MONETARIE All’interno del cosidetto ciclo economico, quell’alternanza continua di fasi che caratterizza le dinamiche macroeconomiche dell’attività economica di un paese, assisistiamo ormai da tempo [..]

ANDREA MAZZALAI CI REGALA UN ALTRO MAGISTRALE POST, GRAZIE!!![..] GIOVEDÌ, 17 DICEMBRE 2009 ILLUSIONI MONETARIE All’interno del cosidetto ciclo economico, quell’alternanza continua di fasi che caratterizza le dinamiche macroeconomiche dell’attività economica di un paese, assisistiamo ormai da tempo [..]

ANDREA MAZZALAI CI REGALA UN ALTRO MAGISTRALE POST, GRAZIE!!![..] GIOVEDÌ, 17 DICEMBRE 2009 ILLUSIONI MONETARIE All’interno del cosidetto ciclo economico, quell’alternanza continua di fasi che caratterizza le dinamiche macroeconomiche dell’attività economica di un paese, assisistiamo ormai da tempo [..]

x RICCARDO

Nel 1981 il decennale americano rendeva il 15%, il minimo lo abbiamo visto ad ottobre 2008 a 2,25%, oggi rende il 3,50% (come nel 1962) appena gli aumenti dei costi alla produzione si trasferiranno sui prezzi ai consumi…insomma il minimo sul decennale è alle spalle.

Se invece parliamo di sfiducia, allora sarà la corsa a ritirare i risparmi dalle banche, ma questa è un’altra storia (Argentina).

7+

http://finance.yahoo.com/echarts?s=%5ETNX#chart1:symbol=^tnx;range=my;indicator=volume;charttype=line;crosshair=on;ohlcvalues=0;logscale=on;source=undefined

x RICCARDO

Nel 1981 il decennale americano rendeva il 15%, il minimo lo abbiamo visto ad ottobre 2008 a 2,25%, oggi rende il 3,50% (come nel 1962) appena gli aumenti dei costi alla produzione si trasferiranno sui prezzi ai consumi…insomma il minimo sul decennale è alle spalle.

Se invece parliamo di sfiducia, allora sarà la corsa a ritirare i risparmi dalle banche, ma questa è un’altra storia (Argentina).

7+

http://finance.yahoo.com/echarts?s=%5ETNX#chart1:symbol=^tnx;range=my;indicator=volume;charttype=line;crosshair=on;ohlcvalues=0;logscale=on;source=undefined

x RICCARDO

Nel 1981 il decennale americano rendeva il 15%, il minimo lo abbiamo visto ad ottobre 2008 a 2,25%, oggi rende il 3,50% (come nel 1962) appena gli aumenti dei costi alla produzione si trasferiranno sui prezzi ai consumi…insomma il minimo sul decennale è alle spalle.

Se invece parliamo di sfiducia, allora sarà la corsa a ritirare i risparmi dalle banche, ma questa è un’altra storia (Argentina).

7+

http://finance.yahoo.com/echarts?s=%5ETNX#chart1:symbol=^tnx;range=my;indicator=volume;charttype=line;crosshair=on;ohlcvalues=0;logscale=on;source=undefined

x RICCARDO

Nel 1981 il decennale americano rendeva il 15%, il minimo lo abbiamo visto ad ottobre 2008 a 2,25%, oggi rende il 3,50% (come nel 1962) appena gli aumenti dei costi alla produzione si trasferiranno sui prezzi ai consumi…insomma il minimo sul decennale è alle spalle.

Se invece parliamo di sfiducia, allora sarà la corsa a ritirare i risparmi dalle banche, ma questa è un’altra storia (Argentina).

7+

http://finance.yahoo.com/echarts?s=%5ETNX#chart1:symbol=^tnx;range=my;indicator=volume;charttype=line;crosshair=on;ohlcvalues=0;logscale=on;source=undefined

ehi 7+

hai visto oggi l’andazzo del decennale US ???

se pensi di aver ragione… ti dico Hai Ragione !

eurusd è a 1,43 e una settimana fa era a 1,51…

vedi che se l’sp500 cadesse solo del 20% e ritornasse a 900 …il decennale ritornerebbe a prezzare sopra 100 e il rendimento sarebbe sotto i 3%.

l’unica cosa che in questi gg. "stona", coiè ne è saltata la correlazione è il GAS… che è sicuramente manipolato dai Banksters…quando tutti dalla disperazione sono usciti con perdite, loro l’hanno fatto rialzare.

pensi che non lo faranno con i debiti pubblici??

per l’inflazione devi aspettare almeno 5 anni… e al tasso del 2 % annuo hai alla fine dei 5 anni una perdita di 10 punti del Risparmio Collettivo.

poi…faranno saltare i vari Stati Nazionali per instaurarvi Entità Sovranazionali.

penso che al prossimo Festival dell’economia a Trento , in presenza del capitan Andrea Mazzalai, … tu ti sentirai in dovere di offrirmi una birra.

tanti saluti

riccardo i.

In realtà l’iperinflazione non è un fenomeno economico, ma è unicamente un risvolto fiduciario.

Quando il parco buoi perde la fiducia nella propria valuta parte l’iperinflazione.

Di fenomeni di ipersvalutazione ce ne sono stati parecchi dopo Weimar e sono accaduti sempre per lo stesso motivo, cioè l’iperinflazione è un currency event.

Ricordiamo solo i più noti: iperinflazione in Ungheria post WWII, iperinflazione in Sud America ed in Yugoslavia negli anni ’80 e ’90, in Russia sotto Eltsin, in Zimbabwe gli ultimi due anni.

Un’abbozzo di elenco completo: Angola (1991-1995), Argentina (1975-1991), Austria (1922), Bielorussia (1994-2002), Bolivia (1984-1986), Bosnia-Herzegovina (1993), Brasile (1986-1994), Bulgaria (1996), Cile (1971), Cina (1948), Georgia (1994), Grecia (1944), Ungheria (1945), Israele (1971), Giappone (1950), Madagascar (2004), Mozambico (1977-1992), Nicaragua (1987-1990), Perù (1988-1990), Filippine (1942), Polonia (1989-1991), Romania (2000-2005), Russia (1921-1922, 1992) Taiwan (1948), Turkia (1990), Ucraina (1993-95), USA (1861-1865), Yugoslavia (1989-1994), Zaire (1989-1996), Zimbabwe (2000-2009)

L’emissione di banconote non supportata da beni reali ad un certo punto non gode più della fiducia degli operatori economici e qui parte il currency event.

Il Folletto

Ho aggiornato il post odierno! Buona serata a tutti. Andrea

Noi scegliamo questa, un ritatto del dopo-birra o forse del prima? (Foto Getty)

passerà la sbornia delle borse,come l’oktober fest…

Altapata

Riccardo,

me lo fai sapere anche a me quando le azioni sono a buon prezzo?!

Grazie

Luca

Nel fine settimana risponderò ad alcune Vostre osservazioni. Buona giornata Andrea

Da quando c’è Bernanke il Debito Pubblico Usa è cresciuto di oltre 2.000 Miliardi di $……….. c’è pure da dargli il premio…………..!!!!!

GIo

Egregio Riccardo, ho semplicemente espresso il mio ragionamento, comunque del decennale meglio riparlarne quando Bernanke tra pochi mesi finirà di comprare i bond e gli MBS, tuttavia 5 anni col decennale fermo al 3% sono (anche solo statisticamente senza contare che i tassi decennali non dipendono solamente dall’inflazione e dai tassi a breve)improbabili.

7+

Luca, non mancherò di esprimere il mio parere circa il momento di acquistare azioni…cmq. sarà l’anno prossimo forse prima dei mondiali di calcio… oppure subito dopo.

per me, dovranno buttare giù le borse, per far indirizzare i Creduloni ad acquistare titoli di Stato e questo per contenere i rendimenti di quest’ultimi.

e con ciò rispondo in parte a 7+

riccardo i.

p.s. li Americani stan facendo ciò che noi italiani abbiam fatto negli anni 60 e che poi sfociò in forte inflazione… oggi però si salterà con molti default stile Argentina

Qualcuno ha previsioni sul dollaro?

nuova moneta Amero?

Bell’articolo, davvero.

La politica monetaria ad oggi è divenuta priva di efficacia per cui i nodi vengono al pettine.

Credo che ci troviamo in una situazione di "trappola della liquidità" dalla quale peraltro non è facile uscire a causa dei pesanti squilibri dei bilanci pubblici.

Il merito di Andrea è, come sempre, quello di andare al sodo in modo chiaro, semplice e completo.

Buone feste a tutti

Saver

http://isegretibancari.blogspot.com

gut feeling:

iperinflazione per le commodities

deflazione per immobiliare e beni di consumo

mazzalai sei un pagliaccio !!

guardati l’operato fed pre crisi, altro che diagnosi sbagliata!

pulisciti la bocca, il tempo e’ signore

Peccato che in tutti i siti ci siano i deficienti come l’anonimo delle 17:53.

Comunque

The reason (in most cases) is that the Fed needs cover in order to be able to print money. The Fed needs a society which is convinced that there is a “deflationary” crisis (which they have to solve by creating an “inflationary” crisis).

Just in case anyone is interested in what is really happening, for 145 years prior to the time the Fed was given the paper money power prices in the U.S. were stable. If the Fed is the nation’s “inflation fighter,” then how come “inflation” began at the precise time that the Fed acquired the power to print money? If the Fed is trying to balance the forces of “deflation” vs. economic growth, then how come before the Fed this country had the greatest economic growth in the world? How come the most prosperous country in world history had no central bank?

So everything you heard last year was a lie, the purpose of which was to generate public support for the printing of money. The monetary base increased by $700 billion in autumn 2008; then it paused in the first half of ’09, and since July it has increased by another $400 billion. Look at the chart above. Gold is going up because paper currency is going down. This autumn gold broke above $1,000 and raced to $1,200. Now it may dip to $1,000 again, but if it does, this will be a time to buy. It will be similar to the gold bottom of summer 1970 and the DJI bottom of 1982.

Once again the New York Times, the TV news, pretty much every newspaper in the country/world and your friends will be wrong and will lose their money. They do not learn from their mistakes. This is the difficult part of being a great speculator. You must stand alone and see reality as it is. Harder to do than to say.

Hard to do, but very rewarding. It takes a different kind of courage from the kind which leads you to “charge that hill.

Il Folletto

Con stima per le Tue ricerche precise, anche se chi vivrà vedrà.

eecola qua, la balla sulla iperinflazione di weimar. gli economisti, devoti al sistema, che vi dicono? avete visto? avete visto? cosa succede a dare in mano il potere di emettere moneta allo stato! quelli, (noi popolo), non sono capaci di fare nulla, sono incompetenti. invece la soluzione è: lasciate fare ai privati! quelli si’ che son bravi e onesti. queeli si’ che fanno il bene del popolo. difatti si è visto, le ctastrofi che combinano. legasi FMI, banca mondiale, WTO, ONU, FAO, bilderberg, CFR, trilateral, e via dicendo. vi posto un bel articolino su weimar. leggere con calma. la questione è: i privati ( che sono una banda di ladri), hanno il portafoglio al posto del cuore, vogliono loro avere il potere supremo di creare il denaro. noi dobbiamo solo fare gli schiavi! obbedire e basta. e non rompere le scatole. ehh se aveva ragione AURITI. qui articolo.

http://www.comedonchisciotte.org/site/modules.php?name=News&file=article&sid=5965

DORF

L’ UOMO DELL’ANNO

MAZZALAI CAPITANO CORAGGIOSO

Concordo con il Folletto…con grande Stima

Grazie Capitano per le Tue dettagliate, puntigliose, approfondite, realistiche analisi!

p.s Il Folletto ti seguivo anche in un altro Blog, sempre interessanti i tuoi commenti.

Dorf com’è andato l’incontro allora!?

IL MITICO FOLLETTO DI MERCATO LIBERO…SUPERBENVENUTO MA CHE CI FAI NEL COVO DEI DEFLAZIONISTI…SCHERZO E’ UN PIACERE AVERTI QUI

Avevo già postato questo grafico, ma lo rifaccio con piacere a conferma di quello che dice il folletto: a me la FED sembra più un ente "Deflation fighter"……

ophs il link…

http://dshort.com/inflation/inflation-since-1872.html?inflation-1872-present

Si però Il Folletto..adesso che Ti acclamiamo a gran voce non sparire come hai fatto nell’altro Blog!! Hehehe!

Ciao

Valentina

Questo grafico è lo stesso che gli amici di Icebergfinanza hanno visto alla conferenza di Assisi, assieme alle dinamiche che accompagnano la parola deflazione o inflazione attraverso Google Trends!

Il problema caro Folletto, non è solo quello della necessità di continuare a sbandierare il fantasma della deflazione da parte della Federal Reserve per poter dare libero sfogo ai peggiori istinti dell’inflazione attraverso la razzia pubblica del deficit spending e del quantitative easing ma quello che la generazione attuale non solo di mediocri accademici ma anche di cittadini inconsapevoli non ha la più pallida idea di quello che sta accadendo attraverso la sistematica fusione dell’intero sistema finanziario mondiale.

Questa fusione che è associata alla "Debt Deflation" generalizzata e obbligata invece che essere consapevolmente accettata nella sua naturale e storica dinamica è semplicemente trasferita dal sistema privato a quello pubblico, sotto la minacci a di un presunto rischio sistemico.

Caro 7+, la situazione degli anni settanta/ottanta italiana, non ha nulla a che vedere con la situazione attuale, assolutamente nulla. La depressione non è auspicata dal sottoscritto, ma la deflazione è un rimedio naturale agli eccessi di questi anni e io sto descrivendo da ormai oltre due anni, quello che sta accadendo, anticipandolo. Quando verrà l’ora di occuparci dell’inflazione allora cambieremo rotta, oggi nulla suggerisce la possibilità di rivedere l’inflazione se non nella truffa continua e quotidiana perpetrata da un sistema occulto che racconta realtà come ad esempio il grano ai minimi da 25 anni a questa parte e i prezzi del pane e della pasta che non accennano a rintracciare di un centesimo o come la solita leggenda della benzina che si muove a immagine e somiglianza degli interessi corporativi.

Io non condivido nulla senza che il lettore non sia in grado di conoscere le fonti delle mie convinzioni, spesso basate su realtà EMPIRICHE e non su possibili scenari per i quali potrebbero passare anni prima di assistere alla loro realizzazione.

Sarebbe interessante sentire oggi l’opinione di tutti coloro che sino a qualche settimana fa professavano il crollo del dollaro o la fusione del mercato obbligazionario considerando che in questi giorni i titoli a reddito fisso italiani hanno stabilito i loro massimi annuali.

Avevo promesso un commento. Buona giornata a tutti……..con la speranza che l’attenzione sia rivolta all’ Economia dello Spreco, una riflessione sulla quale mi piacerebbe ascoltare anche le molte voci silenti di questo blog.

Ciao Andrea

35 sei un maleducato

sei in casa di altri e ti permetti di insultare il padrone di casa senza firmarti

poveretto

PORTELLO

The final consequences of a montary regime that rests on ever-greater increases in the money stock produced by banks’ expanding circulation credit. It would, at some point, lead to bankruptcies on the grandest scale, resulting in a contraction of the credit and money supply (deflation).

Or it would end in hyperinflation:

"But if once public opinion is convinced that the increase in the quantity of money will continue and never come to an end, and that consequently the prices of all commodities and services will not cease to rise, everybody becomes eager to buy as much as possible and to restrict his cash holding to a minimum size. For under these circumstances the regular costs incurred by holding cash are increased by the losses caused by the progressive fall in purchasing power. The advantages of holding cash must be paid for by sacrifices which are deemed unreasonably burdensome. This phenomenon was, in the great European inflations of the ‘twenties, called flight into real goods (Flucht in die Sachwerte) or crack-up boom (Katastrophenhausse)"

On a technical level, Germany’s hyperinflation was the result of the German Reichsbank monetizing the growing government debt, issued for financing social benefits, subsidies, and reparation payments.

In sostanza i governi possono per un pò, giocando a fare gli alchimisti, ottnere la -flazione che desiderano (Deflazione, Inflazione, Stagflazione, Inflazione di massa, Iperinflazione).

Concordo con Gary North (http://ashokascorner.blogspot.com/2009/09/scegli-la-tua-flazione.html) e con la soluzione austriaca, cioè passeremo vari stadi di -flazione fino …all’ultima.

6 mesi, 1 anno, 5 anni….ma ci arriveremo: "Gli economisti sono famosi per costruire teorie dettagliate che non si conformano alla realtà".

Scegli la tua –flazione. Puoi provare a batterla ma ogni successiva –flazione minaccia il tuo capitale.

Bello "il covo" dei deflazionisti!

Purtroppo ci sono sempre i dementi che mi ricordano i due minuti di odio: http://www.ilfoglio.org/286/Due_minuti_di_Odio.htm

«(…) Durante il suo secondo minuto, l’Odio arrivò fino al delirio. La gente si levava e si rimetteva a sedere con gran rimestio, e urlava per coprire quella voce maledicente che veniva dallo schermo. La bruna della fila dietro urlò “Porco, Porco, Porco”, afferrò un pesante dizionario e lo scagliò sul teleschermo. (…) Una estasi mista di paura e di istinti vendicativi, un folle desiderio di uccidere, di torturare, di rompere facce a colpi di martello percorreva l’intero gruppo degli astanti».

Il Folletto

Tutto vero, ma io in alternativa auspicavo la "via di fuga all’italiana" dell’inflazione proprio per evitare le conseguenze della deflazione: fallimenti, disoccupazione, povertà e non dimentichiamo che anche i debiti pubblici, date le dimensioni, potrebbero essere a rischio default in caso di deflazione prolungata.

Mi è del tutto chiaro e ne sono pienamente convinto che la crisi lasciata a sè stessa avrebbe la deflazione come rimedio naturale ed infatti parlavo di lezione del 29.

Cordialmente 7+

Dopo aver eletto l’articolo, a volte è meglio non leggere e restare ignoranti, solo per soffrire di meno….dopo avere letto mi rendo conto che se Dio lo spazientano più troppo del normale, attiverà una confusione su questa terra che quella della Torre di Babele è stata poca cosa.

Dai…non diciamo che Dio è pesante, è cattivo, è rigido, e contro la libertà…..possiamo solo dire che ha una pazienza enorme, anche per questo è l’Essere Supremo.

Ma vi rendete conto, quanto sono malvagie queste persone che governano il pianeta, ,ma vi rendete conto che sono adoratori del diavolo. Tutto quello che realizzano genera problemi alla classe popolare.

Solo Dio può giudicare questi adoratori satanici.

per #35 ….e tu sei un cafone, vergognati !

porta i tuoi ragionamenti se vuoi confutare le tesi di Andrea, se li hai…

certamente non hai nulla se non la tua maleducazione.

Subdoli…viscidi…Anonimi…

altro che falliti! Qui insultano e da MercatoLibero minacciano!!!

Non mi fanno più nemmeno pena, non sono certa che ignorarli sia la cosa migliore!

Del Capitano molti, ma è sempre lo stesso, sono colpiti da una invidia profonda e bruciante…perchè non avranno mai/non hanno mai…l’oceano di stima di cui è circondato il Capitano!

A volte mi vergogno di appartenere al genere umano!!

Valentina

p.a vento in poppa sempre Capitano e Compagni di viaggio, altri affogerammo invece nella loro stessa invidia e subdola ipocrisia!!!

Yes, there is debt deflation, and the overall money supply is shrinking as a result. However, those calling for "multi-year bull market" for the US dollar are insane. These individuals need to review basic monetary theory. The money supply is only one of three factors that determine whether prices rise or fall. The other two are the changes in the velocity of money and the real output of the economy. The danger of hyperinflation lies in a dramatic increase in the velocity of money due to a loss of confidence, not in changes in the money supply.

When confidence in an issuing authority crumbles, money starts flowing through the economy at a feverish pace. For example, in normal, noninflationary times the money supply might be equivalent to three months of output, but in a period of hyperinflation it might drop to two weeks worth of output. Since increases in the velocity of money have the same impact on prices as increases in the money supply, a 1000% increase in the velocity of money (typical in any period of hyperinflation) is equivalent to a 1000% increase in the money supply. Due to its effects on the velocity of money, the ebb and flow of confidence have a much greater impact on the short-term trend of prices then changes in the money supply.

Deflation can create Hyperinflation

It is no accident that many of the worst periods of hyperinflation are preceded by deflation. In fiat currencies with high levels of government debt, severe cases of deflation cause a loss of confidence in the nation’s currency by shrinking the economy and making the government’s debt appear increasingly unsustainable. The loss of confidence then causes the flow of money to speed up as individuals become desperate to exchange cash for real goods as fast as possible, producing hyperinflation.

In 1920, Germany experienced a deflationary collapse, with the average citizen finding it harder and harder to get enough money for necessities. Banks, short of money, could not honor checks, and businesses were strapped for cash to buy materials and meet payroll. Fearing a collapse that would throw millions of workers out on the street, the German government desperately printed money in an attempt to re-inflate the economy. During this period, despite the government’s money printing, the mark actually gained in value against foreign currencies, so that prices of imported goods fell by some 50%.

Eventually, as a result of the money supply’s rapid expansion, the nation’s massive foreign debt, and the shrinking economy, German citizens lost all confidence in their currency, and the Weimar Republic experience one of the worst cases of hyperinflation in modern economic history. Billions of hoarded marks came out of hiding and entered the marketplace. The chart below tells the rest of the story.

How deflation creates hyperinflation

1) Deflation slows the speed of money to crawl due to fears about the deteriorating economy. The public hoards cash, or, in the case of the US, short term treasuries.

2) The slowing speed of money and debt destruction force the government to create huge quantities of cash to prevent prices and the economy from collapsing. However, because the public is hoarding cash (or short term treasuries), most of the money doesn’t reach the real economy, which leads the central bank to print even more money. In essence, cash hoarding acts as a dam, preventing the enormous quantities of printed money from affecting prices.

3) Deflation weakens economy until it leads to a loss of confidence. With doubts about the government’s solvency growing, the velocity of money quickly picks up speed, and a flood of hoarded cash comes out of hiding, entering the marketplace all at once and creating hyperinflation.

Right now, the flow of money through the economy is basically frozen: everyone is panicking into treasuries due to deflation fears.

You cannot understand the process whereby a fiat money system self-destructs without understanding the gold and silver basis. The Quantity Theory of Money does not provide an explanation, because deflation may well precede hyperinflation, as it appears to be the case right now.

The value of money is based on its acceptance and its quantity, not faith in the government. Kurds keep using Sadam Hussein’s regime fiat note although the regime was overthrown: the money supply has nothing to do with hyperinflation which is driven by "loss of confidence".

AFTER a deflationary crisis, when lending resumes, the inflated monetary base expends fast, which drives up prices and encourages people to get rid of their currency, creating an hyperinflation.

In sostanza aspettiamoci il DOPO di questa debt deflation. non appena arriva la lost of confidence.

E forse l’iperinflazione sarà il male minore come descritto qui http://www.gold-eagle.com/editorials_08/field112309.html

Il Folletto

Devi essere connesso per inviare un commento.

ehehe guardate qui: l’uomo dell’anno!