in caricamento ...

L'ESSENZIALE E' INVISIBILE AGLI OCCHI!

Il " Piccolo Principe " di Antoine de Saint Exupery un libro meraviglioso, affascinante, pieno di significati profondi, insegnamenti semplici per affrontare la vita, forse stona in un contesto così arido come l’economia, ma credo che non vi è frase migliore che …

L’ESSENZIALE E’ INVISIBILE AGLI OCCHI!………….

" Non si conoscono che le cose che si addomesticano", disse la volpe." gli uomini non hanno più tempo per conoscere nulla. Comprano dai mercanti le cose già fatte. Ma siccome non esistono mercanti di amici, gli uomini non hanno più amici. Se tu vuoi un amico addomesticami!"

" Che bisogna fare?" domandò il piccolo principe.

" Bisogna essere molto pazienti", rispose la volpe….

"Ecco il mio segreto. E’ molto semplice:

non si vede bene che col cuore.

L’essenziale è invisibile agli occhi."

Oggi nella pubblicazione del preliminare del PIL del primo trimestre dell’anno, l’essenziale era invisibile agli occhi di un mercato, che vive la frenesia di un ritorno alla normalità.

0,6 % di crescita recessiva, quando tutti si aspettavano chissà quali numeri negativi!

Cosi scrissi lunedi:

Avremo inoltre la prima lettura del PIL del primo trimestre e chissà se sarà negativa, non perchè l’economia non sia in recessione, la regoletta dei due trimestri negativi consecutivi fà ormai parte del passato……(secondo il NBER …." La recessione è un calo significativo dell’attività economica diffusa in tutta l’economia, della durata di più di due mesi, normalmente visibile nei dati del PIL, in termini reali, reddito, occupazione, produzione industriale, vendite al dettaglio " ) ma semplicemente per due motivi:

a) Martin Feldstein, responsabile del NBER National Bureau of Economics Research, ente preposto alla rilevazione dell’inizio e della fine delle recessioni americane ha già espresso i suoi dubbi sui dati relativi al primo trimestre dell’anno, pronosticando uno zero virgola più dal sapore recessivo, ricordando che l’America probabilmente è già in recessione dal dicembre 2007.

( oggi ne abbiamo la conferma definitiva! )

b) Il deflattore del PIL, quella magia " contabile " che permette una sorta di lifting positivo, come abbiamo già visto in passato, magia secondo la quale, più piccolo è il dato relativo al deflattore che riduce il PIL in termini reali al netto dell’inflazione, meno l’aumento del PIL può essere attribuito all’inflazione, quindi non resta che aspettare.

( 2,6 % ecco il numero magico del deflattore che nasconde la realtà dell’inflazione! )

Vi sono tutti i presupposti per un numero negativo ma l’esperienza insegna che le " sorprese " sono dietro l’angolo. La favola del decoupling e di conseguenza il sostegno delle esportazioni finirà presto……

Ebbene questo è il riassunto di quanto è invisibile agli occhi ……

a) meno 0,7 % investimenti privati

b) meno 2,5 % investimenti delle imprese

c) meno 26,7 % investimenti residenziali

d) meno 6,1 % acquisto di beni durevoli

e) meno 1,3 % acquisto di beni non durevoli

f) meno 2,5 % nella spesa delle imprese

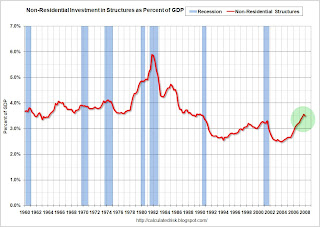

g) meno 6,2 % investimenti strutturali non residenziali

h) meno 0,7 % attrezzature e software

Thanks to http://www.econbrowser.com/

Esportazioni, spesa governativa, spesa per i servizi, aumento delle scorte delle merci invendute e consumi ridotti all’1 % completano il quadro. Per maggiori informazioni vi rimando all’analisi di NOURIEL_ROUBINI.( Grazie, Gabriel )

Nell’essenzialità di questi dati, non può non trovare posto un piccola analisi sul cedimento degli investimenti non residenziali, una delle ultime roccaforti del PIL americano insieme con i consumi e le esportazioni.

Così scrissi tempo fà:

CALCULTEDRISK ci regala una bella analisi sulla dinamica degli investimenti non residenziali.

Nascosta tra le pieghe del grande libro del PIL vi è inoltre la percentuale di crescita complessiva dei profitti aziendali nel 2007, un anemico 2,7 % contro un 13, 2 % del 2006. Sarei curioso di conoscere l’incidenza del settore finanzial che conta per circa il 25 % nella composizione azionaria.

Corporate profits in 2007

Profits from current production increased 2.7 percent in 2007, compared with an increase of 13.2 percent in 2006. Domestic profits decreased 3.0 percent, in contrast to an increase of 12.3 percent. The rest-of-the-world component of profits increased 31.2 percent, compared with an increase of 17.9 percent.

Quindi, se come sembra, questa recessione ha preso il via nel primo trimestre di quest’anno e potrebbe essere paragonata al lontano passato, queste sono le dinamiche storiche dei mercati azionari.

Per concludere diamo un’occhiata al deflatore del PIL è uno strumento che, come dice WIKIPEDIA, consente di "depurare" la crescita del PIL dall’aumento dei prezzi. Poiché il PIL è dato dal prodotto prezzo per quantità, occorre sapere se la crescita da un anno all’altro è dato dalla quantità prodotta o dall’aumento dei prezzi. Il deflatore risulta quindi dal rapporto tra il PIL nominale (quantità per i prezzi correnti) e il PIL reale (quantità per i prezzi costanti).

La percentuale del deflattore è stata del 2,6 % contro un PCE Personal Consumption Expenditures in media abbondantemente sopra il 3 % e un’inflazione reale oltre il 4 %. Ll’indice generale dell’ inflazione, calcolato sulla base dei prezzi di beni e servizi acquistati dai consumatori, sale nel primo trimestre al 2,6% dal precedente +2,4%. Il tasso di inflazione ‘core " (al netto di alimentari ed energia), è invece sceso al 2,2% dal 2,5% del precedente trimestre. Quest’ultimo indice è considerato l’indicatore "privilegiato" dalla Federal Reserve per definire le sue scelte di politica monetaria

12-month PCE inflation

|

|

Sep. |

Oct. |

Nov. |

Dec. |

Jan. |

Feb. |

|

PCE |

2.5 |

3.0 |

3.6 |

3.5 |

3.5 |

3.4 |

|

PCE excluding food & energy |

1.9 |

2.0 |

2.1 |

2.2 |

2.0 |

2.0 |

|

Trimmed mean PCE |

2.2 |

2.3 |

2.4 |

2.4 |

2.4 |

2.3 |

NOTES:

The Dallas Fed's trimmed mean PCE price index is a core

inflation measure based on the Commerce Department's price

index for personal consumption expenditures that strips out

items that have shown especially large price movements in any

given month.

The Dallas Fed first began publishing the measure in August

2005. The full report can be found here

Due chiacchere da Bar!

Durante una tipica recessione in media lo S&P500 scende del 28 %….

questa di tipico non ha nulla è un concentrato di crisi dalla correlazione sistemica e lo S&P 500 è sotto dell’ 11 % dal picco di 1576.

La strada è ancora lunga…..si entra in territori ed oceani inesplorati a Voi ogni considerazione!

Buona giornata Andrea

la mia frase preferita:

“dove l’ovvio è invisibile, l’illusione è gigante” (Anonimo.

ciao

gian

Penso al futuro. Alla fine del decennio e al prossimo. Si può ripartire dalla situazione attuale, dopo aver fatto un po’ di pulizia? Puntiamo tutto su Cindia o non basta? Se non basta non si può far altro che aspettare di essere travolti dall’onda che si sta formando là al largo? Mi viene quasi da sperare nella riunione del Bilderberg che dovrebbe iniziare oggi in Grecia…

Gianluigi Ferrari

4. Cioè quelli che hanno sbagliato i conti prima… dovrebbero imbroccarli adesso!

stella

Questi signori che si dicono liberali ma di liberale non hanno niente (altrimenti lascerebbero fare al mercato invece di cercare continuamente di manipolarlo) temo che faranno in modo di far salire i mercati nel medio periodo.( a breve entro due settimane mi aspetto anch’io l’inizio di uno storno importante)

Dico temo perché quando i risparmiatori ,che per ora se ne stanno lontani dalle borse, si saranno convinti che non c’è più pericolo e rientreranno lo faranno nel momento peggiore .

Ciao a tutti

Mas

Lo so che chi partecipa a blog finanziari in genere opera sui mercati, quindi vede un po’ le cose sotto un’ottica di ritorno personale. Io no, ho provato due giorni a operare sui futures, mi ha così depresso avere impegnato le mie risorse mentali sul casinò modiale della finanza che ho deciso di chiudere lì la mia esperienza. Per questo penso alle cose che succedono non nel senso di “i mercati andranno su o giù”, ma di quale strada prenderà un capitalismo sempre meno liberale per risollevare le sorti del mondo.

Gianluigi Ferrari

Bella domanda……. noi o loro!

Non ti resta che scegliere tra coloro che non sono stati in grado di comprendere nulla o in alternativa hanno nascosto la realtà per continuare a ” lucrare ” sull’ingenuità altrui oppure continuare a seguire i fondamentali di questa crisi e cercare di comprendere che nulla è più come prima.

Sino ad ora il tempo mi ha dato ragione, la verità è figlia del tempo, l’oggettività dell’economia parla chiaro, il resto sono solo chiacchere.

Andrea

Ciao Gianluigi, hai ragione, oggi non conta tanto quanto scendono o salgono i mercati, ma quanto e quando le nostre esistenze verranno cambiate, quanto e come dovranno soffrire i più deboli, conta la qualità della nostra vita, non tanto la quantità del nostro potere di acquisto, ma questo è un altro argomento, a molti oggi interessa solo far ripartire la pallina della roulette, nuovo giro, nuova emozione.

Dici bene Stella, coloro che hanno ” sottovalutato ” la crisi e i suoi effetti oggi dovrebbero portarci fuori dalla crisi……Mario un caro lettore con cui mi sento in sintonia mi ha scritto…..

” …fatto di ottimi tecnici e specialisti settoriali, spesso privi di una visione d’insieme delle cose e del mondo, ma con un rigido credo in presunte leggi economiche supreme che ormai fanno acqua da tutte le parti.

Poche parole piene di significato che corrispondono al mio pensiero.

Ciao a tutti Andrea!

il cross short delle medie c’è.

Ovvero le probabilita che siamo solo in un rimbalzo, per poi fare nuovi minimi sono abbastanza alte.

Potrebbe verificarsi anche un doppio max, prima di scendere.

zero

Devi essere connesso per inviare un commento.

guardando i grafici del sp500 che hai postato, si potrebbe pensare che oggi il mercato ha gia scontato la recessione(-20% dell’indice.)

ZERO