in caricamento ...

LA PAURA DEL RISVEGLIO!

http://www.lannaronca.it/Alba%20su%2020mare.jpg

Ritengo assolutamente decisive le settimane che verranno a cominciare da quella che vedrà la luce oggi, in quanto da ora in poi ogni notizia, ogni dato macroeconomico sarà gravido di segnali che ci aiuteranno a comprendere come il contagio si stà espandendo attraverso l’economia reale.

La mancanza di fiducia è l’elemento cardine di questa crisi dei mercati, una mancanza di fiducia determinata dalla totale mancanza di trasparenza del sistema, che ha portato all’improvvisa rarefazione della liquidità e ad un incremento esponenziale delle perdite e delle insolvenze.

Gli indici ABX non sono degli indici relativi, stanno a testimoniare il panico o la totale sfiducia del mercato nei confronti di una rapida soluzione della crisi subprime, sfiducia totale negli strumenti finanziari strutturati di cui hedge, fondi, istituzioni finanziarie e investitori devono scontare perdite esponenziali reali e non virtuali, market to market e prima le perdite vengono scontate dal mercato e prima la fiducia potrà lentamente incominciare a tornare, ma non sarà più nulla come prima.

Questi non sono indici di derivazione subprime ma sono prodotti strutturati con rating AAA e questo grafico è l’impersonazione del panico……siamo ad una perdita virtuale del 17 % su CDOs tripla AAA e del 48 % su strumenti doppia AA.

Per quanto riguarda invece i prodotti derivati "subprime" siamo ormai sopra l’ 80 % di perdita che nessuno dico nessuno ha ancora virtualmente scontato nei propri portafogli.

Thanks to MARKIT.it

Questa non è altro che una lezione di consapevolezza del senno di poi, una lezione che proviene dalle continue revisioni al ribasso da parte delle agenzie di rating come FITCH o MOODY’S.

Non è assolutamente possibile che un giocatore entri in una sala da gioco e dopo aver puntato e perso tutta o in parte la sua scommessa, si rifiuti di uscire dal gioco o dalla sala aspettando che arrivi la provvidenza, il SUPER SIV MLEC di turno sponsorizzato dal governo o le banche centrali per restituirli la possibilità di tornare a giocare, magari con i soldi del sistema stesso.

Se come spesso il mercato nella sua infinita sindrome di Peter Pan, sostiene che le perdite sono relative e che il fenomeno subprime e la deflazione e depressione immobiliare sono marginali allora consolidiamo e svalutiamo questi strumenti, questi assets e via verso nuove speculazioni.

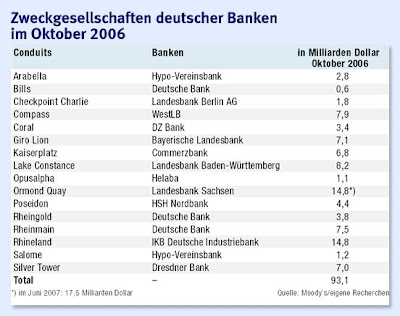

Forse la tabella qui sotto vi può aiutare a comprendere per quale motivi Deutsche Bank si è dimostrata interessata a partecipare alla costituzione del super SIV MLEC che visto in prospettiva serve solo a MLECcare le ferite.

Da mesi ormai parlo delle possibili conseguenze di questa crisi immobiliare ed ora di questa crisi finanziaria, della recessione che verrà, quasi un naufrago nel deserto in preda ad allucinazioni e miraggi ma oggi i vertici di CATERPILLAR esplicitano la loro convinzione che diversi settori dell’economia sono già in recessione ed un sondaggio della scorsa settimana ci racconta che le aziende stanno riducendo sensibilmente la spesa in conto capitale, prevedono numerosi licenziamenti e le scorte diminuiscono proprio ora che si avvicina la stagione del consumismo natalizio.

Lentamente giorno dopo giorno, il deserto della recessione in prospettiva si stà affollando, intere comitive di economisti, analisti e commentatori, stanno perdendo il lume della ragione.

E’ difficile talvolta comprendere come gli individui agiscano senza seguire i principi economici razionali, non si fermino ad analizzare e cercare di comprendere le dinamiche in corso, affidandosi principalmente ad alcuni schemi mentali che ripropongono sempre cieli azzurri infiniti.

Come dice Sigmund Freud talvolta con un semplice atto di volontà si può reprimere la memoria di ricordi sgradevoli, di situzioni reali comunque non desiderate.

Ho già richiamato questo concetto, ma uno dei fondamenti della psicoanalisi è la rimozione dei ricordi, delle situazioni, ovvero un processo che aiuta a dimenticare, a sottovalutare tutto ciò che non desideriamo, che ci fà paura allontanandolo dalla coscienza e depositandolo negli abissi dell’inconscio.

Faccio fatica ha comprendere come sia possibile il rifiuto di riconoscere l’impatto e le dimensioni di questa deflazione immobiliare, la più grande dalla Grande Depressione e avrai piacere di trovare qualcuno che attraverso serie argomentazioni sia in grado di ribattere ogni mia osservazione, per un confronto alla luce del sole.

Non è possibile sostenere per anni che il settore immobiliare è stato la spina dorsale dell’economia mondiale ed all’improvviso quando questo viene a mancare sottovalutarne e sminuirne le conseguenze nell’economia reale in nome di un mito, il decoupling delle economie asiatiche.

In fondo nulla di nuovo, la normalità non è di questo mondo basta pensare che se Merrill Lynch svaluta assets per 8,4 miliardi, dai 5 previsti ad inizio di ottobre che in prospettiva a questi ritmi diventano 12 a fine novembre a ritmo di valutazioni fatte in casa, se propone un merger con Wachovia e il suo CEO dà le dimensioni all’improvviso recupera in un solo giorno quanto a perso in conseguenza ad una svalutazione mostruosa con il bilancio trimestrale più nero della sua storia.

Per non parlare poi del fantasma di Countrywide che dopo aver rischiato la bancarotta e aver prosciugato la liquidità del mercato attraverso finanziamenti imponenti, comunica candidamente che tornerà all’utile nel prossimo trimestre o così via anche nel prossimo anno registrando in un solo giorno una salita del 17 %.

Quanta illusione nei mercati, quanta illusione nelle prospettive di utile.

Ma in fondo si sà, " NEVER FIGHT THE FED " che taglia, taglia e tutto sistema, sempre pronta ad andare incontro alle illusioni dei mercati, alla deflazione immobiliare oggi si risponde come sempre con la politica monetaria, rinnegando il pensiero di un Bernanke accademico che ha sempre sostenuto nei suoi studi che la FED non deve addattarsi alle variazioni dei prezzi dei beni patrimoniali.

Ma si sà anche il pensiero cambia, nulla è per sempre.

Per mesi abbiamo sentito il ritornello che questa crisi era circoscritta, che il contagio all’economia non sarebbe stato possibile ed ora solo perchè qualcuno ha deciso di sostenere l’ultimo motore ancora in funzione ovvero i mercati azionari tutto torna alla normalità e all’improvviso la debacle finanziaria americana è solo un lontano ricordo cancellato da imponenti svalutazioni e pulizie di bilancio.

E’ così difficile comprendere che più lenta e profonda sarà nella sua dinamica questa grande depressione immobiliare, più gli strumenti finanziari strutturati nelle stive delle corazzate finanziarie obbligheranno a rivedere bilanci e prospettive di utili future.

Subprime Contagion May Cause More Writedowns, non è solo un brutto sogno di una notte di mezza estate, ma una realtà testimoniata da questi post:

BLOOMBER.com NEWYORKTIMES.com MSN.com

Alle volte basta solo prendere una lente d’ingrandimento ed uscire dagli schemi mentali per accorgersi che alcuni indici americani segnalano l’avvicinarsi della fine di un ciclo, come ad esempio avviene per il DJ TRANSPORTATION che in fondo è la testimonianza vivente di come le merci oltre ad essere prodotte devono essere pure trasportate e se i trasporti sono sostanzialmente in crisi allora qualcosa non và, gli investimenti sono anemici, i consumi declinano improvvisamente e gli inventari tendono a salire progressivamente.

Se poi prendiamo il DJ TRANSPORTATION e lo confrontiamo con i suoi fratelli maggiori ovvero il DJ INDUSTRIAL e lo S&P500 forse sarebbe meglio chiedersi per quale motivo l’economia reale sia rimasta così inidetro.

Se volete dare un’occhiata a questo post del WSJonline vi troverete un’ulteriore conferma alla mia tesi di un’economia in sofferenza evidente contaggiata oltre che dalla recessione immobiliare anche dalla contrazione del credito e dalla mancanza di fiducia testimoniata dagli ultimi sondaggi che vedono due americani su tre prevedere una recessione per il prossimo anno.

Se da una parte il DJ Industrial rappresentato dalle grandi multinazionali che fanno profitti essenzialmente all’estero è su dell’ 1,3 % da maggio di quest’anno il Russel 2000 indice delle società a minor capitalizzazione che rappresenta circa l’8 % del mercato è giù del 3 %. che si presuppone abbiamo il maggior business sul territo

I " Franc Russell" sono indici utilizzati come benchmarks in relazione alle azioni con alti P/E GROWTH, bassi P/E VALUE e in relazione alla dimensione ovvero alla loro capitalizzazione.

Il Russel 1000 rappresenta le società a maggior capitalizzazione e circa il 92 % dell’intero mercato, mentre il Russell 3000 è una media ponderata delle maggiori capitalizzazioni e rappresenta circa il 98 % del mercato americano.

Come dice l’articolo quando un mercato toro è giovane e vibrante, solitamente le piccole capitalizzazioni ovvero VALUE, sorpassano i titoli GROWTH e cinque anni di mercato toro cominciano a mostrare affaticamento e il numero di azioni che lo sostiene comincia a diminuire. Le multinazionali che compongono il DOW spingono verso l’alto l’indice e storicamente questa è la fase finale di ogni mercato toro.

![[ motivo preoccuparsi? ]](http://online.wsj.com/public/resources/images/P1-AJ431_ABREAS_20071028201254.gif)

Forse alcuni di Voi avranno notato che ultimamente i mercati vengono sostenuti proprio nelle ultime battute di seduta dalla leggendaria " MANO INVISIBILE " che non è quella del padre dell’economia ADAM SMITH e ogni ripresa non è supportata da un aumento dei volumi.

Alcuni lo chiamano "nucleo di sostegno ai mercati finanziari" di lontana memoria, un’idea "governativa" che aiuta la salute del " libero mercato".

Se poi qualcuno stà aspettando la stagione natalizia per vedere una ripresa dei consumi e di conseguenza una spinta ulteriore al PIL ricordo soltanto di leggersi questo post del NEWYORKTIMES.com dove si ricorda che da aprile di quest’anno le catene dei grandi magazzini americani sono cadute del 30 %, JCPENNEY giù del 33%, MACY’s del 27 %, KOHL’s del 28 % e SEARS altrettanto.

Thanks to NEWYORKTIMES.com

Concluderei infine questo post con un riferimento alla politica monetaria che vedrà il suo ennesimo epilogo, un epilogo che ricordo a tutti i lettori, ogni qualvolta si incomincia a parlare di una serie infinita di riduzione dei tassi porta con se il seme della recessione, come testimonia il grafico della Federal Reserve di Saint Louis.

Come scritto in un precedente post non sono così sicuro come il mercato che la FEDERAL RESERVE domani taglierà i tassi, in quanto questo riferimento proveniente dalla FED di New York al momento attuale continua a prevedere un nulla di fatto. Ricordo che il segnali qui sotto, in occasione del taglio dei tassi di settembre era già ampiamente posizionato di 25 bp sotto il tasso ufficiale ben prima della fine di agosto, quindi sembrerebbe, ripeto sembrerebbe, un segnale anticipatore.

A questo proposito vi lascio in compagnia di questo post tratto da BLOOMBERG.com che sembrerebbe avvalorare questa ipotesi.

Concludo definitivamente ricordando l’importanza dei prossimi dati macroeconomici e confermo per l’ennesima volta la mia visione di una recessione nei primi mesi del 2008 ed a quanti mi chiedo soluzioni ricordo che ormai il ciclo volge al termine, come ogni ciclo della vita o economico che sia, un ciclo che vedrà alcuni anni di riflessione per poi riprendere più in là la sua dinamica naturale di espansione.

SINARCHIA — SINARCHIA — SINARCHIA

Non è un inneggiare ma un sussurrarlo in tono mesto ma con carattere maiuscolo al fin che Voi uomini di mare possiate notare lì all’orizzonte questa sagoma informe come avvolta in una nebbia opaca e puzzolente che potrebbe assumere forme non immaginabili e sbalordire le nostre menti, destabilizzare i nostri equilibri

Voi Uomini di mare pronunciatevi, manifestatevi. Dite cosa blocca l’intreccio delle correnti che fluirebbero in modo naturale nel mare dell’umanità. Cosa sostiene – chi sostiene – la

CORRENTE PRINCIPALE. Quella corrente che tanto è comodo seguire. Quella corrente che ipnotizza le masse e fa dire al più onesto e semplice degli individui “Caro Andrea e cari attori (non mi viene altra parola) di questo forum, nessuno escluso. Mi sento di salutare tutti perchè ognuno è libero di credere e poi di pentirsi delle sue convinzioni.”

Ovviamente niente di personale ma ad onor della riflessione è molto pittoresco notare come “ il correntista Principale” (Quel plancton avvelenato o contaminato che rallenta il fluire libero, puro,viscerale – anche se utopico del pensiero universale) ad immagine e somiglianza della propria stessa incrollabile fede nella “corrente Principale” abbia l’umiltà e quindi la convinzione di “Mi sento di salutare tutti perchè ognuno è libero di credere e poi di pentirsi delle sue convinzioni.”

Ribadisco – NIENTE DI PERSONALE – ma ho solo provato ad immaginare la sensazione che può provare un visitatore del blog. Un visitatore che non può che rimanere esterrefatto dal gran lavoro ( io penso dalla grande passione) che Capitan Andrea svolge in nome della limpidezza di dati di fatto concreti che vengono analizzati ed esposti, diciamo, a cielo aperto.

Probabilmente è come quando si assume la notizia – non la consapevolezza – di essere tenutario di una malattia. Di una grave malattia.

Chi ha il tatto – quindi il coraggio – quindi l’umanità di dircelo se è correttamente informato dei fatti analizzati ed elaborati dalla realtà – è colui il quale si assume un rischio. Un rischio sistemico di contagio della consapevolezza contro tutto ciò che di consapevolezza non sa.

La prima reazione di chi apprende la rilevante notizia è lo STUPORE – probabilmente.

Ma come proprio a me – proprio a noi – che di questa porzione di terra godiamo dell’usufrutto che nemmeno ci basta e quindi ora cosa accadrà. Ma io devo rimborsare il capitale del muto della casa – ho da pagarci su gli interessi – e lo scoperto sulla carta di credito – che aggiunto allo scoperto di conto corrente – che aggiunto al prestito dell’altra società finanziaria – e tutte quelle maledette cartine del supermercato del “ Nessun problema, inizierete a pagare tra un anno e a costi zero – zero dove sei – tasso zero dove sei “ – e a quanto ammonta il mio dare? Ne ho perfino perso il conto? – ECCO LO STUPORE ! ! !

La seconda reazione di chi apprende la rilevante notizia è la RABBBBBIA – probabilmente.

Quella rabbia a 5 “ B “ che può diventare incontrollabile. Incontrollabile in quanto è tale il senso di frustrazione – di delusione – di aver anche solo per un attimo il sentore della consapevolezza che risulta molto più facilmente elementare RIMUOVERE tutto ed in esaltazione alla “ Stoltezza “ affermare “ognuno è libero di credere e poi di pentirsi delle sue convinzioni.” Sono atti di alta psicologia che la dicono lunga – e sia chiaro non nel caso o nell’affermazione specifica a cui non faccio riferimento ma che prendo a prestito come esempio del tipo di atteggiamento – sulla presunzione d’innocenza del guizzo di umile, quanto prevedibile, senso di rabbbbbia che viene provocata dopo la prima reazione di STUPORE.

La terza reazione di chi apprende la rilevante notizia è l’ ASSUEFAZIONE – probabilmente.

E’ ormai accaduto. E’ ormai toccato a me. E’ ormai toccato al mio paese. E’ ormai toccato al mondo.

… ma io nautilus ho solo provato ad immaginare la sensazione che può provare un visitatore del blog. – dicevo – qualcuno che come Annalisa ( che vorremmo risentire in qualche commento) avverte in modo

“ SCARTAVETRANTE” tutto ciò che accade.

Ed è l’anima di questo visitatore che viene “ SCARTAVETRATA” dai continui aggiustamenti – dai continui rimandare – dai continui “ rimettere i debiti ai nostri debitori” anche se alla fine gli stessi saranno e sono soltanto i nostri figli. Immaginate un mondo in cui sono tutti debitori. I nostri figli saranno tutti debitori. MA I CREDITORI CHI SARANNO ????? “e dai sotterranei dell’Umanità rinasce la Speranza e se non sei portatore delle conoscenze occulte o nascoste, portatore della Conoscenza in fondo resta sempre la Fede un dono che L’Umanità custodisce ancora come un tesoro, che nasconde i destini dell’Anima. “ dice Andrea.

Uomini di mare ma vi rendete conto della complessità dell’animo di questo Signor “qualcuno” di nome Andrea che riesce contestualmente sia ad analizzare in maniera schietta e – diciamolo pure- “ professionale “ almeno per il mio livello di conoscenza finanziaria – tanti dati che girano per il mondo ed a restituirceli in modo “umanamente” comprensibile. Dati che ci fanno riflettere, che ci inducono al confronto con noi stessi e con gli altri e poi – con la stessa schiettezza si esprime in modo semplice, poetico, UMANO – lui che tocca giornalmente il ghiaccio bollente della freddezza e della cinicità finanziaria –

Uomini di mare ecco la mia riflessione e l’invito che a voi rivolgo di mostrare, esprimendo il vostro pensiero:

Quanti sono pronti ad INNEGGIARE Capitan Andrea se ciò che lui dice si mostra aderente alla realtà dei fatti. Profeta di sventure che appena i mercati – come da lui ipnotizzati – seguono la direzione del ribasso INQUANTO NON POTEVA ESSERE DIFFERENTEMENTE – lui si che se n’era accorto – lui si che lo ha capito subito – meno male che noi, fortunati, si è scovato questo blog. Ora si che siamo in linea con gli avvenimenti.

Quanti sono pronti a biasimare – disapprovare – vituperare – vilipendiare – ingiuriare – ma senza dirlo, senza firmarsi ( anche se con un ridicolo nick name) se lo stesso Signor “qualcuno” dovesse non trovarsi in modo “COMBACIANTE” con la realtà dei fatti. Mano destra e mano sinistra uguali ma opposte – fate toccare la base dei polsi – unite mignolo della mano destra con pollice della mano sinistra – ruotate senza che la base dei polsi si distacchi fin quando tutte le dita siano regolarmente sovrapposte – finchè tutto combaci e vi ritroviate con le mani congiunte.

Riflettete su questo gesto – fate questo gesto quando le cose vi sembra non vadano per il verso giusto e chiedetevi :

La mia anima combacia con la mia personalità ?

Ed allora – probabilmente – vi apparirà tutto chiaro.

Tutte Le Signore “Annalisa” capiranno cosa fare con i propri figli.

I Signori Pinco e Pallino capiranno se sono – in modo originale – fuori dalla corrente Principale o dentro la corrente principale – se sono proprio loro la corrente Principale. Che si autoalimenta.

Rileggete la presentazione del blog sulla sinistra dello stesso:

“Questo Blog …NON vuole essere assolutamente una rubrica del tipo “ CONSIGLI AI NAVIGANTI QUINDI…. NON SI DANNO CONSIGLI OPERATIVI!!!!” ma semplicemente un diario di bordo,uno strumento, certamente influenzato dai pensieri e dalle idee del Marinaio di vedetta…” –

Dice questo Signor qualcuno “Un diario di bordo” definendosi “ del Marinaio di vedetta”.

Ecco la sua essenza – la sua umiltà che lo fa grande – che lo fa UMANO. Quell’umanità che si va p

erdendo o che si è già smarrita – ma che si può ritrovare – quell’umanità che ci potrebbe condurre “Seconda stella a destra, questo è il cammino e poi dritto sino al mattino,.poi la strada la trovi da te, porta all’ Isola che ora…..c’è!!!!” come lui stesso dice.

Un Signor “qualcuno” che da marinaio di vedetta viene decorato “Capitano” così mi son accorto dalla lettura del blog – e così mi sono uniformato anch’io sempre dalla lettura dello stesso riconoscendo già solo nella presentazione del blog la personalità diplomatica ma ferma – stabile – del Capitano. Ma Andrea non ha certo bisogno di presentazioni (si presenta benissimo da solo esponendo il suo pensiero “umanamente”) o di sponsorizzazioni né tanto meno di prefazioni “continuative”

ma ciò che ora è il mio scopo

se possibile – è generare un sussulto di tale “UMANITA’” anche negli altri “ATTORI”(come ha detto un attore stesso del blog) che frequentano il blog. Forse Andrea potrebbe aprire un nuovo blog a tema esclusivamente “UMANO FINANZIARIO” dove, lasciando dati ed analisi in ICEBERGFIANZA, si possa trattare l’animo umano. Chissà?

Quindi per raggiungere il mio scopo

io provoco

e dico:

SINARCHIA — SINARCHIA — SINARCHIA.

Uomini di mare sussultate ma non solo quando il mercato scende ed Andrea è un “DIVO” perché ci ha azzeccato o è un becero “ perchè ognuno è libero di credere e poi di pentirsi delle sue convinzioni” (come dice – sempre mi riferisco a quell’attore che lo scrisse in un commento ma quanti di voi lo pensano e non lo dicono) in quanto ciò che è l’essenza del suo pensiero – e di quanti concordano con lui – non viene seguita da un ribasso dei mercati…

ma da un corposo quanto fittizio rialzo ( che fa mordere le dita a tutti coloro che anziché comprendere l’evoluzione di un pensiero lo hanno scambiato per un consiglio di vendita e non di acquisto –“ Questo Blog …NON vuole essere assolutamente una rubrica del tipo “ CONSIGLI AI NAVIGANTI QUINDI…. NON SI DANNO CONSIGLI OPERATIVI!!!!” dice Andrea chiaramente.)

Uomini di mare sussultate ed esprimetevi dopo che le vostre mani si sono unite ed i palmi della stesse hanno combaciato come se la vostra anima (l’umanità) combaci con la vostra personalità ( attuazione e controllo delle regole e non anarchia – ingovernabilità – caos).

E SE FOSSE SOLO ED UNICAMENTE :

SINARCHIA — SINARCHIA — SINARCHIA

Questa è la mia piccola riflessione

Questa è la mia provocazione

Tuffatevi nel concetto ed esternate le vostre riflessioni

Grazie Andrea per l’ospitalità che concedi alle mie riflessioni.

Saluti nautilus.

IL tuo post e’ perfetto quasi dappertutto, trane che nel finale.

Ripeto di nuovo. A quanto mi risulta, NON ci sara’ al termine della fase recessiva una risalita, per problemi strutturali.

Questi problemi sturtturali (legati all’energia, all’agricoltura ) innescheranno un ulteriore crollo economico.

Saluti

Pierluigi

Ciao Andrea, ti leggo da diverso tempo perche’ occupandomi di finanza, cerco di leggere tutte le considerazioni di coloro che argomentano con dati concreceti cio che sostengono, independetemente se condivio o meno il pensiero, ma solo leggendo considerazioni diametralmente opposte riesco ad essere complemente informato.

nel tuo post odierno, chiedi di indicarti chi argomenta diversamente da te, putroppo i materiali a mia disosizioni non te li posso fornire, ma sicuramente ti posso indicare un economista “filosofo” che argomenta con dati e considerazioni completamente diverse dalle tue : ABAXBANK.COM REPORT IL ROSSO E IL NERO DI ALESSANDRO FUGNOLI.

Con questo non sto dicendo che lui ha ragione e tu torto, ne il contrario, ti sto solo rispondendo ad una precisa richiesta.

sinceramente ha me piace il tuo modo di argomentare le tue opinioni, se pero’ devo farti una critica e’ quella di puntare il dito verso la mancanza di trasparenza.

permetti il tono ma questa e’ la piu’ grossa che ho mai sentito, il problema e’ proprio il contrario e’ l’eccesso di trasparenza che induce nel credere a tutto.

A me non sembra che per ottenere i dati e le informazioni ricorri ai chissa’ quali fonti o a quali mezzi, tutta l’informazione e’ disponibile a tutti, solo che le persone o non leggono le istruzioni o per non passare da ignoranti fingono di fidarsi, per poi stupirsi.

Per cui la definirei epoca dell’ecceso di Ignoranza ed eccesso di fiducia indotta, “il tutto chiaramente e nel modo piu’ trasparente in un mondo di squali”.

Prima di comprare qualunque cosa si legge e se non si capisce non si firma un c…o!!!!!!!!!!!!!

ti assicuro che quando una persona apre un dossier titoli il cliente deve indicare la proponsione al rischio, e se questi indica una bassa propensione, stai tranqullo che non trovera’ sorprese.

buona navigazione a tutti

Mario

Tutti i dati da te riportati denotano certamente una situazione più o meno delicata ma non credi che il dollaro così debole con un conseguente risanamento della bilancia commerciale USA e la politica accomodante della FED (

-25bps a partire da domani se non addirittura -50bps) possano dare respiro all’economia americana allontanando lo spettro della recessione?

Saluti, Canarino

PS:complimenti per il blog

Caro Capitan Andrea ti riporto un originale detto napoletano ” mo pure e’ pullece tenen a’ tosse” che se traduco bene è il corrispettivo di ” ora anche le pulci hanno la tosse”. E come odo tossire su questo blog ora. Ma ne desidero ascoltare ancora qualcuno di colpi di tosse magari più vischiosi e disgustanti ma questa è anche divertenete da leggere : fonte http://hypertrader.investireoggi.it/cosa-dicono-i-gestori-825.html

Giovedì scorso anche io ero (da simpatico imboscato) all’incontro con alcuni gestori importanti fra cui PIONEER e GOLDMAN SACHS. E’ stato interessante ascoltare l’idea dei “guru” sul futuro soprattutto continuando in testa a pensare la fatidica domanda: “perché mi stanno dicendo questo?”.

Voglio premettere una cosa fondamentale: i gestori dei fondi NON SONO le mani forti! Chiunque creda a ciò ha sacrosanto diritto a vedersi dilapidare il proprio patrimonio. E non è nemmeno vero che i gestori SANNO cosa farà il mercato, le mani forti sono altre, stanno ad un livello molto più alto di un gestore di fondi e adesso in due battute vi spiego il perché. Se un gestore fosse una mano forte e quindi avesse possibilità di manovrare il mercato o di conoscere veramente cosa sta per accadere allora ci troveremmo ad un assurdo matematico inopinabile: i mercati sono giochi a somma zero, se io pirla qualunque posso accedere a delle quote di un fondo, a questo punto “miracoloso”, come me lo fanno altri pirla..ovvio. Ora, da sempre, solo il 10% dei partecipanti vince al gran gioco finanziario e allora va da se che non può essere “popolare” l’accesso a quel 10% altrimenti non sarebbe più un 10%, diventerebbe un 90% e avremmo che i “pochi” grandi finanzieri occulti perderebbero a vantaggio di schiere di pirla. E’ bene tenere a mente questo. Gli stessi gestori di fondi ed i fondi stessi vengono depistati al momento opportuno da chi veramente “governa” i mercati…ed è ovvio il perché, fa comodo avere delle spugne da imbottire di titoli quando a qualcuno servono i contanti! Cosa hanno detto Goldman e Pioneer? Goldman ha detto che si aspetta un mercato che nei prossimi 12 mesi fa l’8%…dico io…e mi vieni pure a proporre un fondo con tale prospettiva? Goldman ha inoltre detto che comunque sarà solo una transizione e che il sole splende sempre..glielo dicono i loro studi quantitativi ipersofisticati con schiere di cervelloni al seguito…si attendono inflazione contenuta e con questo giustificano il sole sempre presente e poi…ah ah…alla fine di tutto il discorso hanno detto che tutti i loro scenari rosei potrebbero essere scalfiti SOLO se l’inflazione va fuori controllo!!! Un cane che si morde la coda…splende tutto perché l’inflazione sarà contenuta ma..a patto che….non abbiamo sbagliato i calcoli sull’inflazione!!! Avanti il prossimo grazie! Pioneer, qui c’è veramente poco da dire…hanno presentato un fondo azionario dicendoci che hanno “notato” (ma va?!?!?) che prendendo un benchmark di riferimento ma poi mettendo i soldi in titoli fuori dal benchmark si guadagna di più! E..udite udite..si ottiene un Beta inferiore ad 1 !!! Ovvero si rischia di meno del benchmark!!! Mi volevo alzare e con un blocco notes ed una matita fargli due calcoli e sputtanarlo matematicamente in diretta: come è possibile che un asset abbia un Beta maggiore del suo benchmark e guadagni di più???? Se la curva dell’asset sta sopra il benchmark ha per forza il Beta maggiore di 1 perché è il benchmark il riferimento 1 del Beta! E’ proprio una fortuna a volte essere ingegnere..a volte eh..non sempre. E allora come mai a loro il Beta veniva inferiore ad 1? Semplice, se vai fuori dai titoli del Benchmark a quel punto è il benchmark che non è più caratteristico e dunque nemmeno il Beta. Un po’ come uno che mangiando una mela si ostina a volermi convincere che le pere sono più buone. Bah! Insomma, se avevo qualche misero dubbio sul fatto che il massimo delle informazioni fruibili e soprattutto chiare stanno sopra un grafico adesso ho fugato anche quello….signori, un grafico è un grafico, il resto chiacchiere.

Ing. Bertolino

saluti nautilus

PS: ricordiamoci che è buona educazione mettere la mano davanti la bocca quando si tossisce!

concordo con Bertolino, quando si ha una tosse cosi malsana, … non si va per mare!! miettete ind ù lietto!

pinio

Ing Bertolino, non capisco la tua obiezione, ma premetto che non mai trattato direttamente con i fondi

Non è possibili avere un beta minore di uno e rendere più del benchmark in quanto hai creato “valore” grazie all’alfa

Matematicamente parlando:

beta =1 => rischio nullo

Alpha positivo

=> dalla regressione ottengo

r(asset)= alpha+ beta* r(benchmark)

Con l’alpha non posso “correggere ” l’effetto dato da

beta*r(benchmark)?

a proposito di chi?

chi tossisce?

voi castrofisti che per diventare tali, non immagino che tipo di fregature abbiate preso in vita vostra…………………

Se qualcuno vuole fare della psicologia, si informi che tipo di esperienze portano a diventare catastrofisti..

in america ci sono un sacco di complottisti, lo sapete? tutti da camicia di forze naturalmente.

Io penso che la maggiorparte di voi si e’ avvicinatata alla borsa tra il 20 e il 25 marzo 2000, comprando ai massimi le piu’ grosse porcherie di questa terra e adesso fa’ il professore vedendo crolli ovunque……………….

non sono un esperto finanziario nè tantomeno uno speculatore. sono un lettore, curioso di sapere che succede nel mondo circostante .. e che vedo?? in un blog in cui a parte le analisi catastrofiste o meno (per alcuni false, per alcuni probabili) la parte centrale del messaggio e’ il recupero dell’etica in tutte le sue forme. Etica significa anche confrontarsi educatamente e se uno non e’ linea con quanto scritto o detto, può sempre dissentire senza per questo vedere negli altri dei poveri “sfigati” da borsa. Gradirei che gli anonimi si firmassero. Possiamo senz’altro dire che se ci sarà un crollo o meno lo vedremo. Nessuno potrà dire però che l’etica e’ una componente del mercato in rialzo da anni. Non esiste una quotazione dell’etica messa in campo nelle azioni quotidiane ma se ci fosse, essa sarebbe in discesa da moltissimi anni. Quindi caro Andrea, al di la’ delle tue vedute (siamo in fin dei conti tuoi ospiti) condivisibili o meno, io ti ringrazio per le domande e le riflessioni che stimoli in una visione di società nuova che spero contenga nuovamente i valori di un tempo, quelli annebbiati oggi da false priorità.

un grazie cmq a tutti per il loro contributi.

p.s. chi e’ che aveva lanciato l’idea di un incontro davanti a qualche buona pietanza? presente. Marcoeco 😀

Ma sempre e solo con il permesso di Capitan Andrea di cui siamo ospiti – E allora….I NOMI :

presente. Marcoeco 😀 – 30 Ottobre 2007 – 12:37

Bill: PRESENTE. – 26 Ottobre 2007 – 19:04

Piinio, presente! – 26 Ottobre 2007 – 14:04

FABIO — presente – 25 Ottobre 2007 – 23:38

NAUTILUS – presente

saluti nautilus

PS: e senti che tosse…ma mi raccomando cercate di non vomitare

fiele “SINARCHICO”.

ops… msg nr-11

non mi sono firmato e me scuso.

Sergio T.

…………………….

P.s. quando un blog si pubblicizza su yahoo.Finanza, calamita persone che operano in Borsa piu’ o meno seriamente, i quali invitati dal blogger esprimono commenti in merito a cio’ che leggono.

l’etica in finanza non e’ mai esistita e mai esistera’, sfido chiunque a dimostrarmi il contrairio, esistono regole precise e vanno rispettate, questa e’ la finanza, molti non le rispettano o ne fanno un uso improprio.

E’ molto triste ma e’ cosi’, cio’ che stimola le persone ad investire denaro in borsa, e’ avere profitto,non c’e’ un fine etico. che ti piaccia o no e’ cosi’.

ha ragione Andrea quando dice che questo portera’ l’uomo alla deriva.

Caro Andrea,

il messaggio che mandi dal tuo blog é chiaro. La crisi immobiliare crea perdite miliardarie nel sistema finanziario e causa una recessione negli Stati Uniti. Le Borse non hanno ancora capito niente e ci troviamo di fronte ad un crollo di dimensioni epocali.

Il ragionamento é lineare e non fà in teoria una grinza. Penso però che i margini di errore sono ampi. Le perdite nel settore finanziario (stima 250 Mia di USD) verranno assorbite dalle banche e dai compratori dei titoli derivati. Per le banche il colpo é doloroso (vedi Merrill Lynch e UBS)ma non così grave da creare scompensi o fallimenti (neanche Countrywide e Northern Rock sono fallite!). Gli altri compratori di questi titoli derivati sono gli investitori istituzionali (assicurazioni e fondi pensione). Le perdite le assorbiremo noi sotto forma di redditi inferiori sul capitale investito o tagli della pensione. Come alternativa le perdite verranno assorbite dagli Stati (sempre noi – questo conto lo pagheranno però le generazioni future). Le Borse al massimo correggeranno ma non crolleranno. Le valutazioni delle azioni sono corrette ed un rallentamento economico negli USA non dovrebbe lasciare eccessive tracce negli utili delle imprese. La deflazione immobilare é una crisi importante che segue però un’inflazione senza precedenti. Il valore delle case in America é salito da 100 nel gennaio 2000 a 206 nel luglio del 2006 (S&PCase-Shiller Index). Ora siamo ridiscesi a 198 e se effettivamente scenderemo del 20% dal massimo, toccheremo i 160. Solo chi ha comperato negli ultimi due anni al limite delle sue risorse finanziarie é nei guai. Purtroppo in tutta questa storia chi ci va di mezzo é come il solito la povera gente. I finanzieri hanno incassato commissioni e bonus e fanno subire le perdite agli altri. I politici (cog….ni) ed i regolatori dei sistemi finanziari (disgraziati e disonesti) invece che punire i responsabili di questo casino corrono a nascondere la me… sotto il tappeto ed intervengono per evitare un rischio sistematico. Chi ruba una mela finisce in prigione, chi causa coscentemente perdite miliardarie invece va salvato e sostenuto a debito della comunità. E nessuno mi ha ancora spiegato come hanno fatto i SIV a finire fuori dai bilanci delle banche in barba a tutte le disposizioni di legge che le obbligherebbe a coprire parte dei rischi con i mezzi propri.

Caro Andrea il problema non é la Borsa – il problema é che l’etica con la finanza non ha proprio niente a che fare!!!

Un caro saluto

Michele

Ripeto un ultima volta e poi mi fermo sennò divento noioso: a mio parere la crisi sistemica in atto ha una forzante di lungo periodo che si chiama disponibilità energetica. Questa disponibiità inizierà a flettere entro il 2010. Il collasso delle economie entro il 2015 per me è certo.

Saluti

Pierluigi

Caro Pierluigi,

la tua certezza mi sorprende. È certo che nei prossimi anni dovremmo affrontare un problema energetico ma che la disponibilità inizierà a flettere nel 2010 ed il collasso seguirà nel 2015 é una previsione senza fondamento. Basta un lieve sforzo nella giusta direzione (e forse Sarkozy ha mostrato la via) e la crisi potrebbe già slittare di decenni.

Non essere troppo negativo e abbi fiducia nella capacità di reazione dell’uomo, nel suo spirito d’adattamento e nella sua creatività.

Michele

Oggi anno del Signore 2007 addi 30 ottobre siamo qui riuniti o miei compagni per giudicare l’operato di Nautilus compevole del più grave dei reati di lesa maestà.

Una ” ruffianata oceanica “.

La giuria riunita dove aver ascoltato il dibattimento, in base al quarto comma dellla legge suprema del Mare, viste le attenuanti generiche in relazione alla buona fede evita al Marinaio Nautilus in volo in pasto ai pesci e lo obbliga a scendere in coperta a pelar patate per il resto del Viaggio e preparare pranzetti prelibati per tutto l’equipaggio…..

Grazie Nautilus in fondo quando mi sono avventurato per i mari della finanza sapevo a cosa andavo incontro e non mi sono mai illuso di trovare un ambiente ideale per parlare di etica e trasparenza, ma le tue parole e quelle di tanti compagni di viaggio, nelle email private alzano e riempiono le vele per nuove rotte, accendono la speranza.

Certo Michele, ciò che dici è assolutamente vero, mi piace dialogare con te, il nostro dialogo è un esempio di civiltà e un inno al confronto ma credo che la finanza etica o il microcredito siano la testimonianza vivente dei germogli di questa Utopia. Caro Sergio l’Etica è come il sale ne basta poco per rendere saporita un’intera pietanza e questo mondo non ne è completamente privo.

Non sono un ingenuo, conosco l’ambiente finanziario e il suo messaggio ma i segni di un cambiamento nascono dal nulla e crescono in silenzio.

In fondo vedo che siamo in sintonia ma non costa niente lavorare per il cambiamento, ce lo chiedono l’Umanità che soffre, gli ultimi, i deboli, le generazioni che verranno, i nostri figli.

Ciao Mario, conosco Fugnoli e rispetto il suo lavoro, conosce a fondo l’economia ma la prospettiva è completamente differente. Questa primavera in un suo post anche Fugnoli sottovalutò la recessione immobiliare e credo sia rimasto anche lui sorpreso dalla crisi di fiducia dei mercati, io non sono uno strategist o un gestore e quindi la mia visione è completamente differente.

Torno a sottolineare per quanti sono interessati alla corsa infinita dei mercati azionari che io non prevedo catastrofi, non stò preparando l’arca di Noè cerco di analizzare gli squilibri e le incongruenze di questo mondo, secondo una visione soggettiva, ripeto soggettiva che non corrisponde alla verità assoluta.

Se poi la mia visione di pseudo economista mi porta ad intravedere una recessione in arrivo, nessuno è obbligato a dare ascolto alle mie farneticazioni.

Forse dovrei dare ascolto al suggerimento di Nautilus ed uscire da questo mondo dove alcuni mi vedono come mina vagante solo perchè esprimo le mie perplessità e convinzioni rispettando quelle degli altri, ma sarebbe troppo facile salire su una nave dove la rotta è segnata, da cieli limpidi e tramonti leggendari, aprire un’altro blog e parlare di etica tra amici.

Caro Mario guardiamoci negli occhi, come fanno i veri marinai, il mondo finanziario è ricco di uomini e donne che vivono la loro professione secondo un’etica professionale che non può prescindere dal rispetto del cliente chiunque esso sia, ma se per trasparenza intendi la marea di informazioni e dati in cui spesso affoghiamo pure noi non pretendiamo che tutti sappiano nuotare. Ci sono gli ingenui, i finti ingenui e coloro che credono ancora nella fiducia data e se oggi stiamo affogando in un oceano di carta e regolamenti lo dobbiamo ad un minimo di mancanza di etica oltre che di ingenuità.

Poi se spostiamo la vista all’orizzonte come dice Michele, da quale nebbia eterna sono spuntati i Conduits & SIV di turno alle porte di Basilea 2, da quale genio finanziario sono nati i prodotti strutturati che infestano la realtà odierna?! La Fed non sapeva della cortina di nebbia calata sull’innovazione del credito subprime? Ognuno è libero di credere ciò che vuole ma la mia realtà è quella che vedo.

Ciao Canarino, la prevenzione è sempre stata meglio della medicina, ma non aiuta il business e la politica monetaria come dimostra il grafico del post odierno risolve temporaneamente il corso dei mercati ma la recessione è inevitabile. Se lo è stata in passato, figuriamoci ora con una recessione immobiliare, un crisi del credito, del dollaro, con petrolio e oro in volo e specialmente una crisi di fiducia.

Chi rompe paga e i cocci sono suoi!

Per quanto riguarda le visioni degli analisti nulla di nuovo sotto il sole autunnale, ma il capo economista americano di Merrill Lynch, sostiene che se evitiamo una recessione sarà un miracolo, in fondo il deserto si stà riempiendo giorno dopo giorno, e a proposito di formule beta alpha in rapporto al benchmark ricordo che i gestori che stanno sopra i benchmark si contano sulle dita e che le formule quantistiche di numerosi hedge fund con il ricordo del leggendario LTCM in testa hanno fallito.

Ma questa è un’altra storia e quello che importa sono le nostre sensazioni, le nostre speranze, le nostre paure. Oggi l’economia e soprattutto la finanza stanno contagiando ogni angolo della vita civile, ed hanno responsabilità enormi e non è possibile ignorare questo aspetto, proporre il lato positivo del sistema.

Tanti sono gli aspetti positivi della vita economica ma tanto resta ancora da fare per il rispetto dell’ Umanità e dell’Ambiente.

La responsabilità sociale d’impresa non è un’Utopia ma un rotta verso un Oceano dove è possibile coniugare il profitto con il rispetto per l’uomo e il suo ambiente.

Grazie della Vostra presenza e grazie delle Vostre riflessioni e critiche!

Andrea

ok messaggio ricevuto,

una persona che tiene a bordo persone che credono alla SINARCHIA, e ne apprezza i contenuti,

si commenta da solo……

Avevo confuso il senso del Blog……

non e’ necessario chiudere i bloog….

basta catalogarli fra gli esoteristi e non nei siti di finanza. etica o meno che sia

con rispetto

Mario

E sempre e solo il puntino nero in mezzo alla pagina che attrae……in fondo l’intera pagina bianca è un’entità astratta per molti.

Ma rispetto significa accettare tutto! Forse un pò meno il….si commenta da solo e i giudizi sommari!

Ciao Andrea

caro Mario, tornatene nei tuoi siti di finanza e, per piacere, portati anche Nautilus…..

ciao a tutti

Pinio

Egr. sig. Mazzalai, mi complimento con lei per il suo blog, la seguo da tempo ed anche se non sempre mi trova d’accordo su quanto afferma, condivido le linee guida dei suoi ragionamenti.

Non posso dire altrettanto dei suoi lettori, ma non si preoccupi il web e pieno di gente strana, ognuno ha diritto ad esprimere le proprie idee, anche se effettivamente la Sinarchia e tante altre baggianate, non meriterebbero da parte sua alcun commento.

Purtroppo lei sta commentando uno dei tanti periodi bui della finanza e quando si parla di previsioni negative, si attrae persone negative che cercano nel mal comune la loro ragione di esistere.

sono convinto e non mi smentirà che ne lei ne sia perfettamente conscio, ma se la puo’ consolare ci sono anche persone di un certo spessore che condividono quello che lei dice, anche se non lasciano i loro commenti.

continui cosi.

Complimenti sinceri

Prof. Mariano

Sinceramente non ho capito il senso profondo del messaggio di Mario. Mi sembra di essere stato molto chiaro nel dire che un essere umano può credere fermamente in qualcosa ma poi è anche persona intelligente se di fronte a delle realtà può cambiare la sua opinione.

E’ un gesto di rispetto verso tutti coloro che frequentano il blog del Sig Mazzalai, e delle loro coscienze.

Non pensavo, con una frase che è al limite dell’ovvio, di scatenare un tale vespaio.

Oramai le realtà in cui credo sono quelle documentate in questo blog, anche se non ci sarà una catastrofe, ma una semplice recessione (e cosa sarà mai ce ne sono state tante altre e l’uomo è sopravvissuto).

Il peggio è tutto quello che tale recessione si porta dietro, perchè da che mondo è mondo hanno pagato sempre i più deboli (e se ne stanno vedendo gli effetti anche in Italia)

Certo che certi fenomeni che hanno moltiplicato gli utili di pochi (istituti bancari), adesso saranno sulle spalle di tanti (anche se certe mode di mutui a tasso variabile al 100% e concessi a chi non aveva oggettivamente i mezzi per la restituzione è chiaro che avrebbero avuto come epilogo solo una crescita delle insolvenze in primis di questi e poi di tutti gli altri che si sono visti o si vedranno aumentare le rate di rimborso dei mutui)

Saluto Fabio in primis e tutti gli altri dell’equipaggio.

Spero di non aver mai offeso nessuno.

Non è nella mia indole.

Giulio

Devi essere connesso per inviare un commento.

Andrea, hai perfettamente ragione, ma cio’ nonostante questo mercato non guarda in faccia a nessuno e continua a salire!!!

C’e’ qualche economista o trader che riferisce che siccome vi e’ in atto una recessione immobiliare, non vi puo’ essere anche una discesa del mercato azionario!!

Cosa ne pensate???