in caricamento ...

STUPORE INFINITO!

Cari lettori, cari compagni di viaggio, non ho resistito alla tentazione di ripresentare questa splendida immagine, un’immagine che dà un senso di speranza, una speranza nel cambiamento, una speranza nella coscienza sociale, nello stupore che ognuno di noi non dovrebbe maì perdere nella Vita, quella capacità di stupirsi delle cose ordinarie che ogni giorno accadono nel nostro errare quotidiano, talvolta senza una meta precisa ma con nel cuore una speranza, un’utopia.

Stupore Infinito!

"…..allora capii, che veramente io ero il più sapiente perché ero l’unico a sapere di non sapere, a sapere di essere ignorante. " ( Socrate )

Ricordo non molto tempo fà alcune considerazioni fatte con dei clienti i quali sostenevano che non vi fosse alternativa al volo infinito del mercato immobiliare di casa nostra, alla salita dei prezzi, delle quotazioni, perchè sai da noi non scenderanno mai.

Un’alternativa differenziata a seconda del territorio, della domanda, del contesto sociale ma che posava la sua pietra angolare su una irripetibile stagione di politiche monetarie accomodanti, l’accesso incondizionato al credito subprime, al sogno americano, per tutti di più!

Ma come la Storia insegna, tutto cambia, nulla è per sempre.

In America ormai il mercato immobiliare sembra non fare più notizia, con i suoi continui record negativi che ci riportano indietro di 10/20/30 anni e poi più in su fino alla Grande Depressione del ’29 con la prima volta in assoluto che i prezzi delle abitazioni vedono invertire la loro dinamica di crescita, una dinamica su cui il sistema economico americano aveva costruito l’Eldorado infinito del MortgageEquityWithdrawals, MEW per gli amici.

All’improvviso Paulson ammonisce che più a lungo i prezzi delle case rimarranno stagnanti o scenderanno, più forte sarà la penale imposta alla crescita futura.

" La correzione immobiliare non stà terminando con la rapidità attesa e probabilmente continuerà ad affliggere l’economia, i mercati dei capitali e molti proprietari di case per qualche tempo "

Diciamo pure qualche anno signor Paulson, la dinamica immobiliare purtroppo è solo agli inizi e un’accellerazione è in vista nel crollo delle quotazioni e nella salita esponenziale delle "foreclosure", nell’accumulo dell’invenduto, nella restrizione del credito.

Vorrei ora ricordare un piccolo particolare ai nuovi lettori del Blog!

Se la Mortgage Bankers Association MBA comunica ormai settimanalmente che le richieste di ipoteca crescono, ciò non significa che la tendenza immobiliare è ad un punto di svolta, ma è importante ricordare che la MBA non è in grado di distinguere le richieste plurime di uno stesso soggetto da quelle singole presentate una volta soltanto.

Ciò non avviene perchè lo dico io ma è dichiarato dalla stessa MBA sul suo sito.

Come dice Michele_Spallino, i dati vanno scrutati e sviscerati in profondità al di là dell’impatto emotivo del titolo o della prima comunicazione. Se i principali attori di mercato segnalano un’ondata di contrazione del credito e fuori dubbio che i possibili mutuatari subprime o cosidetti principianti, ovvero coloro che cercano casa per la prima volta, giovani coppie etc avranno non poche difficoltà di accesso ad un mutuo rivolgendosi quindi a più istituti e aumentando di conseguenza le richieste anche a livello statistico.

Nel frattempo i rifinanziamenti sono scesi del 1,1 % testimoniando la progressiva e temporanea fine del MEW ovvero la possibilità di estrarre ricchezza dall’aumento del valore delle case. La stessa MBA intravede un susseguirsi di nebbie e banchi di sabbia per tutto il 2008 con cali nelle vendite e riduzione nei prezzi dal 2 al 4 % e credetemi il dato in questione è da ritenersi alquanto ottimistico.

Per maggiori informazioni potete visitare le previsioni della MBA la quale prevede un miglioramento dal secondo semestre del prossimo anno, almeno non è la stessa luce in fondo al tunnel che la NAR prevede di mese in mese abbassando ripetutamente le proprie previsioni.

Il miglior amico è colui che ti racconta le cose come stanno, cercando di non nasconderti nulla anche se ciò può ferire le tue speranze!

Prosegue nel frattempo l’ondata di record negativi relativi al mercato immobiliare con i cantieri di costruzione ai minimi da 14 anni con un calo del 10,2 % e del 31 % rispetto allo scorso anno.

Le prospettive restano sostanzialmente buie con i permessi edilizi, barometro dell’attività futura ai minimi di 14 anni crollati in un colpo solo del 7,3 %.

Infinito Stupore!

Nel frattempo la Storia ci dirà se questo ennesimo G 7 si risolverà con un nulla di fatto ma ciò che bolle in pentola questa volta, è formato “ PENTOLA a PRESSIONE “ con tanto di sbuffi da ogni parte.

La relazione preliminare del Financial Stability Forum che sarà pronta ad Aprile, ( quando forse ormai sarà troppo tardi ) riguarderà argomenti della massima priorità, come gestione del rischio, derivati, bilanci, trasparenza, agenzie di rating e vigilanza preventiva presso le istituzioni finanziarie.

Non mancherà un accenno non certo disinteressato ai cosiddetti Fondi Sovrani ( sovereign wealth fund ) portatori di surplus di bilancio colossali, pronti ad impossessarsi di ogni pezzo di occidente a saldo.

Splendida inoltre la metafora usata dal FMI per definire il sottobosco ad alta percentuale infiammabile composto da derivati fantasiosi, prestiti subprime, allentamento negli standard di credito e leva finanziaria esponenziale dove la barriera antincendio ha fallito il suo compito.

Il riferimento ai rischi di una politica monetaria accomodante ogni qualvolta sopraggiunga una crisi sui mercati, richiama l’azzardo morale in cui stanno nuotando da anni gli speculatori mondiali.

Un calo ordinato e salutare del dollaro contribuirà ad evitare una recessione americana, dice il FMI a patto che, aggiungo io, l’inflazione resti sotto controllo e qui ho i miei dubbi! Singolare è inoltre il sommesso richiamo alla realtà nei confronti delle grandi istituzioni finanziarie, le quali vengono invitate a fare chiarezza sull’impatto della crisi estiva sui loro bilanci. Una maggiore trasparenza contribuirà a abbreviare il ritorno alla normalità a ristabilire la fiducia nel mercato interbancario.

In fondo sperare non costa nulla, ma nella stagione delle Nebbie Eterne, il sole difficilmente fà capolino.

Il Fondo Monetario Internazionale, nel suo World Economic Outlook, ricorda che la crisi subprime non è più ampia delle recenti crisi, del crollo del 1987, del default russo e del LTCM, della bolla internet. E pensare che con una simile affermazione si vorrebbe far credere che sia tutto finito!

Per fortuna i suoi economisti hanno ricordato che le conseguenze di questa crisi potrebbero essere maggiori rispetto al passato, per la continua deflazione immobiliare americana e a breve mondiale, per il calo della fiducia nel credito strutturato e cartolarizzato e per la contrazione dell’accesso al credito.

Forse gli amici del FMI dovrebbero fare come dice il mio amico PAOLO_BARRAI, utilizzare le loro risorse, le disponibilità finanziarie per finanziare i proprietari di abitazioni americane e a breve mondiali, utilizzare i capitali a disposizione per finanziare una ripresa dal basso, per riscattare la politica americana che consenti di concedere prestiti all’ Argentina poco prima del grande default, bruciando miliardi di dollari nel nulla.

Dopo la debacle dei conti delle più grandi istituzioni bancarie americane in rapporto alla capitalizzazione di mercato, Citigroup e Bank of America, Citi & Bofa per gli amici, JP Morgan Chase segnala utili in crescita e tranquillizza i mercati. Peccato che sul fronte patrimoniale, le perdite ammontano a 4 miliardi derivanti da svalutazioni e accantonamenti per crediti in sofferenza.

La notizia che la SECURITIES_and_EXCHANGE_COMMISSION stia valutando la contabilità e le pratiche contabili per garantire coerenza e chiarezza agli investitori è passata come sempre inosservata.

In fondo sono così graziosi questi bilanci agli occhi degli analisti, per le pulizie fatte in casa, che neanche si accorgono degli effetti collaterali ovvero 280_billioni di dollari di debiti contratti nella crisi subprime che minacciano lo sviluppo economico inibendo la capacità di fare nuovi prestiti al sistema stesso, in conseguenza della carta commerciale e dei LBO iscritta progressivamente nei loro bilanci e rifiutata dagli investitori.

Nella Grande Depressione del ’29 tutto ad un tratto le grandi banche smisero di fare credito al sistema economico in considerazione dell’elevato numero di default in arrivo e della persistente speculazione.

Lo Stupore continua…..

Coloro che non sono stati in grado di prevedere un’uragano in arrivo dal mercato immobiliare, controllare il fenomeno subprime, regolamentare i Conduits&Siv, Hedge & company, saranno in grado di percepire ed anticipare i rischi inflativi!?

In questa NEW AGE economica, nulla è più come prima, normalmente accademico, la svalutazione della moneta in fondo non importa inflazione, l’inflazione da materie prime è un fantasma del passato, l’inflazione “CORE” è un dogma da sostenere a tutti i costi.

Nel frattempo meno si parla di Greenspan meglio è ma visto che siamo su scherzi a parte sentiamo cosa dice ad un quotidiano sudcoreano:

Le banche centrali dovrebbero combattere l’inflazione poichè vi sono bolle ovunque e i bassi tassi di interesse hanno creato delle bolle nel mercato immobiliare di 20/30 paesi ( ILLUMINANTE!!!!!!!) e l’inflazione è un pericolo maggiore per l’economia americana più di quanto non lo sia un dollaro debole. Vi sono meno del 50% di probabilità di una recessione negli Stati Uniti…….

Stupore….. avvilito!

A questo punto confermo la mia visione di una recessione americana entro i primi sei mesi del prossimo anno, sempre che un giorno non scopriamo di esservi già dentro come nel 2001 e il mio dilemma come già detto è quello di considerarla una recessione inflativa o una vera e propria stagflazione.

Nel frattempo il CONFERENCE_BOARD ci comunica che il LEI, Leading Indicator balla incessantemente sopra e sotto lo zero, determinando un’incertezza assoluta rivisto al ribasso in Agosto a – 0,8 % e in rialzo a luglio a + 0,7 %.

Se poi diamo un’occhiata alla dinamica del Lei in questi mesi del 2007, come vedete qui sotto, tralasciando le revisioni, mese dopo mese si alternano salite e discese, aumenti e diminuzioni confermando un’incertezza di fondo.

|

The Conference Board U.S. Leading Index Decreased 0.6 Percent |

|

|

The Conference Board U.S. Leading Index Increased 0.4 Percent |

|

|

The Conference Board U.S. Leading Index Decreased 0.3 Percent |

|

|

The Conference Board U.S. Leading Index Increased 0.3 Percent |

|

|

The Conference Board U.S. Leading Index Decreased 0.5 Percent |

|

|

The Conference Board U.S. Leading Index Increased 0.1 Percent |

|

|

The Conference Board U.S. Leading Index Decreased 0.5 Percent |

|

|

The Conference Board U.S. Leading Index Increased 0.1 Percent |

Storicamente tre mesi consecutivi al ribasso testimoniano una recessione in arrivo!

Le richieste settimanali dei sussidi di disoccupazione incominciano a riflettere le tensioni sul mercato del lavoro americano passando da 309.000 dato rivisto ( al rialzo ) a 337.000 con il più significativo aumento da aprile, ( + 28.000 richieste ) con un aumento medio di circa 6000 richieste rispetto alla settimana precedente.

Aspettiamo di avere conferme, ma le revisioni annuali del BLS ci ricordano che la tendenza è inesorabile.

Il vento ci porta la notizia che due vascelli fantasma CONDUITS&SIV e precisamente il RHINEBRIDGE_PLC della IKB e il CHEYNE_FINANCE_PLC dell’hedge Cheyne Capital Management si sono definitivamente incagliati nei banchi di sabbia delle Nebbie Eterne e che la dinamica dell’ ABX_INDEX sancisce la chiusura definitiva del mercato delle cartolarizzazioni subprime.

La sorte del fratello maggiore quello con esperienza da TRIPLA A non è delle migliori…

Nel frattempo il beige book segnala un’economia incerta con crescita modesta, debole o a tratti mista. I contati con un certo numero di industrie segnalano un grado maggiore di incertezza rispetto alle prospettive economiche e le istituzioni finanziarie segnalano un aumento delle insolvenze ed un deterioramento delle condizioni del credito. Tutto ciò potrebbe danneggiare l’espansione.

Vorrei sottolineare il fatto che in questo momento anche il Beige Book ci tiene a ricordare che stanno aumentando le insolvenze, la stessa considerazione che feci in anteprima alcuni giorni fà nel post LA_NUOVA_FRONTIERA:CLO&LBO,RISKDEFAULT.

Occhio ora a questo passo: Una pressione al rialzo sui costi di ingresso è stato segnalata dalla maggior parte dei distretti, spinta dalla forte domanda interna e internazionale, di energia e dai costi delle materie prime I prezzi per una vasta gamma di alimenti, tra cui il latte, il grano, la soia, il grano, la carne bovina, pollo e verdure sono aumentati. La diminuizione del valore del dollaro e le alte spese di spedizione hanno reso più costose le merci importate. E’ ovvio che richiamare queste considerazioni serve a far capire come al di la di una visione un pò core il nemico in arrivo numero uno è l’inflazione, che poi si presenti sotto le spoglie di una recessione inflativa o di una stagflazione, questo è un’altro discorso.

Il sito della FEDERAL_RESERVE_DI_NEW_YORK segnala inoltre che le ultime operazioni di immissione di liquidità vedono un sostanziale declino nell’accettazione dei collaterali MortgageBacked e testimoniano la sempre più pressante richiesta da parte del sistema.

Se le autorità monetarie riducono i tassi, ma i riferimenti principali per gli affidamenti e i mutui, ovvero l’EURIBOR e il LIBOR restano in tensione non vi è nessuna possibilità di invertire i rischi di default personali o corporate e quindi le potenziali insolvenze si moltiplicano, come pure si moltiplicano i livelli di invenduto sul mercato immobiliare e i livelli dell’offerta che pregiudica una tenuta dei prezzi.

Concluderei questa ennesima maratona con un riferimento ad un argomento di importanza vitale, per comprendere sino in fondo uno dei sintomi e della persistenza ed aggravamento della Grande Depressione ovvero il Protezionismo di cui abbiamo già parlato in un precedente POST

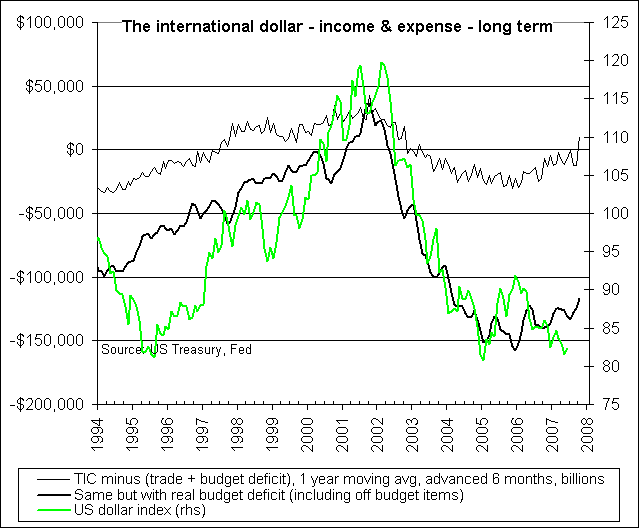

I dati mensilmente comunicati dall’ INTERNATIONAL_CAPITAL_SYSTEM ci segnalano una certa tensione nei titoli del DEBITO_PUBBLICO_AMERICANO detenuti dagli investitori e dalle banche centrali, tensioni che mettono a repentaglio il finanziamento degli squilibri della bilancia commerciale USA.

Abbiamo spesso ricordato che il sistema economico mondiale, in questi anni si è nutrito del circolo vizioso o virtuoso a seconda dei punti di vista, del consumo americano che viene finanziato dal surplus cinese e negli ultimi due mesi ben 14 proposte di legge sono state introdotte per limitare la potenza commerciale della Cina e dell’Asia in genere.

Come detto recentemente in novembre avremo una visione migliore di quella che sarà la tendenza futura ma i dati parlano chiaro, parlano una lingua oggettiva indiscutibile, Giappone e Cina detengono una percentuale schiacciante del debito pubblico americano:

Gennaio 2007 Agosto 2007

GIAPPONE 627 mld 585,6 mld

CINA 402,1 mld 400,2 mld

PAESI MEDIORIENTALI 111,4 mld 123,3 mld

BRASILE 53,7 mld 106,7 mld

In housing chart book di Wachovia interessante rassegna di grafici.

Fogar

In housing chart book di Wachovia interessante rassegna di grafici.

Fogar

I miei rispetti a tutti voi naviganti. Un saluto particolare a te Capitan Andrea.

Di ritorno da un lungo viaggio sulla terra ferma ho trovato un bel po’ di materiale da leggere ed elaborare. Tutto il lavoro effettuato dal Capitan Andrea è sempre fonte di riflessione e stimolo. Grazie Andrea.

Riflettevo su un argomento trattato con degli amici nel mio viaggio. Un argomento che mi ha toccato nel profondo ancorché scosso alquanto di cui vi offro la conclusione proprio perché trovo questo commento nell’ultimo post: UNA SORPRESA SOTTOVALUTATA

18 Ottobre 2007 – 10:38

caro capitano, condivido in pieno le analisi che fai e sopratutto il richiamo all’etica. In merito alla puntata di Report conoscevo la situazione delle imprese ma non quella degli enti pubblici e sarei interessata a sapere se il fenomeno è prevalentemente italiano o se interessa anche altri Paesi ( sto meditando di scappare dall’Italia per offrire ai miei figli un futuro meno triste e non vorrei scappare dalla padella nella brace!!!)

Annalisa

—————————————

Cara Annalisa, nel leggerti, ho provato una sensazione di “freddo all’anima”. Una mamma che medita in maniera razionale questo tipo di pensiero offre spunti di riflessione quasi estremi.

Dico ciò perché alcuni amici che ho visitato e che fanno parte proprio del mondo finanziario, e non di questo meraviglioso paese che è l’Italia, alla conclusione di un lungo confronto su svariati temi mi hanno, spassionatamente, consigliato di lasciare l’Italia dal punto di vista fiscale. Mettiamola in questi termini : Il con cambio tra ciò che stiamo ed andremo a pagare , e non solo in termini di tasse, e ciò che dovremmo e vorremmo ricevere come contropartita sia dalle leggi che da tutto ciò che un normale cittadino di un normale paese di una normale organizzazione sociale si aspetta non è più, diciamo, in equilibrio da tempo. Di questo mi ero già accorto anch’io e non da ora ma il valutarlo in un certo modo e da un certo punto di vista e da un altro paese mi ha rattristato molto.

Cara Annalisa, cosa dire? Se s’inizia ad andar via ed in gran numero rinunceremmo a priori a riscattare noi stessi ed i nostri figli. Ma, purtroppo, qual è l’alternativa di rimanere…..

Capitan Andrea posso girarti la domanda e chiedere il tuo pensiero?

Saluti nautilus

Ringrazio Andrea , Fogar e Nautilus per il vostro contributo !

Segnalo che il Vix è sul 20 … quindi la settimana prossima possiamo vedere (a mio avviso) perdite considerevoli intraday !

E’ un segnale banale , ma degno di attenzione .

Quindi tenetevi forte , può succedere di tutto !

Vabbe anche se è un analisi che non vale niente ne approfitto per augurarvi un buon week end !

ciao a tutti !

By Fabio

La mia caccia a ottobre rosso … non è ancora finita

Caro Andrea mi puoi spiegare in poche parole cosa significa in termini economici, cioè le conseguenze del fatto che

“Giappone e Cina detengono una percentuale schiacciante del debito pubblico americano”

Grazie

Il solito Giulio

Pensa cosa sucedesse se per caso Cina o Giappone riversassero sul mercato questo enorme riserva di titoli Americani !

Sicuramente un eccesso di offerta ! Gli Stati Uniti potrebbero incontrare enormi difficolta a rifinianzarsi dato che il mercato presenterebbe un offerta enorme rispetto alla domanda di titoli US .

Inoltre somma a questo l’ assenza degli abituali compratori (Cina e Giappone) ! Quindi una domanda molto ridotta rispetto al passato !

In pratica ci troveremo un eccesso nell’ offerta di titoli Usa con una sparizione della domanda !

L’ America a quel punto dovrebbe aumentare i tassi di interesse indipendentemente dall’ inflazione o dalla crescita per rendere riappetibili i suoi titoli (quelli emessi dagli USA ) questo a sua volta andrebbe a gravare già sull’ enorme debito pubblico che in termini assoluti è gia oggi una voragine senza fondo !

Senza contare altri effetti sul dollaro e probabilmente tensioni a livello internazionale !

Una pugnalata enorme al sistema di finanziamento !

Questo è quello che penso io .

By Fabio

Caro capitano, permettimi di fare una parentesi. Il bello delle donne, cari compagni di viaggio, é quello di riuscire a stupirci, come ha fatto piacevolmente Annalisa, perché hanno – per loro natura – un approccio più istintivo nei confronti della realtà. Si comportano come se non avessero mai affrontato “prima” il problema che hanno sotto gli occhi. In questo, assomigliano ai bambini e ai cavalli. Lo dico con infinita ammirazione. L’uomo é incapace, per natura, di trovare in se quella risposta istintiva che risolverebbe tante questioni, essendo sempre portato ad analizzare le eventuali ricadute non solo per se stesso ma anche per gli altri.

Non voglio dilungarmi troppo, a ciascuno i suoi meriti e i suoi difetti.

Cara Annalisa, avendo viaggiato parecchio, ho conosciuto donne che hanno davvero saputo fare le valigie e trasferirsi all’altro capo del mondo. Sono donne come tante altre, belle, coraggiose e, purtroppo, anche tristemente sole. Questa é la vita: di fronte ad una situazione che ha del marcio, voi siete capacissime di metterci una pietra sopra e ve ne do il merito. Noi siamo invece portati a ragionare, abbiamo una capacità maggiore di sopportare le avversità e siamo quindi più propensi ad aspettare che il peggio …. sia passato (da solo). E qui mi fermo, ahimé. Comunque, la questione é (come direbbe qualcuno) cogente, ed ha fatto bene Nautilus ha focalizzarne il vulnus (come direbbe qualcun altro) nella questione fiscale.

Trovo inammissibile che si voglia frugare nelle tasche degli italiani (“qualora siano indagati”) per vedere cosa c’é dentro. Almeno per una volta, vogliamo prendere esempio dall’Inghilterra? Invece di dire a Valentino Rossi che é un ladro – cosa peraltro infamante, essendo una “bugia” – vogliamo invitarlo a portare i suoi soldi in Italia? vogliamo fare delle leggi più severe sulle “transazioni” finanziarie di qualsiasi tipo esse siano? Senza invocare il diavolo e l’acqua santa, siamo o no capaci di farle queste riforme, da destra o da sinistra che sia? Se non siamo capaci, facciamo almeno in modo che i diritti civili non vengano continuamente lesi, perché questo non conviene a nessuno.

Ogni tanto bisogna pure fare qualcosa per gli altri. O no?

Ciao a tutti

pinio

Ciao Pinio …da buon pelapatate “rompiscatole” dico solo che :

Si dice che le donne a bordo portino sfortuna !

^_^ !

ANDREA MAZZALAI, MI HA PREGATO DI AVVISARE TUTTI I LETTORI CHE HA AVUTO UN PROBLEMA CON IL COMPUTER E CHE PER QUALCHE GIORNO NON SARA’ IN GRADO DI SCRIVERE ARTICOLI. PERSONALMENTE MI MANCHERA’ MOLTO, SPECIE IN QUESTI GIORNI DI MERCATO ORS0. PER FORTUNA MI ANDRO’ A RILEGGERE QUALCUNO DEI SUOI ARTICOLI DELLE ULTIME SETTIMANE CHE MI DARANNO ISPIRAZIONE PER NON RIENTRARE NEI MERCATI.

ANDREA MAZZALAI, IL NOSTRO CAPITANO, MI HA CHIESTO DI AVVISARE TUTTI VOI LETTORI CHE PER QUALCHE GIORNO NON POTRA’ SCRIVERE NUOVI ARTICOLI A CAUSA DI UN PROBLEMA DI COMPUTER. CI MANCHERAI!

… e te avvisa Andrea che … abbiamo bisogno di lui! Segnalo questa analisi del FMI . Saprà lui fornirci gli spunti giusti.

Fogar

PS

Ma quando la nave-mercato sta affondando il capitano di solito abbandona la nave per ultimo , non per PRIMO !!

… e te avvisa Andrea che … abbiamo bisogno di lui! Segnalo questa analisi del FMI . Saprà lui fornirci gli spunti giusti.

Fogar

PS

Ma quando la nave-mercato sta affondando il capitano di solito abbandona la nave per ultimo , non per PRIMO !!

sul dollaro deboleeuro forte, da effedieffe.com

Dove porta l’euro forte

Maurizio Blondet

17/10/2007

L’euro s’è apprezzato sul dollaro… del 70% dall’ottobre 2006, quando ebbe il suo minimo storico.

Il 70% in un anno.

Il robusto surplus commerciale dell’Europa verso gli USA sta, come ovvio, rapidamente riducendosi a nulla.

Ma c’è di peggio.

Siccome le monete asiatiche emergenti sono legate al dollaro, l’euro si è apprezzato altrettanto rovinosamente verso quelle.

In particolare, il rifiuto della Cina di rivalutare il suo yuan «pone sulle spalle della sola Europa il peso di curare lo sbilancio commerciale degli Stati Uniti», scrive l’economista di Oxford Thomas Palley (1).

Il deficit commerciale europeo verso la Cina, che era di 54 miliardi di euro nel 2002, è salito nel 2006 a 128 miliardi.

Secondo la Camera di commercio europea, salirà entro il 2007 a 260 miliardi.

In altre parole, dice Palley, «l’Europa si trova attualmente sulla stessa china che gli USA imboccarono deliberatamente dagli anni ‘90. Una china che significa crescenti deficit commerciali, investimenti industriali minori, e perdita di lavoro nell’industria».

Le imprese europee saranno ancor più incentivate a chiudere le fabbriche qui per spostare le lavorazioni in Cina ed Asia; il vantaggio per la Cina sarà doppio, perché oltre al surplus commerciale aumenterà il suo attivo nella bilancia dei pagamenti, beneficiando di accelerate iniezioni di capitali esteri in investimenti diretti.

L’Europa invece soffrirà di disoccupazione, riduzione della domanda e dei profitti.

Secondo Palley, solo la Germania può ancora farcela con un euro così forte.

Ma «Italia, Spagna e i Paesi mediterranei subiranno duri colpi».

E gli Stati del centroEuropa che sono nuovi membri o aspiranti membri della UE saranno, puramente e semplicemente, devastati.

Non con questo che la Cina possa cantar vittoria.

Poiché ha appoggiato la sua moneta al dollaro troppo in basso, sta conoscendo un’inflazione del 19%, come ai tempi di Tienanmen.

E già parecchi hedge funds fanno ampi giri, come avvoltoi; stanno già scommettendo sul fatto che la Cina non potrà mantenere il suo legame col dollaro troppo a lungo: le sue riserve di 1.430 miliardi di dollari sono una benedizione malefica.

Dovrà far salire il renminbi, lo voglia o no.

«Tutti noi stiamo mettendo più valuta possibile in Cina in ogni modo, perché sappiamo che il renminbi deve salire», ha detto il presidente della Nomura Bank, Junichi Ujiie, al giornalista Ambrose Evans-Pritchard: «E’ una vittoria certa».

E’ lo stesso gioco che George Soros scatenò nel ‘92 contro lira e sterlina, solo a rovescio (allora fu contro monete deboli, ora contro monete forti): puntare contro una moneta, dissanguarne la Banca Centrale impegnata nella inutile difesa, fino alla «fluttuazione» obbligata.

E un bel po’ di miliardi in tasca.

Gli avvoltoi girano attorno ai Paesi baltici, che fanno fatica a restare agganciati all’euro altissimo: in Lettonia l’inflazione è all’11%, in Lituania ed Estonia al 9%, e i prezzi immobiliari nelle tre capitali sono più alti che a Berlino.

Gli avvoltoi girano attorno alla Bulgaria, dove l’inflazione è al 12%.

I Soros e i suoi rapaci aspettano al varco anche l’Arabia Saudita.

Questa non ha tagliato i tassi d’interesse quanto li ha tagliati la Federal Reserve, e ciò rende impossibile, prima o poi, mantenere l’aggancio al dollaro.

Già è in corso un «carry trade»: dollari a fiumi lasciano gli USA e le altre casse e riserve del mondo per l’Arabia, dove lucrano più alti interessi.

Più dollari arrivano, più sale l’inflazione, ormai al 18%.

Per contrastare gli speculatori e frenare la rivalutazione della propria moneta, il regno saudita dovrebbe comprare ancor più dollari, il che significa più inflazione.

Alcuni Paesi del Golfo, come il Kuweit, hanno gettato la spugna, facendo fluttuare la propria divisa; altri, come il Qatar, hanno ridotto (dal 99% al 45%) la parte di dollari nelle loro riserve.

Lo stimolo, sotto forma di liquidità iniettata da USA, Europa e Giappone per salvare le banche esposte coi sub-prime, ha aumentato dovunque il volume di moneta M3.

Anche in India la massa è aumentata del 19%, in Russia di un temibile 41%, in Venezuela del 69%. Per conseguenza, l’inflazione sta crescendo dovunque: in Russia al 9% (ma almeno ha il fondo di stabilizzazione).

Il Vietnam, quando l’inflazione ha superato il 9%, ha rinunciato all’aggancio al dollaro; Singapore e Corea si liberano di dollari dalle riserve.

Il tutto prelude ad una crisi valutaria di dimensione globale, in un contesto – per l’est europeo, ad esempio – di bolle speculative gonfiate ed esplodenti.

Gli USA stanno dovunque diffondendo la loro febbre.

E gli speculatori si apprestano a saccheggiare quei Paesi «fortunati» grandi esportatori di tutta la ricchezza che credevano di aver guadagnato.

Per fortuna, non tutti stanno male.

«L’economia di Israele prospera», ha annunciato Shimon Peres, il presidente, il 10 ottobre in incontro con imprenditori a Tel Aviv: «E’ possibile fondare imperi senza installare colonie e usare la forza militare. […] Gli uomini d’affari israeliani investono in tutto il mondo, l’economia israeliana non ha mai avuto tanto successo. Abbiamo conquistato la sovranità economica. Attualmente ci stiamo comprando Manhattan, la Polonia e l’Ungheria» (2).

Testuale.

E non è nemmeno strano visto che Israele ha le enormi spese militari pagate dal contribuente americano, ed è «associato» alla Unione Europea, posizione in cui gode tutti i vantaggi dell’Unione e nessuno dei danni, anzitutto non la dipendenza dalla nostra Banca Centrale.

Difatti, nella lista dei cento uomini «più potenti del mondo» appena pubblicata da Vanity Fair, si compiace il Jerusalem Post, «più della metà sono ebrei».

Banchieri, proprietari di media, grandi pubblicitari «che dominano la vita di miliardi di uomini» (3).

E’ una piccola folla di Rotschild, Bloomberg, Cohen, Perelman; c’è Rupert Murdoch, c’è Sergey Brin, c’è Larry Page (i due cofondatori di Google): quest’ultimo di madre ebrea, anche se il quadrimestrale B’nai B’rith Magazine dell’estate 2006 ha deplorato che «la religione di Page sia più quella di sua padre, che aveva come fede la tecnologia».

E via nominando, giù fino al commediografo Jon Stewart, il cui vero nome è Leibowitz.

«E’ una lista di cui ‘tutti dobbiamo essere contenti’, ha scritto Joseph Aaron, direttore del Chicago Jewish News: ‘Ci dice come siamo accettati nella società, quale potere abbiamo in questa società. Ci dice che l’antisemitismo è cosa del passato, ci dice che gli ebrei non hanno più bisogno di temere di essere visibili e influenti».

E’ buono e giusto.

La globalizzazione, con la cancellazione delle sovranità nazionali, è fatta per loro.

La signora Lyn de Rotschild, moglie di Evelyn de Rotschild (banchiere, membro del Bilderberg, proprietario fra l’altro del settimanale The Economist) ha deciso di investire centinaia di milioni di sterline nel settore agricolo indiano, onde esportare in Europa e Giappone frutta e verdura coltivata laggiù.

Si compiacciono dell’affare: pagheranno ogni lavoratore indiano dollari 2 al giorno.

«La varietà di zone climatiche dell’India consente di coltivare non solo frutti tropicali, ma praticamente tutto ciò che si coltiva in Europa, ad un prezzo ridicolo», si rallegra lady Rotschild. Ciò significa che i coltivatori europei e giapponesi saranno buttati fuori dal mercato, e dalle terre, come già gli operai euro-americani.

Ma ciò non preoccupa i Rotschild.

Anzi David Rotschild, il figlio di sir Evelyn, che si picca di pensatore, ha scritto un saggio sul riscaldamento globale («The live Ear

th global warming survival handbook») in cui ha teorizzato quanto segue: «per economizzare energia» e «frenare il riscaldamento prodotto dall’uomo» occorre concentrare quanta più popolazione nelle città.

Ora sappiamo che ha ispirato, promosso e premiato Al Gore, e per quale scopo.

L’umanità che vive nelle campagne è parzialmente autosufficiente, non del tutto soggetta all’economia monetaria, e sfugge alquanto al controllo dei banchieri.

Ora, i coltivatori europei e giapponesi dovranno, volenti o nolenti, diventare cittadini, vivere di stipendi e sussidi in moneta ex nihilo, e potranno aver tutti la carta di credito con cui indebitarsi.

Così ridurranno le loro emissioni e smetteranno di contribuire al riscaldamento globale.

I milioni di tonnellate di gasolio consumato dalle navi-frigorifere dei Rotschild per inondare il vecchio mondo di verdure indiane, ovviamente, non producono alcun effetto sul global warming.

D’altra parte, bisogna capirlo.

Evelyn de Rotschild è vecchio, e non saprebbe dove impiegare i 223 milioni di euro che sta per riscuotere dalla cessione della sua parte al parente francese, Eric Rotschild, della sua banca britannica.

Una fusione salutata con gioia, perché mette fine a due secoli di separazione delle due istituzioni.

E ricompone la grande famiglia.

Tutto è gioia nella globalizzazione.

E’ per questo che noi europei abbiamo sul collo Trichet, il super-banchiere centrale che rifiuta di adeguare l’euro alla realtà.

Per questo compriamo merci cinesi e frutta indiana, mentre perdiamo il lavoro.

Per questo ci hanno dato una classe politica che s’identifica con la malavita, il cui solo disegno è tassarci e minacciarci (magari di «antisemitismo») se non stiamo buoni.

Sembra…

E’ per questo che noi europei abbiamo sul collo Trichet, il super-banchiere centrale che rifiuta di adeguare l’euro alla realtà.

Per questo compriamo merci cinesi e frutta indiana, mentre perdiamo il lavoro.

Per questo ci hanno dato una classe politica che s’identifica con la malavita, il cui solo disegno è tassarci e minacciarci (magari di «antisemitismo») se non stiamo buoni.

Sembra che sia davvero vicino, anzi già qui, il Regno d’Israele.

Quello di cui i goym «non avranno parte».

Il paradiso in terra, immaginato da loro così: «Voi sarete creditori di tutti e debitori di nessuno».

Forse il prossimo atto è quello profetizzato da Sant’Ireneo nell’«Adversus Haereses» (Libro V, capitolo XXV): «L’Anticristo, giunto all’impero universale, trasferirà la sede nella Gerusalemme terrestre».

Maurizio Blondet

——————————————————————————–

Note

1) Thomas I. Palley, «Triangular trouble: euro, dollar and yuan», Asia Times, 16 ottobre 2007.

2) Jean d’Eau, «Peres boasts israelis are buying up Manhattan», Rense.com, 15 ottobre 2007. La dichiarazione è stata riportata anche dal giornale ungherese «Magyar Nemzet», http://www.mno.hu/portal/522600?searchtext=Peresz. L’Ungheria ha già conosciuto il dominio dei fratelli maggiori. Nella fugace «repubblica sovietica ungherese» che s’insediò tra il 1918 e il 1919, su 49 commissari popolari, 31 erano ebrei. I nomi di Matia Sakosi, Tibor Samueli, Georgy Lukasz e Bela Kuhn sono rimasti nella memoria collettiva come simboli del terrore. Rakosi scherzava sul fatto che il primo ministro Shandor Garbai non era ebreo: «Ci voleva qualcuno che potesse firmare gli ordini di esecuzione capitale di sabato».

3) Nathan Burstein, «Jewish power dominates at Vanity Fair», Jerusalem Post, 12 ottobre 2007.

4) Lloyd Grove, «World according to Lynn Forrester de Rotschild», Portfolio, 5 ottobre 2007.

Copyright © – EFFEDIEFFE – all rights reserved.

archivio: economia

ciao a tutti da Marco.

ps. got popcorn?

Fonte “il giornale”

Il boomerang-subprime minaccia le imprese

nostro inviato a Washington

Le turbolenze finanziarie legate alla crisi di mutui subprime Usa non possono dirsi concluse. La prudenza delle parole scelte dai ministri del G7 nel loro comunicato finale («le condizioni instabili probabilmente persisteranno per qualche tempo, e richiedono uno stretto monitoraggio») non può nascondere una situazione ancora non risolta. «La crisi finanziaria è stata severa, ma l’economia reale continua ad andar bene», osserva il governatore di Bankitalia Mario Draghi che, nella sua veste di responsabile del Financial stability forum, ha presentato al G7 una relazione sul problema. Il danno alla finanza è stato tuttavia «molto esteso», aggiunge Draghi, anche se la situazione appare migliorata rispetto a uno-due mesi fa. Il rischio, secondo il governatore, è che si manifesti «una restrizione di credito nei confronti delle imprese» a causa della carenza di liquidità.

Ci sono mercati che non hanno ripreso a funzionare, spiega ancora Draghi in una conferenza stampa che fa seguito al summit del G7: «Il modello che aveva caratterizzato l’espansione del credito negli ultimi anni si è fermato, e tutti i crediti che erano stati ceduti ora ritornano nei bilanci delle banche, che si ritrovano con meno disponibilità di capitali per i finanziamenti, con il rischio di una restrizione creditizia». Il governatore rileva comunque che il sistema finanziario si è dimostrato più forte di quanto si potesse immaginare tempo fa. Il caso della Northern Rock, la banca britannica presa d’assalto dai correntisti allarmati, non si è allargato al sistema, e le grandi banche «sono ancora ben provviste di liquidità». Se dovesse verificarsi ancora una carenza di liquidità, «le banche centrali certamente interverranno». Una delle lezioni degli eventi della scorsa estate è che difficilmente il mondo finanziario potrà sapere dove, come e quando scoppierà la prossima crisi. «Più che fare previsioni, allora – osserva Draghi – è necessario rafforzare i meccanismi di resistenza agli shock».

Il segretario al Tesoro Usa, Henry Paulson, ha offerto rassicurazioni ai colleghi del G7. «Affrontiamo la situazione con le spalle coperte da un’economia, globale ma anche americana, che va bene», ha detto. Non cessano però le critiche nei confronti del fondo da 75 miliardi di dollari messo in piedi da istituzioni private (JP Morgan, Bank of America, Citigroup, ma anche fondi d’investimento come Fidelity e non il fondo Pimko, come annunciato da Draghi) per fornire liquidità a breve termine sui mercati. Dopo le autorevolissime riserve espresse dall’ex governatore della Fed, Alan Greenspan, altre voci si levano per rilevare come questa presenza possa falsare i meccanismi di mercato. Hans-Joerg Rudloff, presidente di Barclays Capital, rileva che «qualsiasi cosa elimini i normali meccanismi di fissazione dei prezzi nei mercati, sarà sempre dannosa nel futuro». Sarà necessario «molto lavoro per farlo funzionare», osserva Draghi.

Fate tutti buona domenica con questo dolcino zuccherato.

saluti nautilus

Per quelli che si stupiscono delle alchimie finanziarie u.s.a. vorrei ricordare che il loro presidente ha detto pubblicamente di essere ispirato da voci dall’aldilà…

http://www.effedieffe.com/interventizeta.php?id=2339¶metro=esteri

Il 50,3 % degli americani crede all’esistenza degli angeli, e il 49,7% agli alieni.

Peccato che nel frattempo i più alieni rispetto al resto dell’umanità siano loro, che vivono largamente al di sopra dei loro mezzi, esportanto dollari ed inflazione, convinti come sono del loro diritto a consumare il 30% dell’energia prodotta ogni anno nel mondo.

Peccato che a furia di vendere obbligazioni si ritrovino attualmente con i Cinesi come principali creditori, e devo dire che le loro minacce di ritorsioni se il Renminbi non verrà rivalutato fanno un po’ ridere: non solo perché per ridurre la competitività delle merci cinesi con la leva monetaria il Renminbi dovrebbe subire una rivalutazione astronomica (costo mensile di un operaio cinese, 50 Euro, costo giornaliero di un operaio italiano oltre 50 Euro) ma anche perché non conosco nessuno che pensi veramente di poter minacciare il proprio banchiere…….

A parte gli scherzi, al di là degli effetti economici della crisi del dollaro (i più vecchi – io tra questi – ricorderanno forse il dollaro a 600 Lire, oggi 1,44 Euro ovvero 2787 Lire…) quali saranno gli effetti politici? Accetteranno gli americani di ridurre il loro tenore di vit? E di diventare una potenza non più egemone, vista la loro attuale strapotenza militare, lo accetteranno? Io ho un po’ di brividi nella schiena, ma vorrei avere l’opinione degli altri argonauti, che rispetto e spesso sinceramente ammiro.

Guido

Devi essere connesso per inviare un commento.

Mi auguro che anche quì da noi ci sia una forte correzione al ribasso del mercato immobiliare. I prezzi ormai sono scollegati dalla realtà. La gente è fortemente indebitata e le case purtroppo non sono commestibili.