in caricamento ...

QUANTITATIVE EASING …DOVREBBE POTREBBE CHISSA’!

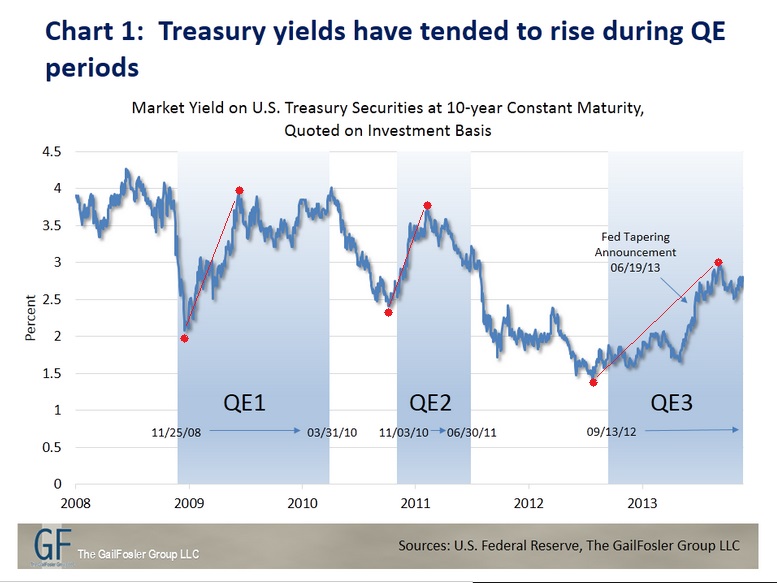

Recentemente in sette grafici il perche’ di un fallimento vi abbiamo spiegato perchè secondo noi il QE europeo di Mario Draghi non funzionerà.

Ora ne abbiamo un’ulteriore conferma…

AMSTERDAM (MF-DJ)–La Banca centrale europea dovrebbe essere in grado di trovare un numero sufficiente di investitori disposti a vendere titoli di Stato nell’ambito del programma di Quantitative easing. Lo ha dichiarato il membro della Bce, Peter Praet durante un’intervista a un settimanale belga. “Abbiamo sentito che i fondi pensione e le assicurazioni non vogliono vendere. Ma le banche” probabilmente sì, ha detto Praet, osservando che inoltre le istituzioni al di fuori della zona euro detengono molti titoli governativi. “Anche loro possono vendere”, ha fatto notare il banchiere. (…) Tuttavia il membro dell’Eurotower ha osservato che il QE non risolverà tutti i problemi della zona euro e che “i Governi devono assumersi la responsabilità di portare l’economia sulla strada giusta”.

Il presidente di Black Rock, Kapito ha recentemente dichiarato …

“Non vedo perché il quantitative easing europeo non debba avere un effetto positivo sui mercati e sull’economia: ha funzionato negli Stati Uniti, sono sicuro che funzionerà anche in Europa.”

Ma certo, con i tassi ai minimi storici, tutti correranno a liquidare bond per comprare azionari, tutti ma proprio tutti no?

Loro ci credono, noi invece preferiamo la via empirica…

La verità è figlia del tempo e il tempo sta per scadere.

Perchè? Date un’occhiata qui sotto…

Sino all’altro ieri la chiamavano disinflazione, inflazione bassa, inflazione depressa, inflazioncina…oggi la chiamano con il suo vero nome, ovvero DEFLAZIONE!

Noi siamo stati gli unici a parlarne in Italia in tempi non sospetti, abbiamo condiviso insieme la dinamica della “debt deflation”, ora è una realtà che ci accompagnerà per molto tempo ancora.

La prossima settimana torna il nostro Machiavelli con molte storie nuove da raccontare!

Per chi vuole contribuire liberamente al nostro viaggio cliccando qui sopra è in arrivo l’analisi “Machiavelli 2015: esplosione deflattiva!” orizzonti e visioni per il 2015 e “Machiavelli 2015… la virtù e la fortuna.” Il Tuo sostegno è fondamentale per il nostro lavoro…

Contribuisci anche tu LIBERAMENTE a tenere in vita un’isola di condivisione quotidiana nell’oceano infinito di questa tempesta perfetta …

Chiunque volesse ricevere le ultime analisi può liberamente contribuire al nostro viaggio … cliccando qui sopra o sul banner in cima al blog o sul lato destro della pagina. Semplicemente Grazie.

Domanda , il QE non dovrebbe essere per le nuove emissioni di titoli superiori ai 24 mesi da qui a settembre 2016 ?

I dividendi delle prime dieci azioni del nostro Mib rendono circa il 2/3/6% lordo . Il rapporto prezzo utile è nella norma se non sotto altri listini europei .Se abbonda la materia prima è forse l’occasione per fare qualche acquisto.Il QE come dici se non aiuta non credo faccia danni ,basta anche un leggero miglioramento in economia, per stimolare eventuali acquisti. Tamponata la falla greca per il momento, abbattimento del prezzo del petrolio,qualche buona riforma da parte dei governi un po più di fiducia e il gioco è comincia. Occhio alla ruota di scorta che sia ben gonfia in caso di foratura. Vale anche il detto che non si sale sul treno quando corre.Chi rischia non rosica capitano.buon lavoro

“Ma certo, con i tassi ai minimi storici, tutti correranno a liquidare bond per comprare azionari, tutti ma proprio tutti, no?”

… …

Capitano, correggimi se (molto probabilmente)sbaglio, c’è anche da rilevare che nell’ambito ristretto al ns paese,

in ottica di bond c’è “bond e bond”…

Parlando di BTP decennali, quelli di emissione 2014 sono via via scesi verso rendimenti ridicoli fino a quelli 2015, ma il mio pensiero non può non correre alle estati 2011 e 2012 e per tutto il perdurare di quegli anni, quando le emissioni rendevano il 6 e anche il 7%… e di questi ne è stata fatta incetta in maniera ingorda, penso che molti istituzionali stiano gongolando all’idea di averli in pancia e siano restii alla vendita, anche se hanno acquistato a suo tempo a “100” e vendendo oggi realizzerebbero “130” tanto per dire… per non parlare di BTP a più lunga scadenza :

mi ricordo di uno in particolare acquistabile sul secondario, il “6.5 BTP-1NV27” che nell’estate 2012 si poteva mettere in portafoglio a “95”(lo ricordo bene perchè lo acquistai a quella cifra)… beh oggi quota 154… non credo servano ulteriori commenti se non rilevare che di quel taglio, ma anche al 4%, 5% fino al 7% in giro ce n’è una quantità davvero ALTA: assai difficile pensare che chi abbia in portafoglio operazioni di questo tipo, soprattutto in grandi volumi, sia portato a vendere…

a meno che, in ruolo di istituzionale, non sia “costretto a farlo” da una entità più alta di lui (e a questo punto, occorre interpretare il segnale lanciato da quel tipo, P.Praet, “La Banca centrale europea dovrebbe essere in grado di trovare un numero sufficiente di gonzi istituzionali disposti a vendere titoli di Stato nell’ambito del programma di Quantitative easing.”)…

Si ok abbiamo capito.

Andrà tutto male, il QE che ha funzionato in un certo modo in tutto il mondo in Europa non funzionerà, sarà un disastro sarà una tragedia l’Europa si distruggerà, e alla fine…come un miraggio…all’orizzonte si staglierà il mega-governo-unico-spendente del Grillo nazionale.

Lui, grande, luminoso, si staglierà col suo faccione grasso sopra le umane miserie e verrà nominato “CARO LEADER”.

Va bene cosi?

se io avessi in portafoglio i BTP di cui parli non esiterei a venderli per i seguenti motivi: in primo luogo perchè il rimborso, se mai dovrà esserci, sarà a 100, e quindi lucrerei una bella plusvalenza; in secondo luogo perchè nutro forti dubbi che in futuro non ci sarà un consolidamento del nostro debito pubblico

da Ag odierna :

«Il ministero dell’Economia ha collocato tutti i 7 miliardi di titoli, con un rendimento in discesa dallo 0,89% allo 0,56% per i quinquennali e dall’1,62% ll’1,26% per i decennali. La domanda e’ stata 1,59 volte l’offerta per i quinquennali e 1,53 volte l’offerta per i decennali.»

… …

Procedendo di questo passo, si arriverà ben presto al “denaro che non costa più nulla”…

ma in un economia sana, non è logico supporre che il “DENARO” debba avere un costo ???

Se la risposta è “si” (e non vedo come possa essere diversa) allora l’economia attuale è molto malata.

…

“il QE ha funzionato in un certo modo in tutto il mondo…”

In queste ore tutti stanno lodando le cifre della Spagna che ha chiuso ufficialmente il 2014 con un +1,4% di pil…

…a fronte però di una disoccupazione al 25%…

ha un senso questo?? quanto progresso e benessere sociale ci può essere, in questo??

…quando un qualsiasi QE “funziona” per un elite di pochi fortunati lasciando allo sbando o in difficoltà una quantità considerevole, che senso può avere ???

…stiamo perdendo il senso; questo mondo stà perdendo il senso della misura.

Più trascorre il tempo, più mi rendo conto che chi ci sovraintende stà giocando con un giocattolo molto pericoloso senza rendersene conto.

Ciao Veleno allora se pensi che acquistare qualche bel titolino italiano con dividendi buoni può essere buona cosa?

Magari qualcosa come Eni (6%) oppure Enel (3,2%) o Snam (3,3%) o Ansaldo ???

Beh se vale la pena acquistare allora considererai degli emeriti testa di cazzo quelli che vendono no?

Tipo il nostro egregio Padoan che in un anno è riuscito a liquidare più asset di stato che Prodi in una vita?

Condividi ora perchè siamo in mano a dei coglioni in pieno conflitto di interesse?

Andrea il treasury 30y volaaaaaaaaaaaaaaaaaaaaaa

pure l’apple 2045

un aperitivo per Veleno 😉 prima di pranzo :

https://it.finance.yahoo.com/notizie/la-fiducia-dei-consumatori-italiani-113020627.html

https://it.finance.yahoo.com/notizie/confindustria-litalia-crescerà-lottimismo-è-105900281.html

vai con l’ottimismo! (forse ce la facciamo…  )

)

misticluke@finanza:

aorlansky60,se io avessi in portafoglio i BTP di cui parli non esiterei a venderli per i seguenti motivi: in primo luogo perchè il rimborso, se mai dovrà esserci, sarà a 100, e quindi lucrerei una bella plusvalenza; in secondo luogo perchè nutro forti dubbi che in futuro non ci sarà un consolidamento del nostro debito pubblico

Aggiungiamoci , per quel che può valere e tenendone comunque conto , che le emissioni del 2014 a seguire hanno le norme CAC.

Ragazzi bund decennale sotto lo 0,30%, cosa sconta l’inflazione in febbraio allo -o,8% ???

@Misticluke :

“se io avessi in portafoglio i BTP di cui parli non esiterei a venderli…”

…

l’istinto suggerirebbe questo, ma… considera quanti anni ci sono ancora da oggi al 2027 (12)…

vuoi rinunciare al 6.5% di interesse, per almeno un decennio (senza considerare gli anni prececenti…) quando il mondo viaggia attualmente a livello zero e chissà ancora per quanto ??? …detto soprattutto per chi ci ha investito un GROSSO volume, non c’è storia.

Considerato anche che, se stanno facendo di tutto per evitare che la Grecia vada in default, col suo debito 7 volte più ingente di quello greco l’italia è troppo grande per fallire ed essere lasciata fallire, sei dentro una botte d’acciaio.

forse ti sfugge un concetto di base: la differenza tra rendimento cedolare e rendimento effettivo! nel caso citato – BTP NV 2027, al 6,5% (valore 154,99) il rendimento effettivo è del 1,03%. Ti ricordo che se verrà rimborsato, il valore sarà 100, quindi oggi ti porti a casa in anticipo 8,4 anni di cedole. Chiaro!!!

L’Italia ha collocato oggi titoli di stato per complessivi €8,75 miliardi. Il Tesoro aveva sperato di raccogliere tra €6,75 e €8,75 miliardi.

Il tasso dei BTP decennali, allocati per €4,5 miliardi, è sceso, rispetto all’asta di dicembre, dall’1,62% all’1,36%. Si tratta di un nuovo minimo storico. Il bid to cover ratio è stato pari a 1,53 da 1,38 dello scorso mese.

I BTP a cinque anni sono stati collocati per €2,5 miliardi. Il tasso è sceso dallo 0,89% allo 0,56%. Anche in questo caso si tratta di un nuovo minimo storico. Il bid to cover ratio è salito da 1,40 a 1,59.

Collocati anche CCTeu con scadenza dicembre 2020 per €1,75 miliardi. Il tasso è sceso dallo 0,87% allo 0,62%. Il rapporto di copertura è stato pari a 1,59 da 1,43 di gennaio. ***** Decisamente il tesoro ha fatto un affare. Vedremo il mese prossimo.

quanto alla Grecia, forse ti è sfuggito che ha già dichiarato default e il suo debito pubblico ha subito un “haircut” dell’80%. Comunque contento tu…

@KRY

“Decisamente il tesoro ha fatto un affare.”

…

decisamente si… e come il Tesoro, anche noi tutti italiani (specie dip.ti pubbl e pensionati) dobbiamo continuare a sperare che gli investitori non ci mollino, anche con rendimenti asfitici come questi; ma fra poco ci penserà il QE, per almeno due anni siamo a cavallo…

…

per entrambe le opzioni, in ogni caso il vincitore è chi ci aveva visto lungo acquistando decennali in quelle fantastiche estati, specie il 2012…

per quanto riguarda la Grecia non stò ne meglio ne peggio di prima ne posso ritenermi contento o meno, dato che non ci ho nulla a che fare a livello di investimenti; qualcuno è messo assai peggio.

aorlansky60,

concordo che il vincitore è stato chi ha scommesso sull’Italia tra la fine del 2011 e la metà del 2012, tuttavia oggi che la commessa è stata vinta, non c’è più trippa per i gatti e il rischio che nei prossimi anni l’Italia ristrutturi il proprio debito aumenta ogni giorno di più: la deflazione è una disgrazia per i Paesi superindebitati come il nostro dal momento che il rapporto Debito/Pil tende ad aumentare. Quindi se vuoi veramente stare in una “botte d’acciaio” opta per qualcosa che non siano Titoli di Stato Italiani. Il rendimento atteso non giustifica il rischio

AUMENTO DEI TASSI IN VISTA. AUMENTO DEI TASSI IN VISTA. AUMENTO DEI TASSI IN VISTA. AUMENTO DEI TASSI IN VISTA. ( uuuhh come no )https://it.finance.yahoo.com/notizie/flash-usa-inflazione-in-calo-134400054.html

INOLTRE …. https://it.finance.yahoo.com/notizie/flash-usa-ordini-beni-durevoli-134800225.html

misticluke@finanza:

aorlansky60,forse ti sfugge un concetto di base: la differenza tra rendimento cedolare e rendimento effettivo! nel caso citato – BTP NV 2027, al 6,5% (valore 154,99) il rendimento effettivo è del 1,03%. Ti ricordo che se verrà rimborsato, il valore sarà 100, quindi oggi ti porti a casa in anticipo 8,4 anni di cedole. Chiaro!!!

Forse ti sfugge il fatto che potrei tenerlo un altro anno, prendere la cedola e venderlo a 160? Quanto mi avrebbe reso? 1,03% o 6,75%?

Il rendimento effettivo vale solo per il titolo portato a scadenza.

Siccome nessuno può prevedere il futuro, non è semplice prendere la decisione giusta.

…chi ha mai detto che io confidi nei titoli di stato italiani, quelli emessi attualmente per giunta???

Da un punto di vista di investitore, nel mio ragionamento precedente mi riferivo ESCLUSIVAMENTE alle emissioni seconda metà 2011 e intero 2012/2013, dai rendimenti stratosferici (se paragonati a quelli attuali)

se mai l’ho fatto è stato proprio investire in quei momenti di tormenta (specie 2012) quando tutti fuggivano decretando il collasso nel secondario, e ne ho tratto buon giovamento (eh eh eh); avessi aspettato qualche tempo in più a vendere sarebbe anche stato meglio, ma questa è un altra storia… nella vita occorre anche sapersi accontentare…

Se ipotizziamo tassi a zero ancora a lungo e ristrutturazione del debito ancora lontana, non ha senso vendere adesso i btp con alta cedola e lunga scadenza.

Poi è chiaro che è facile rimanere col cerino acceso in mano….

kry@finanza:

Ragazzi bund decennale sotto lo 0,30%, cosa sconta l’inflazione in febbraio allo -o,8% ???

No l’inflazione USA allo -0,1% e http://www.finanza.com/Finanza/Dati_Macroeconomici/Nord_America/notizia/Stati_Uniti_313_mila_nuove_richieste_di_sussidi_disoccupazi-434328

@Will

“Se ipotizziamo tassi a zero ancora a lungo e ristrutturazione del debito ancora lontana, non ha senso vendere adesso i btp con alta cedola e lunga scadenza.”

…

completamente d’accordo .

ti auguro di tenerlo fino al 2025 e venderlo a 200, se è per questo

misticluke@finanza:

will@finanzaonline,ti auguro di tenerlo fino al 2025 e venderlo a 200, se è per questo

Pensi di essere utile a qualcuno con questo post?

Ripeto….

Il rendimento effettivo vale solo per il titolo portato a scadenza.

Pertanto non è inutile solo il tuo ultimo posto, ma inadeguati anche il primo e il secondo.

Poi, chiaro, se sei pieno di minusvalenze un po’ cambia…..

certo che il rendimento effettivo di un titolo misura quanto effettivamente resta in tasca ad un investitore che, comprando al prezzo di mercato oggi , detenga il titolo fino alla scadenza. Ma misura anche la convenienza di detenere il titolo suddetto. E come scrivevo, oggi la convenienza è molto bassa, quindi secondo il mio modesto parere è opportuno prendere in considerazione la possibilità di liquidarlo e portarsi a casa una lauta plusvalenza e attendere tempi migliori. Esiste la possibilità che il valore aumenti ancora e quindi il rendimento effettivo tenda a 0%? Certo, tutto è possibile con l’attuale politica monetaria delle BCE, con la deflazione ecc. ecc….

Vedi, siamo arrivati ad un punto d’incontro.

Perfettamente d’accordo con te con questo ultimo ragionamento.

Si tratta di scegliere se liquidare adesso o tenere ancora un po’, ognuno in base alla propria opinione, visto che nessuno di noi può sapere come si evolveranno le cose e con quali tempi.

Personalmente, non avendo minusvalenze da recuperare (in arrivo qualcosa a breve), preferisco attendere un po’.

@Kry

grazie per tutte le “minute” in argomento;

noto che al momento il ns spread si è portato a ridosso di quota 100; stando la situazione, non è irragionevole prevedere che possa varcare al ribasso la storica soglia entro breve tempo; continuo tuttavia a non comprendere -forse non solo io qui- il motivo per cui la Francia, con i numeri che si ritrova (molto simili ai nostri, ma uno decisamente peggiore, quello del rapp deficit/pil) riesca a finanziarsi ad un tasso notevolmente più favorevole del nostro, misteri degli “equilibri di condominio”, evidentemente…

Ciao Veleno, hai partecipato anche tu al questionario ? http://www.finanza.com/Finanza/Notizie_Italia/Italia/notizia/Italia_fiducia_consumatori_balza_ai_massimi_dal_2002_sale_-434311

grazie per tutte le “minute” in argomento;

noto che al momento il ns spread si è portato a ridosso di quota 100; stando la situazione, non è irragionevole prevedere che possa varcare al ribasso la storica soglia entro breve tempo; continuo tuttavia a non comprendere -forse non solo io qui- il motivo per cui la Francia, con i numeri che si ritrova (molto simili ai nostri, ma uno decisamente peggiore, quello del rapp deficit/pil) riesca a finanziarsi ad un tasso notevolmente più favorevole del nostro, misteri degli “equilibri di condominio”, evidentemente…

Ma sai da quanto tempo lo evidenzio. Guarda che ha un altro dato pessimo rispetto al nostro http://www.tradingeconomics.com/france/balance-of-trade inoltre mi piacerebbe conoscere di quanto è aumentato il debito spagnolo a fronte del +2% del pil a/a.

…mentre noi dibattiamo del più e del meno -con tutto il rispetto- ecco un argomento importante che ci ritorna alla realtà e ci ricorda da quale parte pende veramente la forza :

«Mosca a Kiev, stop gas senza pagamenti entro sabato»

Lo ha detto il presidente russo Vladimir Putin precisando che “è chiaro che questo può rappresentare una minaccia al transito del metano russo verso l’Europa…”

http://scenarieconomici.it/risultati-dellincontro-renzi-hollande-nino-galloni/ Pensavo si fossero incontrati al circo, mi sono sbagliato.

@KRY

…poche parole, ma assai significative quelle di Galloni nell’art che hai linkato…

in particolare la conclusione :

“Solo dal basso, in Europa, potrebbero cambiare le cose;

ma chi dovrebbe guidare, non presenta il livello di coscienza adeguato all’esigenza.

Tale livello ad un certo punto emergerà, più è tardi e peggio sarà.”

Più chiaro di così…

Vendi, guadagna e pentiti. Un mesetto fa ho liquidato posizioni in BTP lunghi al 4/5%, che avevo acquistato sotto la pari nei fatidici 2011/2012. Al netto di tutto ho attualizzato 6 anni di cedole (ne avevo davanti altrettanti con un buon rendimento cedolare).

L’avessi fatto oggi ne avrei attualizzati quasi 7 magari, ma poco importa. Ho abbattuto un mutuo (e cercare di eliminare i debiti lo considero uno dei traguardi principali).

Ma quello che voglio dire è che ritengo non ci sia una regola assoluta su come comportarsi in casi analoghi (debiti da ridurre a parte). Se si hanno in portafoglio dei titoli di Stato con un buon rendimento cedolare, acquistati sotto o alla pari e ora abbondantemente sopra la pari, ritengo si possa monitorare con una certa tranquillità l’andamento dei tassi e al caso liqidare se la tendenza si inverte. Ovviamente non prendo in considerazione (personalmente non ci credo molto), ipotesi di ristrutturazione del debito Italiano a scapito degli investitori. Se perdura la possibilità di emettere a tassi sempre più bassi, qualche beneficio al debito pubblico ne deriva di sicuro.

Speriamo piuttosto (incrociando molto le dita) che facciano buon uso dei soldi che risparmiano

“Ovviamente non prendo in considerazione (personalmente non ci credo molto), ipotesi di ristrutturazione del debito Italiano a scapito degli investitori. ”

…

abbi fede in renzi ; da qui al 2018 non si intravvede nulla di nuovo all’orizzonte sul panorama ita, tutto quanto stabile ed allineato ai padroni di Bruxelles; per di più stà per giungere il QE… secondo me chi ha in portafoglio simili buoni del tesoro a lunga scadenza è messo in una situazione di privilegio : finchè i segnali di renzi e relativo governo saranno ligi alle direttive BCE, l’italia non può e non deve temere nulla.

magicx@finanzaonline:

Se perdura la possibilità di emettere a tassi sempre più bassi, qualche beneficio al debito pubblico ne deriva di sicuro.

Speriamo piuttosto (incrociando molto le dita) che facciano buon uso dei soldi che risparmiano

Io penso che quello che si risparmia serva ” solo ” a non far aumentare il debito e di conseguenza il rappotro debito/pil e al giorno d’oggi non è poco visto che siamo tra i pochi che possono vantare un surplus primario.

Lentamente… la verità è figlia del tempo. Titoli che non rendono più nulla, titoli che esprimono rendimenti negativi (già capita). Perchè tutto ciò? Nella teoria generale dell’economia questo segnala grande quantità di risparmio e nessun rischio per l’emittente. Dunque abbiamo debitori solidi come rocce e risparmiatori gonfi di denaro che fanno a pugni per poter prestare questi soldi…

Ma è proprio vero?

Repressione finanziaria e QE, ossia il cortisone dell’economia.

Come finirà?

Dal 1 Marzo si potrà richiedere il tfr in busta paga. in uno stipendio di 15/25mila euro si possono avere in busta paga una media di 80 euro nette. Sono soldi del dipendente che ne può usufruire immediatamente invece di averli nel fine rapporto. I benefici delle agevolazioni fiscali del Tfr scompaiono con la tassazione ordinaria. Vantaggi non ce ne sono per il dipendente anzi potrebbero costargli problemi con varie agevolazioni di isee ed altro. Nessuno è obbligato a tale richiesta, quindi se anche solo un terzo fa la scelta di ritirarlo in anticipo, sono soldi che entrano nell’economia del paese.

veleno50@finanza:

Dal 1 Marzo si potrà richiedere il tfr in busta paga. in uno stipendio di 15/25mila euro si possono avere in busta paga una media di 80 euro nette. Sono soldi del dipendente che ne può usufruire immediatamente invece di averli nel fine rapporto. I benefici delle agevolazioni fiscali del Tfr scompaiono con la tassazione ordinaria. Vantaggi non ce ne sono per il dipendente anzi potrebbero costargli problemi con varie agevolazioni di isee ed altro. Nessuno è obbligato a tale richiesta, quindi se anche solo un terzo fa la scelta di ritirarlo in anticipo, sono soldi che entrano nell’economia del paese.

E’ vero. Da malizioso lo vedo come un ennesimo regalo per le banche.

d@finanza:

Lentamente… la verità è figlia del tempo.

Come finirà?

A pugni in direzione della porta d’uscita … già chiusa.

Dante volevo fare un fioretto con la speranza di diventare vivaista , non ci sono riuscito , e attualmente avanzo dei bulbi di tulipano olandesi … qualcuno ne vuole?

Un altro tipico caso di disinformazione di regime http://www.google.it/url?sa=t&rct=j&q=&esrc=s&source=web&cd=1&cad=rja&uact=8&ved=0CCYQqQIwAA&url=http%3A%2F%2Fwww.ilsole24ore.com%2Fart%2Ffinanza-e-mercati%2F2015-02-26%2Fmatrimonio-oltreoceano-sorin-ok-fusione-cyberonics-104801.shtml%3Fuuid%3DABpo3w0C&ei=ClTvVK1Sx-dq3r6BmAM&usg=AFQjCNHoQCw6TBu7kN5icrU0nuw1Z1DHJw&sig2=0QPfZ1b5JYh4D-sLMsUA1g

della nuova newco i soci della Sorin avranno il 46%, e quelli della soc. americana il 54%. A CASA MIA VUOL DIRE CHE UN’ALTRA ECCELLENZA ITALIANA E’ STATA SVENDUTA AGLI AMERICANI. Ma in 31 righe il sole fa di tutto per NON farlo capire.

kry@finanza:

Dante volevo fare un fioretto con la speranza di diventare vivaista , non ci sono riuscito , e attualmente avanzo dei bulbi di tulipano olandesi … qualcuno ne vuole?

Grazie Kry, mio cugino fa il fiorista..ma lui vende i ns. stupendi gerani e fior di vetro, non la robaccia olandese…

Bene! Ho letto ora in intermaketmore, rischio calcolato ed ansa che i greci forse ci hanno ripensato e mandano a fc la bce.

Ecco un altro buon articolo sulle svendite http://www.ilsussidiario.net/News/Economia-e-Finanza/2015/2/26/SPY-MEDIASET-Rai-Way-ecco-le-balle-che-hanno-bloccato-la-vendita-a-Ei-Towers/585817/

Veleno mi ha pregato di riferirti che ti risponde domani, oggi e’ troppo impegnato a cliccare.

Stai tranquillo Stanziale il tentativo di scalata alle torri di trasmissione, è per fare casino in casa di Renzi,e ci sono riusciti.Ha i visto come hanno preso la palla al balzo gli oligarchi del partito Democratico.Dormi tranquillo perchè vedi ti faccio presente che la quotazione in borsa è stata VINCOLATA alla cessione di una quota non superiore del 49%.Rai Way deve rimanere pubblica come ha deciso il governo. Se ci pensi bene è incomprensibile l’offerta Mediaset non può averla. Verrà il giorno che i furbi disonesti saranno schiacciati come l’aglio.Ragiona con il tuo di cervello leggi molto ma sei facilmente influenzabile.ciao

Perchè le banche ci guadagnerebbero ,se me lo spieghi ne sarei felice perchè non vedo il nesso. ciao

Perchè le aziende comunque anche se obbligate ad accantonare il tfr possono comunque disporre come garanzia di tale liquidità. E’ un attivo su cui poter fare riferimento. Liquidando ciò che per cosa lo chiamiamo Trattamento di Fine Rapporto le aziende drenano liquidità per cui è più facile che si trovino nella necessità di chiedere prestiti. Il tutto detto in maniera povera e stringata c’è chi te lo può spiegare meglio. Ciao.

dante5@finanza: Grazie Kry, mio cugino fa il fiorista..ma lui vende i ns. stupendi gerani e fior di vetro, non la robaccia olandese…

E FA BENE. Prima mi eri simpatico …. ora ancor di più. Ciao.

stanziale@finanza:

kry@finanza,Veleno mi ha pregato di riferirti che ti risponde domani, oggi e’ troppo impegnato a cliccare.

Opsss , ssssss t’ha sentito. A proposito mi incuriosisce in chissà cosa investono quelli che svendono.

Eh eh, come dice il proverbio, mai svegliare il can che dorme…Veleno infatti il link, che al solito non hai letto, parlava proprio di quello che dici tu, e non sarebbe neanche per il 49% ma solo per unire sinergie, risparmiare…..almeno da quello che ho capito, ma a me frega poco degli affari mediaset, l’ho linkato piu’ che altro perche’ era incentrato sulle (s)vendite di gioielli tecnologici come ansaldo nonche’ enel, banche popolari, cedute senza colpo ferire, mentre invece ogni volta che c’e’ in ballo la “politica” rai/tv…

Come può l” uomo essere cosi irrazionale?

Possibile che non faccia mai buon uso della storia passata?

Sono 6 anni che in tutto il mondo qualsiasi investimento finanziario dai titoli di debito alle varie borse sale perche stampano.

Si salive perche le cose andavano male e quindi stampavano gli americani poi siccome le cose andavano ancora più male in giappone allora anche loro hanno stampato più degli americani.

Da noi è da decenni che le cose vanno a merda ma non potendo essere da meno ci siamo inventati anche noi un QE nostrano…….prima regalano i soldi alle banche private poi dopo aver portato i tassi a zero iniziano un QE con le banche nazionali……..non è malafede….diamo il dubbio.

Torniamo al punto, oggi l” economia arranca anzi vi informo che nel mio settore, quello della moda di alta gamma, le previsioni sono tragiche.

Non voglio fare nomi ma un noto marchio sembra che abbia avuto un crollo delle vendite del 35-40%.

Vado a vedere il titolo in borsa…….e sale da mesi.

La borsa sale perche sconta i guadagni futuri, dicono i bene informati.

Ma o sbagliano perdite per guadagni o qualcosa non torna.

Sembra come che tutti si siano rincoglioniti con sta cazzata dei QE che farebbero chissà quali magie…..la magia è solo che oramai azzerati i rendimenti obbligazionari e ritenuto troppo rischioso prestare ……riversano la liquidità nelle azioni.

Diranno che non è una bolla ……ma se i prezzi scendono gli ordini calano i consumi diminuiscono…..non è una bolla??

Il mondo in deflazione e mercati sui massimi di sempre………..hanno voluto curare il tumore con un tumore?

Bene, ora voglio vedere come ne escono sti coglioni e noi che non gli rompiamo le corna?

veleno50@finanza: I benefici delle agevolazioni fiscali del Tfr scompaiono con la tassazione ordinaria. Vantaggi non ce ne sono per il dipendente anzi potrebbero costargli problemi con varie agevolazioni di isee ed altro.

Io sono arrivato a una conclusione non così perentoria.

Ho fatto una simulazione confrontando il rendimento del tfr lasciato in azienda e il tfr in busta paga reinvestito in btpi (la premessa è che il tfr in busta paga non venga speso pena una minore pensione futura). Il risultato è stato che su un orizzonte temporale di 25 anni i rendimenti sono simili, su 10 anni rende di più lasciarlo in azienda.

Questo perchè il tfr in fase di liquidazione (secondo le leggi attuali) viene tassato all’aliquota media degli ultimi 5 anni, mentre il tfr in busta viene tassato interamente all’aliquota dello scaglione irpef più alto, ma a vantaggio del tfr in busta reinvestito in titoli di stato c’è la minore tassazione delle rivalutazioni (12.5% contro il 17%, aumentato da quest’anno dal precedente 11%, sulle rivalutazioni del tfr).

Da considerare anche:

– i possibili futuri cambi normativi

– le possibili difficoltà nell’ottenere in tempi rapidi il tfr in fase di liquidazione nel caso l’azienda fallisca

– le minori agevolazioni dovute all’aumento del reddito avendo il tfr in busta

– possibili eventuali tensioni / ristrutturazioni del debito

– la possibilità di mettere al “sicuro” in dollari/oro (ma con minore rendimento) il tfr in caso di evoluzione della crisi europea

“Dunque abbiamo debitori solidi come rocce e risparmiatori gonfi di denaro”

…

la mia personalissima interpretazione :

tra i debitori solidi come rocce farei una distinzione, a livello governativo certamente qualcuno è più affidabile ed altri assai meno…

Ma il motivo dei tassi governativi a zero è secondo me determinato più dal secondo fattore che hai indicato :

l’enorme massa di liquidità messa in circolo dal 2010 prima dalla FED poi dalle altre banche centrali, ultima in ordine di tempo quella annunciata dalla BCE non ha fatto altro che confermare la classica legge di mercato :

quando l’offerta è elevata (elevatissima in questo caso) i prezzi non possono che scendere;

oltretutto, nel caso dell’italia e di altri paesi dell’eurozona dal debito scricchiolante gioca un ruolo decisivo -secondo me- la BCE che dietro le quinte svolge un lavoro calmerierante di controllo sui mercati, operando quando serve, altrimenti nel caso specifico dell’italia non si spiegherebbe uno spread così basso in relazione al suo fattore di rischio elevato se confrontato ad altri paesi decisamente più solidi non solo economicamente : il decennale USA attualmente rende quanto il pari btp italiano; se per gli analisti questo è sensato, per me non lo è. Ci deve essere evidentemente una ragione tecnica che a me sfugge.

… … … … … … … … … … … … … … … …

@Veleno :

questione TFR in busta paga : grazie, no;

ho già avuto modo di studiare dettagliatamente vantaggi e svantaggi per il dipendente (senza doverli ripetere qui anche perchè vedo che l’intervento precedente al mio lo ha fatto), tanto da capire che si tratta di una solenne “trombata” solo per quest’ultimo (e un ulteriore regalino per le casse dello Stato e magari anche per i soliti “affigliati”…).

questione RAIWAY :

“Se ci pensi bene è incomprensibile l’offerta Mediaset non può averla.”

qui non riesco a interpretare; intendi che “non deve” averla o che “non può” averla???

nel 1mo caso : è perchè, mi chiedo (e chiedo) la RAI deve continuare forzatamente ad essere lottizzata politicamente?? perchè non può essere privatizzata?? vuoi vedere che la RAI possa anche migliorare, senza quegli innumerevoli boiardi della politica ficcati dentro questa società (6 direttori per tre Tg… e questa è solo la punta dell’iceberg) a lucrare e a tessere al suo interno ???… peraltro i bilanci della ns emittente di Stato, nel corso degli anni, non mi sembrano un esempio di redditività ed efficienza, regolarmente sempre in rosso (beh, qui la spiegazione è semplice, non è un mistero che la POLITICA esiga i suoi costi…).

Magari la politica nazionale teme che, venendo privatizzata la RAI, non avrebbero più possibilità di esercitare un controllo su di essa e senza questo filtro decisivo l’informazione che ne uscirebbe sarebbe appena appena meno opaca e meno tendenziosa???…

nel 2do caso : beh qui non esiste problema, ci sono le banche per questo; per es quando nel 2011 Lactalis lanciò opa al 83% del capitale di Parmalat spa, dovette sborsare qualcosa come 5 miliardi di € che ovviamente non aveva in cassa; per questo ci pensò un pool delle 3 maggiori banche francesi che evidentemente ebbero la forza per farlo, contrariamente alle nostre (Intesa e Unicredit in prima linea) cui si rivolse disperatamente l’allora ministro delle finanze Tremonti senza ricevere riscontro alcuno…

Sono d’accordo con te Pomata Corporate bond,titoli di stato, sono sopravvalutati prezzi tirati al massimo.Non concordo per quanto riguarda la borsa italiana cioè le azioni. 2007/2008 il mib quotava 21700 cioè prima della più grande crisi finanziaria dopo quella del 1929.Ti faccio presente che oggi il nostro mib quota 22165 appena un 2%.C’è stato un crollo, un recupero,ma nessun guadagno fino ad ora. Se guardi i fondamentali delle nostre azioni ti renderai conto che non è tirato il nostro mercato come quello americano o altri paesi occidentali.Se le aspettative per chi investe in borsa sono di un recupero dell’economia ,recupero del’occupazione ,recupero degli investimenti cioè benzina per il motore sai quanta strada può fare ancora il mib?Ci vuole sempre la ruota di scorta l’unica regola fondamentale mi ha sempre salvato dalle forature.ciao buona giornata

“Il mondo in deflazione e mercati sui massimi di sempre………..hanno voluto curare il tumore con un tumore?

Bene, ora voglio vedere come ne escono sti coglioni e noi che non gli rompiamo le corna?”

…

avevo letto qualche tempo fà il punto di vista di un economista inglese che in un suo articolo sull’argomento prevedeva GROSSI problemi in arrivo per l’economia mondiale a medio/lungo termine, dato che messo in atto un operazione in grande stile come quello del QE, per di più a ripetizione come avvenuti ed ancora da avvenire(quello BCE biennale 15-17), fagocitava un sistema che richiedeva secondo lui sempre più liquidità per non collassare -sembra proprio quello che stà accadendo, ndr- fino ad arrivare ad un punto di non ritorno, cioè incapacità materiale nel riuscire a fornire masse di liquidità sempre più GRANDI al sistema vorace che lo richiede con insistenza… il tempo ci dirà se quell’economista di cui mi sfugge il nome (devo avere salvato da qualche parte il file relativo a quell’art) aveva ragione…

veleno50@finanza: 2007/2008 il mib quotava 21700 cioè prima della più grande crisi finanziaria dopo quella del 1929.

a GIU2007 io ricordo che il ns MIB era a 44000, massimo livello mai raggiunto… la discesa iniziò dalla seconda metà 2007 ma raggiunse livelli spettacolari di pendenza dal 2008 a partire da FEB per raggiungere il minimo di picco nel MARZO2009 a 13000 o poco meno, all’epoca del ribasso mondiale più consistente.

veleno50@finanza:

Dal 1 Marzo si potrà richiedere il tfr in busta paga. in uno stipendio di 15/25mila euro si possono avere in busta paga una media di 80 euro nette. Sono soldi del dipendente che ne può usufruire immediatamente invece di averli nel fine rapporto. I benefici delle agevolazioni fiscali del Tfr scompaiono con la tassazione ordinaria. Vantaggi non ce ne sono per il dipendente anzi potrebbero costargli problemi con varie agevolazioni di isee ed altro. Nessuno è obbligato a tale richiesta, quindi se anche solo un terzo fa la scelta di ritirarlo in anticipo, sono soldi che entrano nell’economia del paese.

SI ma scusami veleno CHI obbiettivamente andrebbe a ritirarsi in busta paga 80 euro quando hai una tassazione maggiore sui TUOI SOLDI che ti spettano che hai messo via mese su mese anno su anno , e te li li prendi in busta paga con una tassazione maggiore , obbiettivamente mi sembrano dei masochisti chi aderisce; e poi cosa ci fai con 80 euro nulla mentre invece con un TFR a fine rapporto forze estingui quello che ti rimane del mutuo di casa , o sbaglio ….. siamo obbiettivi non è con questo che si rida slancio all’economia ed ai consumi , anzi si deprimono ulteriormente i lavoratori .

volendo essere OBIETTIVI, è assai facile giungere alla conclusione che l’attuale governo abbia operato chirurgicamente assai più dei precedenti esecutivi, per riuscire a prendere e mettere “quanto più fieno in cascina”, tradotto : raschiare il fondo del barile in ogni recondito meandro allo scopo di prelevare quanto più gettito possibile… l’anticipo mensile TFR concesso in busta paga è a prova della maliziosità di intendi dell’attuale governo che non può far altro, questo glielo si deve riconoscere, per cercare di tamponare una situazione critica come il ns debito pubbl ammonisce specie agli occhi di chi ci controlla e ci governa VERAMENTE.

WOW

ieri mentre scrivevo immaginavo il superamento della soglia 100 in discesa del ns spread entro un certo tempo,

ma non pensavo in tempi così rapidi!

il monitor al momento mi evidenzia un bel 100…

(A me 99,37, ma non facciamoci abbagliare. Bisogna vedere il rendimentto , oggi stanno salendo quelli tedeschi visto il calo di ieri. ). Io non mi sorprendo più di nulla. Leggendo solo i titoli trovo borsa giappone in salita su max 2000 con produzione industriale genn. -2,6% ( colpa del capodanno cinese e del freddo usa ) inflazione stabile al 2,6% ( che culo direbbe draghi e nei mesi sucessivi vedremo quando svanirà l’effetto aumento iva dello scorso anno) disoccupazione in salita oltre le previsioni al 3,6% in un paese in decrescita demografica ( -270.000 persone ). Non solo le Banche Centrali stanno pian piano raggiungendo i loro obiettivi …. http://www.finanza.com/Finanza/Notizie_Mondo/Asia/notizia/Giappone_Gpif_taglia_quota_bond_locali_e_aumenta_esposizion-434377 con curoda che auspica un aumento del prezzo del petrolio. In germania intanto prezzi importazione -4,4% = bund decennale -0,1% ??? Che figata la deflazione fa salire i corsi delle obbligazioni , poi ci pensa il QE a rimettere a posto le cose , a meno che questa sia la volta che sarà veramente diverso.

aorlansky60,

capitan_harlok@finanzaonline,

Sul TFR: nel mio commento precedente ho evidenziato una cosa che mi sembra molti non considerano: la possibile tassazione futura.

Come tempo fa pochi immaginavano che le ritenute fiscali sulle “rendite” finanziarie passassero dal 12.5% al 26%, quelle sui fondi pensione dall’11% al 20%, quelle sul tfr dall’11% al 17%, chi mi garantisce che non avvenga un ulteriore aumento sulle aliquote irpef o una variazione sulle modalità di calcolo della tassazione del tfr nei prossimi x anni? Quello che voglio dire è che una valutazione fatta oggi (conviene con le regole di oggi lasciarlo in azienda) non è per niente detto che sia valida anche domani.

E un altro punto che mi sembra poco evidenziato, è che il governo in entrambi i casi sta “mettendo le mani nelle tasche” dei lavoratori, sia che il tfr resti in azienda sia che finisca in busta paga.

Ultima precisazione: non è tanto l’aliquota marginale a incidere sul rendimento (su un reddito di 25000 euro si parla di un 27% contro circa il 24% medio), ma il momento dell’applicazione della tassa, cioè: se tasso ogni anno, il capitale investito è il 27% in meno; se tasso solo alla fine e solo sul capitale, ogni anno investo il 100%.

non ti ho ancora ringraziato per tutte le minuzie & dettagli e non ultime, le tue considerazioni sulla questione TFR in busta paga,

lo faccio adesso. 🙂

La tua ipotesi “chi mi garantisce che non avvenga un ulteriore aumento sulle aliquote irpef o una variazione sulle modalità di calcolo della tassazione del Tfr nei prossimi x anni?” non è affatto campata per aria ma anzi piuttosto verosimile, considerando il paese in cui ci ritroviamo a vivere…

Io la mia scelta l’avevo già maturata a fine 2014 (un NO deciso!) quando erano emersi chiaramente gli intenti prioritari del governo e relativi sotterfugi(…) sulla concessione dell’anticipo Tfr in busta paga ai lav dipendenti; per chi si trova nella condizione di evitarlo ci sono tutti i vantaggi (evitare una tassazione CERTA più elevata) anche se non posso nascondere che dato il momento, molti lavoratori dip.ti opteranno per il SI date la loro presumibilmente precaria situazione economica.

@KRY

quelle che hai appena scritto, nei numeri, credo tutte dirette conseguenze QE e relativa grande ENORME liquidità spalmata in giro…

credo che ogni potenziale “investitore” ognuno nel proprio raggio d’azione debba iniziare a ragionare in termini completamente differenti rispetto a quanto si poteva essere abituati in passato con le vecchie e consolidate leggi di mercato… come hai già fatto notare sia Tu che altri, valori azionari che non corrispondono più al valore reale societario nei numeri di quest’ultime, è una cosa che deve far riflettere… ci stanno trasportando in un territorio assolutamente nuovo, mai visto prima… proprio perchè nuovo credo nasconda molte indidie ma anche molte opportunità… finchè dura il folle ottimismo contagioso e finchè dura la festa va bene, prendiamo posto… il problema sarà quando tutto finirà, presumibilmente in un botto unico, molto repentinamente, nel non farsi trovare ancora all’interno dell’autobus lanciato a velocità impazzita…

mi correggo, ero stato troppo ottimista (o troppo pessimista, dipende da quale lato la si guardi) :

avevo scritto quest’oggi che il treasury yankee offriva rendimento simile al ns btp…

ERRATO

il T-Bond statunitense ha un rendimento superiore al 2% (appena letto da fonte attendibile)

il ns pari decennale rende -con lo spread attuale <100- : 1,4%

…prego, qualcuno mi deve spiegare che logica abbia tutto questo (prima di considerare che Stato, Tesoro, Pres.d.consiglio e italiani tutti si devono rallegrare di quanto stà accadendo, considerando il “rischio-paese” che si porta dietro l’italia che è evidentemente finito in secondo piano o sotto il tappeto, c’è da augurarsi per molto tempo ancora…)

Grazie a te a tutti i commentatori. Scrivete tanto, anche troppo per seguirvi sempre, ma spesso gli spunti di riflessione sono ottimi.

E grazie in particolare al capitano!

gainhunter: Io sono arrivato a una conclusione non così perentoria.

Ho fatto una simulazione confrontando il rendimento del tfr lasciato in azienda e il tfr in busta paga reinvestito in btpi (la premessa è che il tfr in busta paga non venga speso pena una minore pensione futura). Il risultato è stato che su un orizzonte temporale di 25 anni i rendimenti sono simili, su 10 anni rende di più lasciarlo in azienda.

Caro Gainhunter, direi che questo tipo di arbitraggio non riguardi proprio il tipico lavoratore dipendente. Come diceva saggiamente Veleno, questo vale per il dipendente che ha bisogno dell'”aiutino” sui consumi. Del resto, come consulente io sconsiglierei di liquidare un investimento con un rendimento “sicuro” (anche se con l’incognita del fallimento, ma in tal caso pagherebbe l’Inps col fondo di garanzia, pur con le lungaggini del caso) per sostituirlo con altro investimento dal rendimento “sicuro” ma sempre potenzialmente soggetto a default. E poi con un orizzonte temporale di 25 anni! Io sono un keynesiano: e come diceva il grande John Maynard “Nel lungo periodo siamo tutti morti” (scongiuri di rito…)!

Certo, perfettamente d’accordo sul “tipico” lavoratore dipendente.

La mia osservazione è puramente matematica, non politica/legata alla portata del provvedimento.

Ho notato un’eccessiva semplificazione del confronto, in particolare da parte degli organi di informazione, basata sulla sola aliquota di tassazione; per questo sono intervenuto.

In merito alla sicurezza dell’investimento, dico solo “stato = inps”. Inoltre, nel confronto ho ipotizzato due alternative all’investimento in btpi:

1) investimento nel btpi 2041

2) investimento in btpi a 3 anni, da rinnovare man mano che scadono

I risultati non sono molto diversi, e con la seconda ipotesi si guadagna in termini di minor rischio default, sia rispetto al 2041 sia rispetto al tfr in azienda.

dante5@finanza: Caro Gainhunter, direi che questo tipo di arbitraggio non riguardi proprio il tipico lavoratore dipendente. Come diceva saggiamente Veleno, questo vale per il dipendente che ha bisogno dell’”aiutino” sui consumi. Del resto, come consulente io sconsiglierei di liquidare un investimento con un rendimento “sicuro” (anche se con l’incognita del fallimento, ma in tal caso pagherebbe l’Inps col fondo di garanzia, pur con le lungaggini del caso) per sostituirlo con altro investimento dal rendimento “sicuro” ma sempre potenzialmente soggetto a default. E poi con un orizzonte temporale di 25 anni! Io sono un keynesiano: e come diceva il grande John Maynard “Nel lungo periodo siamo tutti morti” (scongiuri di rito…)!

Si scusami ma se il discorso che fai è questo, e i 25 anni è un incognita dove non si sa cosa potrà succedere agli stati che hanno emesso i vari bond , allora a priori non avresti mai fatto un investimento di questo genere quale essa sia la situazione economica

capitan_harlok@finanzaonline: Si scusami ma se il discorso che fai è questo, e i 25 anni è un incognita dove non si sa cosa potrà succedere agli stati che hanno emesso i vari bond , allora a priori non avresti mai fatto un investimento di questo genere quale essa sia la situazione economica

Certo, nella mia ottica è un investimento da non fare. Certamente se avessi sottoscritto un trentennale nel 1992 all’11-12% avrei già preso il capitale due volte e potrei guardare con molto distacco a questi ragionamenti…la scommessa è di credere che questo sia ancora possibile (anche con i mitici T-Bond, che di sicuro non offrono questi rendimenti, se non pensiamo che il dollaro si apprezzerà ancora per molti anni a venire).

…per tutti coloro -me compreso- che nutrono forti dubbi sui tassi governativi praticamente collassati al momento, un punto di vista che merita visione :

https://it.finance.yahoo.com/notizie/mattanza-120000536.html

…il titolo dell’art è piuttosto emblematico…

nulla di nuovo come pensiero,il problema vero invece è che per aumentare i tassi ci vuole VERA RIPRESA ECOMNOMICA REALE A E NON RIPRESA FINANZIARIA quello degli usa a mio avviso è solo un gonfiore di finanza speculativa, che continua a creare altro debito……. poi un giorno BUUUUUM

di unico conosco solo dio quindi che unici siete? a quando dopo la trasformazione in unici a quella in spirito santo saluti al ghiacciolo

In merito alla sicurezza dell’investimento, dico solo “stato = inps”. Inoltre, nel confronto ho ipotizzato due alternative all’investimento in btpi:

1) investimento nel btpi 2041

2) investimento in btpi a 3 anni, da rinnovare man mano che scadono

I risultati non sono molto diversi, e con la seconda ipotesi si guadagna in termini di minor rischio default, sia rispetto al 2041 sia rispetto al tfr in azienda.

Ciao Gainhunter , tra 1) e 2) c’è un ulteriore notevole differenza le norme CAC che la 1) al momento salvo diverse future disposizioni/revisioni non incorpora, però è anche vero che con un prezzo ormai sopra 135 (adesso 139) bisogna ben bilanciare le cose.

Come mi piace Maria Callas nella nuova banconota da 500 dracme http://www.google.it/url?sa=t&rct=j&q=&esrc=s&source=web&cd=10&ved=0CFEQFjAJ&url=http%3A%2F%2Fwww.ilsussidiario.net%2FNews%2FEconomia-e-Finanza%2F2015%2F2%2F24%2FSPY-FINANZA-Se-Spagna-e-Bce-fan-piu-paura-della-Grecia%2F585021%2F&ei=G5vwVIjPGerMyAPXiIK4Cw&usg=AFQjCNFG-h1vJJP0EOhY7YMAc-h128gxnA&sig2=SAssO8hKJHXFVpWMSUf3Vw

veramente una bellissima immagine, Maria Callas nel pieno del suo fulgore, a raffigurare la futura nuova grecia, e gli stati in mano ai popoli.

kry@finanza,

Ciao Kry

CAC: vero (e quale nome migliore per una clausola così di m….? 🙂 )

Vero anche che a 139 il 2041 rende molto poco, ma anche il tfr rende solo per la parte fissa (1.5% lordo), e nel confronto non si tratta di investire tutto oggi, ma di investire ogni anno una somma pari al tfr che ho ricevuto in busta mese per mese più le cedole incassate, quindi il prezzo medio di acquisto varierà in funzione delle oscillazioni del btpi, cioè in funzione delle variazioni di inflazione (come il rendimento del tfr) – e della percezione del rischio emittente (a differenza del tfr).

Aggiungo una rilevazione importante della mia simulazione: con inflazione alta il btpi protegge meglio rispetto al tfr, in deflazione invece è preferibile il tfr.

Io il tfr in busta paga oltre che tredicesima rateizzata li prendo da più di un anno.

La mia ditta è all” avanguardia come lo fu per il contratto stile fiat di riduzione dei livelli pena il licenziamento e chiusura attività.

Comunque la stagione appena iniziata si preannuncia penosa, le vendite come preannunciato sono scese a doppia cifra e molti chiudono per tentare la sorte della produzione in asia.

L” economia reale si sta deteriorando a una velocità spaventosa, inutile girarci intorno senza il gioco di prestigio dei vari QE saremmo a livelli di inizio crisi del 2008.

Il punto è quanto il mercato fingerà di non vedere, il punto è quando faranno finta che il portogallo è un paese con aspettative positive in futuro e non uno zombi tenuto in vita artificialmente dalla finanza creativa.

Dico il portogallo ma ho il sospetto che di zombi in giro sia pieno per non iniziare il discorso società azionarie perche li c” è un cimitero.

Visione negativa della situazione???

Potrebbe essere, non sono mai stato uno che vede il bicchiere mezzo pieno, ma tutta quelle società che hanno chiuso e stanno chiudendo come me le deve spiegare???

Tutta quella gente mantenuta dalle pensioni dei genitori o nonno come me le devo spiegare?

Se la situazione è questa chiudiamo a fine anno.

Ciao Gainhunter, ottima considerazione il ricordare che è legato all’inflazione e visto che ci siamo continuiamo con le precisazioni , se non ricordo male il 2041 dovrebbe essere legato all’inflazione europea e non italiana ( per cui avere un corso meno speculativo ). Una curiosità il titolo mi sembra che per caratteristica non è detto che venga rimborsato alla scadenza a 100. Certo che un titolo di stato che spara +140% in 2 anni e mezzo solo il potere delle banche centrali in riparazione delle letterine golpe bianco potevano riuscire a tanto. Ciao , buon fine settimana.

Visione negativa della situazione? Non penso. Telefonicamente ho da poco terminato uno scambio d’informazioni con un mio fornitore che se tutto va bene il suo bimestre si chiude con -15%. E’ in contatto con molti proprietari di negozi situati nei centri commerciali e non son rose. Entrambi comunque ci domandiamo come sia possibile tutto il traffico tra le 16,30 e le 19.30. Io sono anni che ormai percorro alla media di 30/32Km/ora circa 1000km al mese di cui almeno 150km ai 90km/ora.

kry@finanza: Ma sai da quanto tempo lo evidenzio. Guarda che ha un altro dato pessimo rispetto al nostro http://www.tradingeconomics.com/france/balance-of-trade inoltre mi piacerebbe conoscere di quanto è aumentato il debito spagnolo a fronte del +2% del pil a/a.

Forse qui c’è qualche risposta http://scenarieconomici.it/continua-presa-per-i-fondelli-sui-falsi-successi-spagna-crisi-attuale-i-media-non-ci-dicono-madrid-fatto-debito-in-eccesso-per-447-mld-euro-dal-2010-vs-fiscal-compact/

hei ragazzi. visto che vi piacciono gli articolini sfiziosi. allora, andiamo su questo!

50 SFUMATURE DI GRECIA

Quando si parla della crisi greca, vedo molte persone che partono in quarta a sparare conclusioni, dopo il “patteggiamento del debito”, che non credo siano giustificate; o quanto meno, non lo sono ancora.

La convinzione generale nella stampa sembra che Syriza abbia ceduto su ogni fronte, e che Germania e Dijsselbloem siano i grandi vincitori.

Ma siccome questo potrebbe benissimo essere ciò che Syriza voglia far credere all’ “altra parte”, lasciando ad essa credere di aver vinto, è bene che uno provi a pensare qualche passo avanti prima di giudicare la situazione. Vi è molta più zona grigia quì di quanto molti sedicenti esperti credano. Almeno 50 sfumature di grigio.

Se la Grecia non avesse concesso ai tedeschi l’impressione di essere loro i vincitori, Atene si sarebbe trovata molto vicino ad un’uscita dall’eurozona. Il problema è che questo non è parte del mandato che Syriza ha ricevuto dagli elettori greci. Si è infatti parlato di una fine dell’austerity, ma dentro un contesto esistente dell’euro.

Varoufakis e company potranno aver concluso da un bel po’ che questa impostazione non è realistica, ma dovrebbero ancora lavorarci su, per arrivare ad una situazione in cui possano presentare questo alla gente. Questo può essere fatto solo dopo aver provato che Germania e Olanda si rifiutano di onorare il mandato che Syriza, democraticamante eletto, porta al tavolo.

Dovrebbero essere assolutamente sicuri che sia l’altra parte a prendersi la colpa per il fallimento dei negoziati. Devono fare ciò in ogni caso, anche se una Grexit non é il risultato preferito. Hanno bisogno di provare che loro si sono fatti in quattro, eppure la Germania non é stata disposta a tenere il gioco.

ma poi continua……qui : http://www.comedonchisciotte.org/site/modules.php?name=News&file=article&sid=14705

buon divertimento

hei kry,, il denaro è solo una convenzione.

Prof. Giacinto Auriti: Moneta, controvalore e convenzione

ascolta sto video : https://www.youtube.com/watch?v=yCtajK5Ih7Y

Inflazione EU, importante anche questo.

Invece mi risulta che rimborsi a 100 * coefficiente di rivalutazione, cosa intendi con “non è detto che venga rimborsato alla scadenza a 100”?

E già che ci siamo, ricordiamo anche la particolarità della convenienza fiscale a venderlo qualche mese prima della scadenza.

Buon fine settimana.

Grazie del link, Mitt Dolcino e’ tra quelli che si leggono con piacere, anche se e’ un geopolitico, ma per capire le dinamiche dell’euro ormai non e’ necessario essere ai livelli di Mazzalai-Bagnai….a proposito di quest’ultimo, la recente presa di posizione di Fassina http://goofynomics.blogspot.it/2015/02/liceberg-e-sempre-piu-vicino.html

Inflazione EU, importante anche questo.

Invece mi risulta che rimborsi a 100 * coefficiente di rivalutazione, cosa intendi con “non è detto che venga rimborsato alla scadenza a 100″?

E già che ci siamo, ricordiamo anche la particolarità della convenienza fiscale a venderlo qualche mese prima della scadenza.

Buon fine settimana.

Non intendendomi molto di certi tecnicismi ” pensavo ” che il coefficente di rivalutazione portasse ad un rimborso superiore a 100. Grazie e buon fine settimana. Ciao.

Grazie ce l’ho già evidenziato da leggere. Gli articoli postati nel blog di Bagnai li trovo un pò complessi, non sempre li comprendo.

Comprendo che è una convenzione ” moderna ” per sostituire il baratto. Solo che quando la banconota era stampata dalla Banca Nazionale Statale non ne beneficiava nessuna lobby differentemente da quando le banche centrali sono private. Visto che si parla di un 5/7% quando si poteva controllare la serie delle banconotte parliamo di cifre considerevoli, differentemente da ora che le serie come si fanno a controllare dato che riportano tutte la data 2002. Sai hanno coniato una medaglia dove in una faccia c’è scritto ” Il potere della banca centrale è illimitato ! ” dall’altra si trova scritto ” fino a quando regge la fiducia “. Ciao.

Scrivi un bel commento in compagnia degli estimatori del leader russo, sulla morte del leader dell’opposizione al governo Putin,aggiungi una delle tue patetiche vignette.La verità è figlia del tempo come dice il saggio. bye

Occhio che le cose sono molto + complicate di come i media vogliano far apparire ai babbei che seguono avidamente la versione “ufficiale”..http://sakeritalia.it/sfera-di-civilta-russa/ultime-notizie-false-flag-a-mosca/

?? La verita? TU? Non hai MAI saputo dove sta’ di casa.

E’ troppo “rozza” anche per i neocon US, se non li sopravvaluto, qualcuno sta tentando di forzare la mano agli US.

Se è interna al deep state degli US, è grave perché dimostra che ne hanno perso il controllo.

Se li sopravvaluto, abbiamo a che fare con dei nazisti.

Potrebbe essere “accidentale” ma di solito le coincidenze non esistono visto che la strategia globale è immutata.

Si capirà meglio dalla gestione professionale della propaganda MSM in occidente e particolarmente in europa occidentale appena avranno ricevuto le veline.

Ipotizzare che sia legato ad un ordine di “Putin” o a un suo “sussurro” è assurdo specie con 80% e oltre di consenso reale e subito prima di una manifistezaione minoritaria di un’opposizione che in Russia conoscono legata alla svendita che stavano facendo con Boris Yeltsin.

Certo, potrebbe essere una vendetta dei novorussia sui bombardamenti criminali ma ritengo più probabile un tentativo di forzare la mano da parte dei neonazi ucraini o di qualche altro.

C’è una strada lunga in Russia lastricata di persone uccise ,giornalisti , giornaliste,Anna Politkovskaya si occupava di torture avvenute in Cecenia dalle milizie filorusse,si era permessa anche di criticare Vladimir Putin (2006)uomini politici ,uomini d’affari.Ultimo episodio un po meno feroce,ma sempre sgradevole accaduto nel 2014 in conferenza stampa Putin, ad una domanda scomoda si è rivolto alla persona che aveva consegnato il microfono alla brava giornalista (per me) (non per lui) fulminandolo con lo sguardo,riprendendolo verbalmente.Sarà come dici tu che possono esistere altre cause ,rimango molto dubbioso , non trapela mai una verità.Un’inchiesta come è avvenuta nel caso Nixon non accadrà mai.Non è tutto oro colato in Usa però li almeno una giustizia imparziale, efficiente,equilibrata esiste. Grazie a internet lo sarà sempre di più,al contrario di quello che accade in pseudo democratici.notte

Tieni veleno visto che volevi le vignette, vediamo se ti riconosci in una di queste tra i tuoi simili…. http://www.google.it/url?sa=t&rct=j&q=&esrc=s&source=web&cd=1&ved=0CCIQFjAA&url=http%3A%2F%2Fwww.giovanninoguareschi.com%2Fcontrordine-compagni.pdf&ei=2ADzVNfSJ8nqaoGwgcgJ&usg=AFQjCNEEiUOO2jeZOK3ToE6UhUxCbqN0xQ&sig2=Cd3CZb29_d4QHbwzBp9llw

l’unico appunto che si puo’ fare a Putin , e’ che essendo sotto attacco dovrebbe cercare di proteggere i leader della fantomatica opposizione(ben l ‘1% preso alle ultime elezioni da questo tizio…)…anche se c’e’ un servizio segreto, nel mondo, capace di arrivare da tutte le parti…..

“però li almeno una giustizia imparziale, efficiente,equilibrata esiste.”

madonna a che condizioni siamo messi….

BYE (come scrivi tu)

il quantitative easing è come tutte le droghe un problema e non la soluzione

ehh l’America ?

Nel mese di febbraio, l’indicatore è crollato a 45,9 punti , una sorpresa shock, dal momento chesi prevedeva un valore a 57,5. E’ il valore più basso dal luglio del 2009 ed è anche la flessione, su base mensile, peggiore dai tempi del crack di Lehman Brothers…

tutta colpa alla guerra in Ucraina,dei filo russi, e del terrorismo islamico e del clima glaciale negli US….

e di tutti i complottisti , pessimisti come me e Mazzalai.

@KRY

l’art che hai gentilmente linkato nel tuo interv delle ore 22:14 – 27 FEB è piuttosto esemplificativo…

…cioè, in pratica, gli unici fessi (per economie di un certo livello dell’eurozona) ad essersi piegati al diktact tedesco siamo noi italiani, perchè l’art dimostra nei numeri che per produrre un MIRACOLOSO(si fa per dire…) pil del +1,4% nel 2014, la Spagna ha sforato allegramente il parametro del 3%… e non solo in quell’anno. Infatti il relatore non fà mistero del fatto che anche la Francia se ne sia strafregata del 3% (che essa abbia un peso maggiore dell’italia per farlo questa è un altra storia).

E infatti, la conclusione del relatore non può che essere la seguente, una certezza che peraltro condivido da tempo :

“Per il Belpaese è certo che essere il maggior competitor industriale del moloch tedesco in un periodo di bassa domanda globale non aiuta, dovremmo facilmente capire che la Germania oggi ha più interesse ad indebolire l’Italia piuttosto che aiutarla ad uscire dalla crisi in quanto ciò metterebbe a rischio la competitività della propria industria (l’Italia è appunto il maggior competitor manifatturiero continentale della Germania!).”

Quindi è chiaro l’operato degli esecutivi da Monti in avanti compreso l’attuale, senza bisogno di scendere nei particolari.

Mi chiedo cos’altro debba ancora avvenire, perchè gli italiani apprano gli occhi… forse la sofferenza non ha raggiunto ancora il culmine di sopportazione… sarà quello… sarà quello.

aorlansky60,

***Mi chiedo cos’altro debba ancora avvenire, perchè gli italiani apprano gli occhi… forse la sofferenza non ha raggiunto ancora il culmine di sopportazione… sarà quello… sarà quello. *** Consolati siamo in due. La Germania l’ha permesso appunto per far rientrare i debiti delle loro banche.Aggiungi che nonostante la sofferenza Portoghesi prima e greci poi come si sono comportati? Con sarcasmo siamo in una botte di ferro tutti che non rispettano le regole tedeschi con il 6% sull’esportazione spagnoli e francesi che superano il 3% e noi che paghiamo tutto e tutti tasse comprese, dai su allegria che lo spred è a 96. Ciao e grazie.

Sono ormai note le tensioni tra partito Repubblicano e FED (soprattutto le aspre critiche dei primi verso la seconda per l’operato di quest’ultima);

questo punto di vista merita attenzione :

https://it.finance.yahoo.com/notizie/fed-istituzione-canaglia-falsa-economia-090700194.html

ed ammonisce di una situazione quasi fuori controllo.

Azzz mi hai fregato per 4 minuti. Due è meglio che uno. Kry Scrive:

2 marzo 2015 alle 10:24

Anche qualche americano si pone delle domande. https://it.finance.yahoo.com/notizie/fed-istituzione-canaglia-falsa-economia-090700194.html …. http://icebergfinanza.finanza.com/2015/03/02/america-countdown/ ICEBERFINANZA non è più un veliero è una corazzata.

…un altro articolo che mette in risalto quanto il valore raggiunto da Wall Street -in conseguenza della generosa elargizione a costo ZERO messa in pratica dalla FED- sia ormai fuori dalla logica, con il timore di un pericoloso prossimo, inevitabile nuovo “BOTTO” :

https://it.finance.yahoo.com/notizie/borse-criterio-valutazione-093000698.html

“Attualmente il rapporto si attesta al 126,2%, un valore, seppur inferiore ai massimi storici del 2000, decisamente al di sopra del fair value e superiore anche al picco del Giugno 2007 (110%) che anticipò un crollo che resterà nella storia.”

…

@KRY : io non sono certo un esperto di economia; ne sono semplicemente interessato, come per la materia statistica; i numeri non mentono mai, e i segnali in conseguenza di questi che si stanno levando -particolarmente preoccupati- dagli USA mi sembrano più che chiari, anche per chi non è ferrato in materia come me. Sembra che siamo di nuovo seduti tutti quanti, ignari e consapevoli, TUTTI, sopra di una micidiale “santa barbara” più grossa che mai, che quando esploderà farà più male della prima volta… i segnali ci sono tutti. E come sempre, sono in germinazione all’interno dello Stato sovrano che più di ogni altro può trascinare il mondo in catastrofe economica: gli USA…

Devi essere connesso per inviare un commento.

( RIPROPONGO ). Fuori argomento. Pensieri ad alta voce. Era proprio NECESSARIO con tassi ai minimi che verranno confermati nelle aste odierne sui btp e con il QE alle porte … http://www.finanza.com/Finanza/Notizie_Italia/Italia/notizia/Enel_Tesoro_vende_il_574_per_22_miliardi_di_euro-434296 Che LIQUIDIAMO, REGALIAMO REGALIAMO.