ITALIAN BOND MARKET!

Lo abbiamo fatto nel 2011/2012, unico blog in Italia, come sempre controcorrente, figuriamoci se non lo rifacciamo adesso ricordando però che esiste una linea Maginot anche per i nostri titoli di Stato come abbiamo visto insieme in questi anni attraverso il visionario Machiavelli.

«Ma l’Italia non può fallire» – Trento – Trentino

Ricordo ancora quella serie di interviste ai giornali e soprattutto l’inedita per me intervista al telegiornale di RAI 3…

Mazzalai, perché sostiene che il sistema finanziario italiano non collasserà? «Perchè ha molti punti di forza. Il primo, e lo dice Bloomberg, è che l’Italia è la nazione con la più alta percentuale di assicurazioni sul fallimento del Paese: ciò significa che se l’Italia fallisce, va a rotoli anche l’intero sistema finanziario. Nessuno può volerlo. Poi l’Italia è anche il Paese con la più alta percentuale di risparmio privato al mondo (compresi i paesi emergenti), ed è, ancora, tra i paesi occidentali quello con la più bassa percentuale di debito delle famiglie. E poi quasi il 60% del debito non è detenuto all’estero ma in casa nostra».

Oggi molte cose sono cambiate, soprattutto la famigerata linea Maginot sul nostro debito, il Governo in carica non è più lo stesso imposto dalla BCE e dall’Europa, ma la cautela è d’obbligo, anche se come vedremo nel caso di un nuovo attacco speculativo, ci sarà una nuova opportunità storica.

Questa volta però è davvero diverso, sono ormai sei mesi che il mercato conosce la nuova realtà italiana, ci hanno provato già una volta alla fine di maggio a far saltare il sistema Italia, ma hanno miseramente fallito.

Poi hanno incominciato a scrivere articoli come questo…

The Bond Market's Warning to Italy https://t.co/X3ZK9qRE23 pic.twitter.com/lM6RgV6JwL

— Matt Davio (@MissTrade) June 29, 2018

…riportato le loro analisi…

…fatto le loro solite osservazioni dimenticando un particolare fondamentale!

Ora iniziano nuovamente a incutere paura…

Non è una letterina come nel 2011, ma è una nuova minaccia della BCE! https://t.co/bDYzZkwhx6

— Andrea Mazzalai (@icebergfinanza) August 6, 2018

Avremo bisogno di molta fortuna, ma forse non serve ho scritto scherzando, ma non troppo…

Basta la FED e le banche americane come alleati? ?

— Andrea Mazzalai (@icebergfinanza) August 4, 2018

RT markets "Italy’s budget wrangling may threaten one of the corporate bond market’s best moments to sell new deals https://t.co/WjvTXHpZPq pic.twitter.com/vGsQvWafA7"

— Cibeles Capital (@CibelesCapital) August 6, 2018

Le maggior parte delle emissioni arriveranno a settembre. E in ottobre, la BCE ha in programma di rivedere ancor di più la sua politica monetaria…

… le nuove emissioni di obbligazioni societarie a settembre potrebbero scoprire che il budget e le discussioni sul bilancio in Italia potrebbero far deragliare quello che di solito è il mese di emissione più trafficato della seconda metà dell’anno Questo è quello che è successo a maggio, un altro mese solitamente caratterizzato da vendite, quando il risultato delle elezioni italiane ha innescato una cessione delle obbligazioni governative e un crollo delle emissioni.

“Se abbiamo qualcosa che assomiglia a quello che abbiamo visto a maggio, il mercato primario dovrebbe fondamentalmente arrestarsi”, ha dichiarato Marco Stoeckle, uno stratega del credito presso Commerzbank AG. “Se ci fosse L’inversione della curva dei rendimenti dei titoli emessi dal governo italiano, qualsiasi cosa del genere sarebbe sufficiente a ostacolare significativamente i volumi di emissione. Immagino che il mercato sarebbe subirebbe un arresto. “

Figurarsi se Bloomberg non intervista un analista di una banca tedesca fallita, una di quelle che sarebbe in prima linea in un eventuale attacco speculativo!

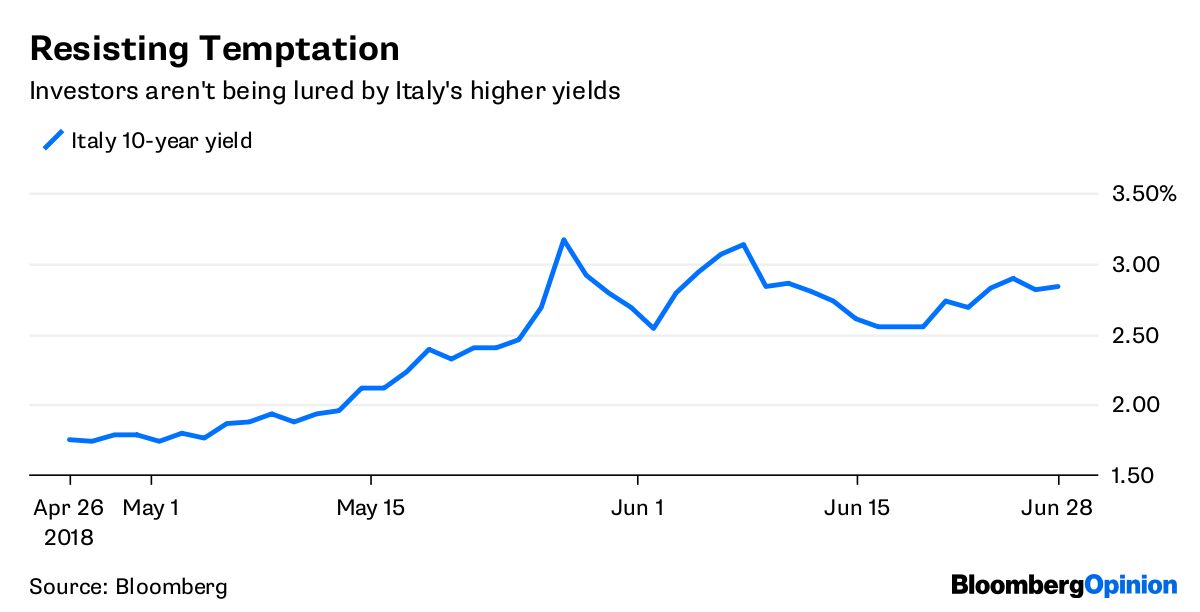

La settimana scorsa, quando il ministro delle finanze italiano Giovanni Tria ha iniziato una serie di riunioni per determinare un progetto di bilancio, c’erano già segni di nervosismo, con i rendimenti dei decennali che si erano spinti oltre il tre per cento vicino al massimo in quasi due mesi. I mercati temono che la nazione possa essere diretta a un rotta di collisione con i partner dell’Unione Europea, in quanto le due parti nella coalizione di governo italiana si impegnano a implementare piani di spesa coraggiosi l’anno prossimo.

Il 29 maggio, con il violento allargamento degli spread del BTP, sono aumentati i costi per l’indebitamento di tutti i mutuatari europei: l’indice Bloomberg Barclays degli spread societari é salito di 100 punti base in un solo giorno – il suo più grande balzo in quasi due anni.

Anche senza l’Italia, il mercato del credito è già piuttosto fragile in quanto prepara il ritiro potenziale di uno dei suoi maggiori investitori, la Banca centrale europea, che dovrebbe tagliare il suo programma di acquisto di obbligazioni a 15 miliardi di euro nel mese in ottobre e poi terminare gli acquisti a dicembre. Anche la guerra commerciale di Trump con la Cina non aiuta a calmare i nervi.

Fin qui nulla di nuovo o interessante, hanno solo riportato l’ovvio!

Quello che secondo noi è davvero preoccupante anche se non si tratta di una novità, è il lento ed inesorabile declino dell’economia tedesca, il continuo crollo degli ordinativi all’industria, ma se scendi cinque volte su sei negli ultimi mesi, è tutta colpa della luna…

Uragani, tempeste, grandine, caldo afoso, tutta colpa della luna il collasso del 4% degli ordini all'industria in Germania! ? https://t.co/708z2Ck504

— Andrea Mazzalai (@icebergfinanza) August 6, 2018

A noi importa poco se il mercato non scende a noi importa che il mercato obbligazionario non risponde in alcuna maniera alle sollecitazioni che quotidianamente dei furbastri tipo questo provano a insinuare…

What Jamie Dimon isn't talking about when he talks about 5 percent Treasury yields https://t.co/wCKSWGnJWU pic.twitter.com/q1pkCtDeUt

— Bloomberg Opinion (@bopinion) August 7, 2018

Questo è uno dei tanti furbastri che mentre al mondo racconta una cosa, lui e la sua banca ne fanno un’altra!

In realtà chi ha letto il nostro ultimo manoscritto sa che le banche americane stanno facendo tutt’altro!

Il prossimo centro di gravità permanente dell’Europa è tutto qui, solo che in pochi se ne sono accorti o forse in tanti fanno finta di nulla…

Germania: crollano ordini industria, a giugno -4%

Nel frattempo chi se ne è accorto davvero sembra essere lui, mister Greenback che sta sfoggiando una forma smagliante, in procinto di inelare un record dietro l’altro nei prossimi mesi e anni!

+++TOPIC MOMENT+++ possibile accelerazione supportata anche dall'andamento Dollar Index pic.twitter.com/uK3pUaulx6

— Andrea Mazzalai (@icebergfinanza) August 6, 2018

Come sempre nessuna fretta, anzi, più tardi se ne accorgono meglio è!

…. anche in USA, a grandi linee e se escludiamo i Faang, le trimestrali non hanno visto significativi aumenti del MOL a differenza del profitto finale legato alla riduzione fiscale voluta da Trump…… il che è significativo !!!!! se la maggiore liquidità va in bonus, buy back e riserve e non in investimenti è probabile una riduzione del ROE……