MERKEL CHIAMA DRAGHI: UNA SOLA PAROLA …AUSTERITA’!

Chi non ricorda le parole di Charles Dickens in Tempi Difficili romanzo finalizzato ad evidenziare le pressioni socio-economiche che molte persone stavano subendo a quei tempi…

“Ora quello che voglio sono i Fatti. A questi ragazzi e ragazze insegnate soltanto Fatti. Solo i Fatti servono nella vita. Non piantate altro e sradicate tutto il resto. Solo con i fatti si plasma la mente di un animale dotato di ragione; nient’altro gli tornerà mai utile. Con questo principio educo i miei figli e con questo principio educo questi ragazzi. Attenetevi ai Fatti, signore!”

Credo fosse il primo di aprile, probabilmente un pesce quando Padoan dichiarò “Non ci sono rischi evidenti di deflazione nell’Eurozona”

Quattro mesi più tardi sempre Padoan …”L’Europa è a un bivio: o striscia nella deflazione e nella bassa crescita, oppure da’ un colpo di reni e riparte, con le riforme strutturali e un consolidamento di bilancio growth friendly.”

Non stiamo strisciando, stiamo affongando nella deflazione…Attenetevi ai Fatti, signore!”

Non solo ma tre settimane dopo a Roma…

“I 50 miliardi annui di riduzione del debito previsti dal Fiscal compact europeo “di cui si sente parlare e che qualcuno dice che dovremmo pagare nel 2015 non esistono. Sara’ tutto graduale. Non ci saranno misure straordinarie per abbattere il debito”. “Confermo – spiega – che con una crescita nominale del 3%, innanzitutto, cioe’ con una crescita reale dell’1,5% e un’inflazione dell’1,5% non saremo chiamati a manovre straordinarie per ridurre il debito pubblico.

PENELOPE E LA TELA DEL FISCAL COMPACT …

Bene ora abbiamo crescita negativa e deflazione ovvero crescita nominale ZERO!

Attenetevi ai Fatti, signore!”

Ma proseguiamo perchè nel fine settimana ho avuto modo di interloquire con Francesco Daveri, economista italiano membro della Voce, incuriosito da una sua affermazione…

” La deflazione non è studiata perchè poco rilevante finora; solo gli USA anni ’30 hanno avuto – 22 % prezzi e – 25 % Pil = depressione”

Quindi la deflazione o la debt deflation non si studia perchè solo nel ’29 si è trasformata in una depressione.

Alche ho replicato che non è possibile ignorare quanto è accaduto in Giappone solo perchè non è diventata una “depressione tecnica”, ovvero non abbiamo avuto un crollo di oltre il 25 % del PIL in contesti che è assolutamente improponibile comparare.

La risposta è stata...” i dati tradingeconomics dicono che il pil del Giappone è salito tra il 1998 e il 2012 quindi diverso da quello USA anni ’30.”

Sappiamo tutti che durante la doppia “lost decade” giapponese il Pil si è mantenuto spesso e volentieri sopra il livello di crescita zero pure la disoccupazione non è mai andata oltre il 6 %. ma questo non è un motivo per non insegnare nelle università quanto è accaduto in Giappone, che come i lettori di Icebergfinanza ben sanno è una delle nostre principali bussole storiche.

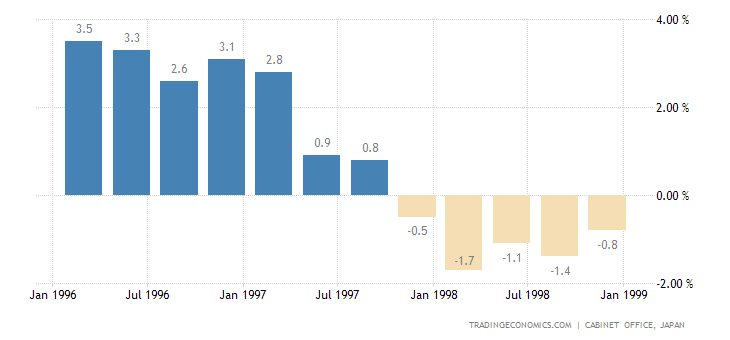

Ora date un’occhiata qui sotto…

…il pil collassò per tre anni ma poi grazie al New Deal di Roosevelt decollò, salvo poi e qui seguitemi perchè è storia…

It’s No Time to Stop This Train – The New York Times

From its bottom in 1933 to 1936, the G.D.P. climbed spectacularly (albeit from a very low base), averaging gains of almost 11 percent a year. But then, both the Fed and the administration of Franklin D. Roosevelt reversed course.

In the summer of 1936, the Fed looked at the large volume of excess reserves piled up in the banking system, concluded that this mountain of liquidity could be fodder for future inflation, and began to withdraw it. This tightening of monetary policy continued into 1937, in a weak economy that was ill-prepared for it.

About the same time, President Roosevelt looked at what seemed to be enormous federal budget deficits, concluded that it was time to put the nation’s fiscal house in order and started raising taxes and reducing spending.

Dopo tre anni consecutivi di salita media del Pil del 11 % all’improvviso le paranoie inflattive e la paura del deficit fecero cadere nuovamente il Pil nel 1937 e 1938, poi ci penso purtroppo la guerra mondiale a risollevare le sorti del Paese.

Ma torniamo in Giappone è vediamo quanto accadde nel 1997 dopo che successivamente allo scoppio della grande bolla le autorità riuscirono a mantenere stabile la crescita con imponenti stimoli governativi come racconta Richard Koo …Prime Minister Ryutaro Hashimoto of Japan who pushed for fiscal consolidation in 1997 made the same mistake of looking only at the size of the deficit while ignoring the level and direction of private sector savings. The result was five quarters of negative growth and a 68% INCREASE in the budget deficit, from 22 trillion yen in 1996 to 38 trillion in 1999. Moreover it took Japan nearly ten years to climb out of the mistake at the cost of well over 100 trillion yen in additional public debt. A similar mistake by President Franklin Roosevelt in 1937 devastated the US economy so badly that it literally took the Japanese attack on Pearl Harbor to get the US economy out of the recession…

Ovvero un consolidamento fiscale o austerità come volete chiamarla che portò a ben cinque trimestri consecutivi di recessione e un aumento del deficit del 68%. Ci sono voluti altri dieci anni, DIECI ANNI DIECI ANNI DIECI ANNI DIECI ANNI DIECI ANNI DIECI ANNI DIECI ANNI DIECI ANNI DIECI ANNI DIECI ANNI per recuperare l’ “errore ” che costò ben oltre 100 miliardi di yen di debito pubblico aggiuntivo.

Thanks to Tradingeconomics

Francamente non so cosa altro aggiungere per farvi comprendere l’importanza della Storia e dell’analisi empirica.

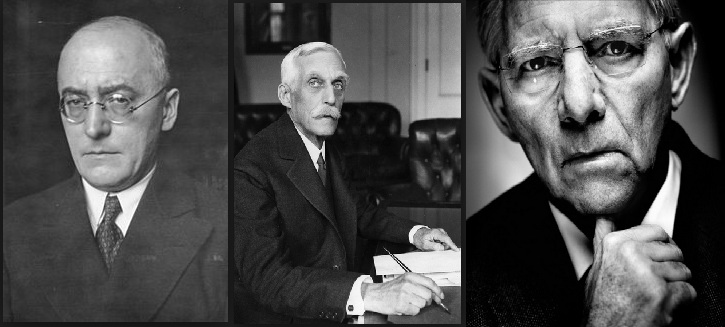

Tornando alla foto all’inizio del post, forse è il caso di presentarvi questi signori.

Il primo è un certo Heinrich Brüning, cancelliere della Germania 1930-1932 colui che dicharò che non c’era alternativa all’austerità.

« Heinrich Brüning si era costruito una buona fama come esperto di questioni finanziarie e fiscali ed era ovvio che nel 1930 si sentisse il bisogno di affidare il timone a un politico che sapesse districarsi in questi settori, di solito molto specialistici. Ma dopo quell’anno lo spazio di manovra in questi campi si restrinse con grande rapidità anche per le disastrose valutazioni politiche del cancelliere. Infine, neanche i suoi paladini più devoti avrebbero mai sostenuto che Brüning fosse un leader dotato di carisma e capacità di coinvolgere le folle: semplice nell’aspetto, riservato e impenetrabile, incline a prendere decisioni senza consultare nessuno, privo di doti oratorie, non era un uomo capace di conquistare un sostegno di massa presso un elettorato atterrito di fronte al caos economico[3]. » (tratto da Wikipedia)

Qualche anno dopo un certo Adolfo, facilitato dal caos economico in cui precipitò la Repubblica di Weimar, prese il potere e grazie alla spesa pubblica risanò l’economia tedesca, prima di trascinare l’intera Europa nell’inferno della seconda guerra mondiale.

Probabilmente molti di Voi non conoscono il secondo signore della foto, un certo Andrew W.Mellon e quello che accadde durante la Grande Depressione del 1929. Mellon segretario al tesoro americano dal 1921 al 1932, banchiere e importante industriale era una delle persone più ricche d’America, terzo contribuente dopo John D. Rockefeller e Henry Ford passò alla storia per avere pronunciato e consigliato all’allora presidente Herbert Hoover le seguenti parole…

“Liquidare il lavoro, liquidare le azioni, liquidare gli agricoltori, liquidare l’immobiliare…elinimare il marcio dall’economia…”

Provate a chiudere gli occhi e immaginare quello che sta accadendo in Italia…

“Liquidare il lavoro… missione compiutta…liquidare le azioni missione stracompiuta… liquidare gli agricoltori…missione in corso, liquidare l’immobiliare…missione già a buon punto, eliminare il marcio dall’economia…obiettivo fallito… eliminare il marcio dalla politica…obiettivo strafallito”

Per fortuna a Roosevelt non passò nemmeno per l’anticamera del cervello di seguire queste indicazioni e come la storia insegna facendo lievitare deficit e debiti pubblici invece di togliere l’ossigeno all’economia come stanno facendo oggi i dilettanti allo sbaraglio che amministrano le istituzioni europee.

Infine che dire dell’ultimo signore una vecchia conoscenza dei giorni nostri…

Why austerity is only cure for the eurozone By Wolfgang Schäuble

Vi è una certa preoccupazione che il consolidamento fiscale, un settore pubblico ridotto e i mercati del lavoro più flessibili potrebbero minare la domanda in questi paesi nel breve termine. Non sono convinto che questa sia una conclusione scontata, ma anche se fosse, c’è un trade-off tra il dolore a breve termine e la gioia a lungo termine.

Come direbbe un nostro amico nel lungo termine siamo tutti morti!

Il Qe è una soluzione se e solo se i soldi sono dati alla base (esistono tanti modi per darli al cittadino generando lavoro, pensa solo alla bonifica di terreni o di fiumi,fonti rinnovabili..etc..etc)..perché allora crei inflazione, rimetti fiducia nel mercato e quindi successiva occupazione diretta e indiretta..una volta che i soldi ritornano alla banca centrale si dovrebbero togliere per ritornare all’equilibrio..( O ma guarda questa è la MMT!!)..

Se si fa un Qe in questo momento dandolo alle banche succede quello che ho scritto nel precedente post..a Glauco. (alimenteresti ulteriormente la bolla)

Conferma di ciò è il Giappone dove l’abeconomics è stato un vero e proprio fallimento..cmq in Europa non si fa alcun Qe (con Probabilità al 90%)

ahh parli di MMT. ma ti dimentichi inveve che il primo che parlò chiaro in italia della truffa del signoraggio, e di come deve essere usata intelligentemente la moneta fù AURITI. altro che barnard. il paolino si è svegliato sul tema solo negli utlimi 2-3 anni. prima dov’era?

comuque sia la moneta è del popolo e và data al popolo. punto e basta. tutto il resto è truffa!

ti posto alcuni Brevi cenni sulla evoluzione storica dei simboli monetari di costo nullo.

sempre di AURITI. leggere la storia non fà mai male.

tratto da “L’ORDINAMENTO INTERNAZIONALE DEL SISTEMA MONETARIO INTERNAZIONALE” Testo Accademico dell’Università di Teramo a cura di Giacinto Auriti.

Brevi cenni sulla evoluzione storica dei simboli monetari di costo nullo.

Non si può comprendere come sia stata possibile la realizzazione storica di questa

strategia monetaria, se non si, considera la fondamentale esperienza del popolo

ebraico dopo la fuga dall’Egitto. Questo popolo si fermò e visse per quarant’anni

nel deserto del Sinai, in un periodo storico in cui l’economia era prevalentemente

agricola. Per sopravvivere non aveva altra alternativa che spendere il tesoro

sottratto agli egiziani, consumando definitivamente la ricchezza acquistata, ovvero

trovare un espediente per appropriarsi senza costo, dei beni prodotti dagli altri

popoli.

E’ storicamente provato che il popolo ebraico, invece di comprare merce mediante

l’oro e l’argento, introdusse nel mercato come mezzi di pagamento, i titoli

rappresentativi dell’oro e dell’argento, ed i mercanti stranieri erano ben disposti ad

acquistare questi simboli (mamrè o menrà) in luogo delle monete metalliche, sia

perché, usando i titoli rappresentativi evitavano il rischio di essere rapinati dai

predoni (che non avendo alcuna cultura scritturale non raffiguravano nei simboli

documentali alcun valore monetario), sia perché avevano nel simbolo il massimo

affidamento, in quanto questa cambiale emessa dal componente il popolo israelita

era garantita solidalmente da tutta la collettività ebraica.

Non ci si può spiegare infatti l’assoluta fiducia riconosciuta dal mercato al simbolo

documentale, così come se fosse stato esso stesso d’oro, se non si considera il

poderoso influsso che ebbero nel popolo ebraico alcuni fondamentali

comandamenti mosaici. Mosè infatti comandò al suo popolo l’obbligo del prestito

reciproco in caso di bisogno e la remissione dei debiti ogni sette anni, in ricorrenza

dei cosiddetto anno sabbatico (Deuteronomio, 15, 1 6). Nel rispetto collettivo di

questi precetti, per l’ebreo era indifferente prestare o non prestare denaro al

proprio fratello, perché avendo prestato denaro, ognuno a sua volta era in

condizioni di pretendere il prestito da un altro ebreo, ed era altresì indifferente che

nell’anno sabbatico si avesse la remissione dei debiti perché – per quanto grande

fosse stato l’ammontare dei debiti estinti – si era sempre nella condizione di poterli

riaccendere all’inizio del nuovo settennio.

Da questi comandamenti mosaici derivò che, ogni…….

il tutto lo trovi qui : https://it-it.facebook.com/notes/10150581240318103/

leggete che vi fa bene e vi è utilissimo.

by DORF

Caro Dorf, un altro che scrive molto bene e tra l’altro parla della moneta debito e’ Giovanni Passali

http://www.ilsussidiario.net/News/Economia-e-Finanza/2014/9/1/FINANZA-I-dogmi-della-finanza-che-aiutano-la-crisi/523762/

veramente bravo…per quanto riguarda il duello Bce-Germania, e’ chiaro che Draghi deve un po’ stampare in qualche modo, e segue indicazioni anglo americane….pertanto, credo che quella tedesca sia solo una sceneggiata, perche’ se no’ si sfascia l’euro…quindi penso che molleranno di quel tanto che basta ….

Con me Dorf, sfondi una porta aperta..sai cosa penso della Moneta e di Auriti..(che dio lo abbia in gloria)..leggerò molto volentieri il link postato.

Pensa che per i Mussulmani è peccato mortale e fonte di impurezza il denaro e ancor di più gli interessi..per gli ebrei l’esatto opposto 😀 (le mille sfaccettature del mondo).

Spero che le cose ti stiano andando meglio. Ti auguro una Buona serata

Prima di tutto un grande ringraziamento a ANDREA per volontà che mette ogni giorno nel voler far capire e per la strada che ci ha tracciato in questi mesi che si è rivelata quella giusta.

Chiaramente il fatto che la spagna renda sul decennale meno degli usa mi lascia perplesso…….anche il fatto che oramai il 95% di chi opera in borsa si aspetti una correzione consistente mi lascia perplesso.

Ho come il sospetto che il clima si potrebbe rasserenare velocemente….come solo loro sanno fare.

Questo provocherebbe una ulteriore gamba rialzista nell” azionario e chiaramente una correzione nei bond a tripla A che innescherebbe una parziale correzione nel nostro percorso.

Sono tentato dal monetizzare per aspettare questo evento che siccome nessuno si aspetta dopo le nefaste notizie su crescita e deflazione ho come il sospetto che sia fortemente probabile.

Anche quella frase di andrea buttata li fa pensare……..

Chiaramente potrebbe essere un azzardo …..un rigurgito di avidità che spesso non porta nulla di buono.

Un saluto andrea e non mollare.

Glare ha scritto :

“Il Qe è una soluzione se e solo se i soldi sono dati alla base …perché allora crei inflazione, rimetti fiducia nel mercato e quindi successiva occupazione diretta e indiretta… Se si fa un Qe in questo momento dandolo alle banche succede quello che ho scritto nel precedente post..”

…esattamente;

un saggio disse molto tempo fà che “il denaro è come il letame, se non lo spargi non serve a nulla”

Peraltro ci è chiaro dove sono confluiti, principalmente, i precedenti esempi di QE operati dalla Fed negli ultimi anni… (*)

E il precedente Ltro operato da BCE nel 2012 si è rivelato l’occasione per le principali banche italiane di acquistare btp decennali in massa (il cui rendimento al tempo era al 6,5-7% , non al 2,40% attuale…) anzichè confluirlo a prestiti verso pmi e famiglie e consumatori…

(*) Conoscendo certe cifre il discorso viene meglio chiarito e compreso: se in un economia reale traballante non ancora guarita dalla crisi, fà da parallelo il dato che il Dow Jones e lo S&P 500 hanno raggiunto i loro massimi di sempre, questo è l’indice di dove sono andati a confluire nella maggiorparte (traders & hedge funds) le iniezioni di liquidità immesse nel sistema economico; ciò che dovrebbe far pensare -in prospettiva negativa- sono altri dati che mi è capitato di leggere ieri :

anche i livelli di debito su acquisti al margine che i traders usano per comprare azioni a Wall Street hanno raggiunto il loro apice secondo gli ultimi dati del New York Stock exchange. I traders statunitensi hanno preso a prestito circa 460 miliardi di US $ dalle banche e dalle istituzioni finanziarie, per un ammontare al quale corrispondeva un margine netto di debito di 182 miliardi di dollari a luglio. Una cifra che di fatto renderebbe i traders piu’ esposti a un calo della borsa ora, che al massimo della bolla della net-economy del 2000 o prima della crisi finanziaria del 2007.

Andrea Mazzalai (@icebergfinanza)

02/09/14 09:41

Forse Voi non ci crederete ma ho fuori Machiavelli in giardino che si sta scompisciando dalle risate …

Caro sign Pomata,,io spesso consiglio azioni che vedo essere sicure e che reputo possano crescere..

Oggi è chiaro che non vi sarà un Qe e che per alimentare i mercati, i tassi di interesse dovranno andare sotto zero..sarà che l’inverno americano è arrivato anche qui in anticipo..?

(questa particolare scelta è in assoluto la Peggiore Possibile, perchè significa lettermenta buttare benzina sul fuoco..infatti:)

Quando si obbliga il denaro a circolare in fase di contrazione industriale e dei consumi..questo non potendo immettersi nell’economia reale finisce tutto nelle Borse, nel Forex. e nel Bitcoin.

Quindi cosa potrebbe succedere ?

Vedremo le borse salire e molte azioni anche industriali riprendere valore, ma questa è una condizione causata dal fatto che a comprare saranno soggetti non tradizionali..questa è la fase di ingresso nella bolla del cittadino privato ed è quella in cui le equity i grandi fondi..i trader più esperti..etc sfruttano per ritirarsi, ottimizzando i guadagni.

Questa fase può durare svariati mesi (anche più di 6) ma è quella di massima volatilità,. di minor guadagno reale e di massimo pericolo!!

..contemporaneamente le materie prime andranno a ridursi di valore, grano, zucchero, argento perchè considerate meno appetibili e qui i trader che si reputano furbi dicono beh compriamo materie prime..ma quando scoppia la bolla , tutto tranne l’oro, il platino e il palladio crolla vistosamente..

In genere i mese caldi per lo scoppio di una boilla sono settembre, gennaio e febbraio..ora se si è dato via alla seconda fase della bolla, in questo mese non dovrebbero esserci problemi..le azioni che salgono velocemente sono quelle dell hi-tech del listino americano (come nella bolla del 2000) e contemporaneamente vi sarà una diminuzione costante dell’euro .

Se lei è in grado di monetizzare ora ma non è pratico dell’azionario dove bisogna essere rapidi e corti..aspetti la fase di scoppio e il relativo punto di minimo

Devi essere connesso per inviare un commento.

Ma siamo sicuri che il QE di Draghi sia una soluzione? Abbiamo guadagnato tempo per ridare fiato a coloro che ci hanno portato alla crisi del 2007-08…. Proprio il Giappone non dovrebbe insegnarci qualcosa? Manca questo pezzo di analisi… del “fino a che punto”…

http://www.finanzacritica.it/2014/09/abe-come-icaro-doubts-about-abenomics/

http://www.finanzacritica.it/2014/08/schaeuble-legge-finanza-critica/