ITALIA: TESORO …MI SI E’ RISTRETTA LA SCADENZA!

Come abbiamo visto nelle ultime analisi sul nostro Paese resta ancora l’ultimo scoglio ovvero il mese di aprile per le emissioni di titoli di stato italiano, dopo di che la pressione si allenterà in attesa di quello che potrebbe accadere in relazione a Spagna e Portogallo.

Tyler Durden l’autore di Zero Hedge, ex trader di Goldman Sachs è un bravo ragazzo che spesso sforna analisi di qualità nel suo sito ma talvolta omette di condividere anche l’altra faccia della medaglia.

Ieri ha scritto che l’Italia ha emesso 157.000.000.000 € di titoli tra novembre dello scorso anno

e la fine della scorsa settimana emissioni che non includono altri 70 miliardi di obbligazioni emesse dalle banche italiane garantiti dallo Stato.

Dei 157 miliardi sino ad oggi emessi circa 122 miliardi andranno a scadenza entro i tre anni.

Quindi oltre 77,5% delle emissioni sono a 3 anni e il 56 % di queste sono entro i 12 mesi ovvero BOT e fratelli!

Tyler suggerisce che a dispetto della liquidità della BCE, del grande rimbalzo dei titoli italiani, pur avendo un tecnocrate alla guida del paese si continua a rilasciare debito in maniera che vada a scadenza entro un anno.

I lettori di Icebergfinanza sanno che durante questi mesi di bombardamento mediatico, noi abbiamo suggerito tra i punti di forza l’elevata durata media dei nostri titoli di stato, cosa che pochi altri hanno fatto ma sulla quale puntualmente si disquisisce solo ora.

Giustamente Tyler sottolinea che un paese prudente avrebbe cercando di estendere la scadenza dei propri titoli e non di ridurla. Un altro dato interessante, è che il 65% delle nostre ultime emissioni sono state obbligazioni zero coupon.

Another interesting statistic, is that 65% of their issuance has been zero coupon bonds.I’m not sure how they are accounted for, but I’m guessing that is done at least in part to show smaller near term interest expenses (or it could be a function that they rely so much on t-bills). The T-bill market in Europe is unique as even Greece was able to issue t-bills throughout the entire crisis, so a reliance on t-bills shouldn’t be viewed as anything exciting, in fact is another potential sign of how weak the market really is below the surface.

Ma certo un segnale di potenziale debolezza del mercato sotto la superficie, figurarsi perchè farsi comprare tutta la spazzatura emessa dal governo americano dalla Federal Reserve è un segnale di estrema salute vero Tyler…

Invece che parlare di contagio o firewall prosegue Tyler il passo più importante e più semplice sarebbe quello di estendere la scadenza dei nostri titoli.

Bene ora facciamo un passo indietro, in attesa che i pasdaran dell’esterofilia italica incomincino a bombardare Icebergfinanza dalle loro basi missilistiche che hanno sede in Svizzera e Germania!

Abbiamo assistito al successo del collocamento del titolo retail che proponeva un minimo interesse con un rendimento variabile agganciato all’inflazione con un miserabile premio fedeltà!

Noi di Icebergfinanza in piena debt deflation amiamo il reddito fisso e abbiamo l’orticaria quando sentiamo parlare di inflazione figuriamoci poi quando si tratta di titoli, un suicidio fobico!

Ma al di la delle nostre preferenze è importante notare che negli ultimi mesi secondo una ricerca dell’Adusbef i disinvestimenti di titoli italiani da parte estera sono stati pari a 58,7 miliardi di euro con la quota scesa dal 51,97% al 46,87% fuga mitigata dagli acquisti di banche e assicurazioni oltre che dalle famiglie italiane.

Ovviamente qualche simpatico ragazzo ha urlato alla fine del mondo, alla fuga dello straniero che non crede più all’ Italia, tranne poi ricordare che in Giappone con un debito pubblico superiore ad oltre il 210 % va tutto bene perché i giapponesi si comprano il loro stesso debito nella misura di oltre il 90 %.

Ovviamente se lo fanno gli italiani sono dei fessi, senza dimenticare che è vero che sono dei fessi ma solo perché invece di comprare qualche titolino pubblico del loro Paese di cui detengono la miseria del 5 % circa sono imbottiti di fondi, di azioni, di obbligazioni corporate e via dicendo!

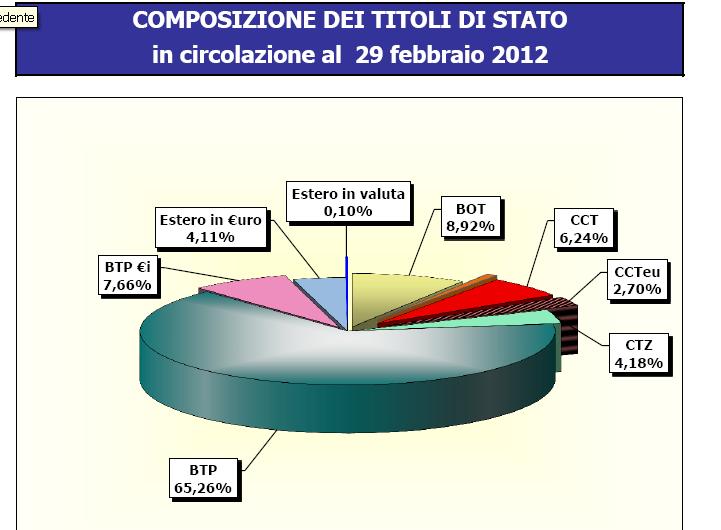

Per una migliore visione cliccare sul grafico…

Ora vi racconto una cosa ma non ditela troppo in giro non vorrei mai che alcuni esperti luminari del nostro debito pubblico di fede esterofila si agitassero…

Inutile che vi ricordi la composizione del nostro debito pubblico…

Con gli oltre sette miliardi di titoli a quattro anni appena emessi e una nuova emssione retail prevista entro l’estate e altre che verranno non solo si cerca di aumentare la percentuale domestica di detenzione del debito ma si cerca di diminuire anche le prossime esigenze di titoli a breve termine, BOT per gli amici, in maniera da evitare l’eccesso di inizio anno.

Secondo i nostri calcoli è possibile che la vita media dei nostri titoli si allunghi più che ridursi come dice Tyler.

Inoltre è possibile che nei prossimi mesi i titoli a tasso variabile ( CCT ) siano abbandonati dagli investitori alla ricerca di maggiori rendimenti.

Abbiamo più volte sottolineato come uno stock di titoli a reddito fisso ( 73 % ) più quelli indicizzati un altro 8 % circa escluse le ultime emissioni con costo medio superiore al 4 % ci permetta di assorbire eventuali shock di breve termine come è accaduto nei mesi scorsi. scorsi.

A parte la recessione che verrà, il collasso della produzione la perdita del potere di acquisto degli italiani, la tassazione selvaggia e via dicendo, elementi da tenere in considerazione , questo è quanto sta scritto nei numeri il resto sono leggende metropolitane ad uso e consumo proprio…

Debbo dire che ultimamente sono sempre più perplesso dalle analisi e dai post che compaiono su Iceberg finanza. Questo sito era molto interessante e seguito in quanto si dava ai naviganti avvolti nelle tenebre di questa tempesta finanziaria una luce, una guida, una opinione genuina sulla genesi della crisi finanziaria e si indicava la direzione da seguire per superarla. Un tipo di informazione che non si può trovare sul “sole” o su altra immondizia mediatica cartacea.

Adesso, da quando la tempesta ha avvolto anche il vascello italiano, a partire da questa scorsa estate, in questo blog si è avuta un’esplosione di partigianeria e di patriottismo, ed è iniziata la caccia all’esterofilo. Speriamo che le camicie nere siano ancora lontane…

E soprattutto, non è soffiando sul vascello italiano, come sembra fare questo sito, che possiamo spingere l’Italia oltre la tempesta.

Sinceramente non capisco la natura e la ragione per l’attacco all’ottimo pezzo che ha scritto Zerohedge sull’Italia. A mio modesto parere non fa una grinza. Zerohedge ha il pregio di scrivere degli ottimi editoriali e di dar loro dei titoli ancora migliori, perchè in grado di sintetizzare in un rigo concetti molto importanti: Italian debt, not kicking the can too far.

Il concetto è questo e penso sia incontrovertibile. Tyler dice semplicemente: cari amici, state facendo gli sboroni perché avete in questo mese collocato dei titoli di Stato che hanno scadenza intorno a tre anni…, e ci mancherebbe che non foste riusciti a collocare titoli a 3 anni dopo il regalo LTRO fatto da Draghi alle vs banche (hint… non è un regalo ed ha un costo altissimo per noi…vedasi link che posto in chiusura…).

Tutto qui il concetto che il “ragazzo” Tyler ha osato postare sul suo blog… (a proposito Tyler non è un ragazzo, è una voce libera perché la sua identità non è nota al pubblico e quindi non può essere ricattato/comprato/zittito, probabilmente è un trader di origini bulgare, che ha lavorato per GS ed è sempre molto duro con il suo ex datore di lavoro, visto che nel 2009 è stato uno dei primi che ha dato eco agli strali di Matt Taibbi contro GS ed ha iniziato una crociata contro l’high frequency trading, tutti argomenti che dovrebbero trovare più spazio sul blog di Mazzalai).

Tyler, poi, non è solo, ma è un team di una quarantina di persone, con risorse di una certa portata ed accesso ad informazione finanziaria high end a pagamento (terminale bloomberg, account con Hinde Capital, Qbamco e decine di altre lettere finanziarie destinate ad utenza di elite). Quindi siamo i soliti esterofili ad andare appresso a Tyler, il quale potrebbe anche avere un’agenda e far parte del complotto contro il bel Paese…Ma per piacere! Se proprio ci vogliamo occupare di persone che hanno agende, andiamo a vedere le agende dei nostri due supermario, che di mariano non hanno proprio niente, anzi puzzano di zolfo.

Ripeto Tyler ha semplicemente detto che noi non abbiamo spinto i problemi molto lontano, punto, tutto qui, niente di più e niente di meno.

Tyler ha anche postato questo pezzo sulla situazione giapponese:

http://www.zerohedge.com/news/chinese-business-media-cautions-jgb-bubble-ready-burst-anticipates-40-yen-devaluation

Il problema, Andrea, non è che quando i giapponesi si comprano tutti i loro bot va bene, e quando lo facciamo noi non va bene. Se leggi attentamente l’articolo, la conclusione che si può trarre è che siamo nella m… tutti e due, Italia e Giappone, anche se in modo diverso. I giapponesi hanno un mega debito pubblico tutto in mano a mrs Watanabe e quando la casalinga di Vigevano del sol levante avrà bisogno di soldi per comprare generi alimentari rincarati disinvestirà i bot, lo yen salirà e il Paese sarà sempre meno competitivo. Quindi Tyler prefigura l’accensione delle rotative per contrastare la spirare deflattiva. Naturalmente, come recentemente ha assicurato anche Draghi, quando un banchiere centrale immette della liquidità, ha anche un piano per drenarla….Intanto anche nel sol levante l’ambiente sarà lentamente saturato di gasss. Speriamo che in Giappone e in Europa non ci siano tanti fumatori.

http://www.zerohedge.com/news/ecb-crosses-inflationary-rubicon-has-mario-draghi-lost-all-control

Nel post di Andrea poi leggo:

Come abbiamo visto nelle ultime analisi sul nostro Paese resta ancora l’ultimo scoglio ovvero il mese di aprile per le emissioni di titoli di stato italiano, dopo di che la pressione si allenterà in attesa di quello che potrebbe accadere in relazione a Spagna e Portogallo.

Non è che vanno così le cose, i nostri problemi non finiscono ad aprile, quando finisce il grosso del rolling over italiano. I ns problemi non finiscono proprio perché stanno per iniziare quelli spagnoli….poi dicono che uno diventa islandese ed antieuropeista…..

http://www.zerohedge.com/news/lesson-europe-why-iceland-wont-join-euro

Quindi, non credo che sia nell’agenda di Zerohedge l’obiettivo di affondare l’Italia. Anche qui la capacità di sintesi di Tyler è proverbiale. Qual è la mission di zerohedge, affermare in barba a tutti i fornitori di informazione finanziaria spazzatura che:

1. “on a long enough timeline the survival rate for everyone drops to zero”

2. anche se hai il terminale bloomberg, sei un hedge fund, hai i migliori strumenti decisionali ed hai accesso alla migliore informazione finanziaria

3. non riesci a produrre alpha

4. e anche se ti riesce di produrre alpha, se gratti bene vedi che misurato in termini reali, non hai guadagnato nulla e su questo nulla, in Italia paghi una ritenuta del 20%

5. altrimenti non si spiegherebbe perché lo sp500/gold ratio diminuisce costantemente da anni

L’unico modo in cui puoi far soldi è avere quinte colonne nei governi di vari paesi nel mondo, ma non per ordire un complotto mondiale e conquistare il mondo, ma semplicemente, come dice Martin Armstrong, per sapere le notizie prima che accadono e posizionarsi correttamente sul mercato.

Gordon Gekko docet.

Infine, un esortazione a non bacchettare la stampa estera cattiva, ma a preoccuparci delle malefatte che fanno (a noi e al mondo) i nostri cari compatrioti…

Sentiremo parlare ancora di spread, lo spread tornerà a salire, prima quello spagnolo poi ancora quello italiano, e non sarà colpa degli uccelli di sventura, sarà colpa dell’agenda di mario.

Ho postato troppi link, ma leggete almeno quest’ultimo, è uno stupendo editoriale di Mike Whitney,

http://www.globalresearch.ca/index.php?context=va&aid=28335

Draghi’s real goal is to implement the labor reforms and “adjustments” that big finance demands. He’s already succeeded in deposing two democratically elected leaders in Greece and Italy and replacing them with bank-friendly stooges that will carry out his diktats. Now, he’s on to bigger things, like slashing the social safety net, crushing the unions, and reducing the eurozone to third world poverty.

Buon fine articolo 18 a tutti 😉