LACRIME DI FIORE!

Ormai credo non ci sia più nulla da aggiungere a quanto abbiamo osservato insieme, nulla da aggiungere alla dimensione di questa tragedia umana che è il frutto di una distruzione creativa che nulla ha a che vedere con la possibilità di una rinascita immediata dell’economia americana e mondiale, ci stiamo inesorabilmente incamminando lungo il sentiero della " lost decade " un lungo periodo di stagnazione e depressione economica, intervallata da improvvisi rimbalzi, frutto di un utilizzo costante di defibrillatori finanziari ed economici, frutto di manovre "non convenzionali" spesso orientate alla sopravvivenza di un "sistema ombra".

Confesso di averci pensato su tanto, prima di scrivere questo post, l’ennesimo che analizza una serie di dati che vanno ben al di là di qualsiasi altro dato, dati che si ripetono, dati che mi hanno permesso tempo fa, di comprendere cosa stava accadendo, storie di uomini che mi vergogno a confondere con numeri e cifre.

Non posso fare a meno di notare che giorno dopo giorno, milioni di lacrime umane determinate dalla perdita di un posto di lavoro e della dignità personale, vengono regolarmente spazzate via nel nome di un sistema che non concede spazio ai sentimenti, licenziamenti che arrivano via mail o tramite sms! Ribadisco che stiamo parlando di uomini, non di numeri, non di percentuali!

Al di là della realtà nascosta dietro una fila di numeri che sorprendono per la loro incongruenza è facile notare come oggi il sistema cerchi di proporre sempre e sole le vecchie formule.

Il Bureau of Labor Statistics BLS ha comunicato una perdita di posti di lavoro stimabile in meno 539.000 persone con un tasso di disoccupazione che è arrivato a sfiorare il 9 % arrestandosi a 8,9 % non molto lontano da quel ridicolo limite massimo previsto della Federal Reserve quantificabile in uno ingenuo e ottimistico 9,5 %.

Se qualcuno non l’avesse notato il settore privato continua a scendere a ritmi superiori all’effettivo valore comunicato dal BLS ovvero meno 611.000 persone senza posto di lavoro.

Nonfarm payroll employment fell by 539,000 in April to 132.4 million; pri-

vate-sector employment declined by 611,000. Since the recession began in

December 2007, payroll employment has fallen by 5.7 million.

Se non fosse per il risveglio delle assunzioni pro tempore governative relative ala censimento nazionale 2010 che hanno visto un aumento di 72.000 contro una perdita di 5000 nel mese precedente, la tendenza resterebbe saldamente oltre le 600.000 perdite !

Date ora un’occhiata qui sotto al numero delle ore lavorate e provate a fare le vostre considerazioni ricordando che il numero delle ore di lavoro perse supera il numero dei reali disoccupati nella tendenza al declino degli occupati del settore privato.

38.000 nuovi assunti nel settore edile e 65.000 nel Professional & Business Services che mai e poi mai aveva conosciuto un cosi rilevante aumento di occupati nella sua tendenza stagionale ecco i risultati dell’ormai leggendario CES/NET B/D Model un modello assolutamente inattendibile, ma che aiuta il governo americano a segnalare una realtà virtuale.

| Supersector | Jan | Feb | Mar | Apr | Apr 2008 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Mining & Logging |

-2 | 2 | 1 | 1 | 1 | |||||||

|

Construction |

-79 | 8 | 23 | 38 | 45 | |||||||

|

Manufacturing |

-28 | 6 | 6 | -8 | -16 | |||||||

|

Trade, Transportation, & Utilities |

-58 | 10 | 17 | 16 | 17 | |||||||

|

Information |

-14 | 7 | 0 | 5 | 3 | |||||||

|

Financial Activities |

-33 | 8 | 5 | 1 | -8 | |||||||

|

Professional & Business Services |

-99 | 36 | 16 | 65 | 36 | |||||||

|

Education & Health Services |

-10 | 17 | -1 | 25 | 31 | |||||||

|

Leisure & Hospitality |

-19 | 35 | 41 | 76 | 57 | |||||||

|

Other Services |

-14 | 5 | 6 | 7 | 10 | |||||||

|

Total Nonfarm Birth/Death Adjustment |

-356 | 134 | 114 | 226 |

Date un’occhiata ai due mesi precedenti, nei quali la crescita complessiva superava di poco la tendenza manifestata nell’ultimo mese di aprile. Nell’aprile del 2008 vi furono 176.000 posti aggiunti complessivamente ma in quell’anno la recessione, non poteva essere certamente cosi profonda e sensibile come quella attuale.

Inutile inoltre ribadire per l’ennesima volta la tabella n° 12 del BLS dove sono rilevate alcune misure alternative che testimoniano l’alto grado di sottoccupazione dell’economia americana dove negli ultimi mesi i lavoratori a part-time, non per scelta ma per condizioni economiche sono arrivati a sfiorare la ragguardevole cifra di circa 4 milioni. Inoltre oltre due milioni di persone stanno cercando lavoro da circa un anno inutilmente e tutti coloro che non hanno cercato lavoro nelle ultime quattro settimane non vengono conteggiati, considerati disoccupati.

Il BLS ne parla nel suo sito sottolineando come vi sia anche un maggiore interesse per un gruppo di persone che non soddisfano la definizione ufficiale di disoccupazione, ma che hanno mostrato interesse per la partecipazione alla forza lavoro.

Per quanto invece le revisioni sembrerebbe che stiano decellerando, ma restano pur sempre negative sia nel caso del BLS, che nel caso dei sussidi di disoccupazione, e nessuno può escludere una ripresa. Aspettiamo il rapporto del BusinessEmploymentDynamics che uscirà nel mese di maggio per vedere la realtà anche se verrà come sempre tranquillamente ignorata dal mercato.

Vediamo ora di accendere un faro sui sussidi di disoccupazione visto che per fortuna in questo indicatore non esistono strani modelli statistici stagionali che possano modificare la realtà!

Vi ricordate questa formula proposta dal professor Hamilton di ECONBROWSER che evidenziava come fossimo ancora lontani da una possibile definitiva inversione dei sussidi di disoccupazione….

Ebbene sviluppando e analizzando un campione di 46 volte durante le quali i sussidi hanno raggiunto un picco qualsiasi dal 1969 al 2001, solo in 17 casi si è avuta la conferma che la dinamica di salita era finita o che la stessa recessione stava terminando, mnetre nelle restanti 29 volte si trattava di un falso segnale seguti da un nuovo picco dei sussidi.

Quindi Hamilton ha elaborato questa formula che ci dice che attualmente al 23 aprile vi erano ben il 63 % di probabilità che il sussidi ritornino sopra al precedente livello.

Se qualcuno riesce a lavorare su questa formula sarebbe interessante aggiornarla settimanalmente per seguire l’evoluzione della dinamica….

In other words, you’d never be completely persuaded, if the only variable you had to look at was a few weeks of unemployment claims, that a recession is just about to end. The latest number might turn out to be a green shoot , no question. But the odds are two to one that it’s just another dead twig.

Si potrebbe essere un germoglio verde, ma le probabilità sono 2 a 1 che si tratti di un ramoscello secco!

Questo scriveva Hamilton il 23 aprile!

Dopo però lo stesso Hamilton il 30 aprile togliendo dalla serie la recessione del 1970 ( il che non è comprensibile ) è giunto alla conclusione che vi erano il 50 % di probabilità che il picco dei sussidi fosse stato raggiunto e quindi alla luce dei risultati dell’ultima settimana credo che la percentuale volga a favore degli ottimisti.

Qui sotto avete un’altra serie di grafici che riportano le sue visioni risalenti ai primi di aprile, se realmente la tendenza fosse esatta ma non credo ( perchè vale sempre la regola dell’eccezione e questa non è una crisi come le altre ) allora prepariamoci ad avere un revival in grande stile degli anni ’80 con una doppia recessione a distanza di un paio di anni questa volta con la variabile di un ambiente deflativo, dove della Grande Inflazione di quegli anni non vi è traccia.

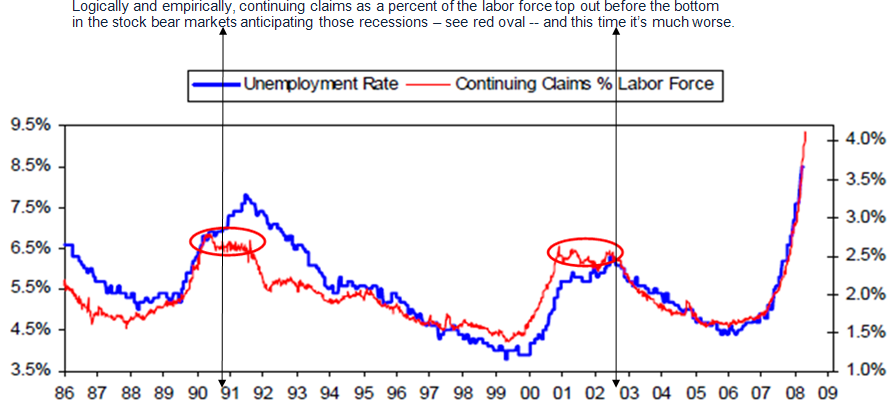

Intanto Barry Ritholtz ci propone l’altra faccia della medaglia, un’analisi di Bob Bronson che evidenzia come secondo il suo punto di vista c’è una contraddizione nella visione che meno disoccupati propongano la fine di una recessione.

Più volte ho messo in evidenza nelle ultime settimana che le richieste di sussidio continuate "continuing claims" continuavano a salire registrando nuovi record e secondo Bronson sono un indicatore lagging che determina il probabile incremento del tasso di disoccupazione dal 8,9% al 9,6 % in pochi mesi, scommetterei entro agosto!

La tendenza delle richieste di sussidi continuate dovranno assecondare il fatto che nessuna azienda ha intenzione di arrestare la ristrutturazione dei costi.

Secondo Floyd Norris sul NYT la situzione dei continuing claim continua a peggiorare infatti e ormai la tendenza della disoccupazione prosegue da 21,4 settimane superando il record della peggiore doppia recessione degli anni 80…

The average length of unemployment has climbed to 21.4 weeks, exceeding the previous record of 21.2 weeks, set in July 1983. (The data goes back to 1948.)

Per gli ottimisti di maniera è importante dare un’occhiata qui sotto, ci vorrà molto tempo prima di vedere scendere il tasso di disoccupazione e non scenderà sino a che, non avrà superato abbondantemente la doppia cifra.

> >

Invece di perdere tempo e energie a salvare banche decotte e favorire gli amici degli amici, sarebbe meglio dare una mano all’economia reale; non si può non notare che per Main Street, nessuno sforzo realmente importante è stato messo in atto, ne per tenere le persone nelle proprie abitazioni, ne tantomeno per evitare un numero impressionanti di disoccupati e domani vedremo insieme cosa si sta preparando per la fine dell’ anno e per il prossimo, l’ennsima potenziale ondata di foreclosures che produrrà un prolungamento della crisi.

Magari qualcuno cercherà di evidenziare la fine della recessione con i numeri del PIL, ma come ho sempre sostenuto in passato la recessione reale è un’altra cosa, una sensibile contrazione dei consumi, degli investimenti e della produzione; vedremo, ma non sarà facile spiegare a chi ha perso il lavoro, che il più o il meno di alcune statistiche servono come lampioni per gli ubriachi euforici, dediti solo alla pura speculazione.

Per il resto sembra di essere tornati ai bei tempi, quando tutti erano convinti di una tempesta in un bicchier d’acqua, ma in fondo è giusto cosi, le favole esistono anche per questo……"business as usual" per tutti!

Comunque sia, al di la di una ricomposizione dei magazzini, non vedo nulla che possa giustificare una ripresa dell’occupazione, se non qualche censimento per arrontondare il numero, numeri solo numeri, hanno arrottondato quelli dello "stress test" chissà che non riescano ad arrottondare anche i prossimi a partire da quelli relativi ai consumi.

Torno a ribadire per l’ennesima volta che qualche sgravio fiscale, darà un impulso illusorio ai consumi e che il tasso di risparmio e la grave recessione, uniti all’estinzione dell’ home equity e agli effetti della deflazione, sono un’ipoteca sui consumi futuri che si avviano sulla strada della sostenibilità.

Inoltre l’eterno dilemma fra inflazione e deflazione rappresentato in un_TORNEO_MEDIEVALE sta giorno dopo giorno assumendo contorni sempre più definiti, anche se la nebbia della speculazione e dell’ideologia monetarista tenta di offuscare la realtà.

Alcuni compagni di viaggio, mi hanno riferito di non aver ricevuto la mia ultima analisi, fatemi sapere!

Se qualcuno si illude che il recente rally delle materie prime sia dovuto ai fondamentali, magari all’ennesima illusione di una ripresa sostenuta, dimentica che il gioco continua e che la speculazione continua ad alterare la percezione della realtà fondamentale che è quella di una Grande Recessione per ora, in un mondo di derivati dove ormai tutto è di carta, dal petrolio al grano.

Anche gli economisti dell’ ECRI sono ottimisti, il loro leading indicator dicono, non ha mai sbagliato, si tranne nella Grande Depressione e questa è già soprannominata la Grande Recessione, dietro l’angolo ci attende la "Lost Decade".

La metafora degli studenti che si accordano con i professori per passare l’esame sull’assunto della buona volontà calza come un guanto alla situazione attuale queste sono le parole di Geithner

…..Some might argue that this testing was overly punitive, while others might claim it could understate the potential need for additional capital. The test designed by the Federal Reserve and the supervisors sought to strike the right balance.

Alcuni potrebbero sostenere che questo test è stato troppo severo, mentre altri sostengono che potrebbe sottovalutare la necessità di ulteriori capitali, ma il test progettato dalla Fed ha cercato di trovare il giusto equilibrio.

……certo con un tasso di disoccupazione previsto al 9,5 % l’equilibrio è assicurato!

Davvero interessante questo pezzo del WSJ assolutamente affascinante, non che in questo veliero non avevamo compreso il covo di pirati in cui si stava orchestrando il gioco del tesoro nascosto, ma letto sul WSJ assume un altro significato……..

Banks Won Concessions on Tests Fed Cut Billions Off Some Initial Capital-Shortfall Estimates; Tempers Flare at Wells

The Federal Reserve significantly scaled back the size of the capital hole facing some of the nation’s biggest banks shortly before concluding its stress tests, following two weeks of intense bargaining.

The Fed ultimately accepted some of the banks’ pleas, but rejected others. Shortly before the test results were unveiled Thursday, the capital shortfalls at some banks shrank, in some cases dramatically, according to people familiar with the matter.

Poco prima del rilascio dei risultati i voti in pagella sono stati aumentati……i "genitori" di Bofa, Citi e Welly erano furiosi, quelli di Citi addirittura sono riusciti a fare un miracolo.

![[fed changed estimates]](http://s.wsj.net/public/resources/images/P1-AP848A_stres_NS_20090508215242.gif)

Now, just think of this for a minute. Even if you assume that the “risk-weighted assets” of the banks are about two-thirds of their total assets (as the stress-test does), we’re still looking at $7.8 trillion in total assets at risk in these banks, and despite being on the edge of insolvency only weeks ago, we are asked to believe that they will need less than 1% of this amount – $74.6 billion – of additional capital even in a worst case scenario. How do the stress tests arrive at this conclusion? 1) They underestimate potential losses by minimizing the horizon over which the losses would have to occur, excluding potential mark-to-market losses and restricting the loan losses to “cash flow” losses only; 2) They define capital well beyond tangible sources, to include about double what is available as Tier-1 common; 3) They include $362.9 billion in “resources other than capital” – essentially pre-provision net revenue expected to be earned by the banks over the coming two years to absorb potential losses; 4) They report the capital buffer that would be required after massive dilution in the common stock of these banks has already occurred.

As an example, Citigroup comes in with $119 billion in capital ($22 billion as Tier-1 common). Total assets are over $2.1 trillion, but the stress test assumes “risk weighted” assets of less than half that. Citi projects losses in 2009 and 2010 of $104.7 billion in a scenario where the unemployment rate reaches 10.3%. Citi assumes that it will earn $49 billion during that period which would partially absorb those losses, and that it will obtain $87 billion in Tier-1 from other capital sources, presumably including $33 billion of preferred that it would be willing to convert to common. Of course, Citi’s entire market cap is only $22 billion, so the “$5.5 billion” that Citi is reported to need under the stress test is what it would require after a 5-to-1 dilution in its common stock (87+22/22). Essentially, we’ve got a company with a common equity buffer of just over 1% of total assets, that just 8 weeks ago was on the verge of receivership, and investors are urged to believe that there are enough voodoo dolls in the vault to make the company solvent even in a further weakened economy.

Come dice John Hussman nel suo ultimo lavoro, Banks Pass Stress Test – Regulators Fail Ethics Test QUI si vuole la fiducia a tutti i costi e quindi si è disposti a manipolare la realtà pur di averla, consiglio di leggere attentamente questa sua analisi, molto attentamente!

In fondo se ci pensate bene è meglio lasciarsi "contaminare" dalla REALTA’, una realtà fatta di rapporti umani, non una giugla dove spesso l’unica felicità è quella che offre l’accumulo di patrimoni effimeri, la sensazione di obesità finanziaria.

……il nemico ha il volto sorridente cravatta e doppio petto

intorno a grandi tavoli fa incetta di rispetto e di sorrisi

strette di mano accordi tra potenti che non guardano lontano….

(Jovanotti)

Icebergfinanza come un cantastorie che si esibisce nelle strade e nelle piazze delle città!

La "filosofia" di Icebergfinanza resta e resterà sempre gratuitamente a disposizione di tutti nella sua "forma artigianale", un momento di condivisione nella tempesta di questi tempi, lascio alla Vostra libertà, il compito di valutare se Icebergfinanza va sostenuto nella sua navigazione attraverso le onde di questo cambiamento epocale!

Per sostenere ICEBERGFINANZA clicca qui sotto

Non solo e sempre economia e finanza, ma anche alternative reali da scoprire e ricercare insieme cliccando qui sotto in ……….

Benedetta Inflazione

Siamo ormai giunti all’assurdo che il sistema ci induce a guardare all’Inflazione, anche a quella piu’ devastante, con occhi benevoli.

Nonostante un earning power ridotto, in molti casi ridotto a 0, da parte dei singoli, il sistema ci sta dicendo di tifare x l’inflazione e vedere cosi’ ridursi progressivamente ed inesorabilmente il valore dei nostri risparmi e dei nostri stipendi x favorire quei buontemponi a Leva 40.

Il concetto dell’indebitati fino al collo tanto qualcuno pensera’ sempre a come ridurre l’importo del tuo debito, e non risparmiare altrimenti prima o poi ci mettiamo le mani sopra e’ sempre piu’ presente.

Ma il mondo e’ fatto fortunatamente di una moltitudine di individui che accettano la manipolazione fino a quando la manipolazione porta benefici a cascata anche a loro, in caso contrario approfitteranno della manipolazione x crearsi naturalmente la propria way out sistemica. sempre x il concetto che il mercato sono le nostre mani tese altro che le mani forti!!!!

La deflazione dal punto di vista dell’uomo medio non solo e’ preventivabile nella situazione in cui siamo, ma e’ addirittura Auspicabile, rappresenta non solo la via alla sostenibilita’ di medio lungo periodo ma anche un messaggio che inverte il trend pesantemente a favore delle formiche piuttosto che delle Cicale.

Il fringuello

Andrea , ottimo articolo!

Personalmente, sposo la tesi della doppia recessione a distanza di un paio d’anni. (con la seconda però peggiore della prima).

Mas

Compasso,

per il tuo post di ieri

Chapeau !

Aggiungerei però che per la Cina c’è la possibilità di accelerare il processo di integrazione con i mercati avanzati grazie ad un possibile utilizzo delle enormi riserve valutarie per far crescere il paese andando ad acquistare, “in valuta” infrastrutture, tecnoclogie e pezzi di industria” direttamente in USA Giappone e Europa.

Succede oggi e diventerà normale in futuro per aziende Occidentali o Giapponesi andare a costruire ospedali , centrali elettriche oleodotti, dighe, acquedotti, aereoporti, treni AV, in cina con ingegneria e tecnologia Turn Key e manodopera + o – specializzata locale a costi medio bassi.

Anche questa è una grande opportunità per la vecchia europa.

E’ oramai chiaro anche ai cinesi che essere la fabbrica mondiale a basso costo di prodotti di basso valore non è una strada per una crescita di lungo periodo.

Il Cuculo

Dato il bassissimo indebitamento, che consente alla Cina più di chiunque altro uno stimolo sul mercato interno (stimolo già in atto).

Le possibilità che quest’anno la Cina abbia una crescita zero o negativa, a mio avviso sono veramente ridotte.

Mas

Su di un quotidiano nazionale, oggi insegnano al buon padre di famiglia come difendersi dall’inflazione. La cosa migliore naturalmente è acquistare beni a rate, fissando il prezzo in anticipo si può rivelare un affare. Tutto bene.

Certo acquistare beni a rate……..una scelta azzeccata in una deflazione da debiti.

Assolutamente geniale!

In settimana sono con Voi, il libro ormai è alle sue battute finali, via alle rifiniture!

Andrea

(ANSA) – ROMA, 11 MAG – Netto calo a marzo per la produzione industriale in Francia,-16,1% rispetto a marzo 2008 la (-17,7% per la produzione manifatturiera). Nel confronto con febbraio 2009, il calo e’ stato invece dell’1,4%. I dati sono stati resi noti dall’Istituto nazionale di statistica.

…teneri germogli verdi europei

Andrea, sei sempre con la prua avanti agli altri fai un commento sulle materie prime e subito tutti ti ascoltano

ANSA) – ROMA, 11 MAG – Il calo dei prezzi delle materie prime spinge al ribasso questa mattina i futures sugli indici della Borsa di New York. I prezzi del rame sono in calo per la terza seduta consecutiva sulla scia di speculazioni che la domanda in Cina sta rallentando. Insieme al rame scendono i prezzi di alluminio e zinco e sul fronte energetico anche il petrolio segna un ribasso. In Europa soffrono, dunque, i titoli legati alle materie prime.

ANDREA #7

NOTIZIA SPLENDIDA!!!!!!

E’ possibile qualche anticipazione?

Mas

Strana situazione in Cina: il PIL cresce (del 4/5 o 6% non importa…)

ma contemporaneamente si verifica un calo dei prezzi al consumo: deflazione.

Le cose sono due, o vi è incongruità tra i dati del PIL e quelli dell’inflazione, e dunque uno dei due è sbagliato…..oppure bisogna riscrivere i libri di economia…visto che da sempre ci spiegano che la DEFLAZIONE si accompagna sempre alla RECESSIONE….mica alla crescita.

Qualcuno più capace di me è in grado di spiegarmi dov’è l’arcano…o il mio errore?

Ecco il link alla notizia: http://www.repubblica.it/2008/06/rubriche/piazza-asiatica/deflazione-cina/deflazione-cina.html

IL MOZZO DI TERZA

Gran notizia sia l’averti con noi Andrea che x il libro che credo sara’ il miglior regalo potro’ fare sia a me stesso che agli amici piu’ vicini… col cuore s’intende.

Il fringuello

Per un paese come la Cina, crescere del 6/7 % è come essere in recessione, con una crescita di quel livello continua la perdita di posti di lavoro, lo spartiacque è rappresentato da una crescita superiore al 7/8 % sotto è crescita recessiva.

Per quanto riguarda il libro come già detto sarà rivolto alla gente comune, il meno tecnico possibile, il più piacevole possibile, non sara affatto facile comunicare una lingua che il 95 % della popolazione non ama, la finanza ombra, la scienza triste, è diventato quasi un romanzo nella prima parte per il resto è un viaggio nella consapevolezza, ne troppo complicato, ne troppo banale!

Andrea

Mi associo a quanto detto da Mas#10 e il fringuello…veramente FANTASTICO!!!

Superlativo!!! L’averti con Noi tutta la settimana e il tanto atteso libro…eccezionale!!

Un giorno dovrai dirmi come fai…la Famiglia…il lavoro…il blog…le analisi…il libro…

Io faccio fatica a starti dietro a leggere semplicemente quello che scrivi…tutto già pronto

figurati!!

Dimmi…dimmi…è l’ aria di montagna vero!!?? 🙂 🙂 🙂 🙂

Saluti

Valentina

Bah io vorrei capire una cosa, ma che ci trovate di bello in un sistema come quello Cinese, che lavora solo ed unicamente in un’ottica di Potere geopolitico, ma davvero vogliamo che qualcuno prenda il posto di?? davvero siamo cosi’ pazzi da rendere ancora una volta vere le parole di Manzoni “Col nuovo padrone rimane l’antico l’un popolo e l’altro sul collo vi sta”…

A parte credo sia chiaro a tutti ormai da tempo che il decoupling era una bufala, altrimenti non c’era neanche bisogno dei piani di stimolo in Cina, ma quello che e’ piu’ sconcertante e’ che questo paese accumula enormi riserve valutarie, acquista tonnellate di treasuries con il surplus di bilancio e 1mld di suoi cittadini fa la FAME!!!!!! AOH ma di che stiamo parlando?????

il fringuello

per Vale64

purtroppo non potrò esserci, in quel periodo!

jeder Alpinen ist eine Insel….

Gabriel

Ciao andrea posso ricevere anche io il tuo lavoro via mail? Se si la mia mail la trovi come causale del bonifico.

Saluti

Carissimo Andrea,

sono sicuro che se sei riuscito tramite il blog a far avvicinare al mondo Etico gente che gravita nel campo finanziario , e al tempo stesso fare conoscere l’economia e la finanza anche a chi niente sapeva in proposito, allora veramente nulla ti è precluso.

Sono certo che il tuo libro sarà un successo.

Mas

per Andrea: ho sentito Padoa Schioppa su CNBC : o lui è la tua fonte o ti copia, mi pareva di rileggere i tuoi articoli.

g.b.

Luca nel link c’è scritto che avrei piacere di ricevere una mail di conferma cosi posso rispondere direttamente, senza fare troppe ricerche…….scrivimi due righe.

Grazie Mas ma in particolare grazie a tutti, è vero come dice Valentina alle volte, pur di stare dietro a tutto è quello di non Schioppare……in fondo la sera non guardo la televisione e a casa mia non ci sono divani!

Fringuello……mi mandi una mail che mi voglio togliere una curiosità…..

Andrea

Montecristo:

La sfida Davide contro Golia è ancora in corso.

Caro Fringuello,

ero rimasto con la “penna per aria” dopo il tuo post di venerdì in cui scrivi che l’analisi dell’economia reale viene tenuta in conto dagli andamenti di borsa. (anche se come dici tu “non sembra”).

Ci ho ragionato un po’ sopra.

Permettimi di esprimere alcune perplessità generali e di sistema:

1) Tutti i mercati, normali, hanno un coefficiente di elasticità negativo ovvere dV/dP 0 ovvero più i prezzi salgono più gli acquirenti comprano.

Questo è un tipico sistema con retroazione positiva, in nautra tutti i sistemi con retroazione positiva tendono ad uscire dall’equilibrio e ritornarci attraverso eventi “catastrofici”.

La natura infatti privilegia i sistemi a retroazione negativa che garantiscono l’omeostasi. (evoluzione attraverso stati di equilibrio).

E’ quindi evidente che il meccanismo sottostante alle contrattazioni di borsa porta naturalmente alla configurazione boom-bubble-bust dove per definizione al momento della vendita, in media, non si recupera il valore

al momento dell’acquisto. Quindi chi guadagna in borsa, grazie alla plusvalenza al momento della vendita, non lo fa MAI grazie all’aumento di valore del sottostante, che semmai dovrebbe generare dividendi,

ma grazie al fatto di essere uscito dal mercato “al momento giusto” quindi con una attività puramente speculativa a danno degli altri investitori.

Se a queste banali considerazioni sulle normali operazioni di borsa aggiungi gli strumenti puramente speculativi come le opzioni o i derivati (ed altre amenità che la mia limitata cultura dei mercati azionari non mi consente di conoscere)

dovresti concordare con me che la borsa non è un’arena di investimento dove le migliori aziende raccolgono il capitale di rischio (rischio di tipo imprenditoriale), ma delle “case da Gioco” con regole oltremodo poco chiare.

2) Dal 1995 ad oggi la crescita del PIL mondiale è stat in media del 3.5 annuo, che porta ad una crescita cumulata circa del 50% dal 1995 ai massimi del 2007, il valore medio degli asset di borsa è cresciuto più del 350%

(ai valori di oggi un più modesto e REALISTICO 100%)

Questa considerazione mi porta a dire che negli ultimi 15 anni il capitale ha chiesto ed ottenuto rendimenti molto più elevati della crescita reale dell’economia, la differenza, ovvero l’eccesso di capitalizzazione relativa presente nei mercati finanziari

è stata evidentemente sottratta al potere d’acquisto dei lavoratori, sia in termini di differenzaiale tra produttività ed incrementi salariali, sia con l’inflazione, sia come debito pubblico e privato.

E’ interessante notare che questa dinamica (ovvero la forbice tra crescita reale e rendimento del capitale) ha avuto dei periodi di stasi, in particolare tra la fine degli anni ’60 e l’inizio degli anni ’80. sarà un caso ma

nel periodo di più forte pressione sociale, i lavoratori hanno effettivamente ottenuto importanti miglioramenti delle loro condizioni di lavoro e di retribuzione, e questo ha creato vera crescita sociale ed ha compresso,

temporaneamente le rendite del capitale.

E’ evidente che il capitale si è poi ripagato ad usura delle modeste concessioni che, in un clima geopolitico molto particolare (leggi guerra fredda) ha dovuto fare. Il fatto che la mia analisi prenda in considerazione il 1995

non è casuale, perchè è in quell’anno che la borsa ha radicalmente cambiato passo (raddoppio in 30 mesi ! ) nel pieno del trionfo del pensiero unico e della fine della storia…

Da queste considerazioni puoi capire perchè non mi fido della borsa e perchè, nonostante ciò possa ritenere valido (dopo opportuno ulteriore storno) rientrare ad investire qualcosa in borsa a questi livelli.

Visto che nel mare degli investimenti sei un marinaio di lungo corso mi piacerebbe sentire la tua opinone

ad maiora

Il Cuculo

IL MIRACOLO CINESE

La Cina è stato ed è un paese dove l’attendibilità delle informaioni, in particolare quelle economiche e quelle militari è semplicemente nullo.

Tutta la Cina è un enorme falso, falso il suo sviluppo, falsi i suoi dati di crescita, falso il suo neo capitalismo.

Di vero c’è solo la completa indifferenza verso ogni diritto civile e politico.

La Cina ha conosciuto un notevole sviluppo, solo per via del suo bassissimo costo del lavoro e della capacità della banca centrale Cinese di tenere il cambio ad un livello incredibilmente favorevole.

Questo ha attirato un fiume di investimenti esteri, creato un’industria a bassissima marginazione, con una capacità competitiva molto bassa.

Perdipiù il capitalismo cinese nasce come sistema altamente incestuoso fra politica ed economia.

La criminalità e la corruzione in Cina sono una piaga endemica.

La Cina è un paese in cui puoi infrangere qualunque regola, purchè non metti in discussione il partito comunista.

La Cina continuerà a crescere e a prosperare, ma noncome prima e non mi stupirei più di tanto, se scoppiasse una crisi simile a quella delle “Tigri asiatiche” della fine degli anni novanta.

Non è neanche da escludere una forte crisi sociale con effetti imprevedibili. La Cina culturalmente e etnicamente è meno unita di quanto sembri.

Lo “star business” degli investitori ha deciso che il paese verso cui puntare ora è l’India.

Fino ad ora era difficile investire in India ma sembra che il vento stia cambiando.

L’India offre tutta una serie di plus in più rispetto alla Cina, è un paese dove vige la democrazia (almeno apparentemente) ed è un paese semi-anglofano.

Lì vige un sistema blindato di caste, che un caro amico mi descrisse come il più formidabile sistema di differenziazione (razzistico) sociale della storia dell’umanità, di cui è un Tabù perfino parlare.

Certo in India non mancano i probblemi, come gli scontri interreligiosi, una cultura profondamente diversa da quella occidentale e un senso religioso fin anche più spiccato di quello dei paesi musulmani.

Ma la cosa che sembra rassicurare tutti e che l’India voglia perseguire una politica abbastanza equidistante, dove a parte il nemico Pakistano (che fra poco tempo farà un botto esagerato) non ha sostanzialmente contenziosi con alcuno.

-IL Compasso-

Andrea se avremo deflazione (che spero) ti costruisco un oracolo.

+zero

Montecristo

riflessione

Se ai tempi di Gesù fosse esistita la sedia elettrica,oggi in cima alle chiese,invece della croce,ci sarebbe una sedia di metallo e le donne andrebbero in giro con una sediolina attaccata al collo

L.D.

Grazie Gabriel per la risposta…mi spiace che Tu non ci sia…

I complimenti, a Te come ad altri, li ho già fatti sul blog, chissà che un giorno non riesca a farteli personalmente.

jeder Alpinen ist eine Insel…penso di aver tradotto correttamente..ed è proprio…proprio vero!

Ce la faremo, prima o poi, vero Capitano a ritrovarci tutti..da qualche parte del mondo chissà!!…

:-)) 🙂 🙂

Buona giornata..Buon Lavoro

Valentina

p.s:

Capitano…che coincidenza…anch’io non guardo la televisione…e non ho divani!!

Forse è per questo che non ci annoiamo mai!!!

Complimenti Compasso aggiungerei solo che l’India è uno dei pochi paesi al mondo senza debito pubblico e che pur nelle sue terribili contraddizioni non svende le proprie terre e le proprie risorse!

Andrea

Giusto Cuculo, è questo che intendo quando parlo di valore equo, di crescita sostenibile del capitale, quando continuo a sostenere che sino a quando non saremo in grado di scindere il mondo derivato da quello reale, non sarà possibile ritenere i mercati finanziari un luogo privilegiato dove attingere capitale o proporre investimenti produttivi.

La contabilità qualunque essa sia dovrebbe essere una questione rigorosamente matematica e non fonte di chissà quali genialità creative. Uno più uno non può fare due, ma sino a che sarà possibile farlo apparire nessuna possibilità di vedere un miglioramento del progresso. Si cresce comunque ma si cresce in maniera sostenibile ma questo è difficile farlo comprendere agli esaltati del turbo capitalismo!

Andrea

Montecristo.

Veritas temporis filia.

(Aulo Gellio)

l’etica e la responsabilità diventeranno una necessità, ne sono convinta, confido che l’avidità rimarrà per troppo poche persone e di conseguenza verrà isolata, sarà un beneficio per pochi inizialmente ma la …..contaminazione…..farà il suo percorso, sta a noi goderne da subito nel nostro piccolo ma grande universo, diffidenza attira diffidenza fiducia attira fiducia sorriso attira sorriso, semplice ma per molti inafferrabile meccanismo dei rapporti umani, poichè l’essenziale appartiene all’essere e non all’apparire.

un saluto e un abbraccio a tutti

gracav

L’articolo è ottimo, purtroppo chi Governa non vuole risolvere i problemi, perchè le potenzialità di risoluzione ci sono, però questa gente è fissata con il Governo del mondo, se per un attimo tolgono dalla testa questa idea Pazza, se restituiscono sovranità agli Stati…..ma nooooo….adesso la NATO VA A PUNZECCHIARE LA RUSSIA.

Tiriamo la pietra e nascondiamo la mano……poveri indiani, quanto avete sofferto per colpa nostra!!!

Montecristo:

Avete letto la notizia di oggi, Trichè vede la luce in fondo al tunnel.

Io gli consiglio una visita oculistica, secondo me ha le cataratte.

Montecristo:

Poverino è da luglio scorso che stà avendo un calo di vista cosnsiderevole.

Vorrei sottolineare del discorso di Trichet, la rilevanza che viene data alla creazione di un”exit strategy” per uscire dall’eccesso di liquidità, immesso nel sistema dai Governi e dalle autorità monetarie per contrastare la crisi.

Se da una parte è lodevole tenere sotto controllo l’inflazione, dall’altra questo tipo di affermazione fatta ora mi pare parecchio prematura ed un po’ mi preoccupa , in quanto potrebbe preludere ad una sottovalutazione della crisi ancora in corso.

Mas

per #11 IL MOZZO DI TERZA: Roger Bootle nel 1996 ha scritto il libro “la fine dell’inflazione”. La globalizzazione, la concorrenza , lo sviluppo tecnologico, le politiche monetarie ecc ecc ci sono molte spiegazioni l’inflazione, per come l’intendiamo noi, è in realtà una eccezione vissuta negli anni’70 – ’80 e nelle guerre. In passato non è mai esistita. La normalità è la crescita contenuta dei prezzi. Ciò che vediamo oggi come deflazione non è altro -secondo me- che la compensazione dell’inflazione di materie prime e beni alimentari di un anno fa ( nessuno c’ha fatto caso a confrontare a 2 anni i prezzi … oppure analizzare l’inflazione ex food e oil). I tassi a 10 anni e la conseguente curva dei tassi , i TIPS, la massa monetaria, la politica monetaria senza precedenti e le aspettative sono tutti per una risalita dei prezzi. L’ esempio del Giappone è lì davanti a tutti a mostrare la gravità di tale eventualità e tutte le politiche -specialmente USA- sono rivolte ad evitare un simile evento . Sinceramente quindi, oltre a personali ipotesi futuristiche conseguenti di ragionamenti soggettivi, non riesco a vedere DATI che supportini l’ipotesi deflazione. Per molti , come per la borsa, le materie prime se scendono , ciò è frutto di recessione/deflazione, mentre se salgono è solo frutto della speculazione …. In ogni caso aumento della produttività ed eccesso di produzione possono ridurre i prezzi finali senza necessariamente dover vedere i consumi calare, anzi. Fogar

Montecristo:

Non afFOGAR nel tuo facile ottimismo.

Accidenti Cuculo dovro’ procedere con ordine… spero di farcela

Nellla piacevole discussione che avevo instaurato con te l’altro giorno io dicevo: un serio processo di investimento sui mercati prende seriamente in considerazione l’economia reale non e’ come un videogame anche se ora sembra proprio cosi’.

Dove x investimento intendo sia posizioni lunghe che posizioni corte su qualunque tipo di asset, non solo le azioni.

Il discorso della boom bust theory e della Riflessivita’ di Soros della quale tutti gli appasionati di finanza hanno letto gia’ dai tempi di Financial Alchemy e via via sino all’ultimo libro The crash of 2008 and what it means e’ di x se stesso Autoconvalidante (e questo anche Soros lo sa ma si guarda bene dal dirlo).

In teoria il mercato (e ribadisco qualunque tipo di mercato) dovrebbe funzionare non secondo l’equazione piu’ i prezzi salgono piu’ gli acquirenti comprano, ma piu’ gli acquirenti comprano piu’ i prezzi salgono che e’ diverso.

Al fatto che indichi il 1995 come anno chiave io in genere vado un po’ piu’ indietro, e l’ho sostenuto in piu’ d’ uno dei miei commenti, alla fine degli anni ’80 e’ li che tutto ha inizio con il superciclo delle’era Regan che usci’ dal buco in cui si era infilata l’economia Americana (causa bolla sui conglomerati) con un clamoroso printing money indiretto dedicato ai paesi produttori di petrolio con la creazione dei Petroldollari (di qui il dominio delle 7 sorelle) ed una politica Ultraprotezionistica. Da li faccio partire la earning bubbble che ora si spegne e che ha generato una serie di sottobolle ( ma questo lo leggi anche nel libro di Soros che ti ho citato prima mica mi sto inventando niente e manco lui, e’ storia). Le bolle sono cresciute e si sono ampliate successivamente con la nascita dell’Euro ed un riallineamento verso il basso dei tassi d’interesse in una macroaera importante ed economicamente molto rappresentativa come quella Europea, abituata al risparmio e sino ad allora ad investire il risparmio stesso fortemente in titoli di stato, li si e’ sbloccata altra liquidita’ che non sapendo dove andare a cercare il rendimento che veniva a mancare nei titoli di stato (causa anche l’unificazione delle 2 Germanie e di conseguenza alla Germania serviva una politica monetaria accomodante ripetto alla sua solita causa debiti contratti) si e’ sfogata su mercati che gia’ davano chiari segni di squilibrio alimentando un’ulteriore e del tutto ingiustificata impennata dei prezzi, la riflessivita’, che pure e’ una validissima teoria x carita’, unita all’innovazione tecnologica ha fatto il resto su produttivita’ e inflazione.

Leggendo Ravi Batra economista Indiano che insegna negli USA (The New Golden Age) il problema che tu individui del wedge, la mancanza di trasferimento ai lavoratori dell’incremento produttivo e’ punto focale a questo punto x il collasso di sistema, ma questo e’ essenzialmente dovuto alla mancanza di lungimiranza della banca centrale americana nell’era Greenspan, che e’ l’unica che i mercati degli ultimi 20 anni hanno conosciuto e che nasce proprio con Regan.

Quando tu mi fai il calcolo 50% 350% ora 100% e quindi buona opportunita’ io non posso che non essere daccordo sia xche’ vado molto piu’ indietro nel tempo, ma anche xche’ e’ ormai chiaro che la carta del printing money attuale e’ tutt’altro che risolutiva e se portata all’eccesso creera’ una totale distruzione del sistema e mica una distruzione creativa come quella che auspica Andrea e tutti noi no no portera’ a disastri che solo Dio sa. Il professore Guru Indiano di Ravi Batra, Ranjan Sarkar infatti sosteneva il Comunismo morira’ nel silenzio e il Capitalismo tra i fuochi d’artificio.

La teoria Deflazionisca non solo come dicevo prima e’ preventivabile ma e’ Auspicabile.

Ora capirai, detto questo che se tu ti riferisci ai mercati degli ultimi 20-25 anni io non posso che essere daccordo con te e con tutti voi che sono un tarocco degno delle migliori bische (anche se qualcuno che ha fatto bene i propri conti con l’economia reale c’e’ sempre e normalmente e’ quello che si salva), e si Andrea 1+1 fa2 su quello non c’e’ dubbio, x farlo apparire 3 ci vuole il prestigiatore e quel prestigiatore oggi sono i Market Makers che falsando i volumi generano un’apparente eccesso di domanda o di offerta e di conseguenza i prezzi ne risentono positivamente o negativamente. A book chiusi di questi signori, finche’ AIG non e’ stata salvata, abbiamo ben visto come finirebbe, ma non e’ un gioco che dura all’infinito.

Io naturalmente vedo L’S&P a 400 se basta, ma si sa saro’ un povero e stupido catastrofista che non sa cogliere le opportunita’ xche’ non riesce a vederle

il fringuello

P.S. forse mi sono perso… 🙂

Andrea ti ho scritto su icebergfinanza@yahoo.it

Fogar sei semplicemente affascinante……se non riesci a comprendere cosa significhi una deflazione immobiliare, una deflazione mobiliare, una terribile deflazione delle materie prime…prova ad andare ad acquistare una autovettura qualsiasi e ricorda che questa non è la deflazione che tu immagini, questa è una deflazione da debiti, tipicamente definita “DEBT DEFLATION” ………ma probabilmente sei orientato futuristicamente ad una visione soggettiva dell’inflazione, un po come fanno le masse, inflazione che come sempre supporta sempre la stessa sponda…..

Andrea

Fringuello,

grazie per la tua risposta, è esatto il mercato dovrebbe avere una risposta in cui all’aumento della domanda corrisponde un aumento dei prezzi che a sua volta frena la domanda. Posto che si viva un un mondo reale in cui le risorse se non scarse sono almeno finite. (L’unica cosa infinita è la stupidità umana).

Per quanto riguarda una valorizzazione corretta del mercato S&P a 400 non mi pare supportata da fondamentali. Per molte socieà finiresti a valutazioni inferiori ai valori di libro; certo che si possono mettere in discussione anche quelli… In ogni caso S&P era a 400 nel 1992 e da li un po di strada “reale” l’economia la ha fatta.

Secondo me un S&P a 750 oggi darebbe una valutazione consistente della realtà. Vedremo.

ad maiora

Il Cuculo

Fringuello,

grazie per la tua risposta, è esatto il mercato dovrebbe avere una risposta in cui all’aumento della domanda corrisponde un aumento dei prezzi che a sua volta frena la domanda. Posto che si viva un un mondo reale in cui le risorse se non scarse sono almeno finite. (L’unica cosa infinita è la stupidità umana).

Per quanto riguarda una valorizzazione corretta del mercato S&P a 400 non mi pare supportata da fondamentali. Per molte socieà finiresti a valutazioni inferiori ai valori di libro; certo che si possono mettere in discussione anche quelli… In ogni caso S&P era a 400 nel 1992 e da li un po di strada “reale” l’economia la ha fatta.

Secondo me un S&P a 750 oggi darebbe una valutazione consistente della realtà. Vedremo.

ad maiora

Il Cuculo

periodo 2000-2009 il PIL Nominale USA +4,9% annuo il Dow Jones -3% annuo periodo 1966-’81 (boom PIL)

il PIL Nominale USA +9,6% annuo Dow Jones -0,6% annuo periodo 1982-’99 (boom borsa) il PIL Nominale USA +6,2% Dow Jones +15,4% quindi negli anni ’82-’99 boom della borsa ma pil più basso del periodo ’66-’81 ma … la causa non sono le rivendicazioni salariali perchè nel ’66-’81 (boom PIL) la crescita annua degli utili è stata maggiore che nel ’82-’99 (boom borsa). Le “cause” sono altrove … e per queste cause ci possiamo aspettare un prossimo 7-10 anni di crescita borsistica … Non lo dico io, lo dicono i numeri che in passato “giustificano” i grandi movimenti di borsa, più degli utili, più del PIL, più delle “giustizie sociali” … Fogar

ANALISTI PESSIMISTI. IL RALLY NON PUO’ CONTINUARE

di WSI

Un terzo delle azioni dell’S&P scambia sopra il target price. Dal 7 aprile l’indice ha guadagnato il 14%, mentre nelle ultime nove settimane si e’ visto il rally piu’ ampio dal 1930. Ma il mercato e’ destinato a prendersi una pausa.

Un rally cosi’ durante la stagione delle trimestrali non si vedeva dal 2002. L’accelerazione dell’S&P 500 e’ stata tale da spingere il 34% delle societa’ componenti il paniere allargato oltre i prezzi obiettivi fissati dagli analisti per il prossimo anno, alimentando di conseguenza le preoccupazioni circa la durata e la consistenza del recupero.

Dopo aver guadagnato il 14% da quando il 7 aprile scorso Alcoa ha riportato i conti fiscali, l’S&P 500 si e’ portato la settimana passata a meno del 5% di distanza dalla quota prevista in media da oltre 1.700 analisti di borsa (970.21). Caterpillar, principale produttore mondiale di macchine movimento terra, e Citigroup, la banca salvata dal governo con un intervento da 45 miliardi di dollari, figurano tra le 170 societa’ che scambiano su livelli superiori alla media dei target price fissati dagli esperti.

Tuttavia per il momento gli analisti hanno scelto di non aumentare i prezzi obiettivo e le stime sugli utili fiscali, dopo che l’S&P 500 ha accumulato guadagni pari a +37% dalla prima settimana di marzo, quando era scivolato sui minimi di 12 anni. Cio’ ha alimentato le preoccupazioni degli investitori circa la durata e la consistenza del rally, con molti operatori che ritengono che sia andato troppo lontano e sia stato troppo veloce.

“Sarebbe irrealistico aspettarsi che il mercato continui a salire da questi livelli”, sostiene Leo Grohowski, chief investment officer di Bank of New York Mellon Wealth Management. “Per il mercato sarebbe salutare prendersi una pausa e permettere ai fondamentali di assestarsi”.

Oltre un terzo delle aziende che compongono il benchmark dell’azionario americano sono sopravvalutate rispetto al prezzo obiettivo di riferimento. Questo fa si che il valore di mercato dell’S&P 500 sia pari a 970.21 punti, cifra che si confronta con i 929.23 punti della chiusura dell’8 maggio.

Nella sola settimana conclusasi venerdi’ scorso, l’S&P 500 ha guadagnato il 5.9%, cancellando le perdite accumulate sino a quel momento dall’inizio dell’anno. A sostenere il listino sono stati i risultati degli stress test condotti sulle 19 banche principali del Paese, che hanno rassicurato gli investitori circa lo stato di salute del sistema finanziario. Ha contribuito a rasserenare gli animi anche il rapporto del Dipartimento di lavoro sulla situazione occupazionale, da cui e’ emerso che le perdite di posti di lavoro hanno sono diminuite in aprile. Guardando all’andamento settoriale, a guidare i rialzi sono stati ancora una volta i finanziari, con un balzo del 23%.

Oltre 200 aziende hanno guadagnato almeno il 50% dai minimi toccati il 9 marzo scorso. I prezzi di quasi la meta’ delle societa’ si trovano a meno del 5% di distanza dal loro obiettivo per quanto riguarda il valore di mercato.

La rimonta di cui l’S&P 500 si e’ reso protagonista di recente e’ anche il rally piu’ consistente mai registrato nell’arco di nove settimane dagli anni trenta. Tutto e’ cominciato quando alcune delle principali banche del Paese in difficolta’, tra cui Citigroup e Bank of America, hanno annunciato il ritorno alla redditivita’ nel primo trimestre. A contribuire alla corsa agli acquisti sono stati inoltre il piano complessivo da $787 miliardi tra spese e tagli fiscali annunciato dal Presidente Obama e il programma da $1.000 miliardi messo a punto dal Tesoro con l’obiettivo di rilevare gli asset tossici degli istituti finanziari.

“Le stime suggeriscono che non c’e’ la forza sufficiente per proseguire oltre, perche’ le azioni scambiano ormai sui valori di mercato”, dice Hayes iller di Baring Asset Management. “La crescita degli utili nel 2009 e 2010 non puo’ sostenere prezzi molto piu’ elevati di quelli attuali”.

Meno male che ogni tanto c’è qualcuno che dice la verità.

Montecristo:

E’ normale che in questo mercato ci siano anche dei ” Fogar” altrimenti come fa a salire.

per #42 Andrea oh divo !, te che tutto sai e tutto puoi, potrò sedere alla tua destra nel giorno del giudizio … Fogar

Montecristo:

Io non penso quello che tu pensi che io stia pensando ma se anche pensassi che tu pensi quello che io sto pensando finiremmo per avere tutti lo stesso pensiero.

Tu che ne pensi?

Ma Fiat si unirà anche a General Motors? Che forza questa azienda italiana! Storie di ordinaria e folle favola umana.

Intanto la disoccupazione corre inarrestabile, la farsa quando potrà durare?

Spot a non finire per acquistare nuove auto, ma con quali soldi? Ma se i redditi sono in caduta libera? I ricchi forse se lo potranno ancora permettere, ma il ceto medio è in crisi profonda.

fogar se permetti sino a ora andrea è stato un signore se puoi vedi di lascire i tuoi commenti senza provocare credo che qui siamo tutti ospiti

“Regola numero uno: il mercato ha ragione!

Regola numero due: il mercato ha sempre ragione!

Nel caso ciò non si verificasse, valgono sempre e comunque le regole numero uno e numero due!!

Ed allora perché le curve dei tassi, prima in America e poi lentamente ed inesorabilmente anche in Europa si stanno invertendo? Perché i tassi a lungo termine restano incredibilmente compressi ?

Se non vogliamo dar credito ad una serie impressionante di segnali proviamo a ricordare che in più dell’85% delle volte l’inversione della curva dei tassi ha significato recessione ”

Questa è la FONTE del 24 Gennaio 2007 .

Ma in fondo si sa, la “massa” e il mercato ha sempre ragione … purché collimino col SAPERE SUPREMO … Altrimenti perché dar credito alla curva dei tassi, o quant’altro, nel 2007 -2008 mentre ora no ? Sì “anonim” sono diventato proprio una scheggia impazzita , mi controllerò molto di più. Anzi, dai!, ci risentiamo fra un po’ , quando il PIL sarà salito ma saremo sempre in recessione, quando le borse avranno guadagnato un altro +30% ma sarà tutta colpa degli speculatori , quando gli utili (come già adesso) riprendono a battere le stime ma saranno trucchi contabili , quando aumenteranno gli occupati ma sarà frutto delle assunzione governative per le olimpiadi 2032 , quando i consumi torneranno a salire ma sarà frutto degli sfrattati si rifanno il corredo … Buona fortuna a tutti Fogar se non accadrà niente di tutto ciò , vi sarete , per selezione naturale , perso un “affascinante commentatore con una visione soggettiva” ( !!! , IO soggettiva ! ) , quindi poco male per tutti voi.

“Regola numero uno: il mercato ha ragione!

Regola numero due: il mercato ha sempre ragione!

Nel caso ciò non si verificasse, valgono sempre e comunque le regole numero uno e numero due!!

Ed allora perché le curve dei tassi, prima in America e poi lentamente ed inesorabilmente anche in Europa si stanno invertendo? Perché i tassi a lungo termine restano incredibilmente compressi ?

Se non vogliamo dar credito ad una serie impressionante di segnali proviamo a ricordare che in più dell’85% delle volte l’inversione della curva dei tassi ha significato recessione ”

Questa è la FONTE del 24 Gennaio 2007 .

Ma in fondo si sa, la “massa” e il mercato ha sempre ragione … purché collimino col SAPERE SUPREMO … Altrimenti perché dar credito alla curva dei tassi, o quant’altro, nel 2007 -2008 mentre ora no ? Sì “anonim” sono diventato proprio una scheggia impazzita , mi controllerò molto di più. Anzi, dai!, ci risentiamo fra un po’ , quando il PIL sarà salito ma saremo sempre in recessione, quando le borse avranno guadagnato un altro +30% ma sarà tutta colpa degli speculatori , quando gli utili (come già adesso) riprendono a battere le stime ma saranno trucchi contabili , quando aumenteranno gli occupati ma sarà frutto delle assunzione governative per le olimpiadi 2032 , quando i consumi torneranno a salire ma sarà frutto degli sfrattati si rifanno il corredo … Buona fortuna a tutti Fogar se non accadrà niente di tutto ciò , vi sarete , per selezione naturale , perso un “affascinante commentatore con una visione soggettiva” ( !!! , IO soggettiva ! ) , quindi poco male per tutti voi.

“Regola numero uno: il mercato ha ragione!

Regola numero due: il mercato ha sempre ragione!

Nel caso ciò non si verificasse, valgono sempre e comunque le regole numero uno e numero due!!

Ed allora perché le curve dei tassi, prima in America e poi lentamente ed inesorabilmente anche in Europa si stanno invertendo? Perché i tassi a lungo termine restano incredibilmente compressi ?

Se non vogliamo dar credito ad una serie impressionante di segnali proviamo a ricordare che in più dell’85% delle volte l’inversione della curva dei tassi ha significato recessione ”

Questa è la FONTE del 24 Gennaio 2007 .

Ma in fondo si sa, la “massa” e il mercato ha sempre ragione … purché collimino col SAPERE SUPREMO … Altrimenti perché dar credito alla curva dei tassi, o quant’altro, nel 2007 -2008 mentre ora no ? Sì “anonim” sono diventato proprio una scheggia impazzita , mi controllerò molto di più. Anzi, dai!, ci risentiamo fra un po’ , quando il PIL sarà salito ma saremo sempre in recessione, quando le borse avranno guadagnato un altro +30% ma sarà tutta colpa degli speculatori , quando gli utili (come già adesso) riprendono a battere le stime ma saranno trucchi contabili , quando aumenteranno gli occupati ma sarà frutto delle assunzione governative per le olimpiadi 2032 , quando i consumi torneranno a salire ma sarà frutto degli sfrattati si rifanno il corredo … Buona fortuna a tutti Fogar se non accadrà niente di tutto ciò , vi sarete , per selezione naturale , perso un “affascinante commentatore con una visione soggettiva” ( !!! , IO soggettiva ! ) , quindi poco male per tutti voi.

“Regola numero uno: il mercato ha ragione!

Regola numero due: il mercato ha sempre ragione!

Nel caso ciò non si verificasse, valgono sempre e comunque le regole numero uno e numero due!!

Ed allora perché le curve dei tassi, prima in America e poi lentamente ed inesorabilmente anche in Europa si stanno invertendo? Perché i tassi a lungo termine restano incredibilmente compressi ?

Se non vogliamo dar credito ad una serie impressionante di segnali proviamo a ricordare che in più dell’85% delle volte l’inversione della curva dei tassi ha significato recessione ”

Questa è la FONTE del 24 Gennaio 2007 .

Ma in fondo si sa, la “massa” e il mercato ha sempre ragione … purché collimino col SAPERE SUPREMO … Altrimenti perché dar credito alla curva dei tassi, o quant’altro, nel 2007 -2008 mentre ora no ? Sì “anonim” sono diventato proprio una scheggia impazzita , mi controllerò molto di più. Anzi, dai!, ci risentiamo fra un po’ , quando il PIL sarà salito ma saremo sempre in recessione, quando le borse avranno guadagnato un altro +30% ma sarà tutta colpa degli speculatori , quando gli utili (come già adesso) riprendono a battere le stime ma saranno trucchi contabili , quando aumenteranno gli occupati ma sarà frutto delle assunzione governative per le olimpiadi 2032 , quando i consumi torneranno a salire ma sarà frutto degli sfrattati si rifanno il corredo … Buona fortuna a tutti Fogar se non accadrà niente di tutto ciò , vi sarete , per selezione naturale , perso un “affascinante commentatore con una visione soggettiva” ( !!! , IO soggettiva ! ) , quindi poco male per tutti voi.

Fogar ma xche’ ti arrabbi?

tu hai una teoria altri ne hanno un’altra e altrimenti che mercato sarebbe?

In tanti sono del parere meglio perdere un’opportunita’ ma vederci chiaro, tanto il mercato ne presenta a centinaia sempre, che buttarsi dentro al primo raggio di sole, ma questo non vuol dire che tu abbia torto. Quello che tu riporti lo si prende in considerazione da parte di tutti credo, altrimenti argomenteremmo stupidamente, e neanche ti si leggerebbe, pero’ se poi ti si risponde non offenderti…

il fringuello

Un pò di notizie prese qui e là:

(*) Spagna produzione industriale -27%, consumo energia elettrica -13,5%

(**) Italia; produzione industriale -23%, Entrate fiscali -4,5%, Aeroporti di Roma, traffico -5%, in veneto si registrano variazioni sul fatturato dell’ordine del -20% e oltre.

(***) Stati Uniti; anche la General Motors probabilmente va verso la bancarotta. Parola del suo presidente. Certo, Obama ci spiegherà che anche questa sarà una bancarotta “chirurgica”…ma chissà in pratica cosa vuol dire…faccio notare che per ogni dipendente di una casa automobilistica ve ne sono due nell’indotto. Se le case automobilistiche vanno in bancarotta inutile dire cosa succede nell’indotto….

(****) Ritorniamo un pochino in Italia; nessuno ne parla, ma l’imprenditore trevigiano Sartor ha portato i libri della ex Ineos in tribunale…L’italia NON ha più un industria chimica. gli stabilimenti di Porto Marghera, Ravenna e Porto Torres verso la chiusura. Che fine faranno i dipendenti? Faccio notare inoltre, che le normali e ordinarie forme di lotta del lavoratore sono armi spuntate. Cosa vuol dire rifiutarsi di lavorare in un azienda che l’imprenditore vuole chiudere? Infatti a Porto Torres, cito come esempio, lo sciopero consiste NEL LAVORARE, EVITANDO CHE LO STABILIMENTO SI FERMI…LAVORARE GRATIS S’INTENDE. Certo viviamo una situazione che ci offre grossi spunti di riflessione, tra mille paradossi. Concordo con Andrea nel dire che c’è tanta, tanta sofferenza….

Un pò di notizie, prese qua e là, notizie in aggregato…e piccole notizie locali…che però secondo me attestano che si è bel lontani dall’uscita dalla crisi….lontanissimi direi…

Il mozzo di terza.

Qualcosa non mi quadra, no, non mi quadra affatto, più che altro per la veemenza con cui sei alla spasmodica ricerca di dimostrare qualcosa!

Sono settimane che vai avanti e indietro per i miei post precedenti alla ricerca di chissà cosa…..la regoletta da te evidenziata era esposta in maniera sarcastica……anche oggi il mercato ha sempre ragione.

E suggerirei di dare un’occhiata a quante volte la curva dei tassi ha segnalato erroneamente la tendenza! Il mercato non è solo analisi tecnica ma anche fondamentale e sensazioni.

Comunque buona fortuna, per me il discorso è chiuso!

Andrea

BEIJING, May 11 (Reuters) – The United States risks a Japan-style lost decade of growth if it does not take aggressive action to stimulate its economy and clean up its banking system, Nobel Prize-winning economist Paul Krugman said on Monday.

“We’re doing half-measures that help the economy limp along without fully recovering, and we’re having measures that help the banks survive without really thriving,” Krugman said.

“We’re doing what the Japanese did in the nineties,” he told a small group of reporters during a visit to Beijing.

Caro Mozzo,

notizie qua e la va bene ma le spigolature possono dare una idea a volte non corretta della realtà.

La vicenda Ineos è emblematica di come il mondo della Chimica sia da anni terra di nessuno dove, a parte qualche prodotto speciale le produzioni si sono standardizzate in tutto il mondo e i prezzi non sono in grado di “dare soddisfazione all’azionista” in periodi di crescita, figuriamoci in periodi di recessione.

Le aziende chimiche continuano a passare di mano in mano e oramai o sono di proprietà di aziende petrolifere fortemente integrate con estrazione e raffinazione del petrolio (unica attività redditizia) o sono in mano a fondi di Private equiti che stanno gettando la spugna lasciando sul campo delle scatole vuote, anzi piene, di debiti.

Il problema della chimica è che richiede grossi investimenti e relativamente poco personale, se andate a visitare un impianto chimico vedete molti tubi e poche persone. Per costruire un impianto ci vogliono molti capitali e circa 4-5 anni dallo stanziamento per vedere un ritorno, purtroppo gli investimenti si decidono durante un ciclo positivo quando è relativamente facile trovare i capitali e quando si va in produzione spesso ci si trova nella fase calante poichè però ci si trova nella necessità di cominciare a mettere a libro dei ricavi si apre l’impianto anche se in quel momento il mercato non lo richiede affatto con il risultato di portare ulteriore pressione su i prezzi già calanti.

Oggi il mondo della chimica soffre di una sovrecapacità produttiva conclamata e una redditività media inferiore al CoC . coraggiosamente molti impianti, soprattutto i più vecchi e inquinanti dovrebbero essere chiusi, purtroppo qui interviene la politica che guida l’economia fuori strada. La chimica è oramai sovvenzionata come e più dell’automobile (solo che non essendo venduta al pubblico il pubblico non se ne accorge).

Il problema è che continuiamo a ragionare come se fossimo in una economia di mercato e invece siamo… boh voi lo sapete dire dove siamo?

ad malora

Il Cuculo

Vedi Fogar,

io cerco di non criticarti in modo aprioristico, ritengo anzi che tu abbia tutto l diritto di esporre la tua opinione ,(oltretutto spesso è anche supportata), quello che proprio non riesco a comprendere è il tuo atteggiamento nei confronti di Andrea.

Rivela spesso un astio ed un sarcasmo che tanto più stride in quanto rivolto ad una persona dotata di una modestia, e di un afflato etico (per citare Gabriel) davvero non comuni.

Sai che io ho esposto spesso visioni personali e a volte sono stato criticato anche duramente su questo blog, ma mai da Andrea , anche quando le mie affermazioni erano lontane anni luce dal suo pensiero. Il rispetto per gli altri è sicuramente ciò che colpisce maggiormente del Capitano e che a mio parere più lo differenzia dagli altri frequentatori del blog (in primis il sottoscritto).

Impariamo (mi ci metto anch’io ) ad esporre le nostre visioni in modo più rispettoso.

Se c’è una cosa che spero di aver capito frequentando il blog è che il rispetto per gli altri è ancora più importante dell’ aver ragione.

Mas

Mas sono sull’attenti sul ponte…

Fogar…quando fate così…mi rattristo 🙁 🙁 :-(( per ciò che chiaramente ha espresso Mas…

Dice grancav:

contaminazione…..farà il suo percorso, sta a noi goderne da subito nel nostro piccolo ma grande universo, diffidenza attira diffidenza fiducia attira fiducia sorriso attira sorriso…

….:-) 🙂

p.s Il Capitano poi…Ha sempre ragione!! 🙂 🙂 🙂

Mas SANTE PAROLE. NOn c’e’ nulla nell’esprimere le proprie idee ma questo blog mi ha attirato per l’aria che si respirava dal primo momento. La differenza con il resto della rete non sono le nozioni, che sono comunque frutto di un grande lavoro e di una continua verifica. L’aria è che qui si è oltre, si è, caro Fogar in quell’atmosfera che speravo si respirasse in una società più vicina al reale. Nessuno è catastrofista perchè è contro la borsa i guadagni o chissà cosa.

Ma converrai con me che questa società sta alla frutta; o No? nonc’è nulla di relativo, non c’è visione o prospettiva che tenga. Qui da troppi anni in barba ai semplici principi della convivenza, della cordialità, del rispetto, si è andati via via sempre peggiorando, calpestando diritti fondamentali, sentimenti di persone, il tutto per…. il profitto. COsa rimarrà di umano di questa società che mira al profitto unico termine di paragone? Se sei uno che ha fatto +50% di gain nell’ultimo mese sei considerato un “vincente” altrimenti ? Personalmente avevo l’utopia di pensare che questa crisi potesse mettere a nudo finalmente alcuni nodi e potesse ricreare delle basi nuove sulle quali poggiare la società che accompagnerà i nostri figli. Ma non vedi tutt’intorno i programmi tv, i comportamenti delle persone per strada, le notizie date ad arte ma cmq. con contenuti sempre più crudi? Omicidi in famiglia e non, Figli che ammazzano i padri etc etc. Una volta il solo pensiero di poter uccidere era una cosa impensabile. Oggi se un figlio uccide il padre o il marito la moglie è diventata notizia quasi abitudinaria? Ma non riesco a farci l’abitudine perchè questa fase è follia collettiva, frutto di una società malata profondamente che dovrà passare per un grande ripensamento collettivo. Quando I vari Geronzi. etcetc vengono assolti tu pensi che siano innocenti=? Bhe si, forse, ma come si fa per es. a pensare ai migliaia di risparmiatori della parmalat (per citare un esempio) rovinati e chi ha causato il tutto(banche) e Tanzi (che qualcosa c’entrerà o no?) che vive beatamente in mezzo agli ettari della sua villa? Che esempio diamo ai nostri giovani che avranno sempre più il dilemma : ma conviene fare i sacrifici, studiare, ubbidire ai genitori, essere umili, rispettosi etc etc. oppure essere più sfrontati, con più peli sullo stomaco, vivendo nel limbo di una legalità che a volte condanna solo i poveretti? Bhe se l’esempio dovevamo avercelo dalle banche o dal sistema per la cura di questa crisi, in queste settimane abbiamo imparato che gli stress test erano barzellette, che Obama è comunque tenuto in piedi dai soliti d’America, che la valorizzazione degli assets non dipende da regole di “prudenza” ma da regole di “opportunità”. In un mondo di opportunisti le regole di pportunità sono il minimo non credi?

IN ultima analisi un messaggio ad Andrea. Grazie ancora per esistere, per trasmetterci tutto questo e non vedo l’ora di venire a Trento per fare la tua conoscenza. Il libro è un sogno tuo ma credo da semrpe nostro e il vederlo realizzato mi da una gioia incredibile.

Un saluto ai compagni di viaggio che sono da sempre incredibilmente in sintonia non tanto con le idee quanto con i modi e anche di questo non abbiamo che da ringraziare il nostro capitano. L’esempio è sempre l’esempio.

PG

Ciao Andrea io ho fatto il bonifico lasciando un indirizzo email ma non ho ancora ricevuto la tua mail. Forse è presto.

Stella

Deflazione.

Una mia mica che viveva in America e adesso vive in Francia è tornata in America per vendere la sua (bella) casa, ma pur abbassando di molto il prezzo non è riuscita a venderla. E parliamo di una zona ricca.

Mi ha detto che il mercato è completamente fermo. Loro, siccome avevano ancora una buona parte di mutuo, hanno deciso di smettere di pagarlo e lasciare che la banca si incameri la casa, anche perchè vogliono chiudere con l’America e rinunciare anche alla cittadinanza.

Stella

Da Repubblica.it

I numeri e la metafisica

La statistica dei numeri dell’Istat continua a non volersi piegare alla metafisica dei “noumeni” di Tremonti. La produzione industriale di marzo crolla ancora, 23,8 per cento su base annua, e chiude il trimestre più nero dal 1991 ad oggi. Se come si dice da giorni “abbiamo toccato il fondo” della crisi, con tutta evidenza siamo ancora lontani dall’aver imboccato la via della risalita. Semmai, purtroppo, abbiamo cominciato a scavare.

Dalle prime ricognizioni congiunturali di maggio emergerebbero timide tracce di assestamento. Nelle 45 mila industrie meccaniche e strumentali del Nord sembrano stabilizzarsi gli ordinativi dell’export e il ricorso alla Cassa integrazione, esplosa ad aprile del 400 per cento. Su questa fragile base, si diffonde l’attesa per un secondo trimestre in grigio, e poi su un terzo trimestre addirittura roseo, di “robusta ripresa”. Magari fosse vero, e magari non si trattasse del solito gioco delle “fulfilling prophecies”, le profezie che si autoavverano.

Nel frattempo, a dispetto della ventata di ottimismo forzoso che pervade la politica e l’informazione, le aspettative restano tutt’altro sconfortanti. Nell’ultima edizione del suo “Diario mensile della crisi” il Censis avverte che per il 68,3 per cento degli italiani “non è affatto vero che ormai abbiamo toccato il fondo, ma anzi il peggio deve ancora arrivare”. Il 47,6 per cento degli intervistati dichiara di aver registrato ripercussioni negative dalla crisi, il 40 per cento di aver subito perdite nei propri investimenti e il 30 per cento di aver patito una riduzione del reddito disponibile. Se la recessione economica non si trasforma in secessione politica, e se il conflitto sociale non deflagra, tutto si deve ancora una volta alle virtù stoiche delle aziende del Quarto Capitalismo, all’economia sommersa e al Welfare familiare che supplisce a quello statuale. Così è, per adesso. Il resto è solo propaganda di regime. Tutte “chiacchiere e distintivo”, come dice Al Capone a processo, negli “Intoccabili” di Brian De Palma.

(11 maggio 2009)

Questa crisi è stata poco percepita, perchè sembrava la solita crisi da bolla finanziaria, ma dopo quasi diciotto mesi è chiaro che stiamo andando verso qualcosa di profondamente diverso.

La tara della crisi sarà la disoccupazione, le previsioni che già nel 2013/2014 vogliono un ritorno a valori occupazionali pre-crisi appaiono troppo ottimistiche.

Badate bene che difficilmente chi chiude le attività industriali oggi, le riaprirà fra quattro anni.

Per quanto sia convinto che il settore dei servizi sia destinato a crescere ancora, sono altresì convinto, che almeno nei prossimi cinque anni non vi sarà crescita del terziario che possa assorbire tutti i posti persi nell’industria.

Questo significa che nei prossimi anni sarà difficile che si crei occupazione in modo consistente e non credo che la cassa integrazione possa durare tanto.

Questo è uno dei motivi che mi porta a essere pessimistico.

Un fattore che pochi considerano, che potrebbe ribaltare molti scenari, e che multinazionali del calibro di Honda, stanno investendo cifre colossali (diversi miliardi di dollari), per arrivare alla costruzione di robot umanoidi.

Fino ad ieri il problemi grossi erano sostanzialmente due l’alimentazione del robot e un software direttivo gestionale, che potesse far svolgere in maniera abbastanza scorrevole quelle mansioni a bassa specializzazione fatte oggi dagli uomini sia in ambito domestico che industriale..

Entrambi i problemi sembrano essere indirizzati ad una soluzione.

E’ ovvio che la nascita di un simile settore porterà allo sviluppo della robotica e della cibernetica, che creeranno a loro volta occupazione, ma è anche vero che per l’ennesima volta in meno di un secolo ci troveremo a fare i conti con un’altra rivoluzione economico-culturale di vastissima portata.

Il “droide domestico” potrebbe seguire lo stessa evoluzione dell’automobile, prima uno status symbol e poi un bene indispensabile e irrinunciabile.

La classe destinata a scomparire è proprio quella operaia, per questo che nel prossimo presente il potere sarà sempre più concentrato nei detentori del capitale.

Non sò se la mia è un’analisi condivisiibile e attendibile, ma sono certo che quando a spingere certe innovazioni ci sono interessi fortissimi, si arriva prima o poi ad un “prodotto”.

-IL Compasso-

Per IL Cuculo #60, bella domanda;

Il problema è che continuiamo a ragionare come se fossimo in una economia di mercato e invece siamo… boh voi lo sapete dire dove siamo?

Proprio vero, dove siamo e dove stiamo andando?? io credo che se riusciamo a trovare la risposta (forse ci riusciamo!!!) troveremo anche il modo di “investire” nel modo giusto e nelle cose giuste.

Un saluto

SD

Escatologia

Escatologia, dal greco éskata (“le cose estreme”), e -logia (“studio”); ovvero, “studio o spiegazione degli avvenimenti ultimi del mondo”. L’escatologia è la spiegazione dei destini ultimi del mondo e dell’uomo, al termine dei tempi.

Ciao Cuculo,

magari ti sembrerà strano ma sulla chimica siamo più d’accordo di quanto ti immagini.

Io ho parlato di questa situazione perchè comunque indicativa della perdita di interi settori industriali…con migliaia di disoccupati annessi. Come si fa a parlare di fine della crisi nel momento in cui migliaia di persone rimangono a casa?

Detto questo…condivido la tua analisi, è evidente che da anni il settore è campo per scorribande di ogni tipo e genere. E altrettanto corretto parlare di una politica (intesa come gestione democratica della cosa pubblica, al di la di colori e bandiere) che non ha respiro, non ha strategie. Riesce al massimo a mantenere gli stabilimenti aperti grazie a sovvenzioni di ogni tipo e genere….

E qui arriviamo al punto: alla fine tu ti chiedi “ma in che sistema viviamo?”. Secondo me non lo sa nessuno, e sopratutto chi ci governa non sembra avere una strategia, un idea di sviluppo, ecocompatibile e sostenibile e sopratutto duratura.

Quindi mi sembra che la situazione della chimica sia paradigmatica di una realtà generale tremenda, fatta di sfiducia e di rassegnazione. Chi ha ruoli di responsabilità e potere allo stesso tempo sembra invocare questa famosa ripresa….questa famosa luce in fondo al tunnel….ma tunnel che non finisce mai…..sopratutto per la loro assenza di visione strategica. Non sanno indicarci una strada perchè neanche essi conoscono la strada. E allora giù cloroformio fatto di proclami che annunciano la stella cometa….fatto di un futuro dove tutto riprenderà come prima (impossibile)…..

In realtà c’è chi sta solo tentando di guadagnar tempo…..ma il tempo non si guadagna….si perde eventualmente.

Ciao

Il mozzo di terza

Caro Compasso ogni crisi porta ad una trasformazione, ma in alcune nazioni tra cui la nostra oramai siamo lontani anni luce dai settori innovativi e tecnologicamente avanzati, questo ci costerà lacrime e disoccupazione.

L’italia e’ la nazione che vede diminuire anno dopo anno i laureati in materie scientifiche

corriere della sera 1418

l’indagine di eurostat

Italia maglia nera per numero di laureati

Nel Belpaese la percentuale di dottori maschi (l’11,6) è la più bassa d’Europa. Poco meglio per le donne: il 12,8%

BRUXELLES – La percentuale di maschi laureati dai 25 ai 64 anni in Italia è esattamente la metà della media europea: 11,6% contro il 23,2%, il dato più basso di tutta l’Unione. A certificarlo, basandosi sull’Indagine europea sul lavoro del 2005, è Eurostat. L’agenzia statistica della comunità europea segnala inoltre che le cose non vanno molto meglio per le donne: nel loro caso la percentuale di laureate è del 12,8%, rispetto ad una media comunitaria del 22,7%. Peggio fanno soltanto Malta (9,9%), Romania (10,7%) e Repubblica ceca (11,6%).

I primi della classe, invece, sono danesi (30,9%) e olandesi (32,7%) per i maschi, ed estoni (38,8%) e finlandesi 39,4%) per le donne. In Germania i maschi laureati sono il 27,1% e le donne il 20,3%, in Francia rispettivamente il 23,7% e il 26,0%, in Gran Bretagna il 29,9% e il 29,7% e in Spagna il 28,1% e il 28,3%.

MEGLIO TRA I PIU’ GIOVANI – L’agenzia Ue sottolinea che il livello di istruzione tende ad aumentare tra i più giovani: in Italia la percentuale di laureati tra la fascia di età tra i 50 e 54 anni e i 30-34enni è aumentata dall’11,8% al 14,1% per i maschi e dal 10,9% al 19,9% per le femmine.

SORPASSO DELLE DONNE – I dati certificano così il sorpasso delle donne sui maschi per quanto riguarda le nuove generazioni. In ogni caso, i dati italiani appaiono in ritardo rispetto al resto dell’Europa: in Francia, per esempio, la percentuale di laureati tra le due categorie d’età è aumentata di oltre 20 punti per le donne (dal 18,7% al 40,6%) e di 17 per gli uomini (dal 17,4% al 34,4%).

FORMAZIONE – Gli stessi dati Eurostat certificano che in Italia si fa molta meno formazione che nel resto d’Europa: le percentuali di lavoratori iscritti sono il 9,0% tra le donne e il 6,4% tra i maschi, rispetto ad una media Ue del 23,3% e del 19,3%. Infine, gli esperti statistici dell’Ue rivelano le lacune italiane anche nel settore della post-laurea. Secondo un altro documento diffuso oggi a Bruxelles, nel 2004 sono stati assegnati 6.351 nuovi dottorati, pari al 2% della popolazione di laureandi. In Europa la media è del 2,6%, ma a svettare sono soprattutto le percentuali di Austria (8,0%), Germania (7,2%), Svezia (7,1%), Portogallo (5,8%) e Finlandia (4,6%).

Fonte

http://www.sanvincenzoitalia.it/campagna2007/analfabetismo.htm

I DATI DELL’ANALFABETISMO OGGI IN ITALIA

Tra il 20% e il 25% degli studenti che oggi in Italia escono dalla scuola media inferiore non sa leggere o scrivere.

Su circa 57 milioni di Italiani poco più di 3.500.000 sono forniti di laurea, 14.000.000 di titolo medio superiore, 16.500.000 di scuola media e ben 22.500.000 sono privi di titoli di studio o possiedono, al massimo, la licenza elementare.

In percentuale, il 39,2% dei nostri concittadini sono fuori della Costituzione che, come si sa, prevede l’obbligo del possesso di almeno otto anni di scolarità.

Il 33% della popolazione (7,5% di laureati e 25,85% di diplomati) è in grado di affrontare le sfide della società contemporanea in quanto ha la formazione di base necessaria. Il 66% (30,12% con licenza media, 36,52% con semplice licenza elementare) dispone di una formazione insufficiente per partecipare informata allo sviluppo della società della conoscenza. Si tratta di 36 milioni di italiani da considerare analfabeti totali, semi-analfabeti o analfabeti di ritorno, comunque non in grado di affacciarsi sul mondo del lavoro e difendersi di fronte ai continui cambiamenti che lo hanno investito.

Secondo dati pubblicati nel 2005, quasi sei milioni di italiani sono totalmente analfabeti. Rappresentano il 12% della popolazione contro il 7,5% dei laureati. L’Italia è fanalino di coda tra i fra i 30 Paesi più istruiti. Solo il Portogallo e il Messico hanno un tasso più elevato.

Senza alcun titolo di studio (o in possesso della sola licenza elementare) è invece il 36,52% della popolazione, circa 20 milioni sui 53 censiti nel 2001. Questa popolazione è considerata come ana-alfabeta, cioè del tutto analfabeta o appena alfabeta. Questa situazione è stazionaria da 10 anni.