LA GRANDE SCOMMESSA! THE BIG …BULL BOND!

Se qualcuno pensa che iniziamo la settimana mettendo a fuoco il più grande calo giornaliero dell’indice Dow Jones dai tempi del fallimento di Lehman Brothers o il fantasma dell’Araba Fenice, il DAX per gli amici di Machiavelli che sfonda il precedente minimo di inizio gennaio e torna agli stessi livelli di inizio giugno, quando abbiamo suggerito di raggiungere la riva del fiume, si sbaglia di grosso.

In una settimana il DAX, la leggendaria araba fenice, è collassata a livelli che non si vedevano da agosto.

A noi non interessa nulla di quello che fanno o hanno fatto i mercati azionari che per un investitore europeo da giugno hanno prodotto rendimenti ZERO, a noi interessa solo evidenziare come il mercato si sta sbagliando di grosso.

Abbiamo tanto cosuccie da raccontarvi oggi, state sintonizzati ne ascolterete delle belle, il crollo di venerdì è nulla rispetto a ciò che accadrà nei prossimi anni.

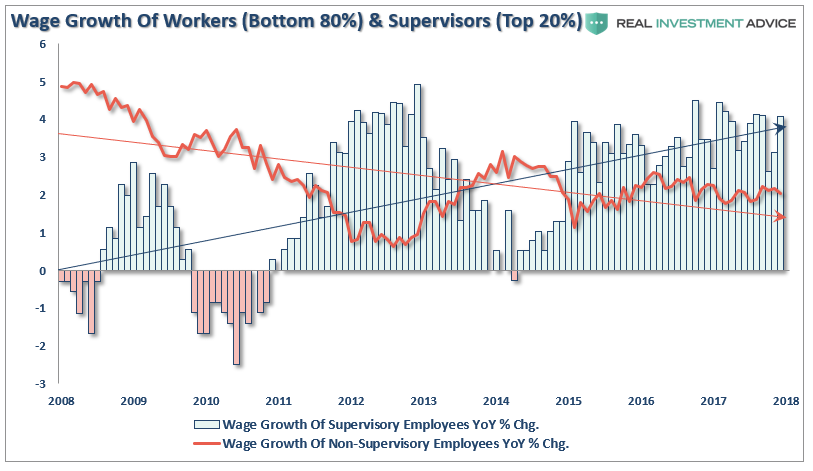

Venerdì tutti con il nasino all’insù ad osservare il magnifico volo dell’inflazione salariale americana…

I salari orari – attentamente monitorati perché indicano l’assenza o meno di pressioni inflative – sono saliti dello 0,34% (o di 0,09 dollari) su base mensile a 26,74 dollari, più del +0,2% atteso; su base annuale sono saliti del 2,9%, sopra il range tra 1,9 e 2,2% segnato dal 2012 in poi e oltre la media del 2% degli ultimi sei anni. (…) è arrivata la conferma di pressioni inflative nel rapporto – migliore delle stime – sull’occupazione americana a gennaio: i salari orari sono aumentati più del previsto, del 2,9% annuo ossia il massimo dal giugno 2009, nel pieno della Grande Recessione. America 24

Analisti, economisti e giornalisti ignoranti o perlomeno superficiali, per carità io li capisco poverini, sono terrorizzati dalla mancanza di inflazione, sono anni che l’attendono ovunque ma si devono rassegnare e iniziare a studiare la deflazione da debiti, che al prossimo giro non farà prigionieri.

Andiamo a vedere nel dettagli l’ennesima meraviglia dell’economia americana.

Noi dai non mi dite che mercati ed analisti si sono agitati per questa robetta qua, ma a settembre quando il dato era uscito a 2,83, subito collassato il mese dopo a 2,27 % di crescita, nessuno che si agitava e ora che esce una miserabile 2,88, tutti a gridare all’inflazione.

Mi chiedeva invece la casalinga di Voghera che i conti deve farli tutte le settimane, come mai invece i guadagni settimanali medi sono scesi?

No perché sempre la nostra casalinga si è accorta che i guadagni medi settimanali in America sono scesi da 919.43 dollari a 917,18, anche una discesa vista dal basso sembra una salita e lo sai perché bellezza, perché in realtà le ore lavorate sono state sensibilmente più basse delle attese.

Ripeto, si può comprendere l’ansia di un manipolo di ignoranti, ma c’è un limite a tutto ed è difficile prendere in giro quelli come noi, che hanno il vizio di spulciare ogni dato che non ci convince.

Detto questo noi non vediamo tutta questa meraviglia in arrivo dal mercato del lavoro americano, la tendenza a tre mesi è in diminuzione quella annuale in declino ormai dal lontano gennaio 2015…

Inoltre come racconta giustamente il professor Thoma, anche fosse vero ma non lo è che la tendenza annuale è salita al 2,9 %, di per se non è un elemento di preoccupazione, per il surriscaldamento del mercato del lavoro, con un’inflazione al 2 % la crescita dei salari sarebbe dello 0,9 % che è praticamente in linea con la crescita della produttività, in poche parole, questa tendenza non ha nulla a che vedere con il rischio di inflazione salariale, ZERO!

Si lo so che qualcuno ci rimarrà male, ma deve farsene una ragione, comunque vada sarà un disastro.

Considera queste possibilità, suggerisce il nostro amico Mark:

- L’accelerazione della crescita dei salari indica un’economia surriscaldata. Il rischio qui è che la Fed diventa sempre più falco e accelera il ritmo dei rialzi dei tassi. Ciò pone una pressione al rialzo sulla curva dei rendimenti nel breve periodo, mentre a medio e lungo termine sostiene il rinnovato appiattimento, la Fed serra la politica per frenare la crescita. Aumentano i rischi di un errore di politica monetaria e, di conseguenza, il rischio per gli utili aziendali.

- La crescita dei salari indica che la crescita della produttività sta accelerando. In questa circostanza, il tasso neutro è probabilmente in aumento e la Fed si sentirà obbligata a inseguire tale tasso. Ciò implica uno spostamento verso l’alto della curva dei rendimenti. Tassi reali più elevati aumenterebbe probabilmente la pressione sulle valutazioni delle attività, gravando sui prezzi delle azioni.

Ti sembra il caso, aggiungo io?

- L’accelerazione della crescita dei salari incide sui margini di profitto. Questa è una prospettiva complicata per la Fed. La compressione del margine peserebbe sui prezzi azionari e sulle condizioni finanziarie in modo più ampio, il che tenderebbe ad allentare la pressione sui rialzi dellaFed. D’altra parte, i banchieri centrali sarebbero cauti sul fatto che alla fine le imprese sarebbero costrette a trasferire costi più elevati sui prezzi. In altre parole, la compressione dei margini fornirebbe solo un sollievo temporaneo sulle pressioni inflazionistiche di un’economia surriscaldata. La Fed dovrebbe quindi accelerare il ritmo dei rialzi dei tassi.

Per noi zero possibilità, lo abbiamo visto in questi anni. Mark invece conclude suggerendo che quello che sta accadendo è puramente ciclico, i rendimenti a lungo termine non saliranno più, mentre quelli a breve verranno continuamente sollecitati dalla Fed che non ha ancora capito quello che in realtà sta succedendo. Se la Fed diventa ancora più aggressiva come probabile, accelererebbe l’inversione della curva dei rendimenti e concluderebbe l’espansione economica, l’impatto dei tagli fiscali non servirebbe a nulla.

Noi lo scorso anno insieme a Machiavelli vi avevamo avvertiti che quest’anno tra i membri con diritto di voto c’erano parecchi falchi. Venerdì due governatori regionali della Fed Kaplan e Williams, si sono divertiti a gettare benzina sul fuoco, altri due ignoranti che non si prendono la briga di analizzare in profondità i dati…

Fed’s Williams sees three or four rate hikes this year

Fed’s Kaplan ups hawkish rhetoric; Dow down 500

Alla Fed sono molto preoccupati per quello che accadrà nella prossima recessione, hanno paura di non avere più armi di politica monetaria per affrontare la prossima crisi…

Is the Fed’s Inflation Target Kaput?

Noi ribadiamo di tenere bene a mente quello che probabilmente accadrà, quello che vi abbiamo raccontato nel nostro ultimo manoscritto.

La Federal Reserve ha fatto sapere che quest’anno gli stress test a cui verranno sottoposte le grandi banche saranno più difficili da superare. La banca centrale Usa infatti valuterà la tenuta degli istituti di credito immaginando una frenata dell’economia nel 2018 decisamente più grave di quella ipotizzata nel 2017.Nel cosiddetto scenario “gravemente avverso”, la Fed prevede un tasso di disoccupazione al 10%, tensioni alte nei mercati del credito aziendale e immobiliare e condizioni economiche estremamente difficili nei Paesi asiatici in via di sviluppo e in Giappone. ( America 24 )

Chissà, forse loro sanno qualcosa che noi non sappiamo, quello che mi preoccupa è che quando inizio a sentire qualcuno che parla di sistema fondamentalmente solido e resistente mi vengono i brividi

L’economia americana “può continuare a crescere”. Nonostante i quasi nove anni di andamento positivo, “la ripresa non muore di vecchiaia”. E’ un messaggio ottimista quello che Janet Yellen, presidente della Federal Reserve ormai in uscita, lancia dai microfoni della Cbs. Il sistema finanziario, ha spiegato, “è molto meglio capitalizzato” e il sistema bancario “è più resistente” che un decennio fa, quando è iniziata la crisi finanziaria. Yellen si è chiesta cosa succederebbe se il mercato azionario o più in generale i prezzi delle attività produttive dovessero crollare: “penso che il nostro parere su questo sia che, se ci fosse un calo, non danneggerebbe indebitamente il nostro sistema finanziario” ( ANSA )

La nonnina inoltre ha suggerito in una intervista alla PBS…

” Non voglio etichettare quello che stiamo vedendo come una bolla. Ma direi che le valutazioni delle attività sono generalmente elevate … per il mercato azionario, il rapporto tra prezzo e profitti … è vicino alla fascia alta della sua fascia storica.

Se guardiamo ad esempio agli immobili commerciali e ad altri beni, assistiamo a valutazioni elevate “.

Urca, nonna Yellen a suggerito di fare attenzione agli immobili commerciali!

Avrà forse letto questo…

THE BIG SHORT: LA CRISI CHE VERRA’!

Ma gli americani dovrebbero preoccuparsi dei mercati ha chiesto l’intervistatore?

“Dovrebbero stare attenti e direi diversificare i loro investimenti. (…) A tal proposito, abbiamo un sistema bancario molto più forte e meglio capitalizzato e migliore, in grado di sopportare meglio uno shock rispetto a prima della crisi finanziaria. “

In effetti va tutto bene…

Ieri è stato il primo giorno degli ultimi anni in cui gli ETF azionari hanno registrato deflussi significativi di $ 3,7 miliardi.

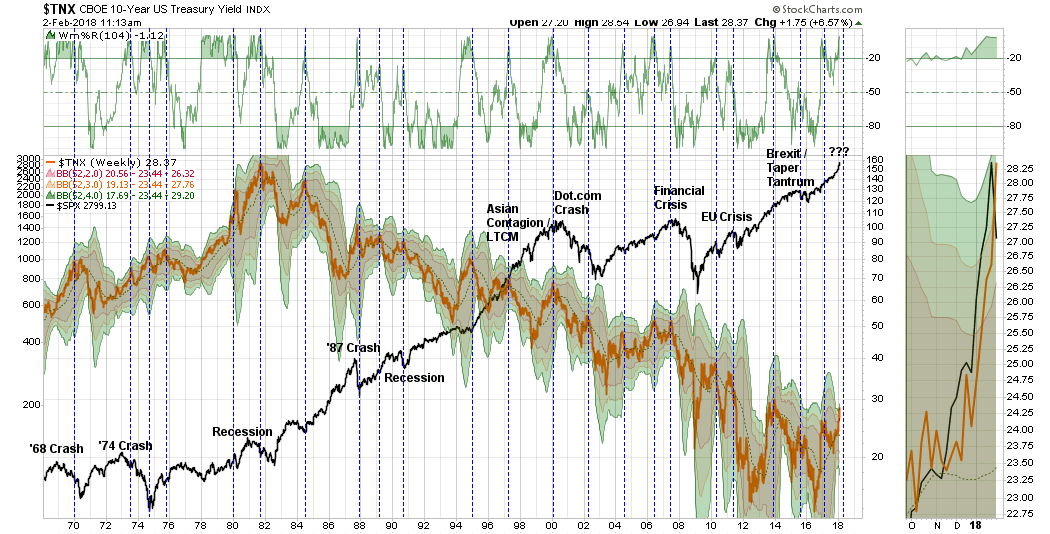

Inoltre questa stessa dinamica mi ricorda molto quanto accadde nel 2013 quando i mercati crollaro in seguito al rialzo dei tassi, sappiamo tutti quello che accade negli anni successivi con i nuovi minimi dei rendimenti a lungo termine.

Le cose stanno diventando decisamente interessanti come direbbe il nostro Lance Roberts…

“… la recente accelerazione parabolica nei mercati non è stata né normale né salutare. Gran parte ha avuto a che fare con la massiccia iniezione di liquidità da parte della Federal Reserve alla fine del 2017, come mostrato di seguito.

E si certo per chi non lo avesse ancora capito a dicembre la FED ha iniettato una dose letale nei mercati americani.

Ma, dopo il problemino della scorsa settimana, sarà interessante osservare il prossimo bilancio della Fed nel prossimo mese per vedere se continuano con la riduzione prevista di $ 30 miliardi al mese.(…) Al momento, questa è la correzione prevista. Ma, con il mercato ormai ipervenduto nel breve, un rally per la prossima settimana, o giù di lì, non sarebbe sorprendente. È il risultato di quel rally che è più importante per l’attuale avanzamento del mercato rialzista.

Perché questo è importante?

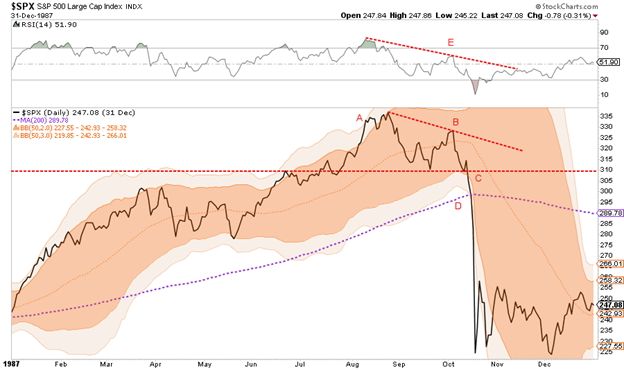

Un suggerimento dando un’occhiata al 1987

Albert Edwards ha recentemente dichiarato che ….

“… l’attuale congiuntura è simile a poco prima del crollo azionario del 1987. Tutto ciò che mancava era il dollaro debole tra Stati Uniti ed Europa “.

Ha ragione prosegue Lance, ci sono molte somiglianze tra oggi e il 1987. Riforma fiscale approvata di recente, esuberanza nei mercati e un forte rally del mercato azionario. E poi l’incidente. Lance è un grande analista il suo prossimo lavoro sarà tutto sulle analogie con il 1987.

In realtà, c’erano cinque segnali tecnici che, se considerati insieme a fattori fondamentali, avrebbero dovuto essere sufficienti per giustificare la prudenza al minimo … cioè se prestavi attenzione.

Il grafico qui sopra, tratto dal nostro articolo sul1987, evidenzia gli indicatori tecnici che sono illustrati nel rapporto insieme a una sintesi della miriade di fattori fondamentali che hanno preceduto il lunedì nero. Ci sono certamente molte differenze tra oggi e il 1987, ma come evidenziamo nella relazione ci sono molte somiglianze che vale la pena considerare.

Oltre al crollo dei corsi azionari nell’ottobre del 1987, anche i tassi di interesse sono diminuiti bruscamente dal momento che il denaro cercava sicurezza nelle obbligazioni.

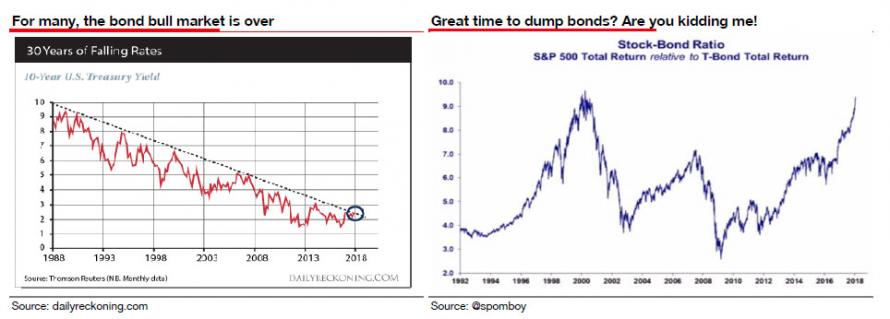

È anche qui che sono d’accordo con Albert Edwards:

“Ogni uomo, donna e bambino sembra aver deciso che il rendimento dei titoli USA a 10 anni è esploso all’insù negando la sua tendenza al ribasso a lungo termine e siamo in un mercato obbligazionario ribassista . Il nostro eccellente Analista Tecnico, Stephanie Aymes, mostra che il 3% (non il 2,6%) è il principale rendimento a lungo termine che dovremmo guardare. (…) una corsa al 3% è ora perfettamente plausibile. Questo però non significa che il mercato dei titoli obbligazionari sia finito. “

(…) , molti ritengono che questo sia un ottimo momento per eliminare i bond e passare alle azioni. Veramente?

“Bene, mi aspetto che la reale portata di quanto siano vicini gli Stati Uniti alla vera e propria deflazione, e quindi quanto alti siano attualmente i rendimenti reali, sarà presto rivelata. Ma prima che i rendimenti degli Stati Uniti a 10 anni diventino negativi, aspettiamo che prima facciano una visita al 3%. “

Ve l’immaginate cosa accadrebbe se i rendimenti sul decennale USA passassero dal 3 % a rendimenti negativi?

Fantascienza? Può darsi, noi come sapete nell’ultimo manoscritto dedicato ai sostenitori del nostro viaggio, vi abbiamo fornito un esempio tramite un foglietto excel di quello che potrebbero essere i guadagni in conto capitale sul titoli a 10/20/30 anni americani, roba da non credere.

Ma i salari stanno volando e l’occupazione sta esplodendo?

Sì, i salari sono in aumento, ma solo per il 20% dei lavoratori dice Lance.

E l’occupazione nella chiave demografica non sta affatto esplodendo!

Il prossimo mercato toro

Edwards è corretto. Ci sono diversi punti importanti da capire sulle obbligazioni.

- Tutti i tassi di interesse sono relativi. Con più di $ 10-trilioni di debito a livello mondiale con tassi di interesse negativi, l’ipotesi che i tassi negli Stati Uniti siano prossimi al picco è probabilmente sbagliata. I rendimenti più alti nel debito USA attraggono flussi di capitali da paesi con rendimenti negativi che spingono i tassi a lungo termine più bassi negli Stati Uniti Data l’attuale spinta delle banche centrali a sopprimere i tassi di interesse per mantenere la nascente crescita economica, un eventuale rendimento zero sul debito degli Stati Uniti non è irrealistico.

- La prossima bolla del deficit di bilancio. Data la mancanza di controlli sulla politica fiscale a Washington e le promesse di prolungata generosità in futuro, il deficit di bilancio dovrebbe tornare a $ 1 trilione o più nei prossimi anni. Ciò richiederà più emissioni di titoli di Stato per finanziare spese future che saranno amplificate durante il prossimo bombardamento recessivo al diminuire delle entrate fiscali.

- Le banche centrali continueranno a essere compratrici di obbligazioni per mantenere lo status quo corrente, ma diventeranno acquirenti più aggressivi durante la prossima recessione. Il prossimo programma di QE da parte della Fed per compensare la prossima recessione economica sarà probabilmente di $ 2-4 trilioni che spingerà il rendimento a 10 anni verso lo zero.

Il prossimo mercato rialzista sta arrivando, semplicemente non sarà nelle azioni.

Sarà nel mercato del Tesoro statunitense che coinciderà con la prossima fase di recessione dell’economia nei prossimi 12-18 mesi (al massimo) .

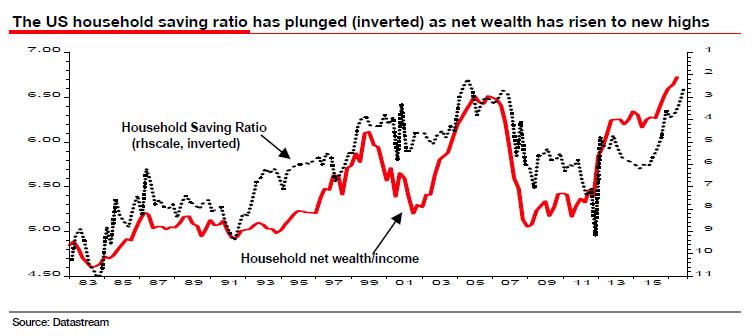

Come ho scritto in precedenza, i tassi di interesse hanno tutto a che fare con la crescita economica. Poiché la crescita economica è guidata quasi al 70% dai consumi, con tassi di risparmio straordinariamente bassi e livelli record di debito, piccoli aumenti dei tassi d’interesse avranno un impatto negativo immediato sulla capacità di consumo dei cittadini statunitensi.

La tabella qui sotto va al mio punto.

Quante volte è successo nel 1965?

Mai.

Eventi negativi come la crisi S & L, il contagio asiatico, la gestione del capitale a lungo termine, ecc. hanno spinto il denaro fuori dalle azioni e in entrata nelle obbligazioni che a sua volta spingono i tassi in basso, gli ambienti recessivi sono particolarmente inclini a sopprimere ulteriormente i tassi . Dato l’attuale basso livello dei tassi di interesse, la prossima fase recessiva dell’economia vedrà molto probabilmente tassi prossimi allo zero.

Inoltre, dati i tassi sono già negativi in molte parti del mondo, il che sarà probabilmente ancora più negativo durante un contesto recessivo globale, i rendimenti zero rimarranno comunque più attraenti per gli investitori stranieri. Ciò avverrà sia da una prospettiva potenziale di apprezzamento del capitale (aspettative dei tassi negativi negli Stati Uniti) sia dalla percezione di sicurezza e liquidità del mercato del Tesoro statunitense.

Tuttavia, ciò che noterete è che ogni volta che i rendimenti erano ipercomprati come sta accadendo al momento, coincideva con una recessione, una correzione o un crollo del mercato.

Potrebbe essere questa volta diversa? Sicuro. È possibile.

Ma probabilmente, non lo sarà. Il mercato azionario è un riflesso dell’economia, non il contrario. I più alti tassi di interesse sono un freno alla crescita economica che inciderà sui guadagni e sulle valutazioni del mercato.

Non domani. O anche la prossima settimana.

Ma nei prossimi mesi, i più alti tassi di interesse, se rimarranno elevati a lungo, avranno un effetto deleterio sull’economia.

Le valutazioni degli asset diventeranno problematiche.

Inoltre, la sicurezza delle obbligazioni diventa molto più allettante quando il rendimento è significativamente superiore al rendimento dei dividendi delle azioni. (Perché correre il rischio con le azioni per un rendimento inferiore al 2% quando posso ottenere il 3% in un titolo del Tesoro degli Stati Uniti?)

Non è difficile la matematica.

Possiamo sbagliarci certo, ma gli amici di Machiavelli sanno a quello che andranno incontro nella peggiore delle ipotesi. Diversamente se abbiamo ragione, sarà la più spettacolare cavalcata del toro obbligazionario della storia, probabilmente l’ultima, la fine del nostro lungo viaggio, come ho spiegato ad alcuni amici intimi.

Le cose stanno finalmente iniziando a diventare davvero interessanti. Buona Consapevolezza!

New Federal Reserve chief Powell a debt man walking

https://www.ft.com/content/4c71fe9e-06a0-11e8-9650-9c0ad2d7c5b5

“Nel frattempo, sembra che stiamo soffiando dentro una bolla di duration a reddito fisso che si tradurrà in grandi perdite quando i tassi saliranno lungo la strada. Puoi quasi dire che è la nostra strategia. “

Peccato che a tanti articoli di Andrea si possa dare solo 10 come voto massimo!

Esiste anche un altro aspetto, è un sistema il cui funzionamento è strettamente connesso alla dinamica dei rapporti di forza sociali sulla “redistribuzione” del reddito, altrimenti si blocca.

Con la cosiddetta “globalizzazione”, la conseguente demolizione dei meccanismi di mediazione anche statali-istituzionali, la messa sotto controllo delle rappresentnze del lavoro rendendole anche ideologicamente parte attiva nel blocco della variabile sociale, hanno, di fatto, bloccato il sistema.

E’ stata ed è una manna per pochi e i numeri anche lo dimostrano ma son cose che non durano a lungo. E’ l’illusione di controllare tutto il sistema, magari con metodi monetario-finanziari e avendo tutte le variabili sotto controllo.

L’inflazione, oltre agli aspetti economico-finanziari sottolineati, serve anche come strumento per una redistribuzione del reddito verso l’alto come tassa sui poveri, quando aumenta la pressione sociale.

E’ uno dei motivi per la quale piangono, vorrebbero contemporaneamente, oltre alla deflazione da debiti scaricata socialmente, anche l’inflazione.

Inoltre, resta sempre sullo sfondo quel problemino energetico citato più volte da John che essendo una condizione al contorno fisica, è estraneo al sistema in quanto tale ma sul quale non si possono scaricare le contraddizioni e irrazionalità del sistema in sè.

Ciao ho letto tutto d’un fiato il manoscritto la settimana scorsa e concordo in pieno con la tua view.

Personalmendte sono al ribasso di indice italiano con opzioni al rialzo di qualche azione secondo me sottovalutata ma pronto a difenderla e al rialzo su Tresury 2045 e di tutta la curva con etf fisico ITPS.

Il mondo è fallito nel 2008 e han deciso di salvarlo con altri debiti….Non finirà bene

Mi è toccato ricordare pure questa.

A oggi la spagna su scadenze analoghe e interessi simili rende 13 punti in più sul prezzo.

Stessa durata e cedola , america prezza 128 spagna 142…….OLA.

Un articolo che non fa una piega sono sicuro che avrai preso in considerazione che per la fed l’elemento fondante per il successo delle politiche economiche in cantiere e il il dollaro debole che crea inflazione o no saluti

Vorrei condividere una nota che mi è arrivata da un’importante istituzione italiana (non è farina del mio sacco). Spingono sempre + su azioni a scapito delle obbligazioni e euro…

Il Dollaro viene sistematicamente svalutato. Ha già perso verso euro il 20% e riteniamo che si deprezzerà ancora nel medio lungo termine perché:

· La svalutazione del dollaro è una condizione necessaria per la sostenibilità della crescita americana a seguito della riforma fiscale che produrrà nei prossimi anni un enorme deficit di oltre 1000 miliardi di $

· Trump ha necessariamente bisogno di un dollaro debole per gestire tassi in rialzo nei prossimi anni e trovarsi nella situazione migliore per gestire il prossimo ciclo economico. L’equazione americana è: la svalutazione pilotata del dollaro compensa la risalita dei tassi creando inflazione (anche gli aumenti salariali sono arrivati) per mitigare il forte deficit commerciale americano (l’ America importa più di quanto esporti = deficit commerciale. Ecco perché Trump applica i dazi).

· I US Treasury 10 anni, il più importante punto di riferimento del mondo obbligazionario, sono arrivati al 2,85% e vicini al 3%. Nel 2013 quando i US Treasury salirono così si innescò un grande sell off obbligazionario colpendo global bond, high yield etc. L’azionario americano è il più caro al mondo ma non in bolla grazie alla riforma fiscale e potrà godere ancora di moderata prosperità grazie proprio al dollaro debole

Contrariamente in Europa, l’ Euro è sottovalutato e il ciclo economico è in forte accelerazione. L’ Euro più forte ritarda il rialzo dei tassi che è ancora molto lontano e consente di alleggerire il surplus commerciale (l’ Europa ha un forte surplus, esporta molto di più rispetto alle importazioni, contrariamente all’Almerica)

Draghi può gestire l’euro più forte con un aumento tassi più lento e ciò favorirà molto l’azionario europeo a lungo. Sfruttare le correzioni perché l’ Europa ciclica e value offre grosse opportunità. In questo scenario, un Pe di circa 14 rispetto 18 Usa significa per diversi settori che abbiamo identificato nelle nostre strategie sottostanti possibili rendimenti “double didit”, cioè a doppia cifra

I tassi sono ancora bassi e negativi

Da settembre 2018, se non verrà prorogato fino a fine anno il Qe, mancheranno miliardi di acquisti sui bond da parte della Bce nei prossimi anni, i rendimenti saliranno dopo un decennio di QE e ciò ha un grosso impatto non più trascurabile sui portafogli conservativi. I mercati scontano i nuovi scenari in fretta e non aspettano i “telegiornali o i risparmiatori ritardatari”

E’ finita un’era…delle politiche QE dei tassi zero favorevoli alle obbligazioni, del dollaro forte e della diversificazione valutaria come fonte di utile

Attenzione: LA CEDOLA OBBLIGAZIONARIA DISTRAE DAI VERI RISCHI DI PORTAFOGLIO. L’ investitore, spesso inconsapevole, è destinato a perdere anni di cedole dal rialzo dei rendimenti, dalla inflazione e dai cambi valutari/coperture.

I rischi di portafoglio non si misurano con la volatilità bassa, il var e altri indicatori ma dall’esposizione dei portafogli ai rischi tassi, alle valute e al profilo del credito (dagli high yield a investment grade)

Perché avrebbe atteso così tanto a creare inflazione, visto che era così semplice svalutare il dollaro?

Nessuna possibilità!

Credo che a prescidnere dai numeri, la FED voglia uscire al piu’ presto dalla trappola della liquidita’ della quale e’ prigioniera da troppo tempo. L’obiettivo e’ normalizzare la curva dei tassi e lo faranno. c’e’ stato il bagno di sanguine sull’azionario, poi sull’immobiliare, adesso tocca al reddito fisso e chi e’ tropo esposto su scadenze lunghe la paghera’ cara.

Più o meno le analisi da gregge finanziario che si leggono intorno… 😉

Verso la fine dell’articolo leggo:

“Ma nei prossimi mesi, i più alti tassi di interesse, se rimarranno elevati a lungo, avranno un effetto deleterio sull’economia”.

Potrei essere d’accordo se i Fed funds fossero al 5%…ma siamo all’1,5%.

Già lo volevo condividere proprio per questo essendo nota reale che viene passata ai clienti…

Saluti

Più o meno funziona così… 😉

30 YEAR FIXED RATE 4.500% 4.527% 0.000

15 YEAR FIXED RATE 4.000% 4.047% 0.000

5 YEAR ADJUSTABLE RATE 3.750% 4.254% 0.000

7 YEAR ADJUSTABLE RATE 4.000% 4.287% 0.000

10 YEAR ADJUSTABLE RATE 4.250% 4.370% 0.000

JUMBO 30 YEAR FIXED RATE 4.280% 4.288% 0.000

JUMBO 7 YEAR ADJUSTABLE RATE 4.000% 4.398% 0.000

JUMBO 10 YEAR ADJUSTABLE RATE 4.250% 4.445%

noto da un pò di tempo una crescente acredine verso l’azionario in particolare quello Usa, … e francamente non ne capisco il motivo, … oggi le scelte anche condivisibili di puntare sul 10y o 30y Usa sono state … almeno per ora … molto penalizzanti, , … e va bene giustificarsi sostenendo che nel lungo termine etc etc , va benissimo, ma allora il lungo termine vale anche per l’azionario.

Allego un articolo qua pubblicato nel marzo 2011 sul cape-shiller, su cui si poteva anche essere d’accordo, ma allora il T-Note rendeva il 3,45 e il Dow era a 12.000 circa, si diceva che a distanza di 5 anni etc etc , … fatto sta che a distanza di 7 anni quasi chi ha puntato sul dow ha più che raddoppiato mentre chi ha puntato sull’obbligazionario ha portato a casa un rendimento poco superiore al 4% … al netto del cambio che all’epoca era a 1,41 circa ma che ha fatto apprezzare sia l’investimento in bond che quello in equity, Beh se qualcuno mi dovesse dare dell’idiota perchè ho scelto l’obbligazionario, mi seccherebbe un pochino e quindi forse è più corretto .. esporre le proprie idee senza offendere chi fa scelte diverse, peraltro ad oggi ancora nettamente più vincenti, ad ora ribadisco! Inoltre il mercato certamente sono arcisicuro che crollerà, ma intanto anche se dovesse perdere il 50% tornerebbe a queli livelli che si giudicavano sopravvalutati ed anche se succedesse quello che è accaduto ad ottobre 1987, -22% in una sola seduta, ci sarebbe tutto il tempo per .. chiudere brillantemente la posizione …

questo è il link

http://icebergfinanza.finanza.com/2011/03/16/cape-shiller-index-sempre-piu-lontani-dalla-realta/

Sul cambio , mi limito ad osservare il mercato e purtroppo vedo un euro forte, perchè ? non lo so, ma quelli che ci mettono in quattrini sono long di euro … E a proposito di obbiettivi, Dal 2008 al 2016 ha costruito una fase molto simile a quella dal 1992 al 2000, … Praticamente quattro massimi periodali nel 90 – 92 -95 -98 che hanno appoggiato il loro movimento sul supporto di 1,10 circa ( a grandi linee.. ) rottura del supporto a nov 99 e raggiungimento dell’obbiettivo finalea 0,82 in 12 mesi a ottobre 2000, poi fase laterale fra 0,82 e 0,96 e rottura al rialzo di questo box che ha prodotto il top di luglio 2008 a 1,60.

Dal 2008 abbiamo fatto lo spesso percorso, e attualmente o meglio da giugno 2017 abbiamo rotto il box fra 1,03 e 1,16 ( l’equivalente del 2000-2002 ) SE tanto mi da tanto … l’investimento in dollari , a prescindere dallo strumento fiannzoiario scelto bond o equity potrebbe essere molto penalizzante ….

il poco superiore al 4% dal 2011 era ovviamente annuo !!!!!

Ok sono un bifolco , qualcuno mi spiega cosa significa?

@laforzamotrice

stanziale@finanza, Si prosegue: Sempre con l’occhio benevolo del capitano , se ce lo consente…

la forzamotrice, sei una persona educata, questo bisogna riconoscertelo, ma deciditi una buona volta. Hai detto che sei disoccupato. Hai sempre scritto lamentandoti che la produttivita’ in italia e’ minore che in Germania . Di chi e’ la colpa? Io ho scritto della moneta e dei trattati. Tu dici degli italiani. Se e’ degli italiani e’ colpa anche tua , che non vai a lavorare…ci si arriva per deduzione, mi sembra chiaro. Se la colpa e’ di chi non produce…tu non stai producendo, quindi sei colpevole di scarso anzi nullo rendimento. Classico e tipico ragionamento tedesco, cui tu non dovresti fare una piega, al riguardo.

Altro tuo cavallo di battaglia: i titoli di stato. Solo perche’ li possiedi, allora tutto il mondo si deve adeguare alle tue previsioni di rendimento: bisogna mantenere l’euro, perche’ tu non ti abbia a scomodare con i rendimenti previsti, non bisogna svalutare gli euro senno’ ci rimetti. Parli male degli imprenditori italiani, tu pero’ col cavolo che rischieresti solo 1 euro dei tuoi preziosi btp per metterli nel settore manifatturiero italiano…e dire che una volta, con la lira, quasi ti obbligavano a farlo (ed e’ li’ che bisogna tornare…). Pero’ vuoi anche che si raggiunga in efficienza la germania, con l’euro….troppe cose vuoi, che non vanno bene insieme. Io credo che alla fine (se non prevarremo noi sovranisti) non avrai un bel nulla, non ti restera’ nulla, farai altri begli anni da disoccupato, l’euro poi in ogni caso cadra’ e tu perderai, in che quota non so’, i risparmi. Giustamente, a mio avviso…permettimi la polemica…

“se lo si fa (di vendere le aziende) e’ perche’ non si ha le palle o la forza per fare l’imprenditore”. No bello, e’ colpa della mancanza della sovranita’ monetaria, dell’euro, delle tasse che questo ha comportato, possibile che con la lira erano tutti buoni a farlo e con l’euro non sono piu’ capaci, in massa? Non ti sembra un POCHINO strano?

<interessi sul debito…la forzamotrice, e' chiaro che intendevo gli interessi che l'italia paga ai possessori stranieri del debito italiano, non quello in capo agli italiani…te li ho postati svariate volte gli articoli…uno su tutti quello di Zibordi,, dove questi aveva calcolato che l'italia aveva pagato 1000 miliardi di euro, nel tempo, di interessi agli "esteri"…una bella cifretta, direi…CON LA LIRA GLI INTERESSI SUL DEBITO (che non era vero debito con la stampante in mano) RIMANEVANO IN ITALIA.

"perche' se posso stampare dovrei emettere debito?"….e pure ripetuto varie volte: scusa, non hai capito un cacchio, e ti alteri pure? L'italia NON puo' stampare, NON ha piu' la banca centrale, e proprio per questo deve emettere debito e tasse e svalutazione salariale. E gli altri comprano il nostro debito, perche' i mezzi gli sono forniti , quasi gratis, dalle loro banche centrali…perche' stampano. Carta straccia, contro beni reali. I nostri…

l'ultima chicca, per il quale hai pure fatto un commento apposito:" le banche centrali creano qi (sarebbe qe) altro non e' che debito. "

??? Debito di che, chi sarebbe il creditore? Ah se intendi che il debito e' (e sara') del popolo e il qe va(e' gia' andato) a favore dei ricchissimi e delle multinazionali, trasferimento forzoso del denaro e dei beni reali dalla classe media ai ricchissimi, questo e' corretto, ma non so' se volevi dire questo, dubito a questo punto.

Dei tassi elencati,scusa l’ignoranza ma non so come interpretarli

icebergfinanza,

Che crollo! Me lo aspettavo ma ha già toccato l’ultimo dei fibonacci, che valanga!

stanziale@finanza,

Scusa ma perche insisti?

Se non ha capito che uno stato che può coniare la moneta in cui emette il debito non può materialmente fallire , che gli vuoi spiegare?

A me ha detto che io non capisco….a me prima ero artigiano e mi hanno detto che dovevo chiudere e poi da dipendente mancava che mi chiedevano il culo per preservare la produttività ossia gli utili per chi è de coccio.

Molla….è tempo perso.

Era in risposta a chi diceva che i FED Funds sono saliti solo del 1,5% i tassi sui mutui sono oltre il 4.75%

vito_t@finanzaonline,

Premesso che come ho detto più volte uovo di Colombo non è stato realizzato, visto che fino a quando vedo certi rendimenti di argentina turchia sud africa in dollari qualsiasi tempesta è finta.

Il tuorlo di quel ovetto era che se accadesse come dici te che il dollaro volasse diciamo a 1,50 mentre gli usa alzano i tassi.

Già questa è una stranezza perche se qua i rendimenti rimangono zero e posso prendermi un 2040 al 4 pulito voglio vedere chi non ci si butta.

Ma facciamo questo gioco…..loro alzano e svalutano…..per loro tutto bene.

Ma qua?

Per continuare a tenere quello che non si tiene, con quel cambio e la situazione del sud europa che fanno…..altra deflazione interna?

In paesi come la spagna e portogallo che vuoi deflazionare oramai.

Metteranno gli chiavi….potrebbe essere vista la piega.

Concludo con una semplificazione mia.

Se i tassi in usa vanno al 4 o inflazione diventa uguale o maggiore e quindi anche la crescita deve accelerare o si scavano la fossa.

Che poi non si capisce allora perche non lo hanno fatto prima?

Non e’ per lui…e’ per tutti. La salvezza difficilmente sara’ individuale, dobbiamo ragionare in ambito collettivo, senno’ non se ne esce…e’ per questo che mi infervoro. Tu sarai senz’altro d’accordo.

signor pomata@finanzaonline,

… troppi se questo se quello … il senso del mio intervento è quello di non demonizzare coloro che hanno avuto il coraggio o non so cosa dire fortuna o altro di acquistare l’equity USA, .. si dice che non lo consideriamo, ma non si perde l’occasione per criticarlo. Rifaccio presente che nel 2011 ! nel post allegato sopra si diceva che gli Usa erano cari , l’S&P500 era a 1.200 e rotti oggi con il crollo è a 2.600 !!! Eppure con un orizzonte temporale di 5 anni non avrebbe dovuto fare bene … questa è ciò che vedo, non ciò che penso ! è la realtà e quindi in quel 2011 si è sbagliata la visione almeno a leggere i numeri ….

Sul cambio ho semplicemente osservato un comportamento molto simile sviluppatosi nel decennio 1992 – 2002 e in quello 2008 in poi , .. potrebbe essere “benissimo” una coincidenza, … per la cronaca i tassi sono passati nel periodo di spinta dell’euro dal 3,6 circa ad un massimo del 5,30 circa mel 2007 per poi cominciare a scendere.

Non so cosa succederà, ma in finanza occorre anche provare a pensare che per qualche strana ragione, magari non tutto va per il verso che pensavo , ecco .. così dovremmo trovarci d’accordo …

Se le scelte che ho fatto per i miei risparmi appoggiandomi alle analisi di Mazzalai (come quelle riportate nell’articolo odierno) si dimostreranno azzeccate, avrò contribuito a sostenere me stesso e la mia famiglia.

Ma c’è una scelta ancora più importante da fare il 4 marzo, se non vogliamo suicidarci come nazione.

Condivido personalmente quanto esposto nell’articolo seguente e in particolare la conclusione, le ultime righe.

https://www.antoniosocci.com/la-spaccatura-fra-le-elite-la-gente-comune-massacro-sociale-delleuro-della-ue-della-globalizzazione/

Ma ancora di più ho apprezzato la profonda sintesi con cui un poeta portoghese esprimeva la sua posizione patriottica: “Tutto per l’Umanità, niente contro la Nazione”. E’ una frase che mi ha fatto riflettere e confortato, ed è di Fernando Pessoa (1888-1935).

vito_t@finanzaonline,

Non riesco a spiegarmi.

Non è acredine contro azioni usa.

Non voglio far intendere che dici o mostri cose inesatte.

Dico che ci sono delle variabili in quel discorso che tu non consideri, tipo la sostenibilità della moneta euro.

A oggi il mercato è questo, manipolato e usato per propri fini. Andrea guarda i dati invece il mercato cavalca sogni…..spesso eccessi.

Chi avrebbe potuto prevedere 3000 punti di sp500?

@ Stanziale

Amico mio,

sei lodevole nello sforzo che cerchi di metterci per cercare di “far comprendere”, ma abbi pazienza, tempo perso il tuo : non c’è peggior sordo di colui che non vuole sentire,

e si che costoro, leggendo quanto Andrea Mazzalai espone da anni, dovrebbero perlomeno avere una buona base su cui ragionare…

Mi fa piacere quando c’e’ qualcuno che tiene ancora in conto questa piccola variabile fondamentale

😉

IL fattore energetico, o meglio, il concetto di ritorno netto energetico, e’ di capitale importanza per il funzionamento della nostra civilta’, e temo che non abbia ottenuto qui l’attenzione che meritava, stando sempre a seguire gli andirvieni di quei pezzettini di carta che chiamiamo denaro.

Non so se questo crollo sia il principio di un mutamento serio di breve/medio termine, ma sono curioso di osservarlo. Io non ho niente di investito, niente di niente. Se sono qui, e’ solo perche in questo luogo rinvengo scintille di verita’ sul nostro futuro

Buona giornata a tutti

cominciamo ad avvicinarci sensibilmente … io non “prevedo” fatti o sviluppi macro, sono troppo scarso per poterlo fare, però in tutto cerco di essere obbiettivo senza essere fazioso .. e quindi guardo quello che è accaduto e che sta accadendo. Chi è , sano di mente , che non possa prevedere un crollo dei prezzi dell’azionario Usa ? penso proprio nessuno …. però sono anni che leggo queste cose e i prezzi sono letteralmente volati da quei livelli dai quali secondo la nostra visione invece dovevano fortemente contrarsi ! Non se ne fa una colpa proprio a nessuno !!!! ma mi rifiuto di dire che ho ragione anche quando ho torto , .. lo hai letto il link? Ecco spesso si rimprovera agli altri di aver previsto tante volte fatti che poi non sono accaduti, .. un pò di analisi critica, dovrebbe portare ad essere più cauti, … stiamo perdendo( PER ORA … ), ma accusiamo gli altri di essere degli idioti … mah …

Vedi, non vorrei annoiare chi segue questo blog, quindi sarebbe forse meglio usare una mail privata per continuare, se richiesto.Detto questo, vorrei farti notare chi io NON HO INVESTIMENTI DI NESSUN GENERE, ne CCt, ne Bond, ne azioni. Liquidità. Perchè? Perchè per me il denaro deve essere investito dove crea lavoro vero, che è quello che dovrebbero fare le banche, le quali, purtroppo, preferiscono speculare insieme agli altri squali, con i risultati che vedi.

Poi, non è che gli Italiani sono poco produttivi, è che sono proprio pochi quelli che lavorano, e se a questi togli anche quelli poco produttivi, ecco che la cosa si spiega.

““se lo si fa (di vendere le aziende) e’ perche’ non si ha le palle o la forza per fare l’imprenditore”. No bello, e’ colpa della mancanza della sovranita’ monetaria, dell’euro, delle tasse che questo ha comportato, possibile che con la lira erano tutti buoni a farlo e con l’euro non sono piu’ capaci, in massa? Non ti sembra un POCHINO strano?” Con la lira eranto tutti buoni a farlo… credi che aprire una piccola attività oggi sia lo stesso che se la aprivi 40 anni fa? Non so che lavoro tu abbia fatto, ma credimi è cambiato il mondo, solo la diversa pressione fiscale, i regolamenti sempre più contorti e complessi, la concorrenza dei grandi gruppi, i centri commerciali con i loro costi assurdi, la clientela sempre più esigente e pretenziosa, potrei continuare un bel pò. Credimi, anche con la lira non cambierebbe nulla, se ti possono dare una multa di 5000 euro/ 10 milioni di lire perchè non hai esposto il prezzo delle caramelle. Oggi per aprire un negozio alimentare di pochi metri devi avere bagno, antibagno, bagno per andicappati, sistemi di di sicurezza, antincendio, assicurazione, commercialista, avvocato, cucina in acciaio, aspiratori, impianti a regola, cazzi mazzi e quella T…. della loro mamma che fa un servizietto ai clienti. Oggi sei responsabile per tutto e di tutti, ma contemporaneamente possono aprirti un concorrente a due metri, e dovresti tenere aperto 24 ore al giorno sette giorni la settimana perchè “è il libero mercato bellezza” e le grandi catene lo fanno. Sono Due anni che mi guardo intorno per aprire una mia piccola attività, MA SEMPLICEMENTE NON MI CONVIENE, qui a Brescia perfino le tabaccherie (che fino a pochi anni fa per acquistarle, a caro prezzo, dovevi iscriverti alla massoneria) sono in vendita a decine, per non parlare di edicole, bar, negozi di vestiti che semplicemente chiudono.

No, temo che l’euro non c’entri nulla, mentre c’entra accome internet, amazon e simili, che portano il prezzo di riferimento sempre ai minimi, i grandi centri commerciali, le tasse, i regolamenti. Ma lo sai che mia sorella aveva un bar, la ragazza che lavorava per lei si è fatta male nell’andare a casa ed è rientrata nell’Inail? Potrei continuare per un bel pò ma non voglio annoiare ulteriormente. Se vuoi ti faccio avere la mia mail.

Simpaticamente… dicesi infortunio “in itinere”… da casa verso lavoro e il contrario.. esiste da forse 30/40 anni…effettivamente è un istituto al passo con i tempi??

laforzamotrice@finanza,

Devi essere connesso per inviare un commento.

How Worried Should You Be? Traders Confront Inflation’s Reality

https://www.bloomberg.com//news/articles/2018-02-03/how-worried-should-you-be-traders-confront-inflation-s-reality

Quando tutto sarò finito anche gli idioti oltre che dal loro denaro verranno separati dalle loro paure inflattive!