HOUSE PRICES: ACCELERAZIONE DI GRAVITA’

Gli ultimi dati macroeconomici hanno contribuito ad aprire uno squarcio nella nebbia delle illusioni di una ripresa statistica che aveva l’ambizione di dimenticare le profonde modifiche strutturali che questa crisi ha prodotto nel sistema produttivo e nell’occupazione.

Senza occupazione, senza l’uscita dalla depressione immobiliare, senza un nuovo modello produttivo, senza un progetto di un sistema innovativo, l’economia occidentale e in misura minore quella dei paesi emergenti soffriranno un lungo periodo di salutare riflessione.

I prossimi dati macroeconomici spazzeranno via le ultime residue nebbie di una crisi che ripercorre inconsapevolmente la rotta del lungo decennio perduto giapponese. Dall’immobiliare all’occupazione, dalla revisione della crescita alla fine della favola della ricostituzione degli inventari, passando per una nuova consapevolezza sulle reali condizioni dell’indebitamento privato e statale, molti saranno i nodi che verranno al pettine.

E’ affascinante ascoltare coloro che si sforzano di intravvedere una bolla epocale nel mercato obbligazionario sovrano, dopo aver sconsigliato per oltre un anno di navigare in questo oceano a reddito fisso che ha assicurato raccolti miracolosi, disseminando sirene inflative e fobie di default quotidiane. Non solo il decennale americano ha sfondato quota 3, ma il trentennale ha finalmente compreso quanto sta accadendo sfondando quota 4.

Per alcuni non c’è alternativa ai mercati azionari, alle materie prime, non c’è alternativa alle emissioni corporate o ad alto rischio, nessuna bolla all’orizzonte cantano i menestrelli del sistema.

Un nuovo crollo nella vendita di abitazioni ci attende, con il conseguente aumento degli inventari e la naturale nuova discesa dei prezzi che gli indici rifletteranno a partire dal mese di settembre sino a tutto l’inverno e oltre. Le agenzie governative nell’ultimo anno, hanno assistito impotenti all’emplosione dei pignoramenti che hanno aumentato di oltre il 70 % nell’ultimo anno il numero di abitazioni in portafolio.

Questo è il tempo della socializzazione delle perdite e delle sofferenze mentre si assiste alla privatizzazione dei guadagni e allo spostamento di ricchezze immense, in nome di un presunto rischio sistemico che dimentica la responsabilità di chi ha sbagliato e deve fallire.

Tutto dovrebbe essere abbastanza piccolo, sostenibile e familiare da costituire una risorsa e mai abbastanza grande da rappresentare un pericolo per la comunità.

Nonostante tassi sui mutui ipotecari ai minimi storici le nuove richieste di mutui e i rifinanziamenti sono in continua discesa anch’essi ai minimi storici e i proprietari di abitazioni preferiscono il fallimento strategico rispetto alla negoziazione, le cosidette "Short Sales" di cui troverete traccia nel tagroll del blog.

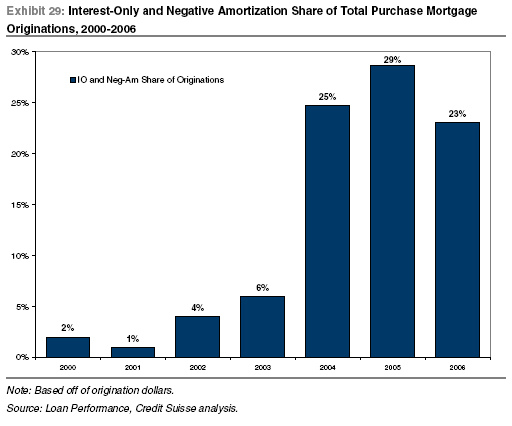

Visto che in molti negli ultimi mesi mi hanno chiesto che fine abbiano fatto i famigerati mutui ARMs, mutui a tasso variabile con soluzioni di rimborso a dir poco talvolta demenziali, ( Only Interest e Negative Amortization…rimborso della sola quota interesse o addirittura di una piccola parte di essa da rappresentare un ammortamento negativo) l’onda delle reimpostazioni è silenziosamente in corso con un primo picco registratosi nei mesi di luglio e agosto, reimpostazioni relative alle scadenze a cinque anni, che come potete vedere qui sotto nel 2005 hanno rappresentato la quota più consistente fra i mutui emessi.

Nei prossimi mesi tali reimpostazioni non tarderanno a manifestarsi in un aumento dei pignoramenti e dei fallimenti individuali, con conseguente pressione sugli inventari ombra, sugli inventari che torneranno a superare la doppia cifra percentuale e sui prezzi futuri.

Certo, chi come Morgan Stanley suggeriva sino a qualche giorno fa di rinnovare all’infinito i mutui di coloro che non potevano permetterseli per destinare risorse ai consumi nell’ordine di quasi 2.500 dollari all’anno per famiglia, paventando la garanzia perenne delle agenzie governative, se ne infischia delle svalutazioni a carico degli investitori e dei rischi per il contribuente americano.

Inoltre per non dimenticare l’altra mina vagante, Moody’s ha appena comunicato che si attende nei prossimi dodici mesi un aumento anch’esso a due cifre delle insolvenze nel mercato immobiliare commerciale.

Come suggerisce Vittorio Carlini, sul Sole24Ore nel primo trimestre del 2010 sono stati svalutati quasi otto (milioni…. errata corrige ) miliardi di dollari in obbligazioni garantite da mutui.

" (…) Una valanga di svalutazioni delle obbligazioni immobiliari. Nel 2009, a dar retta ai dati della Federal reserve e della Fdic, ben 11,1 miliardi di dollari in mutui sono stati svalutati perché non potevano più essere riscossi; stessa fine hanno, poi, fatto linee di credito per 19,9 miliardi di dollari. Ad essere onesti, questo trend era già piuttosto noto. Quello, invece, che non tutti si aspettavano è che il trend continuasse anche nel 2010, e con forza. Invece i numeri parlano chiaro: nel primo trimestre del 2010, le svalutazioni delle obbligazioni legate al real estate ha raggiunto la cifra di 7,88 miliardi di dollari.

Nuovi dati macroeconomici saranno rilasciati in settimana, la fiducia dei costruttori e l’avvio di nuove abitazioni e la richiesta di nuovi cantieri, oltre ad alcuni indicatori dalle sedi regionali delle Federal Reserve. Una nuova tempesta perfetta nell’immobiliare si intravvede all’orizzonte, un autunno dove i prezzi riprenderanno a cadere dall’albero della depressione immobiliare.

Colgo nel frattempo l’occasione di ringraziare tutti i Compagni di viaggio per la stima e l’affetto dimostratomi in occasione della prenotazione del mio libro in uscita a settembre, scusandomi per l’impossibilità di rispondere a tutti.

Per chiunque volesse lasciare una prenotazione senza alcun impegno, per aiutarci ad avere un’idea di massima di quante copie mandare in stampa alla prima uscita l’appuntamento è cliccando qui sotto sul banner della Madre di tutte le crisi, , dove troverete un assaggio di quello che verrà …..

SE VUOI SOSTENERE ICEBERGFINANZA CLICCA QUI SOTTO!

La "filosofia" di Icebergfinanza resta e resterà sempre gratuitamente a disposizione di tutti nella sua "forma artigianale", un momento di condivisione nella tempesta di questi tempi, lascio alla Vostra libertà, il compito di valutare se Icebergfinanza va sostenuto nella sua navigazione attraverso le onde di questo cambiamento epocale!

Non solo e sempre economia e finanza, ma anche alternative reali da scoprire e ricercare insieme cliccando qui sotto in ………

e se in italia in autunno accadesse una situazione simile alla grecia ,saresti ancora favorevole ai bond lunghi ?un saluto peppe

Carissimo capitano, forse nel paragrafo che trascrivo il numero sarebbe 8 miliardi e non 8 milioni???Come suggerisce Vittorio Carlini, sul Sole24Ore nel primo trimestre del 2010 sono stati svalutati quasi otto milioni di dollari in obbligazioni garantite da mutui.Grazie per tutto e complimenti!

Carissimo capitano, forse nel paragrafo che trascrivo il numero sarebbe 8 miliardi e non 8 milioni???Come suggerisce Vittorio Carlini, sul Sole24Ore nel primo trimestre del 2010 sono stati svalutati quasi otto milioni di dollari in obbligazioni garantite da mutui.Grazie per tutto e complimenti!

Carissimo capitano, forse nel paragrafo che trascrivo il numero sarebbe 8 miliardi e non 8 milioni???Come suggerisce Vittorio Carlini, sul Sole24Ore nel primo trimestre del 2010 sono stati svalutati quasi otto milioni di dollari in obbligazioni garantite da mutui.Grazie per tutto e complimenti!

Grazie della segnalazione…….corro a correggere prima che qualcuno mi accusi di eccessivo ottimismo nei numeri…;-DPer quanto riguarda la Grecia e l'autunno italiano, non sono un veggente ma se i conti pubblici italiani non sono "truccati" vi sono poche possibilità che accada un'altra tragedia greca. Piuttosto chissà che qualche volpe non approfitti del pollaio politico italiano.Detto questo le variabili di un investimento di lungo termine sono molteplici e dipendono da molti fattori oggettivi e soggettivi e come più volte sottolineato non è certo questo il luogo per consigli operativi.Andrea

AHAHAHAHAHAH "se i conti pubblici italiani non sono "truccati" vi sono poche possibilità che accada un'altra tragedia greca" ma non facciamo ridere.Abbiamo l'umiltà di leggere e pubblicare questo: http://www.campaignforliberty.com/article.php?view=1059

Che la deflazione non sia il male assoluto non è certo una novità per noi di Icebergfinanza, che la debt deflation sia una dinamica inevitabile e per certi versi naturale sono ormai due anni che lo raccontiamo, ma ascoltare i discepoli della scuola astriaca ripetere ossessivamente concetti mai realmente assimilati fa tenerezza.A noi non importa che abbia ragione Keynes o Rothbard o Von Misses, a noi importa cercare di comprendere quanto sta accadendo attingendo da ogni risorsa, da ogni scuola senza l'illusione di aver capito tutto come sembra invece avvenire in certe menti solitarie.La debt deflation è una realtà oggi, il resto leggende metropolitane ancora da scrivere, orizzonti che si osservano nella loro evoluzione pronti a strambare seguendo nuove rotte.Andrea

Devi essere connesso per inviare un commento.

Capitano se la matematica non é un opinione come stanno tentando di farci credere da qualche anno a questa parte , sarà un autunno tempestoso e burrascoso…Con l'incognita delle elezione di mid term poi incombenti…finanziamenti statali da rinnovare chissà che coniglio bianco tireranno fuori e chissà poi da quale cappello…Oltre all'immobiliare degli States che se é stato agghiacciante fin ora e fra qualche mese sarà il peggiore incubo dell'american dream quello che mi lascia completamente basito é la velocità della massa monetaria.Un encefalogramma piatto da shock!Sembrerebbe che gli stimoli l'abbiano sorretta fin ora ma che sia collassata…E se tanto mi da tanto non nvedo come sia possibile evitare una nuova recessione all'interno di questa Depressione anomala di fine sistema che stanno tentando in tutti i modi di mascherare.Ma questa maschera cadrà credo l'anno prossimo…Se razionalmente ci si sforzasse di mettere insieme i punti focali o quelli che ci fanno passare come " dettagli " e mettessimo insieme tutto in un quadro globale sarebbe semplice vedere che la situazione e sul punto di esplodere.Basta che a qualcuno saltino i nervi e finiremmo molto male.Gli equilibri geopolitici sono a repentaglio e quello che mi cruccia da un po' a questa parte e che se la bolla cinese esplode e questi sbroccano potrebbero essere guai seri.Ormai tutti guardano dove cala il sole il sole per capire che guai dovranno affrontare…quando invece il la potrebbe darlo laddove nasce il sole…Stanno mettendo le briglie al caos , ma quando il caos lo hai dentro come puoi fermarlo?Sempre con stima per il tuo immenso lavoro e la tua dedizioneAin