DEFLAZIONE & DEBT DEFLATION: UNA REALTA’ EMPIRICA

Al di la delle leggende metropolitane, in attesa di conferma di aiuti tedeschi alla Grecia, attraverso acquisti di emissioni obbligazionarie in scadenza da parte di Deutsche Bank e KFW, banca a capitale pubblico di proprietà del governo tedesco, resta evidente che una sorta di svalutazione competitiva mascherata è in atto tra euro e dollaro. Jamie Dimon ceo di JPMOrgan sostiene che il problema non è certo la Grecia oggi, ma la California, con il suo potenziale rischio sistemico.

Mentre qualche illuminato e spiritoso analista cercava di intravvedere qualche segnale incoraggiante nell’ultimo rilascio dei numeri relativi all’ultimo trimestre dello scorso anno, in relazione al PIL americano, Icebergfinanza evidenziava come il PCE, termometro dei consumi americani scendeva dal 2 % al 1,7 % della seconda lettura e gli investimenti residenziali, passavano dal 5,7 % al 5 %.

Che poi le vendite di case nuove o esistenti siano collassate, poco importa ai mercati, in fondo loro vivono di trading, di high frequency trading!

Certo sono considerazioni che fanno sorridere, mentre nel mondo, Haiti e Cile, stanno vivendo la loro depressione e miliardi di esseri umani, combattono la loro battaglia quotidiana per la sopravvivenza. Confesso di sentirmi a disagio, forse estremamente ridicolo mentre intorno il mondo soffre.

Non so Voi, ma io faccio fatica a comprendere come gli americani possano continuare a consumare a questi livelli, nonostante l’oceano di debiti dal quale sono sommersi. Mi spiegate per quale motivo gli Stati americani hanno in previsione di licenziare almeno 75.000 dipendenti pubblici in media ogni mese, secondo una recente analisi, visto i crollo delle entrate tributarie, imposte o tasse non importa, in particolare sui consumi.

Riesce difficile non scorgere variazioni sensibili nei consumi, con oltre 14 milioni di disoccupati, oltre 8 di lavoratori a partime e almeno quattro che sono spariti dal radar del BLS. Si tratta di quasi 26 milioni di anime che per quanto supportate da sussidi, non possono non provare la pressione del debito e di un aprospettiva economica perlomeno incerta.

La palla del debito è imponente, ma in un paese, in un sistema dove massimizzare il profitto a breve termine per soddisfare gli azionisti, significa tagliare investimenti e occupazione, chi volete che ascolti l’urlo della R E D I S T R I B U Z I O N E dei redditi. Sono le masse che muovono l’economia, ma socializzandpo le perdite e privatizzando i profitti ci si illude di far ripartire un razzo esploso.

Osservando alcune dinamiche, in particolare l’influenza del credito fiscale governativo per l’acquisto della prima casa, consumi ed investimenti, ho l’impressione che il secondo trimestre di quest’anno potrebbe regalarci una sgradevole sorpresa, con un nuovo trimestre di crescita negativa. Ricordando le dinamiche stagionali e quelle relative al credito fiscale, prima di maggio non avremo alcuna buona notizia dal mercato immobiliare residenziale, buone notizie che molto probabilmente dureranno lo spazio di un istante. Inoltre come sostiene Elizabeth Warren oltre 3000 banche regionali, sono a rischio di fallimento, imbottite come sono di commercial real estate, debito immobiliare commerciale.

Non solo se vogliamo dare un’occhiata al leggendario sistema finanziario americano quello fondamentalmente solido secondo Benrnake, basta dare un’occhiata sul NYT dove Floyd Norris ci racconta che che nel settore delle case unifamiliari oltre il 40 % dei prestiti o sono in sofferenza o sono inesigibili. Come dice il nostro Barry, ecco cosa succede a volere parlare giapponese, salvando qualche banca si rischia di distruggere l’intero sistema finanziario.

In fondo il giapponese, il harakiri va di moda nella crisi attuale, come dice Carmen Reinhart, stiamo tutti parlando giapponese, senza saperlo!

Ne frattempo la dinamica dell’occupazione, una delle nostre stelle polari, subisce l’ennesima dinamica negativa, ovvero circa 1,2 milioni di americani che rischiano di restare senza sussidi se il governo non approverà l’estensione entro domenica prossima, che potrebbero diventare ben cinque entro il mese di giugno. Attualmente oltre cinque milioni di americani beneficiano delle recenti estensioni dei sussidi.

Dirigendo ora lo sguardo all’eterno quesito Inflazione/deflazione da noi ampiamente risolto, come non notare l’improvvisa strambata da parte di Martin Feldstein, in riferimento all’inflazione, apparsa sul Sole24Ore. Icebergfinanza, no, da oltre due anni sostiene che la deflazione, la "debt deflation" è la dinamica che ci accompagnerà per ancora nel breve e medio termine.

"(…) Malgrado qualche occasionale attacco di nervosismo nei mercati finanziari globali produca una risalita del dollaro, io prevedo che continuerà a calare rispetto all’euro, allo yen giapponese e perfino allo yuan cinese. Il calo nel tasso di cambio del dollaro è necessario per ridurre l’enorme deficit commerciale che gli Stati Uniti hanno nei confronti del resto del mondo.(…)"

Ecco perchè dopo aver viaggiato controcorrente sostenendo che il dollaro era ancora moneta rifugio e necessario alle transazioni in derivati, mentre tutto intorno il mondo decretava la fine della moneta verde, non mi apassiono più di tanto alle dinamiche valutarie, figurarsi se qualcuno non tirava fuori dal cilindro il vecchio coniglio bianco della svalutazione competitiva.

Ma proseguiamo:

" (…) Se è difficile comprendere quanto il biglietto verde possa ancora calare, non ci dovremmo stupire assistendo a una caduta del 20% nel corso dei prossimi anni dagli attuali livelli.

Il grosso rischio per gli investitori, però, è la possibilità che l’inflazione teoricamente azzeri il valore di una valuta. Ciò è già accaduto in parecchi paesi negli anni Settanta e Ottanta. In Messico, per esempio, nel 1990 occorrevano 150 pesos per comperare ciò che nel 1980 si poteva comperare con un solo peso.

Ciò non accadrà negli Stati Uniti. I grandi deficit di bilancio hanno portato a una forte inflazione nei Paesi costretti a stampare banconote per finanziare quei disavanzi perché non potevano vendere obbligazioni governative a lungo termine. Questo non è un rischio per gli Stati Uniti. Il tasso di inflazione di fatto è sceso negli Usa nei primi anni Ottanta, proprio quando hanno sperimentato per l’ultima volta importanti deficit fiscali.

Il presidente della Fed Ben Bernanke e i suoi colleghi sono determinati a tenere bassa l’inflazione mentre l’economia si riprende. La Fed ha spiegato che venderà una buona parte dei molti titoli ipotecari che figurano nel suo bilancio, assorbendo in tal modo liquidità.

Guardando al futuro, gli investitori negli Stati Uniti potranno proteggersi dall’inflazione comperando Treasury Inflation-Protected Securities (TIPS), che indicano l’interesse e i principali pagamenti per scongiurare un aumento dei prezzi. L’attuale piccola differenza tra il tasso di interesse reale su quelle obbligazioni (2,1% per quelle trentennali) e il tasso di interesse nominale sui tradizionali bond trentennali del Tesoro (oggi al 4,6%) indica che il mercato prevede per i prossimi trent’anni un’inflazione pari appena al 2,5 per cento.

Il mercato sconta il 2,5 % di inflazione per i prossimi trent’anni! Siamo nel campo della fantascienza, io credo che nei prossimi 3/5 anni l’inflazione rimarrà contenuta o addirittura assente, semplicemente deflazionata, ma andare oltre mi sembra francamente pura magia. Ed è qui che esce lo spirito nazionalista di Feldstein:

" La buona notizia, pertanto, è che gli investimenti in dollari sono sicuri. Sicuri, però, non significa che quegli investimenti daranno ingenti utili garantiti. Se è probabile che nei prossimi anni il dollaro continuerà a perdere terreno rispetto all’euro, gli investimenti in bond in euro emessi dal governo francese o da quello tedesco potrebbero assicurare utili garantiti. Anche se il dollaro è assolutamente sicuro, gli investitori sappiano che sarebbe consigliabile diversificare i loro portafogli."

Se sono assolutamente sicuri questi dollari, allora per quale motivo bisogna diversificare, solo per una questione di rendimenti? Nessuno può essere sicuro di niente in mezzo alla più imponente crisi finanziaria ed economica della storia, nessuno, anche se come ho spesso detto è difficile che un meteorite centri la terra distruggendola completamente!

Martin Feldstein alcuni mesi fa scrisse un altro articolo dal titolo " Mr Obama e il virus dell’Inflazione", di cui riporto alcuni pezzi…

(…) L`esplosione senza precedenti del deficit Usa evoca lo spettro di un`inflazione galoppante in futuro. (…) La storia ha ampiamente dimostrato il legame tra spesa facile e susseguente inflazione. (…) Ma la storia e l`analisi economica dimostrano anche che gli effetti inflazionistici possono essere evitati se il deficit non è accompagnato da un marcato incremento della massa monetaria e, più in generale, da un allentamento delle condizioni monetarie.

Come vedremo, la massa monetaria sta continuando ad aumentare!

(…) Se il deficit non è accompagnato da un incremento della massa monetaria, i piani di rilancio faranno crescere i tassi a breve, bloccando la crescita della domanda e impedendo un aumento sostenuto dell`inflazione. (…) Pertanto, il potenziale pericolo inflazionistico viene dalla possibilità che l`ingente deficit degli Stati Uniti conduca a un incremento della massa monetaria. (…) E quello che succede, inevitabilmente, nei Paesi in via dì sviluppo che non hanno la capacità di emettere titoli di Stato e devono quindi finanziare il proprio deficit pubblico stampando moneta. (…) Viceversa, quando il deficit non porta a un aumento della massa monetaria, la storia dimostra che esso non causa aumenti significativi dei prezzi.

(…) Adesso, però, l`imponente deficit statunitense è accompagnato da un rapido incremento della massa monetaria e da incrementi ancora più inquietanti delle riserve delle banche commerciali, che più avanti potrebbero convertirsi in una crescita monetaria più veloce. (…) La massa monetaria consiste per lo più di depositi bancari garantiti dallo Stato, che famiglie e imprese non toccano perché hanno timori legati alla liquidità e alla sicurezza di altre forme di investimento. Ma la situazione potrebbe cambiare se migliorassero le condizioni, trasformando questi equilibri monetari in fonte di inflazione. (…)Gli istituti di credito attualmente tengono queste riserve come depositi fruttiferi presso la Fed. Ma quando l`economia inizierà a ripartire, queste riserve potranno essere convertite in nuovi prestiti e accelerare la crescita monetaria. (…) Data la profonda recessione in corso, non c`è un rischio immediato di inflazione. La domanda aggregata di manodopera, merci e servizi è molto più bassa dell`offerta potenziale. Ma quando l`economia inizierà a ripartire, la Fed dovrà ridurre lo stock di moneta in eccesso, e soprattutto dovrà impedire che le cospicue eccedenze di riserve delle banche provochino un`esplosione inflazionistica della moneta e del credito.

Non sarà un compito facile, perché le banche commerciali forse non saranno disposte a scambiare le loro riserve con la montagna di debito privato detenuta dalla Fed, e la Fed non ha abbastanza titoli del Tesoro per condurre le ordinarie operazioni di mercato aperto. È sorprendente che i tassi d`interesse sul lungo termine ancora non riflettano il rischio futuro di inflazione.

Ebbene dalla recente intervista non sembra che Feldstein sia preoccupato dall’inflazione, non sarà un compito facile far scambiare le riserve con la montagna di debito in circolazione, ma nella peggiore delle ipotesi basta aumentare i coefficenti di riserva obbligatoria e la liquidità resterà congelata senza alcun danno, visto che nel frattempo l’economia è in piena fase di deleveraging, riduzione del debito e non ha nessuna intenzione di ritornare al passato.

Non un solo centesimo di questa imponente opera di "quantitative easing" si è riversata nell’economia reale, liquidità che è servita al sistema per continuare a sostenere il debito pubblico americano, mediante sottoscrizione di obbligazioni, tenendo contratti i tassi a lungo termine, per evitare esplosioni nei tassi ipotecari.

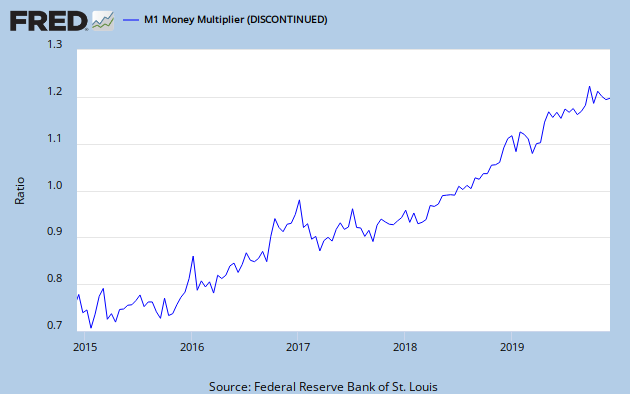

La massa monetaria non è nulla senza moltiplicatore, ormai non so più quante volte ho postato questa stella polare; date un’occhiata a quanti rimbalzi del gatto morto ha assistito il moltiplicatore monetario ed a quanti altri ancora assisterà!

Ne abbiamo parlato in Deflazione:Una rivoluzione copernicana e ancora nella recentissima analisi dal titolo Archimede e la leggenda della leva finanziaria a disposizione di chi vorrà contribuire liberamente alla nostra navigazione, il processo di riduzione dal debito, la disoccupazione, l’ eccesso di capacità, produttiva e il basso livello di utilizzo delle risorse, non permetterà alcuna dinamica inflativa che non sia quella scatenata deliberatamente dai governi e dalle autorità monetarie.

In settimana, avremo un raffica di dati macroeconomici dall’occupazione ai vari indici ISM, senza dimenticare, l’eterna tragedia greca.

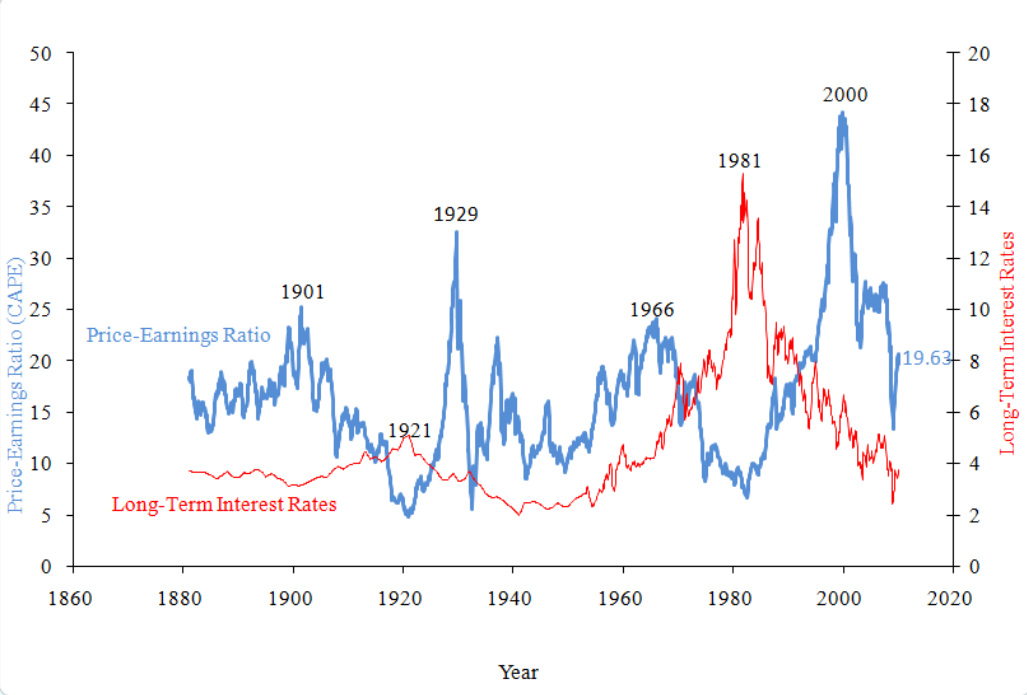

A dimenticavo a proposito di fondamentali, visto che il giro si sussurra che i mercati sono adeguatamente attrezzati, date un’occhiata al cosidetto "CAPE SCHILLER" condiviso con i suoi lettori da Barry Ritholtz. E meno male che il suo ideatore, Robert Shiller, prendendo in cosiderazione un ciclo di almeno dieci anni, per non concentrare troppo l’effetto utili, sottolinea come l’indice dovrebbe scendere almeno sotto la media storica di 10. Oggi siamo a 19,63 a Voi ogni considerazione!

Per sostenere ICEBERGFINANZA clicca qui sotto

Icebergfinanza come un cantastorie che si esibisce nelle strade e nelle piazze delle città!

La "filosofia" di Icebergfinanza resta e resterà sempre gratuitamente a disposizione di tutti nella sua "forma artigianale", un momento di condivisione nella tempesta di questi tempi, lascio alla Vostra libertà, il compito di valutare se Icebergfinanza va sostenuto nella sua navigazione attraverso le onde di questo cambiamento epocale!

Non solo e sempre economia e finanza, ma anche alternative reali da scoprire e ricercare insieme cliccando qui sotto in ……….

Per l’Italia non è più una questione di scuola austriaca o monetaria,di inflazione o deflazione, di tassi a breve o a lungo, di euro o di dollaro: è una questione di DEBITO INSOSTENIBILE, Giappone e Usa che sono le prime due potenze economiche per ora si salveranno dicendo chè è l’ultima volta, che presto faranno le riforme ..bla,bla, ma noi siamo ormai sull’orlo del baratro in cui sono già precipitati messico, ed argentina.

chopper

Ciao Andrea ,

sempre magistrali i tuoi Post!La deflazione ormai è lampante solo un cieco potrebbe dire di non vederla…Sta accadendo tutto proprio come pensavo …Gli stessi errori , gli stessi terribili errori!Le uniche cose che ci possono salvare dal totlae fallimento di ogni cosa , dal caos e dalla guerra è una presa di coscienza dei vertici , l’eliminazione della corruzione , rispetto della legge ed un Equa redistribuzione dei redditi.Ma questa è pura utopia , visto che coloro che comandano è da 20 anni che vanno nel senso contrario…Ad ogni modo se nessuno porrà rimedio a questa situazione ( Non come adesso che si fa un gran parlare di Gran Quazzate e non si fa nulla ) entro un 2/3 anni assisteremo alla fine della deflazione con una miriade di default sia privati che statali ed ad un inflazione stellare che porterà alla guerra…Ma ancora per il breve e medio sicuramente naufragheremo nella deflazione che inizia a farsi sentire un po’ piu’ vigorosamente…anche se non ha raggiunto il suo picco.E’ sempre un onore seguire la tua visione!Il tuo cannocchiale guarda molto in avanti e vede molto bene…Non come il mio Kaleidoscopio che vede mille forme e colori…cose che forse alcune volte sarebbe meglio non vedere…

Scusa se non ho risposto per quanto riguarda le alternative, ma ultimamente sono arrivato a pensare che senza una rinascita e una presa di coscienza collettiva dei valori umani sarà molto difficile, ma difficile non è impossibile…La tua idea non morirà mai …perchè la tua idea è il Futuro dei Giusti!

Ciao

Ognuno di noi realizza il mondo in se stesso e da se stesso realizza il mondo…

Ain

Caro Andrea

non hai torto, gli Stati Uniti e la Gran Bretagna prima o poi collasseranno sotto il peso dei debiti e arriverà la Grande Depressione……..

Caro Folletto,

non hai torto, gli Stati Uniti e la Gran Bretagna prima di collassare sotto il peso dei loro debiti cercheranno di aggrapparsi all’Europa dell’euro spingendo sotto i paesi più deboli (Grecia, Spagna, Portogallo, Italia ?)tentando di far collassare l’euro.

Andrea si lamenta perchè il dibattito sul suo blog manca di qualità, con il folletto che ci parla di moneta e iperinflazione, Vale chi ci fa leggere bellissime poesie, SD che ci dice "vedrete quando dovrete piegare la schiena e lavorare veramente", Luigi che ci parla di complessione umida…..

Tutti portano il loro contributo dimenticando che i problemi che evidenziano possono essere affrontati solo a livello politico, e in questo momento la classe politica che governa il mondo non sta facendo nulla.

In Italia i politici si preoccupano di sopravvivere alla crisi, in America Obama si sta rivelando un flop, in Gran Bretagna Brown……basterebbe che si accordassero contro la speculazione, a favore dell’etica e della solidarietà, ma le elites (banchieri speculatori evasori farmacisti…. )che condizionano i governi sono più forti.

Quindi in primo luogo su questo blog dobbiamo chiederci come insegnare alle elites etica e solidarietà.

Per esempio quando Berlusconi sconfitto lascerà l’Italia per non farvi più ritorno (lasciandoci nella m…a) a cosa saranno valsi tutti i suoi "sforzi" di questi ultimi 16 anni.

A cosa è servita la scellerata politica di George Bush dal 2001 al 2008.

Capitano Andrea, gran bel articolo. Invece riguardo all’etica ed alle alternative in economia forse non è ancora "tempo", ci sono troppi "conti in sospeso" troppe vecchie ingiustizie da risolvere. Come scrive VALUEatRISK #4 vedrete quando dovrete piegare la schiena e lavorare veramente (nei miei post ho dato questa impressione!!!!! hihihihihihi); spero che in molti qualche volta facciano palestra……perchè per lavorare ci vuole allenamento…….allenamento fisico e mentale…..e non si impara in pochi mesi (leggasi anni!!!!).

Oggi allego un altro link che parla di energie alternative………."roba" vera e reale…..basta volerci investire qualche soldo:

http://www.udine20.it/presentato-lo-specchio-lineare-alluniversita-di-udine/

E come ho scritto ieri basta pensarci…..e sarà possibile…..basta pensarci, invece di essere sempre impegnati per guadagnare "un pezzo di pane" e a sopravvivere alla finanza odierna.

Un saluto

SD

Capitano Andrea, gran bel articolo. Invece riguardo all’etica ed alle alternative in economia forse non è ancora "tempo", ci sono troppi "conti in sospeso" troppe vecchie ingiustizie da risolvere. Come scrive VALUEatRISK #4 vedrete quando dovrete piegare la schiena e lavorare veramente (nei miei post ho dato questa impressione!!!!! hihihihihihi); spero che in molti qualche volta facciano palestra……perchè per lavorare ci vuole allenamento…….allenamento fisico e mentale…..e non si impara in pochi mesi (leggasi anni!!!!).

Oggi allego un altro link che parla di energie alternative………."roba" vera e reale…..basta volerci investire qualche soldo:

http://www.udine20.it/presentato-lo-specchio-lineare-alluniversita-di-udine/

E come ho scritto ieri basta pensarci…..e sarà possibile…..basta pensarci, invece di essere sempre impegnati per guadagnare "un pezzo di pane" e a sopravvivere alla finanza odierna.

Un saluto

SD

Capitano Andrea, gran bel articolo. Invece riguardo all’etica ed alle alternative in economia forse non è ancora "tempo", ci sono troppi "conti in sospeso" troppe vecchie ingiustizie da risolvere. Come scrive VALUEatRISK #4 vedrete quando dovrete piegare la schiena e lavorare veramente (nei miei post ho dato questa impressione!!!!! hihihihihihi); spero che in molti qualche volta facciano palestra……perchè per lavorare ci vuole allenamento…….allenamento fisico e mentale…..e non si impara in pochi mesi (leggasi anni!!!!).

Oggi allego un altro link che parla di energie alternative………."roba" vera e reale…..basta volerci investire qualche soldo:

http://www.udine20.it/presentato-lo-specchio-lineare-alluniversita-di-udine/

E come ho scritto ieri basta pensarci…..e sarà possibile…..basta pensarci, invece di essere sempre impegnati per guadagnare "un pezzo di pane" e a sopravvivere alla finanza odierna.

Un saluto

SD

mi sembra una questione del tutto evidente: o saltano i piigs o salta l’euro (con Trichet alle rotative).

inutile farsi illusioni

euro/dollaro da 0,85 a 1,60 media 1,22.

se in america son pieni di debiti e bernanke stampa come un pazzo, qui coi piigs non va tanto meglio e l’unica strada per salvarli è stampare per far comprare i titoli del debito pubblico alle banche…pubbliche (ma che bella idea)

Fed chairman Ben Bernanke told us in his 2002 speech "Deflation: Making Sure It Doesn’t Happen Here" that: 1) Japan’s slide into deflation was "entirely unexpected", and that it would be "imprudent" to rule out such a risk in America; 2) "Sustained deflation can be highly destructive to a modern economy and should be strongly resisted"; 3) that a "determined government" has the means to stop deflation, if necessary by use of the "printing press".

L’angolo del buonumore del gongoro

Questa è l’Europa:

http://gongoro.blogspot.com/2010/03/langolo-del-buonumore.html

Per fortuna che c’è ancora qualcuno come l’eurodeputato inglese.

The writer simply does not understand that hyperinflation is not an economic event. The writer has no knowledge of economic history.

It is loss of confidence in a currency that is the basis of EVERY experience of hyperinflation.

I am tired of those who publicly proclaim positions that are based on glib observation or semantic confusion like inflation versus deflation.

Certo Folletto, solo la "scuola austriaca" è a conoscenza della storia economica, lo scrittore è uno che non capisce niente, un giapponese su un’isola deserta che sta ancora combattendo una guerra finita, quella della deflazione. La perdita di fiducia in una moneta è alla base di ogni esperienza di iperinflazione….

Sono stanco di quelli che proclamano pubblicamente posizioni che si basano sull’osservazione o la confusione semantica come la dinamica l’inflazione contro la deflazione.

Ho tradotto con qualche aggiunta caro Folletto, cosa che tu spesso non hai l’umiltà di fare, seduto dall’alto della tua conoscenza di una lingua che non tutti conoscono.

Lo so che sei stanco, ma credimi, sopratutto stanco di aspettare o di attendere conferme ad una visione, che rinnega la realtà, alla ricerca di un qualcosa che testimoni e sancisca definitivamente quella perdita di fiducia che porti alla tanto agognata iperinflazione.

Peccato che la storia rinnegherà per l’ennesima volta questa tua aspettativa perchè se vi sarà un’ulteriore perdita di fiducia, la definitiva perdita di fiducia nel sistema e nella moneta, allora l’unico destino sarà una depressione, che da sempre la Storia associa alla deflazione.

tranne che in alcune dinamiche difficilmente irripetibili.

Credimi, se sei stanco, è solo perchè insegui fantasmi dimenticati e molto probabilmente irripetibili.

Andrea

–CARTE DI CREDITO CANCELLATE—

Capitano mi ha impressionato il grafico relativo alle carte di credito e se ben capisco stanno schizzando le insolveze…guarda caso pero’ mi e’ venuto in mente che negli ultimi tempi tante persone che conosco, io pure, si son viste cancellare le carte di credito per motivi tecnici, visto che pacchetti di numeri e codici erano arischio di transazione finanziaria…ovviamente la carta e’ stata sostituita nel giro di una settimana…ma non credo si avvenuto la stessa cosa nel caso di cattivi pagatori…allora mi son detta che sia un corso una sorta di "decimazione" da parte degli istituti di emissione per cominciare a tagliare in manirea soft le loro esposizioni ? Chissa’ perche’ anche se non ne ho le prove la pancia mi dice che ho ragione.

Un saluto

Massimo

Secondo me sei completamente andato: ma chi è così pazzo da agognare l’iperinflazione!

Io metto in guardia che tutto lo scenario attuale può portare ad una currency crisis.

E’ una vecchia tecnica "sociale" e molto poco "etica" screditare le altre opinioni in questo vile modo.

Oggi come oggi poi se uno non sa l’inglese non è colpa mia, ma dovrebbe esercitarsi.

Io descrivo uno scenario possibile, tu interpreti le cose in un altro modo. Ma non c’è bisogno di scaldarsi così e ripetere ad ogni dove di evitare il dogmatismo ideologico, quando sei il primo che lo applichi.

E soprattutto tenersi la riserva affermando spesso che l’inflazione verrà, ma non ora….così non si rischia di sbaglirsi mai.

Mi accorgo dalle tue reazioni che non ami il confronto, ma ormai applichi solo l’offesa sistematica, secondo l’ideologia "etica e sociale" da cui evidentemente provieni.

Caro Folletto non vi è nulla da mettere al sicuro, tantomeno continuando a disegnare scenari che non arriveranno come quello iperinflativo, secondo la mia modesta opinione. Io descrivo la realtà ma non da oggi, una realtà in corso, che si sta verificando, nonostante nessuno la voglia comprendere, affascianati da sempre dalla parola inflazione. Rileggiti la storia del tuo arrivo su Icebergfinanza, dai un’occhiata a come sei stato accolto, rileggi le accuse rivolte nei miei confronti, rileggiti le tue espressioni, rileggiti il tuo modo di porti.

Sei stanco di molte cose….ma hai poco rispetto per gli altri. Certo non hai tempo di tradurre ma vorresti mettere in guardia da un pericolo un Paese che non conosce l’inglese per almeno il 70 % della Sua popolazione.

L’inflazione quella che immagino io arriverà, ma non domani come sostieni tu, e quando arriverà pesno che sarò in grado di identificarla, di intravvederla attraverso l’analisi fondamentale. Nessuna riserva senza il rischio di sbagliarsi mai, tranquillo, non ne ho bisogno anche perchè verrà il giorno in cui anche le mie visioni si riveleranno errate, nessuno è perfetto, in fondo non sono stato in grado di comprendere sino in fondo il grado di manipolazione istituzionale di questo sostegno incondizionato ai mercati, sostegno che prima che poi verrà travolto dalla realtà economica e fondamentale.

Amo il confronto solo quando qualcuno esprime normalmente le proprie idee senza attaccare come hai fatto tu in passato, se poi scambi l’ironia con l’offesa sistematica non posso farci niente, il pulpito da cui viene la predica non è delle migliori visto alcune tue espressioni nei confronti dei compagni di viaggio, maggioranza non pensante.

Detto questo, il discorso per me è chiuso, anche perchè non ho più intenzione in futuro di bruciare il tempo in inutili polemiche. Chi ha qualcosa da dire agli altri, lo deve fare in prima persona esponendosi, mettendo la propria faccia, il tempo, la passione senza abusare dell’ospitalità altrui.

Andre

Scusa se non ho risposto per quanto riguarda le alternative, ma ultimamente sono arrivato a pensare che senza una rinascita e una presa di coscienza collettiva dei valori umani sarà molto difficile, ma difficile non è impossibile….

Grazie Ain. Andrea

Non sono solo sensazioni Massimo ma diamiche reali!

Non manca la qualità nel dialogo, Valueatrisk, manca la capacità di dialogare sull’argomento, spaziando spesso se non sempre in altri argomenti. Il che non è male ma distoglie l’attenzione dal messaggio.

Andrea

Devi essere connesso per inviare un commento.

TOPOLINO o DINOSAURO

Stamane osservavo l’ennesima manovra atta a destabilizzare L’Euro, attaccando, guarda caso, proprio l’Italia.

Si parla….si vocifera….si sospetta, un gruppetto di giornalisti si citano a vicenda e si monta il caso.

Aspettatevi che tirino fuori un topolino e poi lo mostrino a tutti descrivendolo come un dinosauro!!

LIBERI PENSIERI

Se fossi un broker direi che le possibilità di uno reale scandalo nelle finanze italiane sono di 1 contro 10, l’Italia di oggi non è l’Italia del ’92 con la sua liretta, speculare al ribasso contro l’Euro è un’operazione che richiede mezzi colossali, la finanza non può essere diventata così spericolata da allestire una partita basata solo su un bluff!

A meno che……. mamma BCE non stia trovando una scusa per svalutare, considerando i pessimi risultati economici avuti dalla Germania l’anno scorso. I bravi Tedeschi forse hanno semplicemente pensato di andare in svalutazione competitiva e poi buttato le colpe sulle finanze disastrate dei piing.

Nel caso in cui sia vera quest’ultima ipotesi significa che i dati parziali dei primi 40 giorni del 1° trimestre sono stati molto negativi!!!

Attenzione a non fate l’errore di confondere la volontà del governo Tedesco con quella della BCE (e degli interessi che rappresenta), sono due cose profondamente distinte e spesso in conflitto fra di loro.

Se la prima moneta a svalutare è l’Euro significa che a livello globale siamo messi molto peggio di quello che si pensi.

SE L’ITALIA HA BARATO

Nell’ipotesi in cui realmente i conti dell’italia sia stati truccati usando derivati, cosa probabile osservando l’anomalia del monte di interessi che l’italia paga sul debito e il modo in cui sono state gestite le privatizzazioni….preparatevi, perchè potrebbe succedere qualunque cosa!

-IL COmpasso-